BTC/HKD-0.37%

BTC/HKD-0.37% ETH/HKD+0.39%

ETH/HKD+0.39% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-1.56%

ADA/HKD-1.56% SOL/HKD-0.58%

SOL/HKD-0.58% XRP/HKD-0.84%

XRP/HKD-0.84%CoinGecko 數據顯示,截至 3 月 4日,全網穩定幣流通量已超過 1800?億美元,其中 USDT 以 795 億美元位列第一,USDC 以 532 億美元排名第二。

更關鍵的是,二者不僅占穩定幣總市值的 70% 以上,同時也都擠入加密貨幣總市值排名前五(分列第三和第五),除了比特幣、以太坊、幣安幣之外,走向了加密市場的前排關鍵席位。

數據來源:coingecko

2020 年下半年開始的「DeFi Summer」,通過激增的 DeFi 原生場景大幅刺激了穩定幣的需求,尤其是穩定幣場內的收益組合可能性被挖掘,使得市場迎來了真正「需求帶動供給」的井噴。

后續逐步興起的 U 本位合約等二級市場交易模式則為 USDT 為代表的穩定幣進一步拓展了使用場景,穩定幣增發也明顯加速,進入典型的飛速擴張期。

數據:Binance地址已鑄造4999萬枚TUSD穩定幣:金色財經報道,Whales Alert監測數據顯示,Binance地址已鑄造4999萬枚TUSD穩定幣。

目前,TUSD總市值為9.2億美元,過去24小時交易量為7112萬美元。[2023/2/16 12:11:41]

而經歷了一年多的膨脹,據 CoinGecko 數據顯示,截至 2021 年底,全網穩定幣總市值已突破 1600 億美元,一年內穩定幣市場體量增長逾千億美元,在過去一年走完了過去若干年增量總和的 10 倍。

與此同時,在穩定幣市場突破千億美元且增長勢頭絲毫不減的勢頭之下,從市值排名也可見目前三個賽道的發展態勢,雖然錨定法幣類穩定幣依舊占據絕對主流,但主流之外的長尾需求,資產抵押類穩定幣、算法穩定幣也在一方天地里野蠻生長。

穩定幣體量在一路狂奔,愈發在加密市場扮演舉足輕重的角色的同時,其內部也在發生悄然的格局更替,其中最核心的便是兩件事:

InstaDapp增加對Curve收益穩定幣池的支持:DeFi平臺InstaDapp在推特上宣布增加對Curve收益穩定幣池(Curve Yield Stablecoin Pool)的支持。[2020/7/19]

中心化穩定幣層面,USDC 相對 USDT 迅速擴張,有力挑戰了 USDT 曾經不可動搖的“霸主”地位;

去中心化穩定幣層面,以 UST 為代表的算穩異軍突起,MIM 等新興算法穩定幣緊隨其后,算法穩定幣似乎逐步有了走出「螺旋通縮、通脹」的希望。

作為“加密世界最大的一只灰犀牛之一”,2017 年 Tether 就收到了美國商品期貨交易委員會(CFTC)的傳票,即便遭遇了 2018 年 10 月 15 日,那次“空倉也被割”的信任危機,USDT 也依然憑借“大而不能倒”的姿態活了下來,甚至 2020年瘋狂增發,進一步與市場深度綁定。

正因如此,即便是最被寄予厚望的“挑戰者” USDC,在 2021 年之前市場的信心也是寥寥。

SWFT錢包已支持穩定幣USDJ的接收和轉賬:據最新消息,SWFT錢包已支持穩定幣USDJ的接收和轉賬。據悉,JUST是一個雙代幣系統。第一個代幣USDJ是按1:1的匯率與美元掛鉤的穩定幣,是通過JUST的CDP門戶抵押TRX產生的。第二個代幣JST可用于支付利息,平臺維護,通過投票參與治理以及JUST平臺上的其他活動。SWFT Blockchain 是全球最大閃兌平臺之一,無需注冊進行去中心化閃兌。現已支持210余種幣的閃兌及支付,是享譽全球的多幣種支付錢包和最簡捷的閃兌交易平臺。[2020/7/3]

直到 2021 年,一切開始變得不同,USDT 之外,USDC 的增長幾乎遠超 DAI、BUSD、UST、TUSD、PAX 等所有其它穩定幣,甚至有直逼 USDT 的勢頭。

聲音 | MORECOIN研究院:穩定幣作為一種貨幣商品可以是現實世界的支付入口:據IMEOS報道,MORECOIN研究院在“金色財經相對論之穩定幣真的穩定嗎”分享結束后發文《穩定幣的穩定真的重要嗎》,稱法幣抵押穩定幣最核心的問題是兌付信任預期問題,而去中心化穩定幣系統無論是抵押型還是算法型,其最大的問題在于手續費和利潤不足以支撐系統運轉,引入雙代幣體系后導致更大的不確定性。同時贊同Terra項目方的看法,認為穩定幣作為一種貨幣商品,其“穩定”本身不是最重要的,重要的是作為一個商品能給用戶帶來怎樣的利益、能夠給解決現有的零售交易哪些問題。無論是去中心化、透明性、穩定性,它們都只是作為一種特殊“貨幣”的商品屬性,本質是為了吸引更多的用戶,在未來甚至有可能是現實世界的支付入口,作為零售交易或者現實世界的支付基礎設施。[2019/1/24]

截至目前, USDC 的流通量已從牛初的 25 億美元增長到 530 億美元左右,一年半時間流通量增長近 20 倍,?USDT 占比更是以歷史性地首次降至 50%以下——而 USDC 已經突破 USDT 的一半市值(56%)。

現場 | Harry Zhou:法幣背書的穩定幣是一種可兌換的、中央集權的虛擬貨幣:金色財經現場報道,當地時間1月18日晚間, Koi Trading 首席合規官Harry Zhou在由金色財經、CoinTime主辦,BitTemple聯合主辦的“金色沙龍”美國站現場進行主題演講時表示,法幣背書的穩定幣是一種可兌換的、中央集權的虛擬貨幣,由發行方提供支持,發行方以一種主權貨幣作為儲備,儲備金額等于或大于發行的穩定貨幣的數量。政策上來說,適用為傳統國家方案和貨幣工具設計的管制框架是對于穩定是不適當。聯邦和各州對于穩定幣發行人分別有要求。聯邦要求是:MSB注冊為“預付費途徑中賣方或經銷商”或“可兌換虛擬貨幣的管理者或交換者”,各州的法律要求是:國家貨幣傳送者許可證或替代許可證或執照。[2019/1/19]

這在穩定幣的發展歷史上可謂是從未有過的事,如果不出意外,按目前的增長趨勢此消彼長,?USDC 可能在 2022 年就可完成對 USDT 的逆襲。

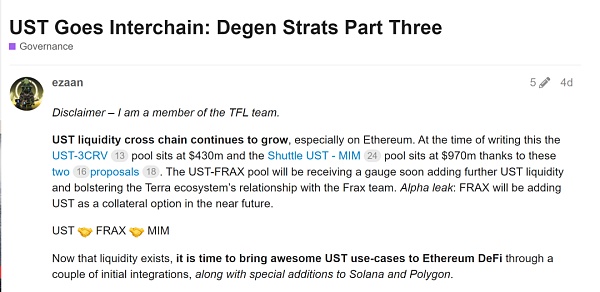

去中心化穩定幣層面,算法穩定幣“扛把子”UST(LUNA)這半年來的異軍突起是最令人驚喜的市場演變。

算法穩定幣相比于傳統 USDT、USDC、DAI 等不同類型的幾代穩定幣,最大的區別就在于其完全拋棄了抵押錨定模式,而只是通過市場供需關系建立貨幣體系(引發了“幣圈美聯儲”的調侃),沒有具體的中心化發行方。

而 UST?自從“519大跌”一度導致發生 10% 的負溢價之后,在近半年時間里經歷了一場漫長的自我恢復——伴隨著 Anchor 等生態“蓄水池”的建設壯大、“Col-5升級”的完成、Terra 應用場景的擴張,UST 逐步開啟了加速。

尤其是 11 月 10 日 Terra 生態「銷毀 8867.5 萬枚 LUNA 以鑄造至少30億 UST」的提案通過后,UST 的流通總量更是在數周內從曾經的30億美元大幅提升至逾 70 億美元,這也為 Terra 生態各 DeFi 協議的創新增長帶來了足夠的想象空間。

而 1 月 6 日,Terra更是發起新提案,計劃將其 UST 穩定幣跨鏈部署擴展至以太坊、Polygon 和 Solana 上的五個 DeFi 項目(Olympus DAO、Rari Fuse、Invictus DAO、Convex、Tokemak),提供超 1.39 億美元的 UST 和 LUNA。

這無疑將進一步鞏固 UST 作為算穩龍頭的地位,截至目前 UST 的總市值已經突破 105 億美元,超越目前為 90 億美元的老牌抵押類穩定幣 DAI(前陣子 DAI 創始人在推特上對 UST/MIM 為代表的算法穩定幣也集中開火)。

且除了 UST 外,Magic Internet Money(MIM)作為新生代的穩定幣最近規模也增長迅速,以 46 億美元的規模排名第六,緊隨 DAI 之后。

可以說算穩在經過了 2021 年的實踐檢驗之后,已經邁出了關鍵的第一步,尤其是 UST 已經趟出了一條足以自證邏輯的應用之路,在此基礎上,2022 年算穩賽道不出意外將成為最值得關注的方向之一。

USDC 在 2021 年的急速擴張,進一步驗證了“在穩定幣市場中“合規”,就是最大的變量”。

不過饒是 USDC,伴隨著體量的快速擴張,與監管之間的關系也變得愈發微妙。尤其是在央行數字貨幣(CBDC)競爭逐步擺上臺面的大背景之下,各國金融監管機構對合規穩定幣的態度也開始明顯剎車。

最令人惋惜的就是去年 Coinbase 與 USDC 發行方 Circle 合作,旨在為數字銀行、金融科技初創企業以及持有大量美元的用戶提供將美元無縫兌換為 USDC 并存入 Compound 借貸市場中的服務(Coinbase Lend)。

在該項服務中,海量的新用戶無需自己直接接觸 DeFi,只需要將美元存入,即可享有年化 4 %的固定利率,這無疑會成為 DeFi 與傳統金融世界交融的有趣嘗試。

而 2021 年 9月份,美國證券交易委員會(SEC)以訴訟警告為由,迅速叫停了 Coinbase 推出的這款穩定幣借貸產品,Coinbase 隨即服軟,表示將不會推出“賬戶生息”項目。

緊接著,11 月份美國銀行業監管機構就 2022 年圍繞加密托管、貸款抵押、穩定幣發行等專門發布相關指南,「這些穩定幣現在幾乎就像賭場里的撲克籌碼一樣」,SEC 主席 Gary Gensler更是明確表態自己不喜歡穩定幣,并將這種日益流行的加密資產視作對投資者的威脅。

歐盟同樣也在行動,去年 11 月份歐盟委員會敦促其成員國就加密貨幣資產市場(MiCA)監管法規達成一致,并專門提到要為以前未受監管的加密資產(特別是穩定幣)引入一個定制制度。

總的來看,穩定幣市場將來要進一步體量膨脹,得到更大范圍的認可和參與,那一定程度的監管和規范也是無法避免的事。

北京時間2022年3月13日上午9:04,CertiK安全技術團隊監測到Paraluni's MasterChef 合約遭到攻擊.

1900/1/1 0:00:00隨著如此多的網絡以驚人的速度實施新功能和升級,比特幣的未來是什么?乍一看,比特幣似乎在很多方面落后于其他網絡。例如,沒有能力托管智能合約,與其他加密貨幣相比,它處理交易的速度通常很慢.

1900/1/1 0:00:00最近一周以來,加密市場正經歷多番震蕩,在上升到44000美金以上后下探跌破38000美金,不過隨著3月9日發布的拜登令顯示要求對數字資產政策采取協調和全面的方法后,行情再度突破41000美元.

1900/1/1 0:00:002022年2月16日 - 20國集團(G20)的風險監督機構--金融穩定理事會(FSB)周三表示,規模2.6萬億美元的加密貨幣市場的風險可能會迅速增長,監管機構需要預先準備好措施.

1900/1/1 0:00:00比特幣巨大的波動性破滅了市場對它可能成為“數字黃金”的期待,劇烈波動凸顯出的不穩定性也使那些有意讓其成為儲值資產的投資者望而卻步,哪怕在通脹高企,地緣沖突加劇之際亦如是.

1900/1/1 0:00:001.為什么說DAO是未來的公司形式今天,我想將DAO定位于現代資本主義公司的歷史發展中,以更好地了解這些新的社會組織在后勤和經濟規模上的能力.

1900/1/1 0:00:00