BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+1.32%

ETH/HKD+1.32% LTC/HKD+1.32%

LTC/HKD+1.32% ADA/HKD+2.85%

ADA/HKD+2.85% SOL/HKD+1.82%

SOL/HKD+1.82% XRP/HKD+2.09%

XRP/HKD+2.09%本文基于作者的獨立研究和分析判斷,僅供參考,不構成任何投資建議。對于讀者使用本文以及由此產生的任何后果,Babel Finance不承擔任何責任。

亞洲加密金融市場一直以來在政府強監管和民間自生長的矛盾交織中發展。中國在?2021 年開始強力打擊加密挖礦和交易,「CHOYNA」逐漸在加密社區消失,去年占全球加密交易量 43%的亞洲地區,今年已滑落至 35%,同時歐美興起了加密機構的投資熱潮,開始主導加密市場。盡管如此,亞洲的加密資產市場參與者們仍在創新思變,亞洲市場正在形成新的趨勢和秩序。在此,我們對亞洲?2021?年以來的加密資產投資整體發展情況進行梳理,重點關注各國發展的差異、亞洲投資者的興趣焦點,以及分析亞洲加密資產行業面臨的挑戰,希望為投資者新一年的投資提供有意義的參考。

關鍵要點

目前亞洲正在形成東亞與南亞強監管、東南亞軟監管、中亞挖礦、西亞滯后的基本格局。

得益于優越的地理位置,新加坡和中國香港正在成為亞洲加密中心。

亞洲加密資產管理的發展障礙主要在于監管制度的模糊搖擺和基礎設施的缺失,盡管各國家/地區差異較大,但這種障礙正在逐漸消除。

亞洲投資者對加密貨幣的興趣持續攀升,機構用戶偏好配置主流幣或相關跟蹤資產,普通用戶出現分化,東南亞地區或將引領 GameFi 市場。

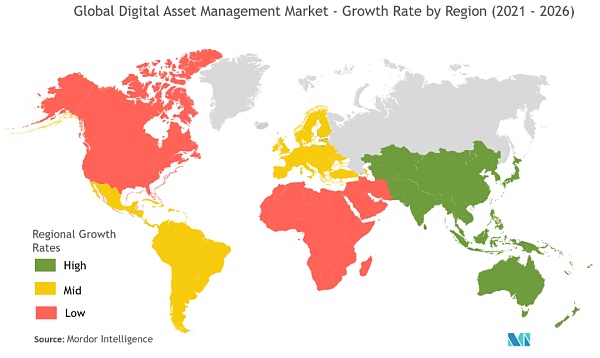

諸多報告認為,亞洲加密資產管理潛在空間巨大,增長速度將穩居全球首位。??

目錄

市場概況

資產管理:風險投資和對沖基金占主流

投資群體:機構接受度增加,散戶涌入?GameFi

合規監管:新加坡和中國香港目前處于亞洲領先地位

一、市場概況

2017 年,亞洲投資者成為推動比特幣價格上升的主力。但在?2020-2021 年這輪牛市中,亞洲投資者表現稍顯暗淡,無論是參與者數量及規模,還是預估的平均收益,均大幅落后于歐美同行。但在監管框架區域清晰以及?NFTs、GameFi 異軍突起之際,亞洲新的加密金融格局正在重建,占據世界 60%人口之多的亞洲市場已初步形成了東亞與南亞強監管、東南亞軟監管、西亞滯后、中亞挖礦的基本格局。

1、區域格局

東亞、南亞:2021 年以中國、韓國為代表的東亞國家繼續出手整治加密貨幣行業,印度監管則多次搖擺不定。曾占據全球比特幣算力 60%以上的中國礦工們紛紛出海,在未來很長一段時間內,東亞都將是對加密行業監管最為嚴厲的地區。當然中國香港和日本除外,我們后文會詳細討論。

盡管如此,東亞地區仍然牢牢占據著亞洲加密金融市場的最大份額,而南亞和東南亞地區則有巨大的規模增長潛力。

東南亞:東南亞地區差異較大,但加密貨幣普及率增速最快,菲律賓的算力一直居于前列,新加坡的加密金融行業發展迅猛,而?2021 年的 GameFi 熱潮同樣帶動了該地區的加密投資熱情。

中亞:以哈薩克斯坦為代表的中亞國家擁有豐富且廉價的天然氣資源,承接了部分中國算力,中亞和俄羅斯遠東地區的算力已僅次于美國。

西亞:西亞地區除伊朗在挖礦領域有一席之地外,其加密行業發展近乎停滯,目前來看并沒有值得過多關注的亮點。

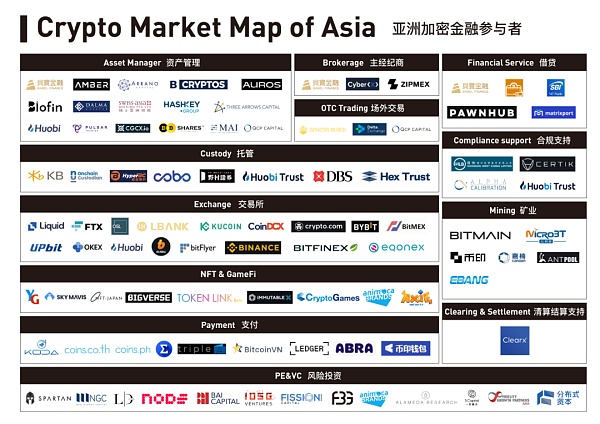

2、行業格局

亞洲加密企業/項目在礦機制造、交易所等短期利潤顯著的領域上處于優先地位,但在基礎設施(如公鏈)、資產管理等方面相對歐美地區有著明顯差距。一個明顯的佐證案例是,DeFi、NFT、公鏈競爭熱潮均由美國企業主導,而 2021 年熱火的 Paly to Earn 模式的 GameFi 率先在東南亞國家盛行。

亞洲加密金融主要參與者 ?圖 1 來源:Babel Finance 整理自公開信息

具體到加密資產投資及管理上,不同的文化和監管分歧限制了無國界的加密技術及產品的擴張,這給了加密資產管理在注冊、發行、投資等環節上的諸多約束。盡管如此,亞洲地區加密貨幣普及率仍在迅速攀升且高居首位,加密資產行業有著潛在的突破空間,我們將在下文詳細論述。

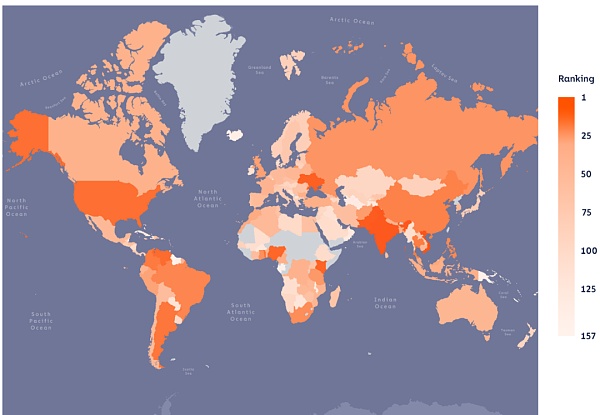

全球加密貨幣接納指數分布??圖?2來源:Chainalaysis

二、資產管理:風險投資和對沖基金占據主流

1、亞洲加密基金增長最快,集聚香港、新加坡

根據?MarketsandMarkets?的一份報告顯示,未來全球加密資產管理規模在2021-2026的復合年增長率(CAGR)將達到21.5%,北美仍占據最大市場份額,但亞太增長最快。

Research And Markets 則更為樂觀,其研究報告指出,全球區塊鏈技術市場在 2021 年至 2028 年的復合年增長率將達到 82.4%,到 2028 年規模預計達到 3946 億美元。該報告還提及,中國和印度等新興經濟體越來越多地采用區塊鏈技術,將在預測期內為亞太地區的市場參與者創造增長機會。

?全球數字資產管理規模的區域增速比較??圖?3 來源:MarketsandMarkets?

正如我們在引言中所述,亞洲具有全球最大的新興經濟體、高儲蓄率的傳統習慣和穩定的金融科技發展背景,具有非常大的加密市場增長空間,新加坡和中國香港已逐漸成為亞洲加密中心。

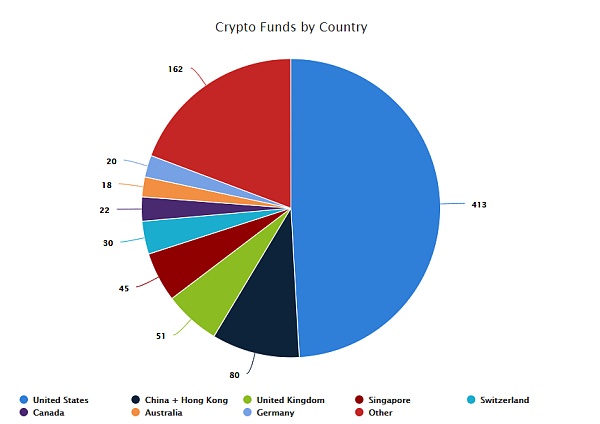

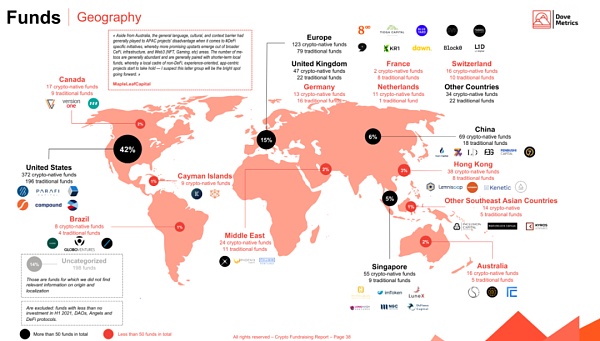

與此同時,我們對普華永道(PwC)在 2019 年以及 Crypto Fund ?Research 在 2021 年的數據做對比,發現亞洲的加密基金數量及規模的全球占比并未發生較大波動,并且仍集中于新加坡、中國香港兩地。如下圖所示,截至 2021Q3,中國(含香港)與新加坡共有 125 支加密基金,占全部統計樣本的 15%。

Otherside開發公司Improbable將以33.6億美元估值進行1.11億美元新一輪融資:10月3日消息,Yuga Labs元宇宙Otherside背后的開發公司Improbable將進行1.11億美元(1億英鎊)新一輪融資,致力于為Bored Ape Yacht Club的創建者Yuga Labs等熱門Web3公司創建虛擬世界。Improbable首席執行官Herman Narula透露,該公司的新技術已經能支持成千上萬的玩家同時進行互動。Improbable最新一輪的估值為33.6億美元(30億英鎊),高于2018年的28億美元(25億英鎊)估值。此前報道,區塊鏈游戲公司Improbable于4月宣布旗下新項目M2完成1.5億美元獨立融資,a16z和軟銀愿景基金領投,M2投后估值為10億美元。(Decrypt)[2022/10/3 18:38:35]

按國家劃分的加密基金分布情況??圖?4 來源:Crypto Fund Research

2、加密基金:風險投資和對沖基金為主

亞洲的加密投資基金以風險投資基金(Venture Capital Fund,VC)、對沖基金(Hedge Fund)為主,另有少量的信托(Investment Trust)和私募股權投資基金(Private Equity,PE),而場外的遠期/掉期互換(Fowards/Swap)產品、債券型基金則更少,像歐美地區逐漸興起的交易所交易基金(ETF)、交易所交易票據(ETN)、交易所買賣管理基金(ETMFs)、交易所上市的結構性產品(SP)、交易所交易工具(ETV)、交易所交易商品(ETC)等更為稀少。

總的來說,亞洲地區原生的加密基金數量并不多,傳統基金參與加密風險投資的情形比較常見,而深耕加密投資的機構也往往將股權投資和代幣投資并行實施。

1) 風險投資基金

展開來說,亞洲加密風險投資基金數量最多、規模最大,其原因主要是因為在現行的法律監管框架下,股權投資受保護的條款更為清晰和完善,同時東亞、東南亞的金融科技發展迅猛,地理條件得天獨厚。

亞洲加密股權類投資機構主要集中在東亞和東南亞地區,以基金形式設立的占半數以上。據我們不完全統計,截至?2021 年 11 月,亞洲參與加密股權類投資的機構約 542 家,依次分布在中國 (223,含港澳臺)、新加坡 (117)、印度 (48)、日本 (36)、越南 (36) 等。

為盡量減少與監管部門的摩擦,該類基金多采取封閉式管理和聯合投資方式,例如?Sino Global 一直使用自有資本投資加密初創企業達 20 多個,直到去年才開始在 FTX 的支持下公開發行了一筆 2 億美元的基金。

較為知名的有富達亞洲風險投資(FAV)、共識資本(S. Capital)、分布式資本(Fenbushi Capital)、節點資本(Node Capital)、Spartan Group、Alameda Research 等。

紅杉中國投資的?14 起區塊鏈項目 ?表 1 來源:科創板日報

風險投資基金對加密項目的投資一般以長期持有股權為主,少量接收有鎖定期約束的代幣。根據我們的觀察,很多風險投資基金背后有其它大型機構的投資,并且這些風險投資基金很多時候聯合一起投資項目,這樣的投資背景和合作方式有助于風險投資基金獲取強大的信息采集和辨識能力,并增加對所投項目的話語權,同時也能在社區治理、營銷推廣、早期流動性供應和業務發展等方面幫助加密項目。

2) 對沖基金

加密對沖基金的結構與傳統對沖基金非常相似,主要是利用一些杠桿交易策略比如量化交易、套利、多頭和空頭等,為高凈值個人和機構客戶創造?alpha 值或者是高于市場的回報。

鑒于本地區資本入場的支持渠道偏少和不確定的監管環境,亞洲加密對沖基金的運作較為謹慎。在中國接連出臺了打擊政策后,美國接過了加密貨幣的現貨定價權,但由于華裔背景的交易所普遍提供高倍杠桿合約產品,亞洲基金在衍生品市場上仍占有重要地位。

同樣的,亞洲加密對沖基金主要集中在東亞和東南亞地區,在數量和規模上次于北美、歐洲。我們綜合了?Crypto Fund Research 和 Dove Metrics 的數據,發現亞洲加密對沖基金主要分布在中國、新加坡、越南等地,中東也有全球占比達 2.5%的加密基金,這可能要歸因于 3iQ 在迪拜納斯達克上市的 ETP 產品 QBTC。

2021Q3 全球加密對沖基金市場變化 圖 5 來源:Dove Metrics

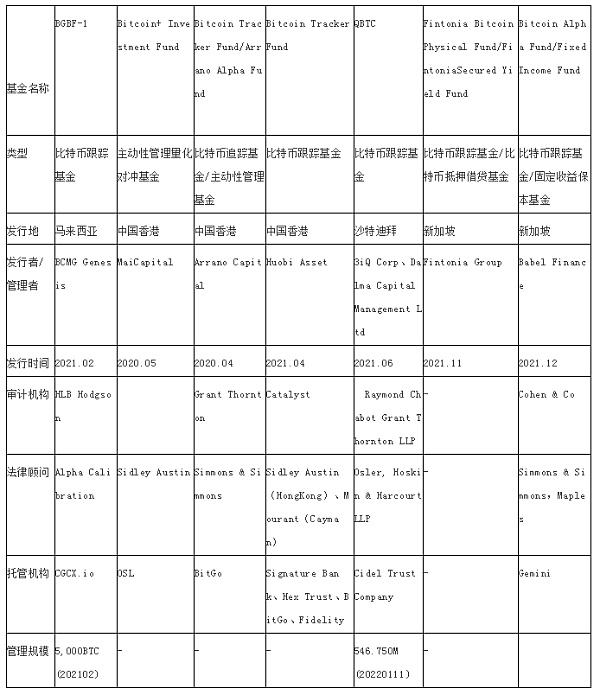

注冊發行:由于模糊的監管要求和敏感的監管環境,亞洲加密對沖基金的注冊發行比股權類基金更為保守,多數處于非監管的封閉式狀態,僅有少量僅針對合格投資人的備案基金,如 Huobi-Asset 獲得香港證監會(SFC)授予的第 9 類(資產管理)牌照,其發行了 Bitcoin Tracker Fund、Ethereum Tracker Fund、Active multi-strategy virtual asset Fund、Multi-Asset Fund 共 4 支合規基金。

部分亞洲備案的公開發行的比特幣基金?表?2 來源:Babel Finance 整理自公開信息

除專門的加密主題基金外,另有傳統基金(Non-crypto focused fund)也可能參與加密貨幣投資,但目前尚無公開案例。

認購與贖回:已經注冊備案的加密對沖基金一般要求合格投資者通過反洗錢(AML)和了解客戶(KYC)才能認購,在贖回方面各大小基金均有不同規則。

收費:根據?PwC 2021Q3 數字貨幣對沖基金的報告,加密對沖基金收費中位數為 2%的管理費,20%的績效費,該值與 2019 年報告中數據一致,但績效費的平均值從 21.1%增加至 22.5%,這意味著牛市帶來的高額收益使得基金經理獲得了更高的報酬獎勵。

Binance靈魂綁定Token BAB已鑄造57,871枚:9月9日消息,據Dune Analytics數據,BNB Chain 靈魂綁定 Token BAB已鑄造 57,871 枚。[2022/9/9 13:20:20]

該收費規則大體適用于亞洲情況,例如香港的?BBshares、新加坡的 Kryptos Alpha 采用了傳統的 2/20 收費原則,東南亞首支合規比特幣基金 BGBF-1 收取每年 1.5%管理費,多數的分散小額基金則減免了認購費用,直接約定盈利分成比例。

投資標的:在我們調研中發現,本地加密對沖基金投資標的與歐美地區相差無異,主要投資方向是:

主要是加密貨幣現貨(被動管理),BTC、ETH 采用率最高,另有一部分的 BNB、LINK、LTC、DOT、AAVE 等;

加密貨幣衍生品及其組合,包括期權、掉期及差價合約等的的套利、套保、高頻交易等,例如?Babel Finance 曾為礦工推出套期保值的「鯊魚鰭」的期權合約結構化產品;

Staking 及 Lending/Borrowing 產品投資,包括自營抵押貸款、零息貸款、隔夜拆借貸款、現貨杠桿或配資類產品等。例如新加坡 Fintonia Group 發布的備案基金 Fintonia Secured Yield Fund 的投資流向就是向貸款人出借穩定幣,后者則以比特幣的形式獲得抵押擔保。

另外還有少量基金投資于云算力、證券化產品等方向。

投資云算力或面向礦工的礦機支持業務。云算力,即將以?POW 機制為主的挖礦算力進行證券化打包,拆分成未來以挖到的加密貨幣作為分配收益的產品;

面向加密貨幣相關的上市公司股票或息票收益債券。例如在?2017 年 8 月,日本金融信息公司 Fisco 發行了該國首個比特幣支持的債券。

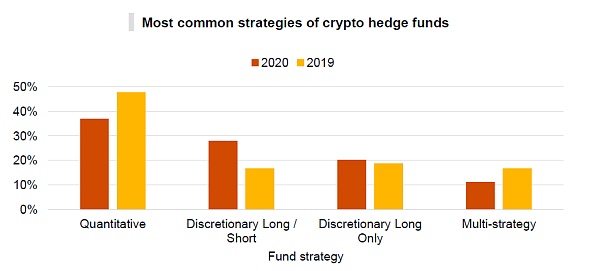

投資策略:在投資策略上面,有別于北美合規基金長期持有的方案,亞洲加密基金處于缺失嚴格的限倉申報、財務審計、稅費繳納等具體環境,所以多采取更廣泛資產上的短期交易,包括買入、做市、套利、套保等策略及其組合,由此形成了凈值型、固收型兩類產品。

加密對沖資金最普遍的四項策略??圖?6 來源:PwC

三、投資群體:機構接受度增加,散戶涌入 GameFi

1、投資者興趣倍增,陸續入場

加密貨幣在?2020 年順勢「出圈」,亞洲投資者們興趣激增。一個直觀可見的事實是,盡管目前存在諸多合規阻礙,亞洲投資者們仍然在積極參與加密活動。

事實上,亞洲地區的加密貨幣普及率并非那么滯后。根據?bitcointalk.org 的訪問數據,中國持幣者占 1.5%,日本、泰國、印度尼西亞等均占 1%左右,僅次于英語系發達國家。

通過綜合富達(Fidelity)、Chainalysis、金融比較網站 Finder 等機構的調研數據來看,亞洲尤其是東盟國家的加密貨幣采集率高于歐美,越南、印度、菲律賓、印度尼西亞、中國香港、馬來西亞等地普通用戶的加密接受度均居于前列,主要的驅動因素既非拉丁美洲、非洲那樣因社會動蕩尋求避險,也非歐美那樣用于抵抗通脹或作為免稅手段,更多的是加密交易的便捷性與追求牛市利潤的 FOMO 情緒推動。

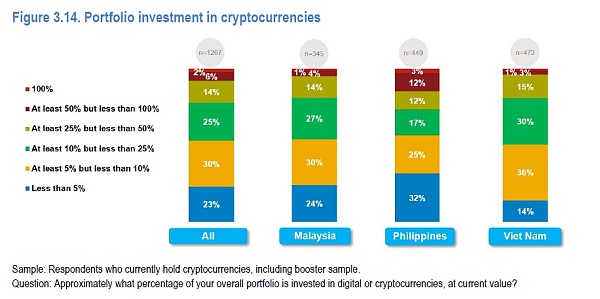

早在?2019 年經合組織(OECD)的一份報告《Cryptoassets in Asia — Consumer attitudes, behaviours and experiences》中就對馬來西亞、菲律賓、越南三個東南亞國家進行了調查,受訪者中投資加密資產占比 5%以上份額的人數在 68%以上。

采樣國家人群在加密貨幣上投資的資產比例??圖?7 來源:OECD

一些更為直觀的數字表明了亞洲投資者配置加密貨幣的節奏正在加快。

據印尼交易所?Bappebti 稱,該國目前有 445 萬加密貨幣投資者。印度尼西亞貿易部的估算的預測數據則更加樂觀,其認為截至 2021 年 6 月,該國約有 660 萬加密貨幣投資者。

IGA Works 在 2021 年 4 月 發布的《虛擬貨幣 App 市場分析》研究報告顯示,韓國國內下載虛擬貨幣 app 用戶量達 300 萬,其中新晉加密投資者中占 6 成,他們正在投資比特幣和“按市值排名前十的山寨幣”,具體金額則在 100 美元以下。

根據?jpbitcoin 統計的日本 11 家本土加密交易所的數據,24 小時的交易量近 6,000 個 BTC,其中日元交易量占比為 13.67%。由于擅長理財的「渡邊太太」入場和濃厚的動漫文化,日本的 NFT 發展迅猛,BitBank 的線上調查表明已有 26%的日本加密投資者擁有 NFT。

2021 年 GameFi 率先在東南亞引爆,加密用戶數量激增。最為人稱道的是,排名第一的以太坊游戲 Axie Infinity 由越南團隊開發,在菲律賓、印尼和越南等地引發全民熱潮。

大華銀行、普華永道新加坡和新加坡金融科技協會(SFA)加密公司發布的《2021 年東盟金融科技報告》顯示,2021 年前 9 個月,該地區加密貨幣領域六年來首次從前三名的位置超越了另類借貸(如 P2P 借貸平臺)。

另外值得一提的是,亞洲投資者有顯著的區域差異。在亞洲發達國家/地區,投資者往往以高凈值個人或機構為主,而發展中國家/地區,普通用戶占比更大。這似乎比較容易理解,亞洲加密市場最繁榮的新加坡、中國香港就是典型代表,它們腹地狹小、人口基數偏小,而且已步入深度老齡化社會,所以加密投資者主要是設立在此的海外和當地機構,而非本地居民。

2、機構用戶:以高凈值個人和家族辦公室為主

相比于歐美國家,亞洲的合規投資渠道一直比較稀缺,這導致機構投資者中目前仍以高凈值個人和家族辦公室為主,且集中在更易操作的股權投資領域上。但這種情況正在發生改變,不少亞洲的傳統私募基金、上市公司乃至主權財富基金也正開始布局加密領域。

BabySwap與Ops達成戰略合作關系:據官方消息,9月14日,BabySwap與NFT社交平臺opsnft達成戰略合作伙伴關系,BabySwap已入駐Ops平臺,雙方將在品牌建設、社區協作、生態賦能等方面持續合作。

BabySwap是幣安智能鏈上AMM+NFT去中心化交易所,提供友好交易體驗和支持服務。

Ops是一款由Zero One團隊開發的Web3.0時代SocialFi+NFT社交平臺,用戶可通過平臺分享最新動態。Ops=SocialFi+NFT+MEME+社交,主要功能包括用戶社交所需的NFT拍賣行交易、NFT私密內容瀏覽、內置流動性挖礦、社交廣場。[2021/9/14 23:24:16]

1) 高凈值人士

高凈值人士,可以認定為合格投資者或專業投資者,香港定義的門檻是?800 萬港幣(約合 102 萬美元),新加坡略高,為 200 萬新幣(約合 146 萬美元)。

高凈值人士是加密對沖基金中最常見的投資者類型。亞洲的高凈值用戶以較早的礦工為主,另外還有很多為尋求抵抗通脹或看好加密前景的?Hodlers。

據?KB 金融集團管理研究所發布的《2021 韓國富豪報告》顯示,33.8%的韓國受訪富豪已投資于加密貨幣,「積極投資」比例環比增長 5.2%。

星展銀行(DBS)在其 2021 年第一季度財報電話會議上披露,星展數字交易所(DDEX) 為 120 名客戶提供服務,托管其價值 8000 萬新元(約合 6000 萬美元)的資產。

新加坡加密對沖基金?Kryptos Alpha 曾透露,其募資全部來源于高凈值人士。

2) 家族辦公室

除了直接投資加密資產外,有的高凈值人群會自行成立家庭基金來投資加密資產,投資組合中的加密資產比例一般在?3%以內。

美國家族辦公室在配置比特幣起到了重要推動作用,像市場熟知的索羅斯家族辦公室、洛克菲勒投資公司、溫克萊沃斯資本(Winklevoss Capital)等均將比特幣納入了投資組合。

相較于美國家族辦公室直接購買比特幣不同,亞洲的家族辦公室在這一領域還相對匱乏,我們目前還沒有看到直接買入加密資產的案例,不過在一些股權投資案例中我們仍可以看到它們在區塊鏈投資領域的身影。

Animoca Brands 是一家總部位于香港的區塊鏈游戲和 NFT 開發商,據不完全統計,該公司在過去 3 年累計投資了 100 多家區塊鏈項目,2021 年爆火的 Sky Mavis(Axie Infinity)就在其投資序列,而該公司背后的投資者正是馬云及蔡崇信的家族財富管理基金藍池資本(Blue Pool Capital)。

3) 上市公司

最令人熟知的案例是,港股上市公司美圖(meitu)在 2021 年分三次購買了價值 1 億美元的比特幣。美圖配置加密貨幣為其它上市公司提供了一個可參考的樣板,其買入比特幣作為資產負債表并符合上市公司披露的會計和法律準則的方式被證實可以借鑒運用。

事實上,亞洲公司可能以不同形式買入了加密資產,但這類數據無法獲取,就像幣安創始人趙長鵬(CZ)在推特中說的那樣,「I know many asian companies own #Bitcoin??already. They are just not very public about it」。

4) 商業銀行

盡管亞洲的商業銀行并沒有把加密資產納入銀行儲備,但它們已經開始投資加密領域,甚至直接參與了加密資產的托管、穩定幣的匯兌業務。

泰國最大的銀行之一暹羅商業銀行(Siam Commercial Bank)在 2021 年 11 月份,以超 5 億美元收購加密交易所 Bitkub 51%股份。

而韓國國民商業銀行(KB)、日本野村證券、新加坡星展銀行(DBS)、Sygnum 新加坡總部等均開設了加密資產托管服務。

5) 主權財富基金

主權財富基金的資金來源為國家財政盈余、外匯儲備、自然資源出口盈余等,一般由專門的政府投資機構管理。這就要求主權財富基金的投資風格非常保守,且主要進行長線投資。

目前世界上除薩爾瓦多外,其它國家的政府投資基金均沒有直接投資比特幣,像人們熟知的挪威政府養老基金也是通過投資?MicroStrategy 而間接持有比特幣的,不過亞洲的主權基金或政府持股機構也已陸續布局加密領域。

數碼港(Cyberport)隸屬香港特區政府全資的香港數碼港管理有限公司,是香港最大的金融科技中心和創新數字社區,先后投資了加密托管商 Hex Trust、加密支付商 Bitspark 等。

全球第?13 大主權財富基金、阿布扎比Mubadala Investment Capital 在 2019 年對加密資產交易所 MidChains 進行了投資。

韓國的主權財富基金也參與了加密投資。韓國的國民養老金服務(NPS)在 2020 年 1 月向四家在韓國經營加密貨幣交易所的公司投資了 244 萬美元。

雖然上述亞洲主權財富基金全部采用了股權投資方式參與加密業務,但參與代幣投資的事情也即將發生。據報道,資產規模達?400 億美元的韓國養老基金韓國教師信用合作社(KTCU)計劃在 2022 年開始投資比特幣 ETF。

3、散戶:東南亞游戲公會的崛起

除新加坡、中國香港外,東南亞地區對新型加密市場的普及率和使用程度占比遠高于其它地區,我們綜合了?Finder、Messari、Chainalysis、DappRadar、Statista 等的研究報告,發現馬來西亞、菲律賓、越南、印度尼西亞等亞洲新興經濟體用戶在元宇宙滲透率高于首位,Z 世代們參與度高度熱情毫無疑問助推了 Paly to Earn 的元宇宙敘事,使得亞洲的影響力明顯提高。

菲律賓最大的加密支付平臺?Coins.ph,在 2019 年初有 500 萬用戶,到 2021 年已經達到 1000 萬用戶;

印尼最大的交易所?Indodx 在 2020 年 6 月有近 200 萬會員,月交易量 2 億美元,到 2021 年 11 月已有 470 萬會員;

馬斯克發推提及BABYDOGE 短時漲幅超過60%:特斯拉CEO馬斯克再次發推特:“Baby Doge, doo, doo, doo, doo, doo。據幣贏行情顯示,幣贏已上線BABYDOGE,今日漲幅高達60%。據悉,Baby Doge是一種通貨緊縮的硬幣,旨在隨著時間的推移變得更加稀缺。

此外,幣贏正在進行買一送二活動,交易BABYDOGE即可獲得SUN、SpaceD空投。[2021/7/1 0:21:01]

泰國最大的交易所?Bitkub 曾透露,在比特幣價格突破 4 萬美元后,每天新增 4000 多個賬戶。截至 2021 年 7 月初,其有效客戶數達到 100 萬;

加密貨幣交易所?Gemini 與 Seedly 聯合發布的關于新加坡加密用戶的調查顯示,66%的受訪者投資持有過加密貨幣,其中 80%的加密貨幣持有者的年齡仍低于 35 歲,而其中一半屬于 25-34 歲年齡段。

如果說亞洲地區加密采用率不斷提升,本土投資者在美國驅動的加密牛市中亦步亦趨的話,那?2021 年下半年的元宇宙爆火,則直接讓東南亞的數字游戲原住民借助 Play to Earn(邊玩邊賺)的 GameFi 實現了彎道超車。

在?2021 年 7 月份,一款由越南團隊開發的對戰格斗游戲 Axie Infinity 上線后開始風靡東南亞,看似與普通的寵物對戰游戲別無二致,但其創意在于使用了 NFT 讓游戲中每個小精靈都獨一無二,這些精靈本身需要 ETH 購買。盡管類似模式的游戲也出現過,但該游戲的技術應用更加成熟,游戲系統更加完善,尤其是在菲律賓本土游戲公會(Yield Guild Games,YGG)的推動下,該款游戲初具了元宇宙的雛形,就像 DeFi 因流動性挖礦一樣瞬時引爆了全球玩家的熱情。

據數據顯示,Axie Infinity 每天大約有 250 萬的在線活躍玩家,這些玩家在 11 月份創造了超過 20 億美元的交易量,占到整個 NFT 游戲市場總額的 80%以上,其代幣 AXS 也一路飆漲,近四個月漲幅超 1700%。

如果說亞洲?P2E 鏈游爆發的土壤是本土的新興經濟體、高密度的人口以及金融科技的蓬勃應用,那么游戲公會則是這波熱潮的直接推動者。

游戲公會是由資深游戲玩家組成的行會組織,通過制定各類規則使玩家會員高效互動協同,獲得游玩樂趣。以東南亞的諸多游戲公會為例,如?YYG、Crypto Gaming United、Gaming Guild 等,成員大多數來自菲律賓、印度、印尼等國家的低收入群體,其龐大的人員規模遇到 P2E 模式的鏈游,天然具備了起爆的條件,堪比美國 Reddit 上 WSB 板塊的散戶組織。

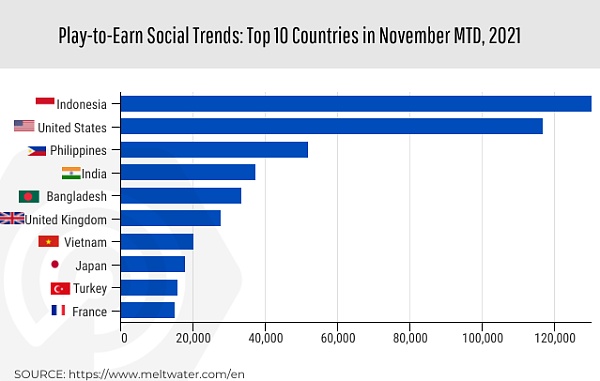

以輿情監控網站?Meltwater 在 2021 年 11 月份的數據顯示,推動 P2E 流量趨勢的前 10 個國家中有 7 個來自亞洲,其中 3 個是東南亞新興經濟體(印尼、菲律賓、越南)。

「邊玩邊賺」的社會化趨勢前十大國家排名??圖 8 來源:DappRader,Meltwater

總的來說,東南亞的千禧一代和 Z 世代玩家們與游戲中 NFT 道具的數字資產化碰撞產生了巨大的底層裂變效應,這直接推動了加密資產在該地區的普及率和使用率,同時也意味著亞洲加密資產領域出現了新的敘事范式,有助于在一定程度上平衡以美國主導的市場機構。

四、合規監管:新加坡和中國香港成為亞洲中心

1、監管框架有待完善,合規渠道仍然稀缺

亞洲地區人口眾多,民族、宗教以及文化圈層紛繁復雜,各地區經濟發展差異也很大,監管者對加密資產仍處于初步認識的階段,于是不同的國家和管理機構往往會根據與他們在金融、能源等相關的執政目標的交互影響進行評估,產生各自對加密行業的不同解釋,而且根據實際情形的變化,他們也會采取前后矛盾的方案,造成這種結果的原因不僅包括前面所述的民族、宗教、文化的原因,也與國家經濟的發展國策息息相關。

在東亞地區,中日韓等國的監管者有著明顯的風險規避傾向,他們更關注的是加密貨幣的高波動性帶來的投機風險,而非數字金融時代的潛在前景。

當然這樣的概述并不全面。盡管中國采取了對加密貨幣最嚴厲的打擊措施,但其一直鼓勵支持無幣化的產業區塊鏈+融合應用,這與美國偏重加密金融和基礎設施的方向是截然不同的。

再比如日本,雖然該國早在?2017 年就宣布了比特幣交易的合法性和免銷售稅的福利,但日本的商業環境自由度并不高,對 ICO 和衍生品近乎苛刻遏制的法規使得該行業活力不足,這與新加坡的外向型的開放政策是不可同日而語的。

在東南亞地區,新加坡已成為主導者,菲律賓、印度尼西亞、馬來西亞等均持開放姿態,其他東南亞國家在數字貨幣問題上主要持觀望態度。

事實上,在官方政策模糊或搖擺不定的前提下,加密資產行業具有不受限的生長機會,這意味著在東南亞新興經濟體中的加密新興行業是可以謹慎經營的。政府的監管缺失可能會減少對行業的束縛,但在政府沒有清晰表態的狀態下,加密市場仍然處于一個邊緣行業,始終存在不確定的法律風險。

東南亞加密貨幣監管現狀??圖?9 來源:Babel Finance 整理自公開信息

當然進一步來講,亞洲監管者對加密資產的認知尚不完整,對去中心化的加密市場進行監管也面臨諸多現實障礙,只有新加坡、中國香港初步探索出了相對開放規范的路徑,這點我們放到下文詳細探討。

總體而言,亞洲監管者對區塊鏈技術的研發與應用處于開放的狀態,而對涉幣的?ICO 等則因國家/地區而異,不過總的監管目標是基本一致的,即維持金融秩序穩定并保持適度的金融創新,維護參與者的正當權益,確保市場運行的完整性和持續性。

2、監管阻礙:合規成本偏高,CBDC 與加密支付競爭

從全球范圍來看,歐美地區的加密監管步伐更快,方案也更為清晰。美國的相關監管機構在?2021 年 11 月發布了聯合聲明,指出了加密資產行業相關的監管路徑,歐洲央行也在當月發布了新版的電子支付監管框架(PISA)。

動態 | Bitfinex暫停使用BCH符號 以BAB、BSV代替:據Bitfinex官方推特,Bitfinex已將BAB和BSV錄入可交易名單列表,在此次分叉完成前,BCH將不會出現在該列表中。[2018/11/16]

回歸到亞洲視角,相對而言,亞洲各國/地區對待加密行業的政策差異較大,還沒有形成歐美那樣的監管共識,目前的合規化障礙主要有:

1) 高昂的合規成本可能會使加密基金遠離監管

亞洲的加密對沖基金目前還不能像傳統基金那樣獲得完整配套的服務,例如銀行賬戶開設、資金保管、保險支持、財務審計等諸多環節尚不清晰,同樣對專業投資者來說,他們會因渠道合規性、私鑰安全性、管理穩定性等對加密基金提出一系列要求。

此外,如何進行合規備案也是一項漫長復雜的工作。

一方面,監管要求的合規暫行意見相對復雜且模糊,為滿足基本的備案條件需要投入大量的時間和資金。目前亞洲地區僅有為數不多的幾支基金獲批,而且均不向中小投資者開放,這既提高了合規備案的門檻,也限制了投資基金的靈活性和管理規模。

例如泰國首批獲牌的交易所?BX,就因高昂的合規成本而主動關閉。再比如,對注冊在香港的合規加密對沖基金,不僅要求客戶是專業投資者(須有 800 萬港幣以上的資產),同時還要為平臺里的 100%線上虛擬資產(熱錢包)、95%線下虛擬資產(冷錢包)投保。

另一方面,加密基金在執行交易策略、隱私信息保護、繳納稅費等方面均與傳統操作規則有很大不同。比如基金經理可能需要操作頻繁的套利策略,但在中心化交易所中并未實際進行資產的鏈上劃轉,而如果放在托管錢包中又無法滿足低延遲的策略要求。凡此種種,都會使加密基金主動遠離或規避監管,甚至轉向?DeFi 應用(如衍生品交易協議等)。

2) 亞洲國家對金融穩定的訴求大于對法定貨幣體系外的加密手段的期待

除日本、韓國、新加坡等國之外,亞洲國家多數是發展中國家,這樣的背景決定了亞洲監管者,往往更加偏好經濟發展賴以穩定的金融秩序,而較難把市場干預權限讓渡給常規貨幣體系領域之外的其它金融手段。

作為全球最大的新興經濟市場,亞洲的政府在借鑒歷史經驗的基礎上,歷來實行不同程度的外匯管制等措施,以此來限制過多的資本外流和頻繁的貨幣波動。盡管加密支付技術具有低成本、高效率、隱私性強的諸多優勢,可以填補銀行難以觸及的金融服務的空白,但站在政府的視角來看,這樣不受控的金融體系很可能會擾動現有的市場秩序,進而削弱新興經濟體與發達國家的國際競爭力。

當然政府并非消極應對這一挑戰,我們看到不少亞洲國家已經開始發行自己的央行數字貨幣(CBDC)或穩定幣(stablecoin),例如泰國旅游局為振興當地國際旅游業,推出 TAT Coin。

3) 現行加密投資監管制度尚不清晰,監管氛圍偏內斂保守

總體而言,亞洲監管者對投向加密項目的股權類基金并不排斥,現有的私募基金管理法規也相對成熟完善,但對直接實施加密貨幣相關業務的監管法規和執法活動尚不明確,這主要體現在:

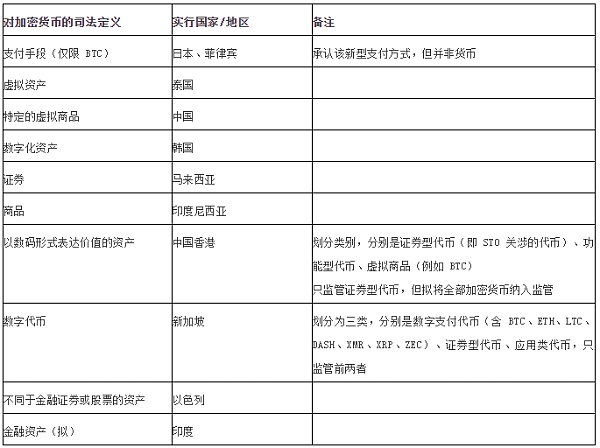

對加密資產/加密貨幣等進行屬性定義。對這一新生事物的屬性定義決定了后續一系列的監管細則,而即便明確定義的監管機構也還無法推動有效的監管措施,僅僅將之納入現有司法體系予以臨時性處理。

表?3 來源:Babel Finance 整理自公開信息

對加密貨幣/虛擬資產投資所需的基礎設施尚無具體規定。加密對沖基金不同于傳統基金,因加密貨幣/虛擬資產的特殊性,需要新型的技術基礎設施以及配套的流程與程序,包括募資限制、投資者要求、托管賬戶設立、法幣兌換、KYC/AML/CFT、稅收管理等,目前僅有香港、新加坡對此有部分明確要求和市場支持。

地區間的監管協調。加密貨幣的投資應用是無國界的,這就要求各國之間展開合作,澄清跨區域的加密金融問題。東京稅務機構曾公布一起逃稅事件,東京一家照相館幫助中國客戶將加密貨幣兌換為日元,在三年內幫助其轉移了約?270 億日元到日本投資房地產,這就需要中日兩國建立溝通機制,商討如何有效實施各自法規來協同處理。

盡管依然面臨上述現實障礙,但以香港、新加坡為代表的國家/地區已經開始做出開放的監管表率,我們到下一節對此詳細探討。

3、亞洲加密中心:香港,新加坡

1) 香港

憑借其地理、法治、科技優勢,香港一直是亞洲金融中心。據公開資料顯示,香港目前擁有超過?600 家金融科技初創企業和公司,近 1900 家持牌資產管理公司,174 家銀行(含 12 家虛擬銀行),近 10 年資產管理規模的年復合增長率高達 16.06%,2020 年全港基金管理公司規模達 21.08 萬億港元。

東亞地區的大型基金管理者在以往的傳統習慣是在開曼設立?GP 和基金,然后在香港設立基金行政管理人對基金進行管理,不過在加密投資上這一領域則面臨著更多的監管訴求。

監管機構

香港證券及期貨監督管理委員會(SFC)獨立于政府公務員架構外,負責監管香港證券和期貨市場的運作,同時也負責針對加密貨幣的相關投資活動。

香港?SFC 于 2019 年發布了有關加密貨幣的初步監管框架,表示不對 BTC、ETH 等非證券型資產或代幣進行監管,并提出監管沙盒計劃,要求從業機構遵守現有的 KYC、AML/CTF 等規定。

此外,香港金融管理局(HKMA)、香港財經事務及庫務局也會對加密活動進行協同監管。

監管政策

在加密貨幣的定義上,香港?SFC 將之劃分為證券型代幣、功能型代幣和虛擬商品(例如比特幣),并以「自愿發牌制度」將證券型加密貨幣業務納入監管沙盒,其對證券型代幣的解釋是:代表股權(有權收取股息和有權在公司清盤時參與剩余資產的分配);代表債權證(發行人可于指定日期或贖回時向代幣持有人償還投資本金和向他們支付利息);可用于獲取「集體投資計劃」收益。

同時為對該行業日新月異的發展留出一定的監管空間,香港財庫局長表示可普遍地或針對特定情況決定任何數碼形式價值應否被界定為虛擬資產。

最近的監管動態是,香港財庫局在?2021 年 5 月完成了公眾咨詢,計劃建立強制性的虛擬資產服務提供商 VASPs (Virtual Asset Service Providers)發牌制度,正式將之納入監管體系。根據咨詢文件,規管涵蓋的活動包括虛擬資產交易、轉移、托管及管理,以及為發行虛擬資產提供金融服務等。而根據特別組織定義,虛擬資產為「以數碼形式表達價值的資產,而有關資產可以數碼形式買賣或轉讓,或用作支付或投資用途」。

具體到加密資產管理的監管上,香港?SFC 于 2018 年發布了針對加密貨幣等虛擬資產投資的規定,提供了從申報溝通、納入沙盒,再到審查匯報的成為持牌機構的路徑。以目前情況而言,香港的傳統基金(Non-crypto focused fund)可以在沒有額外許可條件的情況下將其投資組合的 10%用于加密貨幣,一旦投資虛擬資產超過 10% 的基金和經紀公司,均需要向香港 SFC 注冊,并且僅可向專業投資者銷售。

合規牌照

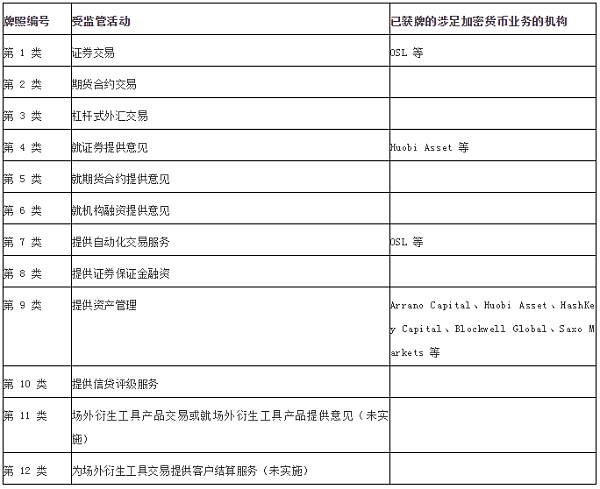

香港實行金融牌照管理制度,SFC 規定了 12 種受監管活動,其中與加密貨幣相關的交易平臺、基金和資產管理平臺相關的牌照分別是第 1 類、第 4 類、第 7 類和第 9 類牌照。例如 HashKey Capital、Blockwell Global、Huobi Asset 等涉及加密貨幣資產管理的機構均獲得了第 9 類牌照。

表4 來源:香港證監會,Babel Finance

需要加以說明的是,上述牌照僅限于業務面向香港本地的專業投資者(professional investor),這也就意味著持牌機構無法向中小投資者提供服務,同時也會放棄部分靈活性。

《證券及期貨條例》(香港法例第?571 章)界定了「專業投資者」,簡單歸納,有如下含義:

a. (單獨或聯同其配偶或子女共有賬戶)擁有的投資組合不少于 800 萬港幣(或任何等值外幣)的任何個人(「個人專業投資者」);

b. 獲托付的總資產不少于 4,000 萬港幣(或任何等值外幣)的任何信托公司;

c. 擁有 (a) 投資組合不少于 800 萬港幣(或任何等值外幣);或 (b) 總資產不少于 4,000 萬港幣(或任何等值外幣)的任何公司;

d、唯一的業務是持有投資項目并由任何一名或多名個人專業投資者或上文 2 或 3 項所述人士全資擁有的任何公司。

注:(a)投資組合是指證券、現金和虛擬資產,但不包括房地產。

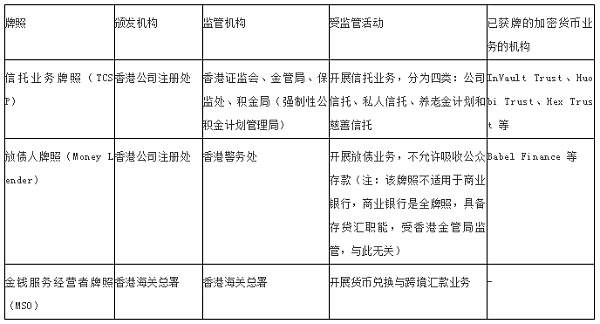

當然還有一些尚未取得上述牌照或經營涉及其它金融業務的加密機構,會申請信托業務牌照(TCSP)等先行取得部分合規優勢。

表?5 來源:Babel Finance 整理自公開信息

2) 新加坡

新加坡對加密資產的態度比香港更為開放,監管框架也更為清晰,在全球加密金融領域處于領先地位。

據資料顯示,新加坡?2020 年注冊及持牌基金管理人總數達 787家,資產管理規模全年增長?17%至 4.7 萬億新元,其中另類資產管理規模增長 15%,超 80%資金來自新加坡以外。此外,新加坡還與菲律賓是眾多 GameFi 界「投資機構」游戲公會的大本營。

設立在新加坡的加密風險投資機構已超?120 家,加密對沖基金超 40 家,占新加坡金融科技公司數量的 19%,這里匯聚了火幣(Huobi)、三箭資本(Three Arrows Capital)、星展銀行(DBS)、Babel Finance、KuCoin、QCP Capital 等大批加密原生或友好型的頭部機構。未來可以預見的是,新加坡將繼續保持全球加密技術中心的領先地位,并在交易、上市、代幣化和托管等監管方面,為其它亞洲國家/地區提供良好的借鑒和示范作用。

新加坡金融管理局(MAS)行使該國央行職能(除發行貨幣)和證監會職能,對加密貨幣進行直接監管和指導。

另外,新加坡會計與企業管制局(ACRA)負責新加坡公司和非營利組織的登記管理,很多亞洲的非營利性區塊鏈基金組織(如萊特幣基金會)向該部門注冊為合法身份。新加坡經濟發展局(EDB)負責對各類企業和投資者提供補助優惠政策和其它非財政類援助,該部門曾于 2018、2019 年發起對區塊鏈創業項目的支持政策。

與香港不同的是,新加坡的加密法規更加開放包容,不需要客戶資產隔離、客戶適當性評估、錢包保險、單一法人實體、專業投資者要求以及對?ICO 項目實行開放注冊政策,所以總體來看,新加坡的加密行業發展更為迅速。

新加坡?MAS 目前對虛擬代幣定義為“虛擬產品”,對其分為三類:應用類代幣,支付類代幣以及證券類代幣。

對支付類代幣,按照新加坡《支付服務法》(PSA)的規定對交易所進行許可和監管,證券類代幣及資產支持通證(asset-backed token)(如房地產和債券)則適用于《證券期貨法》(SFA),對應用類代幣基本不予監管。

在征稅方面,新加坡稅務局(IRAS)于 2020 年 4 月發布修訂版《加密貨幣所得課稅指南》,規定根據代幣的功能和用途不同,實施不同的稅收辦法。

目前新加坡?MAS 的監管重點放在數字支付貨幣服務商的資質許可上,并未對加密資產投資做詳細規定。

在數字支付監管上,新加坡?MAS 在 2020 年 1 月份正式生效的《支付服務法》(PSA)中要求所有 DPT(digital payment token)服務提供商必須注冊和獲得許可,并規定“指定制度”和“牌照制度”兩套并行的監管框架。其中,牌照制度共設?Money-Changing(貨幣兌換牌照)、Standard Payment Institution(標準支付機構牌照)以及 Major Payment Institution(大型支付機構牌照)三類。面向新加坡客戶的加密機構應當取得上述牌照之一,或先納入監管沙盒在豁免期內展業。

此外,新加坡與香港同樣強調保護投資者權益,經常發布風險防范警告,嚴控洗錢、欺詐、逃稅、恐怖主義融資等非法行為。

新加坡?MAS 對加密支付實行牌照許可,目前僅有澳大利亞加密交易所 Independent Reserve、新加坡金融科技公司 FOMOPay、星展銀行數字交易所(DDEx)、加密支付服務商?TripleA?等四家機構獲得該牌照。不過根據官方說法,對處于豁免期的機構仍可繼續開展業務。

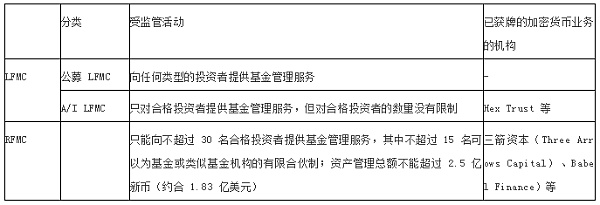

在與加密相關的金融牌照管理上,新加坡?MAS 劃分為信托牌照和資本市場服務牌照(Capital Market Service License,CMS)。在新加坡從事資產管理活動的機構應當持有 CMS 基金管理牌照,或向新加坡金管局注冊為 RFMC(Registered Fund Management Companies),因此新加坡基金管理公司可以分為執照基金管理公司(Licensed FMC,LFMC)和注冊基金管理公司 (Registered FMC,RFMC)兩類。雖然后者不必取得官方牌照,但在業務開展上要受到諸多限制。

表?6 來源:新加坡 CMS,海通證券研究所,Babel Finance

結語:WAGMI

加密資產在?2020 年正式「破圈」,逐漸踏入主流金融市場。隨著加密金融市場自身的迭代創新,以及與現實世界發生越來越緊密的交互,加密資產這一加密世界不可或缺的通行媒介在全球進入了積極擴張的階段。

從區域來看,美國是該領域的主要驅動力量,但亞洲市場同樣獲得了長足發展,這里有最活躍的新興經濟體,有眾多的潛在使用人口,和噴薄涌出的金融科技力量。可以預見的是,亞洲加密市場將迎來指數級增長,并將對全球加密金融和應用領域產生積極推動影響。

從行業來看,亞洲加密資產管理行業未來仍將是以創業投資基金為主,加密基金為輔的態勢。鑒于亞洲地區股權類風險投資相對完善的法律環境,不受限的股權類投資基金仍將持續為加密新興行業注入資金、資源支持;大型加密基金則將繼續追逐相對狹窄但價值頗高的合規身份。但長期而言,監管法案及投資基礎設施的推進仍然滯后于投資者涌入的進度,另一方面,加密基金也將不僅限于純粹的場外押注買多,DeFi、GameFi、NFT 或將對加密資產管理的生態建設發揮重要作用。

從監管來看,新加坡和香港等已經做出擁抱姿態,部分亞洲地區的監管也開始軟化其打壓禁止的立場,轉變為旨在保護參與者和打擊潛在非法行為的更為審慎有序的準則。考慮到加密資產這一新興領域諸多的潛在機遇和風險,在維護金融穩定和消費者權益的前提下,給予行業一定的活動邊界和容錯機會,可能會成為眾多亞洲國家/地區的普遍共識和監管準則。

作始也簡,將畢也巨,加密數字資產正以前所未有的速度重塑全球金融市場,金融科技應用正不斷升級推廣,合規之門也在逐漸打開。?Babel Finance 非常有幸能見證并推動亞洲加密金融市場走向星辰大海,我們也期待與您的交流與協作,「We All Gonna Make It」。

部分參考資料:

http://www.fundsglobalasia.com/search/node?search_api_views_fulltext=crypto

https://www.chinastarmarket.cn/detail/805017

https://allcoinindex.com/2021/11/12/inflows-from-developing-countries-to-global-crypto-asset/

https://www.marketsandmarkets.com/Market-Reports/crypto-asset-management-market-201925303.html

https://www.mordorintelligence.com/industry-reports/digital-asset-management-dam-market

https://go.chainalysis.com/2021-geography-of-crypto.html

https://law.asia/crypto-regulation-singapore-thailand/

https://zhuanlan.zhihu.com/p/82721463

https://www.163.com/dy/article/GHS9SSVA0550B1DU.html

https://www.huobi-asset.com/

https://www.dovemetrics.com/research

https://dappradar.com/blog/blockchain-behavior-report-interest-in-the-metaverse-and-play-to-earn-booming-in-asia

https://www.finder.com/sg/finder-cryptocurrency-adoption-index

https://messari.io/asia-crypto-landscape

https://www.igaworksblog.com/post/300???????,???????????????????

https://dappradar.com/blog/blockchain-behavior-report-interest-in-the-metaverse-and-play-to-earn-booming-in-asia/

https://www.btcfans.com/article/68283

https://www.fidelitydigitalassets.com/articles/digital-asset-survey-2021

https://www.panewslab.com/zh/articledetails/1631065503863119.html

https://www.lgt.com/shared/.content/publikationen/Definition-of-a-professional-investor.pdf

http://www.21jingji.com/article/20210923/herald/3c660e5a117a3b69d3efa0e5d3472550.html

https://www.sgpbusiness.com/company/Three-Arrows-Capital-Pte-Ltd

https://www.htsec.com/jfimg/colimg/upload/20170718/77621500342178245.pdf

本文件由?Babel Finance 公司根據公開信息編制,部分信息可能會基于對未來情況的陳述、估計和預測, Babel Finance 依賴上述信息的準確性和完整性,不承擔對任何信息的獨立驗證或對任何實體資產或負債的獨立評估責任。除非另有說明,否則本協議所述的信息是基于經濟、貨幣、市場和其他有效條件,以及截至本材料發布之日前的市場信息。后續情況變化可能影響本材料所示信息,但 Babel Finance 不負責更新或補充。Babel Finance 對您或任何第三方對本文件及其內容和相關材料的任何依賴不承擔任何責任。這些材料和其中所包含的信息都是機密的,未經 Babel Finance 事先書面同意,不得公開披露或提供給第三方。這些材料不得用于任何其他目的,也不構成對任何要約。本文件中涉及的預估和總結,不包含實際執行中應評估的所有信息。本協議不構成?Babel Finance 或任何關聯方提供任何服務的承諾,除非另有約定或其他書面協議, Babel Finance 將不負責也不會提供任何稅務、會計、精算、法律或其他專業建議。

Tags:加密貨幣BABFINCOM加密貨幣行情軟件babydoge幣會通縮到多少枚Surf.FinanceCompound 0x

本文由“老雅痞”laoyapicom授權轉載元宇宙可能是一個充滿未知數的新領域,雖然前途未卜,但不意味著沒有建筑師在努力創造一些令人驚嘆的建筑.

1900/1/1 0:00:00NFT前奏 加密藝術家邁克·溫克爾曼(Mike Winkelmann,又名Beeple)在推特發表新作,從2007年開始創作他的畫作,歷經13年半的時間,每一天都創作一幅新的數碼作品拼湊進去.

1900/1/1 0:00:001.一圖眾覽音樂NFT生態2022年3月4日,Messari發表音樂NFT報告,認為NFT將重組整個音樂產業.

1900/1/1 0:00:00摘要 發展城市的目的是什么?城市規劃應該遵循什么樣的原則?以及如何評價城市的發展?回答了這三個問題后.

1900/1/1 0:00:00頭條 ▌Whale Alert:沉寂超6年以太坊地址被激活,包含1,947枚ETH2月21日消息,據 Whale Alert 監控數據顯示,北京時間凌晨 3 時 59 分.

1900/1/1 0:00:00自俄烏沖突以來,加密世界正經歷多番行情震蕩,并受到多方監管的注意。數據顯示,2月24日比特幣價格下跌了10%,但其真實日交易量飆升至100億美元以上,為自去年12月4日以來的最高點,投資者尋求避.

1900/1/1 0:00:00