BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.13%

ETH/HKD+0.13% LTC/HKD+0.56%

LTC/HKD+0.56% ADA/HKD-1.22%

ADA/HKD-1.22% SOL/HKD+0.29%

SOL/HKD+0.29% XRP/HKD+0.46%

XRP/HKD+0.46%今年的圈內,已經到了無DeFi不歡的境地,畢竟除了減半,值得說的東西實在是寥寥無幾。而減半本身,改變的只是價格或是供給,對于區塊鏈技術本身的發展來講,作用為零。

于是乎,在2020年第一季度,我們看到了幾個DeFi項目的集體爆發,作為為數不多,或者說極其有限的區塊鏈落地領域,他們在第一季度,交了一份還算滿意的答卷。

01 老牌勁旅MakerDAO,Compound, Uniswap

1.MakerDAO

聊DeFi,你基本上不可能繞的過MakerDAO,DAI在DeFi中的地位,與USDT在中心化交易平臺中的地位一致。

在去年11月從單一抵押品升級到多押品之后,MakerDao的模型變得更加安全和健壯,系統也在穩步增長,DAI+SAI的總價值已經接近1.5億美元。

MakerDAO最近的一場小危機來源于ProgPow。眾所周知,以太坊從PoW轉PoS不是一天兩天的能完成的事,除了技術還需要時間,社區一直有人想要推動將以太坊的哈希算法轉換為抗ASIC的方案,也就是俗稱的ProgPow,也一直有人反對。推動和反對的原因自然是公說公有理,婆說婆有理。

DeFi借貸協議Exactly Protocol完成200萬美元融資:1月13日消息,DeFi 借貸協議 Exactly Protocol 完成 200 萬美元融資,Synthetix 創始人 Kain Warwick、Daedalus、Decentraland 聯合創始人 Esteban Ordano 共同領投,參投方包括 Bodhi Ventures、Newtopia VC、NXTP Ventures、Kaszek Ventures。本輪融資將用于擴大團隊以及開發產品。Exactly Protocol 表示將推出固定利率的存款和借款產品。[2023/1/13 11:10:46]

然而在MakerDao這邊來看,這個迄今懸而不決的爭議有可能會導致ETH分叉,MakerDao的風控負責人發推表示:“ProgPoW 算法被推動實施,以太坊很可能會出現有爭議的分裂,因為肯定有人希望非 ProgPoW 區塊鏈也具有足夠的經濟價值。即便分裂只是暫時性的,大量抵押品也會立即被清算。”

這個推特后來也被人懟了,說你們DeFi這是在綁架以太坊!這個問題出在DeFi協議本身上(處理不了,或是管理不了彈性系統)而不是 ProgPoW……總之,又是一場公說公有理,婆說婆有理的推特口水仗…

2.Compound

DeFi和穩定幣平臺Kokoa Finance完成230萬美元戰略融資:金色財經報道,DeFi和穩定幣平臺Kokoa Finance完成230萬美元的戰略融資,韓國風投Hashed領投,專注于區塊鏈的投資巨頭Sky Vision Capital、a41 Ventures和一些知名天使投資人參投。[2021/10/1 17:18:43]

作為最著名的去中心化抵押借貸平臺,Compound上已經鎖定了一億多美元的加密資產。

而大家使用Compound的原因很簡單,它在絕大多數時間內,都能提供市場上最好的年化利率,通過Compound把你從Maker那里抵押ETH生成的DAI,放到Compound里借出去,一年有10%左右的利息,而買十年期的美國國債,年化只有1.5%,換成是你,你怎么選?

Compound最近也推出了用于治理的Token COMP,可以讓持幣人參與治理投票,或者將投票權權委任給其他人,既不是籌款工具,也不是投資機會,在權力下放過程完成之前,COMP不會向公眾開放。

不過,既然這個幣可以參與治理,那么即便不像MKR那樣燃燒,但多多少少會有其治理的價值,在成熟穩定之后,說不定會有DEX上線這個治理幣種(畢竟是個ERC-20,也方便的很),到時候,你猜,COMP的價值會是Compound價值的百分之幾?

當前DeFi協議借貸總量為14.49億美元:金色財經報道,DeBank數據顯示,當前DeFi協議借貸總量約為14.49億美元。其中,Compound平臺約9億美元,占總體份額62.11%,Maker平臺約4.14億美元,占總體份額28.57%,Aave平臺約1.49億美元,占總體份額10.28%。dYdX平臺約0.24億美元,占總體份額1.66%。注:DeFi其實質是基于一套開放的賬戶體系,保證全球任何人都可以無門檻使用的一系列金融服務。這些金融服務主要由一些開源的智能合約來提供,整個服務的代碼和賬目都可以在區塊鏈上進行公開審計。[2020/8/17]

3.Uniswap

Uniswap在19年可謂是高速增長,19年年初的時候還只有幾十萬美金的鎖定量,現在里面已經有5千萬的資產了,增長近百倍。

Uniswap簡單來說就是個基于ERC20的DEX,然而又有些獨特的地方,比如gas利用率很高,且可以將每個人的流動性集中到一起,然后根據算法進行做市。這算是Uniswap的招牌技能 - 自動做市商!

最近讓筆者關注到Uniswap更多是因為Chainlink的一個分叉,一個叫Nulink的項目,還完全處于試驗階段,只能通過特殊的包含Uniswap的URL在Uniswap上拿ETH交換。只此一家,別無分店。也側面說明了Uniswap在當前DeFi界的超然地位。

OKEx徐坤:7月數據整體保持增長,全面擁抱DeFi構建復合型生態:8月6日,OKEx在深圳舉辦“聚力之夜”主題酒會,OKEx首席戰略官徐坤分享了近期動態。第一,OKEx平臺交易量保持增長趨勢,7月份整體上漲19.3%,其中期權交易量上漲114%,風險準備金突破1.4億美元,交割、永續持續零分攤。第二,OKEx重視創新趨勢,積極擁抱變化。

OKEx早在19年就已經實現CeFi+DeFi產品層面的聯動,是首家集成DSR的中心化交易所。OKChain目前已經支持訂單簿和撮合都放在鏈上的Open DEX模式,同時也在針對AMM模式進行研究。OKEx將會全面擁抱DeFi浪潮,構建復合型加密資產生態。[2020/8/7]

02 新晉網紅Kyber、Synthetix、Ren

1.Kyber Network

Kyber可能是20年第一季度表現最好的DeFi,沒有之一,這一點從幣價的漲幅上便最能體現出來。

KNC的交易量從去年的幾十萬美金,近幾個月最高飚至近千萬美金,且與Compound,Uniswap不一樣,是有實打實的類似平臺幣的燃燒通縮屬性,過去幾個月銷毀了幾百萬的KNC,很多圈內人士,已經把KNC看成了去中心化的BNB。所以說KNC是DeFi新晉網紅頭牌,絲毫不為過。

波場官方:Defi項目OKS與波場官方與孫宇晨本人沒有任何關系:波場官方今日發布聲明:波場社區近期盛傳Defi項目OKS,經查該項目為社區開發者自行開發Defi項目,與波場官方與孫宇晨本人沒有任何關系,合約并未經過官方審計,請投資者注意投資與黑客攻擊風險,波場與孫宇晨不負任何責任。經與P網溝通,OKS與P網IEO也沒有任何關系。OKS處于早期,投資風險極大,不鼓勵投資者參與該項目。[2020/7/2]

KNC近期幾大動態,除了交易量暴漲之外,一是上了Coinbase,二是Token模型升級,除了燃燒手續費之外,增加了儲備庫激勵,還有Staking抵押,算是基本面的大利好,也是刺激幣價暴漲的主要原因之一。

很多入圈晚的讀者不知道的是,Kyber17年可是V神唯二真正站臺的兩個項目之一,另一個是OMG,OMG在爆發之后開始沉寂,KNC則是在沉寂近兩年后開始爆發。

2.Synthetix

Syntheix幣價在2019年全年翻了30倍,去年底正式成為DeFi圈內網紅之一。去年底鎖定的美金價值近兩個億,甚至威脅到了MakerDAO老大的位置。

簡單來說,Syntheix是把傳統金融圈里的“合成資產”概念搬到了區塊鏈這兒,你在Synthetix這邊通過鎖定抵押品創造合成資產,通常來講是做多和做空的衍生品交易組合。對用戶的要求也相對更高 - 至少,你得知道自己創造出來的這個“合成資產“是啥不是?

更重要的是,人家還設計一個Token SNX,還相對較好的捕獲到了價值……

當然Synthetix風險也不小,由于是750%的超額抵押,當Token SNX價格開始下滑,Synthetix便很容易陷入流動性死亡螺旋,連抵押率150%的MakerDAO都有這個隱患,750%的SNX更是不用提。當然,就目前發展來看,市面上放眼望去,找不到什么對手。至于未來如何,除了看自己,還得看DeFi圈內的競爭對手,以及整個區塊鏈行業的牛熊狀態。畢竟,SNX不管是因為什么原因一旦暴跌,就是一場大規模清算的結局。

3.REN

DeFi圈內大名鼎鼎,主打隱私的暗池交易,19年也是吸引眼球無數,20年完全有資格稱作圈內網紅的項目。

暗池交易是個金融圈流行已久的概念,在美股市場占據了超過15%的市場份額。最開始是為了保護大型機構交易者不被高頻交易擼羊毛而誕生的。畢竟一個公開價格的大單想要買入時,很容易被高頻交易者洞悉意圖提前買入再加價轉賣。

或者更直觀一點的理解,就把它想像成一個機構間低成本大宗交割的OTC市場就好,就像有些巨鯨買賣BTC,若是去交易所,過大的資金量很容易把價格拉起來或者砸下去,導致交易成本提高,而私下的OTC則不會有這個問題,對于市場價格的影響也可以消弭于無形。

Ren20年開年有三大利好,一是主網未來1-2月會上線,二是迄今為止基本同賽道依舊沒出現什么像樣的競爭對手,三是新晉成立的Ren聯盟,里面有Kyber Network,Kyber與REN也算強強聯合。

03 新概念閃電貸,穩定幣互換

1.閃電貸

前段時間大火特火的bZx閃電貸攻擊事件,相信讀者都有所耳聞。

嚴格意義來講,這都不算是黑,只是利用系統的特性,通過幾個DeFi協議進行了一系列的簡單操作,實現的一個套利收益而已。

具體的事件過程是這樣的:一位黑客動用借貸得來的大筆資金,先后使用Compound 協議置換資產、干擾 Uniswap 市場上的資產價格、影響 Kyber的報價,并最終通過 bZx 提供的杠桿交易功能獲利,這一切,都是在一個區塊內完成的。更準確地說,是在一筆交易內完成的。

筆者在網上看到的對閃電貸的最形象解釋是下面這個 :

“你想去某個地方旅游,你總是希望交通和住宿能夠同時確定,比如,如果你搶得到高鐵票,你想挑一個離高鐵站近一些的酒店 A;但如果你不能搶到高鐵票,你會想要挑另一家酒店 B,甚至你會考慮換一個旅游地點。

這時候你會發現,如果每個事項都得分別確定,你就只能安裝很多個 APP,并且在它們之間不斷切換,非常麻煩。比如,如果不預訂 A,又怕訂不上酒店;預訂了 A,如果票搶不到,你又得退訂。

但如果這兩件事情的處理具有原子性,你可以直接做一個操作同時搶票和預定酒店,到了時間如果搶票失敗,也會自動退訂酒店。這可以帶來極大的便利。

同理,當你需要換乘才能到達目的地時,你也會希望路程上的多個車票要么一次買齊,要么全部不買,免得還要手動退票。“

閃電貸本質上就是“任意多的合約可以在一筆交易中要么一起工作,要么一起無動于衷。要么真的在一瞬間組合,要么一起當沒事發生過。”所以剛才說的場景里,就是一次性把這些程序用個遍,而且一旦某個操作沒有得到自己預期的結果就可以撤銷自己所有的操作,像沒事發生過一樣。

我相信,雖然還有著種種缺陷或是安全問題,但閃電貸在金融市場開啟了一種新的模式,隨著時間的推移,這種模式一定會對當下的DeFi產生更加深遠的影響。

2.穩定幣互換

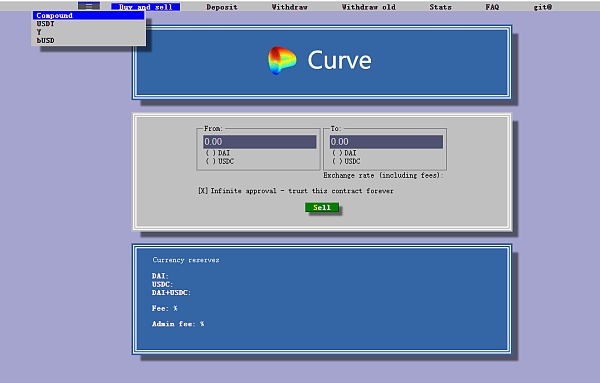

最近新出了一個Defi的項目 - Curve,界面極為丑陋,讀者可以感受一下。

本質上來講,就是個特殊丑陋版的Uniswap,只不過它換的,全是穩定幣,DAi,USDT,USDC之類的。

你可能覺得這有啥用?一塊錢換一塊錢?

還真的就有人需要這個,對于一些做市商或者業內人士,這還是剛需,畢竟USDT 出入金更方便,而DAI和USDC更合規。有些中心化交易平臺比如Coinbase也有像是DAI/USDC的交易對,有人做過測試,同樣的10萬美金互換,Curve在滑點完全不輸Coinbase的同時,手續費要比coinbase便宜460美元。

上線僅一個多月,Curve已經被多個以太坊的去中心化聚合交易平臺接入,搞不好將來穩定幣交易對最全,滑點最低,手續費最低,流動性最好的交易平臺,就是這個去中心化的,丑的沒法看的Curve……

Tags:EFIDEFIDEFOMPDeFiDropScarcity DeFiBrainaut Deficompound幣最新消息

3月19日,Vitalik終于對以太坊未來的規劃進行了總結和說明,以太坊是全球最大的公鏈、加密社區,在加密世界的影響力和領導力毋容置疑.

1900/1/1 0:00:00上世紀四十年代的某一天,信息論之父香農在黑板上給大家演示:任何一個價位買進資金的50%,也就是說資金數量:股票市值=50%:50%.

1900/1/1 0:00:00近期,比特幣接連下挫,價格回到年初,其他幣種跟著血崩,很多投資者一夜回到解放前,幾個月時間都“白漲了”.

1900/1/1 0:00:00本文是《以太坊重要擴容方案: Optimistic Rollup現狀報告》的第三部分,第一、二部分請查看我們的前期文章.

1900/1/1 0:00:00話說天下數據,分久必合,合久必分。伴隨著計算機軟硬件技術的飛速發展,社會整體信息化程度提高,數據的價值逐漸凸顯,由此開創了數據匯集、數據提煉、數據變現的信息時代.

1900/1/1 0:00:00比特幣自誕生以來,對大多數人來說一直是個謎。到底是注定要破滅的投機泡沫還是未來的貨幣?或許可以提出一個支持承認它是一種商品的論點?如何證明它的價格,更重要的是它的價格走勢會是如何?對于每比特幣的.

1900/1/1 0:00:00