BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+1.61%

ETH/HKD+1.61% LTC/HKD+2.32%

LTC/HKD+2.32% ADA/HKD+2.05%

ADA/HKD+2.05% SOL/HKD+2.21%

SOL/HKD+2.21% XRP/HKD+2.28%

XRP/HKD+2.28%長期以來,加密市場都有著“四年一個周期”的說法,這一理論背后的依據眾說紛紜,有觀點認為是出于比特幣4年減半的規律,也有觀點認為是每4年一次的美國大選會刺激行情,無論個中緣由為何,2021年加密市場的參與者們都會承認,這一理論再次得到了驗證——和2013與2017年一樣,熱潮再次席卷了整個加密市場,盡管他們背后的運行邏輯并不完全相同。

然而問題在于:如果說2021年的熱潮是2013年和2017年的重現,那么接下來的2022年,會不會是2014和2018年的翻版?參與者們又會做出怎樣的應對方式?

這顯然是一系列會引發警覺的問題。畢竟,2018年的加密市場實在很難給人留下多少正面的記憶。雖然在2018年初的時候,業界對于新一輪周期的開始已經基本達成共識,然而當下行行情開始的時候,加密市場的表現還是遠遠超出了很多人的預期,而這種意外,在當時并不僅僅緣于token回撤的幅度。

要解釋這一點,需要對當時的加密市場進行一個全面的剖析。在以證券為代表的傳統金融市場中,影響市場的因素通常會被歸為三大類:一是基本面。其取決于項目內部的本身發展情況、以及外部的宏觀政策及行業形勢,對標的價格長期走勢影響較大;二是資金面,其取決于投資機構的資金走向,對標的價格的中期走勢有一定影響;三是市場情緒,較多取決于小型機構及個人的投資行為,其特點有一定隨機性,主要影響標的的短期走勢。

在2018年加密市場進入下行周期,尤其是在市場頂點融資的諸多項目進入啟動階段時,影響加密市場的三個層面的要素表現大致如下:

首先,在基本面上,當時加密市場最大的基本面支撐即“區塊鏈”這一概念本身.在google trend中,“blockchain”的熱度頂點正是出現在2018年初,即便后來的加密周期中也未超越這一趨勢(圖表1),出于信息不對稱等因素,市場對區塊鏈寄予相當高的期望,并衍生出一系列基于區塊鏈的行業解決方案,然而由于一系列原因,多數項目最終未能落地。

比特大陸律師:比特大陸在2019年錄得近4億元人民幣:比特大陸的四名前員工因遣散費和薪金問題與比特大陸發生了法律糾紛。在周五的法庭聽證會上,代表比特大陸的律師披露,比特大陸在2019年虧損了近4億元人民幣(6100萬美元),相較2018年30億元人民幣(4.5億美元)的利潤大幅減少。律師關于財務數據的聲明是為了回應四名前員工的指控,他們指控比特大陸違反了雇傭合同,沒有支付他們2019年應得的第13個月工資和獎金。因此,四名原告要求這家礦商支付更多的錢。比特大陸的律師認為,第13個月薪酬和獎金的發放取決于公司的整體業務績效,這不是法律規定的合同,而是一項內部政策。由于比特大陸從2018年到2019年經歷了巨大的績效轉變,律師表示,2019年所有員工都沒有第13個月的薪酬和獎金。(The Block)[2020/12/19 15:43:26]

圖表?1??"Blockchain"的Google trend熱度在2018年1月達到頂峰,此后大量行業解決方案的設想出現

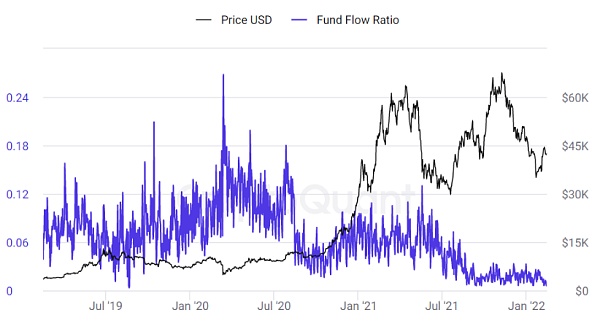

其次,在資金面上,由于2018年時的tokenfund門檻較低,導致整體的專業度不盡人意,遠不如當下的投資機構。而監管的缺位,則使得市場投機行為密集出現。更重要的是,由于2018年一級市場的主要結算單位是ETH與BTC,因此,Token fund為了快速參與一級市場,其資金儲備也以ETH與BTC形式存在,而項目方的融資資產也均為BTC和ETH,而且規模不亞于投資機構。這導致其在市場全線下行時為維持項目與機構的正常運營,需持續在市場上拋售手中的主流加密資產,使得當時本就處于下行通道中的加密市場再度受創。這一趨勢幾乎貫穿了整個2018-2020年的整個空頭周期,如圖表2所示,在2019年~2020年間,比特幣的Fund flow指標由于機構正常運轉的需要,始終處于高位(Fund flow是交易所錢包轉賬量與鏈上總轉賬量的對比,由于交易所的大額轉入轉出往往是由機構完成,因此可用來衡量機構轉移并交易加密資產的活躍度),直到行情好轉后才逐漸下降。

加密公司風投融資回落至2019年3月份水平:金色財經報道,根據ANA的分析,盡管全球冠狀病大流行導致了經濟動蕩,上個月加密初創公司還是通過39筆交易籌集了4.17億美元的風投資金。然而,如果不包括Bakkt獲得的3億美元,總共僅有1.17億美元,低于1月籌集的1.34億美元和2020年2月籌集的逾1.5億美元,回落至了2019年3月的水平。此外,DeFi和數字身份子行業的資金占一半以上,分別募集了4100萬美元和4300萬美元。[2020/4/8]

圖表?2??比特幣近年來Fund flow變動情況

?數據來源:CryptoQuant

最后,在市場情緒面上,基本面的缺失、機構的投機行為,以及無休市時間的交易規則等因素,均放大了個人投資者的焦慮感,從而進一步增加了市場的不確定性。

總體來說,在影響2018年加密市場的幾大個主要要素中,基本面和資金面的表現明顯低于預期,考慮到當時市場的參與者不乏很多傳統行業的精英,因此這一結果更令人感到意外。而這反過來又放大了市場情緒面,三者的疊加,共同促成了2018年加密市場的硬著陸。雖然當時整個市場市值的回撤幅度(約66%)低于2014年(約75%),但考慮到社會當時對區塊鏈技術期望極高,而相關項目的投資性價比又遠低預期,因此市場的悲觀情緒其實并不亞于2014年的上一輪周期。

加密市場市值的回撤,使得投資方手中的資產估值的大幅縮水,于是尋找避險資產便成了當時行業最重要的議題之一,通過對相關資料的回顧與梳理可以發現,當時被認為具備抗周期屬性的賽道,包括而不限于以下幾個方向:

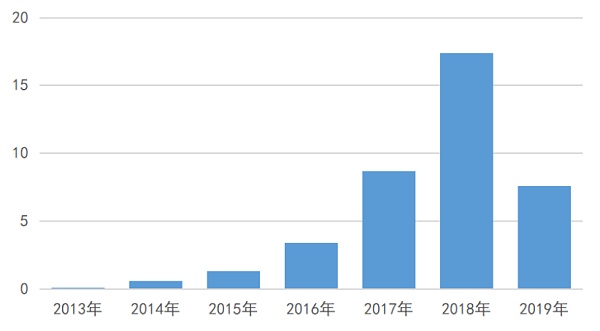

一是礦業,其在2014年的加密下行周期中起到了一定的避險作用,連其上游的礦機銷售量也在市場寒冬期間不減反增(圖表3),由此衍生了“熊市屯幣/挖礦"的理念。二是交易所,由于交易平臺在產業鏈上處于token的上游,集中度較高,有一定行業話語權,因此被認為有望避開區塊鏈項目經營環節的風險;三是產業區塊鏈(聯盟鏈)。由于沒有token的存在,因此受加密市場行情的影響較小。

動態 | 報告:2018年愛爾蘭勒索軟件和惡意軟件攻擊數量下降,黑客轉向網絡釣魚和加密挖礦:據Irish Times報道,去年愛爾蘭的勒索軟件和惡意軟件攻擊數量下降,但黑客現在轉而轉向網絡釣魚和加密挖礦。 微軟今年2月發布的的安全情報報告顯示,全球范圍內的惡意軟件攻擊總體下降了60%。愛爾蘭是事故發生率最低的國家之一。就惡意軟件而言,愛爾蘭的月遭遇率為1.26%,是報道的最低數字。 微軟愛爾蘭解決方案總監Des Ryan表示,“我們看到犯罪黑客的行為發生了重大變化,他們希望訪問受害者的計算機和組織的網絡來訪問數據,但也利用他們的計算能力來挖掘加密貨幣……微軟分析師預測,在可預見的未來,網絡釣魚仍將是一個問題。” 微軟研究顯示,缺乏安全培訓、使用帶有工作相關數據的個人設備以及密碼方面的松懈做法都是公共和私營部門組織面臨的安全風險。[2019/5/16]

以后見之明的角度來看,這三種“避險方式”的運作邏輯其實并不嚴密:礦業和交易所雖然處于token的上游,但在產業鏈聯動的效應下,其在下游面臨沖擊時很難獨善其身,而產業區塊鏈公司多將目標定位在對現有傳統公信機構的替代上,因此推行難度更大。2019和2020年的事實也證明了這一點:礦場很快便因成本倒掛和政策沖擊面臨停機,整個產業鏈受到重創(圖表3),交易所賽道則是在嚴重過剩后出現大洗牌,至于產業區塊鏈,由于始終沒有找到合理的商業模式,因此最后也多不了了之。總而言之,這三條賽道的“抗周期性”可以說均未達預期。

圖表?3?國內區塊鏈硬件市場規模,其在2014年的寒冬中不減反增,但其2019年的數據卻大幅下降

數據來源:2018年前數據來自于比特大陸招股書,2018年后數據源于嘉楠耘智數據估算

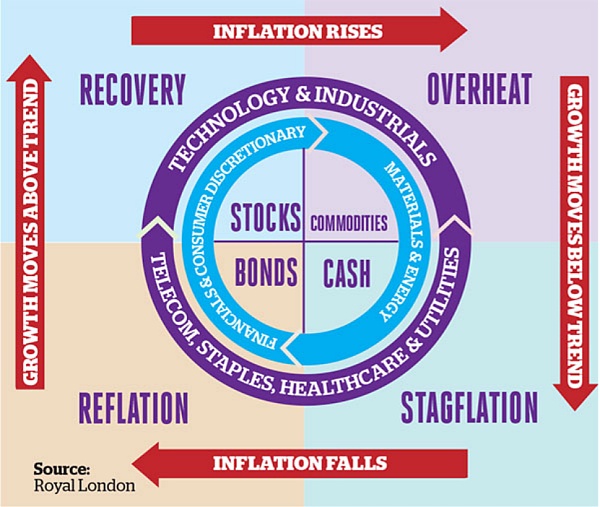

事實上,在2018年后市場寒冬期間,真正起到“避險”作用的賽道運作邏輯現在看來并不復雜,其主要是遵從了金融市場中的“美林時鐘”理論。該理論將經濟發展周期分為“衰退、復蘇、過熱、滯脹”四個階段,而2018-2020年時的加密熊市,可對應美林時鐘的“衰退“階段。按照“美林時鐘“的解釋,與其他階段相比,市場在“衰退期”的風險偏好減弱,投資大宗商品和無股息證券的意向降低,而擁有固定回報率的資產則受到人們青睞,具體來說就是債券>現金>大宗商品;同時(含股息的)股票>大宗商品。

動態 | 金色財經“2018年度最具實力投資機構”正式揭曉:1月22日,由金色財經主辦,數動派、TokenInsight協辦的“共識無界”金色財經2018年度風云榜——“2018年度最具實力投資機構”正式揭曉,入榜機構有: 經緯中國、分布式資本、節點資本、IDG資本、真格基金、丹華資本、了得資本、Pantera Capital、INBlockchain、FBG資本。[2019/1/22]

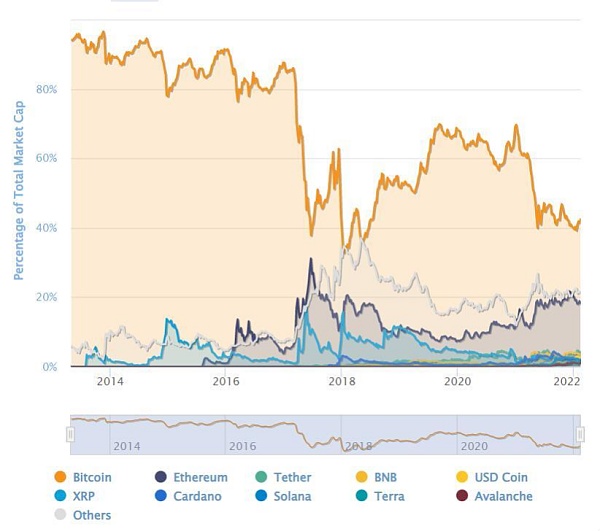

從后來發展的情況來看,在2018年下行周期中得益的項目,都在一定程度上符合了美林時鐘里經濟衰退期的“理想資產”特征,例如去中心化借貸(債券)、穩定幣(貨幣)、合約交易所平臺token(股息證券)。這一觀點最直觀的體現、同時也是最有力的佐證之一,就是自2021年中起,上述幾類項目無論是在用戶數量、生態建設、市值管理方面都取得了長足的進步,甚至改變了固化了多年的加密市場格局——以往那些市值排名長期靠前、但缺乏內在邏輯與生態支撐的一些項目,例如XRP、LTC、NEM等,開始將其排名讓位于平臺token、穩定幣、新型DEFI公鏈等更具商業閉環的項目,如此密集的替代在以往的加密市場中是未曾出現過的。

圖表?4??美林時鐘示意圖

作為一個發展中的行業,加密市場以往的經驗并不能簡單地平移到現在作為參照。但是,考慮到傳統金融市場相對于加密行業的參考價值確實有局限之處,因此上一輪周期的發展歷史對于目前的市場而言,仍然是為數不多可供參照的資料——尤其是考慮到這是加密行業首次跳脫單一的支付領域,嘗試在其它領域開發應用的一個周期。

要分析在可能到來的下行周期中可能的應對措施,首先仍要對目前的市場特征進行剖析。

首先,在基本面層面。每次多頭市場的出現,都會以使得外界對于加密市場的基本面出現高估,但從數據來看,相較于上一輪周期,本次市場基本面被高估的程度并不算高。從下圖可知,在2018年DAPP的前景最不明朗之時,比特幣之外項目的市值比例卻達到了史上最高的約66%(這還沒有包括大量投入到聯盟鏈企業中的股權資金),而在2021年各類應用落地之時,非比特幣標的比例都未能超出60%的比例,而輿論對于鏈上應用的實用性也多持保守態度,可見本輪行情基本面被高估的程度相較從前并不夸張。

歷史上的今天 | 比特幣在2017年12月17突破13萬人民幣大關:2014年12月17日,美國國家銀行監事會議發布了一項規范數字貨幣業務的提案。銀行監管部門會員組代表了美國國家機構,但并沒有直接扮演國家金融新規的監管者。它認為,在一些領域中,從事數字貨幣相關行業的公司應該受到監管,以保護消費者權益及行業安全性。

2017年12月17日,比特幣價格達到有史以來最高,突破單枚13萬人民幣大關,并于之后緩緩震蕩下行。

同時在2017年12月17日當天,由李笑來站臺的超級比特幣(SBTC)正式分叉。[2018/12/17]

圖表?5??比特幣及主流Token市值比例變動情況

?數據來源:Coinmarketcap

其次,資金層面。盡管對投資機構的監管仍然缺位,但與上一輪臨時組建起的各種tokenfund相比,目前加密市場中的機構已經經過了一輪甚至兩輪行情的洗禮,在項目選擇方面積累了更多的經驗(見下表),專業能力大幅提升,投資風格得到認可,出現短期投機行為的概率更小。此外,當前一級市場與主流機構資產的主要資產結算單位更多為USDT或法幣現金,而非前幾年的ETH與BTC,抗風險能力更強,在行情下行時因踩踏式拋售導致市場受到影響的可能性不大。

圖表?6??2018、2022主要機構加密行業投資經驗

最后是市場情緒層面。由于市場參與者的分散性、情緒的隱蔽性、以及用量化衡量情緒的難度,目前還較難找出一個明確的數據指標,來判斷當前市場情緒的穩定性相較于2018年有了何種程度的轉變。從定性分析的角度來看,在主要經濟體針對加密資產的相關政策逐漸推出甚至落地之后,重大突發因素對于市場的影響力權重正在降低,而從公開報道的頻率來看,meme情緒影響加密市場的門檻也有所提高(數年之前某個社區KOL的言行可能就會對市場造成沖擊,而這一輪則需要馬斯克這樣的跨界科技企巨擘),更重要的是,在新一輪行情中,以傳統金融機構為代表的主流機構持有約10%的流通比特幣,在一定程度上起到了穩定市場的作用,這是2018年時的加密市場(幾乎沒有主流金融機構參與)所無法比擬的。總之,可以有所保留地認為:市場對消息面的敏感閾值正在提高,非理性決策對市場的影響力則有所降低。

通過上面的比較不難發現,如今的加密市場與4年之前已大不相同。然而,斷言其已經實現了質的轉變恐怕還為時尚早。盡管市場的運行越來越具邏輯性,但其成熟度仍然不高,來自基本面泡沫、機構投機等方面的挑戰依然存在。在即將到來的下行行情,如何尋找抗周期乃至逆周期的資產仍是需要思考的難題。結合上一輪周期中的相關經驗、目前主要機構參與者的布局動作、傳統金融市場的投資者習慣、外加可能的政策預期等因素,預計2022年乃至今后一兩年的市場可能會呈現出以下幾點特征:

主流機構持續布局以及市場優質項目,面對新賽道態度謹慎

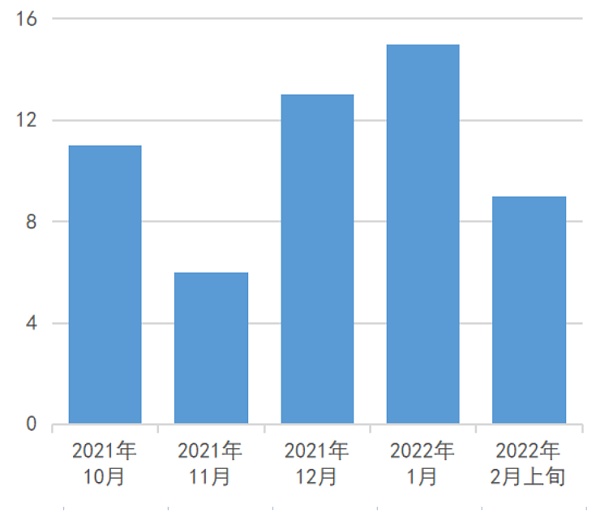

與2018年相比,2022年的加密市場最重要的特征之一在于項目與機構抗風險能力的增強。具體到投資層面,則表現為一級市場項目的生存能力與持續性的提高,從數據上來看,雖然市場下行預期頗高,但市場知名機構每月投資的早期項目數量并未明顯減少(見下圖),可見相關機構對一級市場的信心仍在。

圖表?7??主流機構過去5個月間投資早期項目(含種子、私募、A輪等)頻率(單位:個)

數據來源:公開資料梳理

注:圖表中指的“主流機構”,主要為在過去兩年間布局頻率較高,且取得一定回報率的機構,其中包括紅杉、a16z、三箭、Binance、DCG、Paradigm、Multicoin、NGC、Polychain、Alameda、Coinbase、Blockchain、HASHED、Animoca等。

在具體的方向上,與相關主題的輿論熱度契合,包括NFT、DAO、元宇宙在內的各類應用層都成為一級市場的投資新熱點。數據顯示,在過去4個多月的投融資記錄中,“元宇宙&NFT&鏈游”主題的項目占A輪融資比例為21%,卻占據了種子輪融資比例的約47%,可見越來越多的新項目開始植根于這一賽道。

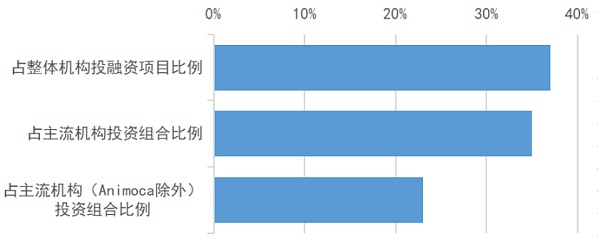

但值得注意的是,包括a16z、 Three arrows、Paradigm等主流機構對于這些應用層新領域的參與相對謹慎,在其從2021年四季度至今所投資的早期項目中,“元宇宙&NFT&鏈游”主題占35%,與市場平均水平37%似乎持平,但如果再從中剔除在NFT投資方面力度較大、情況相對特殊的Animoca等機構,這一比例則下降至23%(見下圖),從中可見知名機構對目前撐起加密市場的“元宇宙&NFT&鏈游”等概念的預期相對較低,而更傾向于投資基礎設施、交易所、DEFI等。

圖表?8???“元宇宙&NFT&鏈游”題材項目在不同機構組合中所占項目數量比例

避險方向或分化:大機構追加優質項目后期投資,個人及中小機構仍將趨向類債券及現金資產。

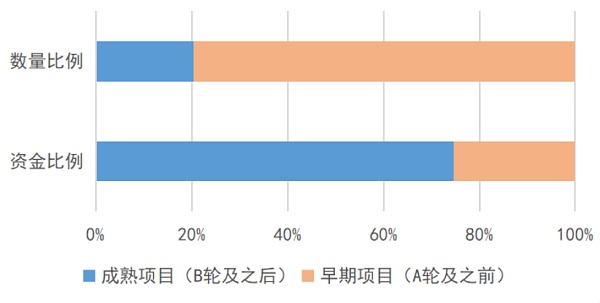

主流機構對于新生概念的相對謹慎,體現出了其在行情下行期間風險偏好的下降。雖然現今項目的質量與抗風險能力都已超出上一輪周期,但市場下行仍然會難以避免地帶來經營風險。觀察主流機構的資金流向可以發現,從2021年四季度至今,相比于新項目市場,這些機構更傾向于在現有的項目上追加投資:數據顯示,在已披露輪次的投融資中,主流機構近8成的交易都是投資A輪之前的早期項目, 但其投資B輪之后項目的金額比重卻達到了2/3之多(見下圖)。其中以跨鏈、隱私、擴容、Defi、交易所等較為底層的技術及應用為主。

圖表?9??主流機構近期投資新老項目的數量及金額比例

對于個人投資者甚至部分中小機構而言,根據傳統金融市場的經驗,在缺乏一級市場優質項目(證券類標的)投資入口的情況下,鏈上抵押業務(債券)以及穩定幣(現金)仍然會是重要的避險標的。此外,據不完全統計,去年四季度以來,知名機構參與的鏈上借貸和穩定幣項目數量達到10個以上,預示著未來相關避險賽道在市場洗牌之下,仍然存在因增量項目參與而發生格局改變的可能性。

市場情緒仍然存在大幅波動的可能性:政策仍是最大潛在風險,DEFI和穩定幣監管或成避險不確定因素。

隨著加密市場基本面預期與實際的差距縮小,項目方的抗風險能力增強,加之資金面上機構質量逐漸提升,情緒面對市場的擾動也將會小于18年,但考慮到加密市場仍處于發展初期,因此受重大突發事件影響導致非理性波動的可能性依然存在。

就目前而言,市場情緒最大的影響因素依然是來自于政策面。雖然主要國家對于比特幣及衍生加密資產的態度已逐漸明晰,但隨著鏈上產品的落地,未來的監管措施將更具針對性,也就是監管會更傾向于某一賽道甚至某一項目,而非加密資產本身。

由于DEFI的快速發展對現有中心化金融機構的沖擊,外加DEFI資金被盜資金量在近兩年快速上升(見下圖),因此近兩年,政策的監管方向開始逐漸有朝向DEFI及穩定幣等應用方向延伸的趨勢,盡管從理論上講,針對特定賽道的監管政策,帶來更多的是結構性而非系統性風險,但如果在市場低谷期,DEFI和穩定幣領域聚集了較多的避險資金,那么對這些領域的監管政策,很可能會帶來超出預期的市場情緒反應。因此在可預期的時期之內,大幅波動仍然會是加密市場重要的特征之一。

圖表 10? 2021年DEFI被盜資金數量增速達到1610%,引起了執法機構的注意(單位:億美元)

數據來源:ZDnet、cryptonews

Tags:比特幣TOKENTOKTOKE比特幣鉆石2000元Lua TokenCommunity TokenCrude Token

近日驚爆加密貨幣圈的大新聞就是美國司法部成功追蹤并逮捕了2016年盜取bitfinex近12萬枚比特幣(目前市值約45億美元)的黑客Heather Morgan和IIya Lichtenstei.

1900/1/1 0:00:001.金色觀察|盤點與2022北京冬奧會相關的NFT/游戲冬季奧運會呈現的冰雪上的競技歷來令全球體育迷心馳神往。2022年2月,一場舉世矚目的冬季體育盛會在北京拉開帷幕.

1900/1/1 0:00:00世界上第一個NFT博物館在西雅圖開幕世界上第一個NFT博物館已經開放,它是線下的。占地3000平方英尺的西雅圖NFT博物館于周四公開開放,聲稱它是第一家NFT的藝術博物館和畫廊.

1900/1/1 0:00:00冬季奧運會呈現的冰雪上的競技歷來令全球體育迷心馳神往。2022年2月,一場舉世矚目的冬季體育盛會在北京拉開帷幕。2月4日至20日,冬奧會的各項賽事在北京及其周邊地區舉辦.

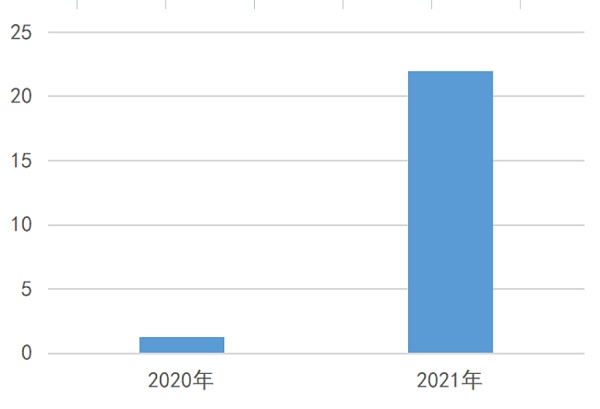

1900/1/1 0:00:002021年,區塊鏈投融資賽道持續火熱,投融資的地區分布、融資輪次、融資區間等方面表現出明顯趨勢.

1900/1/1 0:00:00來源:極客公園(ID:geekpark),作者鄭玥,轉載請聯系極客君微信 geekparker 或 zhuanzai@geekpark.net.

1900/1/1 0:00:00