BTC/HKD+0.51%

BTC/HKD+0.51% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD+0.14%

SOL/HKD+0.14% XRP/HKD-0.07%

XRP/HKD-0.07%2020年是Defi爆發元年,借貸、AMM賽道等均已出現較為明確的龍頭和第一梯級項目。衍生品賽道則略顯孤獨,僅僅有SNX扛起合成資產的大旗。

然而,衍生品市場遠不及此。經過深入的調研,DDX中文社區攜手OG社區、星球日報、分布共識實驗室共同整理Defi衍生品發展報告,詳述Defi衍生品發展空間及行業熱門項目,共同展望2021衍生品產品大爆發時代:

一、去中心化衍生品尚待爆發

2021年必定是DeFi衍生品交易協議爆發的一年。

相較于中心化衍生品,DeFi衍生品協議具備以下5大優勢:

1)沒有中心化交易所運營商,長期來看費用更低;

2)訪問無需許可使其具備抗審查特性,沒人能掌控、改變和關閉交易協議;

3)用戶自己持有資金,沒有交易對手風險;

4)交易品種無許可,任何有公開喂價的資產都可以被交易;

5)無提款限制或交易規模限制。

現階段,衍生品領域主要包含合成資產、合約、期權三個垂直種類。

截至2020年底,衍生品領域仍由合成資產主導。從數據看,三季度衍生品整體鎖倉值較二季度增長160%,達$293M,占DeFi總鎖倉值比例由季度初的15%下降至季度末的7%,9月下旬熱度退潮趨勢較借貸和DEX更為明顯。

然而,合約市場有望成為2021年去中心化衍生品的爆發點。

傳統金融市場衍生品體量為現貨的十幾倍,數字資產中心化交易所衍生品成交量也在三季度成功出現日交易量超越現貨的情況。與此相關,去中心化衍生品,尤其是各類合約在DeFi生態中的地位目前則顯得較為弱勢。

在三季度DeFi蓬勃發展,現貨DEX競爭激烈且頭部項目展現出份額壟斷的背景下,不斷有DEX將目光瞄準了去中心化合約市場,去中心化衍生品產品種類不斷豐富。現貨DEX平臺dYdX繼6月上線比特幣永續合約后,于8月上線了以太坊永續合約;DerivaDEX于2020年早期獲得投資,業務藍圖包括永續合約市場、期權及合成資產。

5月31日CME比特幣期貨未平倉合約持倉下跌827張:金色財經報道,5月31日芝加哥商業交易所(CME)比特幣成交量報告如下:比特幣期貨電子合約成交量10081張,場外成交合約為243張,成交量10324張,未平倉合約12289張,持倉下降827張。比特幣期權合約成交50份,其中看漲合約22份,看跌28份。微型比特幣期貨電子合約交易8435張,成交量8435張,未平倉合約7116張,持倉減少5104張。[2023/6/1 11:51:58]

由于去中心化合約定價的難度和當前的實際市場需求,目前提供去中心化合約交易的項目普遍仍處于發展早期,但其未來發展潛力已受到不少從業者的認可,不乏投資機構在此板塊進行布局。2021年,隨著大量該領域項目的主網上線,合約市場有望成為去中心化衍生品領域的爆發點,為Defi玩家提供更多樣化的交易品種及方式。

二、去中心化衍生品市場空間巨大

截止3季度,以dydx為例,去中心化衍生品交易所交易量僅占一家中心化交易所的千分之一,可見潛在市場空間巨大,而且占據市場領先地位和用戶心智認知的龍頭遠未出現

三、去中心化衍生品市場領域多個項目

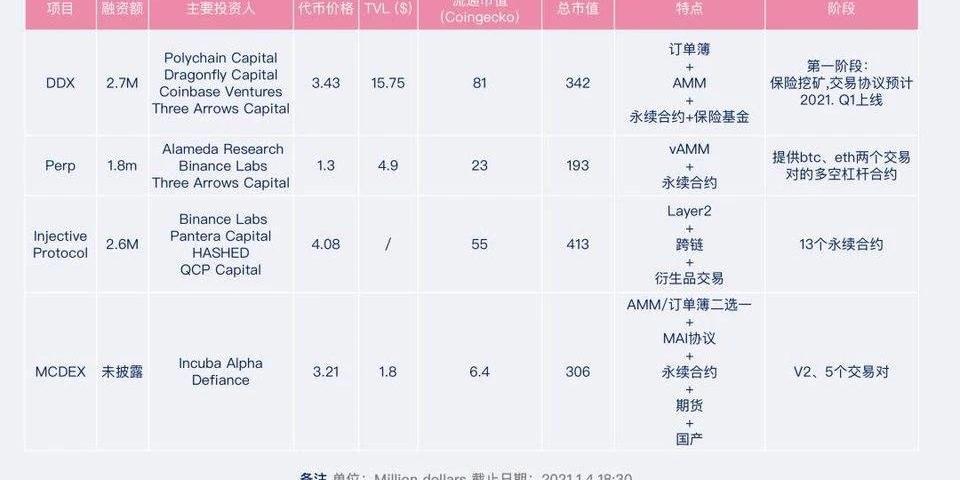

我們將目前行業熱門的項目根據是否已上線最核心功能-交易功能將熱門項目分為兩類:已上交易功能及未上交易功能,以下為兩類項目的概覽:

1.已上交易功能:

2.未上交易功能

Tether CTO:公司一季度利潤已超7億美元:金色財經報道,Tether首席技術官Paolo Ardoino在推特上表示,公司今年第一季度的利潤已經超過7億美元。

此前報道,Tether首席技術官Paolo Ardoino表示,Tether在2023年第一季度將使得其超額儲備(儲備資金超出發行的USDT數額的部分)達到16.6億美元。Paolo Ardoino稱這是USDT超額儲備資金首次突破10億美元。[2023/4/10 13:54:09]

四、評估去中心化衍生品項目的核心指標:資金利用率

如何評估一個去中心化衍生品交易協議?

資金利用率,是一個參考的核心指標。

去中心化交易所的共性是都會要求進行各種形式的鎖倉,鎖倉為項目提供了必要的流動性、保險、劣后方以及交易對手。因此鎖倉結構對于一個項目的成功至關重要,而其中鎖倉量是項目成功與否的重要指標。它能夠反映出受歡迎程度,收到市場追捧的項目,往往伴隨著極高的鎖倉量,如Uniswap就是這樣一個成功的案例。同時,每一個去中心化交易所的核心業務指標是交易量,交易量是交易所的命脈,對于去中心化衍生品項目也是這樣。

我們把這兩個數據進行了有機的組合,得出了資金利用率概念,雖然每個交易所都存在業務的獨特性和創新性,但是這個指標能夠給我們一個很好的橫向比較參照系。對于資金利用率高的去中心化項目,用戶和流動性提供者在其中鎖住的每一元錢都能帶來更高的交易量和交易手續費分成,對于生態參與者而言更加有意義。而如果資金使用率較低,那么一般而言,反映出項目仍然需要進一步打磨產品,促進交易量的有機增長和用戶的進一步增加。否則單純的鎖倉并不能帶來直接的意義。

長期來看,更高的資金利用率,必然是去中心化衍生品交易協議發展的方向。

Gamma.io宣布推出無需代碼的比特幣NFT創建工具:2月10日消息,Gamma.io宣布推出無需代碼的比特幣NFT創建工具。值得一提的是,Gamma關于該工具發布的公告也已作為NFT被記錄在了比特幣區塊鏈上。[2023/2/10 11:57:57]

備注:

上圖僅為對比資金利用率的實例,需要關注的是SNX與DYDX的產品邏輯與商業模式有很大不同,snx的鎖倉是staking+超額借貸+杠桿交易的結合資金利用率肯定低然后他的推薦質押率為500%,因此使用鎖倉量/交易量獲得的SNX資金利用率除以5或更適合反映系統內的真實資金利用率;一般而言,同類項目之間對比資金利用率更加有參考意義。

五、重點項目介紹

1.合約

1)dYdX

網址:https://dydx.exchange/

dYdX是由a16z和Polychain領投的去中心化交易平臺,支持借貸、現貨、杠桿和永續合約交易。目前,dYdX支持以下主要功能:

交易:現貨交易、最高5倍杠桿交易、以及最高10倍的永續合約交易;

借貸:支持ETH、DAI和USDC,初始質押率125%,同時支持閃電貸功能。

dYdX可謂DeFi領域最早的去中心化杠桿交易平臺之一,其借貸業務及永續合約交易量在今年增長較為顯著。

對于杠桿交易,dYdX采用訂單簿模式撮合,對于永續合約交易,價格指數取自各中心化交易所的priceindex。

2021年,dYdX計劃基于以太坊Layer2來提高交易平臺的擴展性并降低交易費用,同時,其怎樣進行去中心化治理也將是值得期待的事件。

2)DerivaDEX

網址:https://derivadex.com/

DerivaDEX是由PolychainCapital、DragonflyCapital、CoinbaseVentures等基金投資的去中心化合約交易協議,創始人為前DRW資深交易員,顧問包括知名程序員PhilDalian及區塊鏈咨詢機構Gauntlet。

LatentTechnology宣布完成210萬美元融資:2月8日消息,LatentTechnology宣布完成210萬美元融資,SparkCapital和RootVentures領投,BitkraftVentures參投。該公司使用基于AI的動畫技術和真實世界的物理學,使虛擬世界中的角色能夠實時地在物理上精確移動。(reportdoor)[2023/2/8 11:53:35]

當前,處于發展初期的去中心化衍生品交易所存在這樣一個不可能三角:性能、自治和安全。

DerivaDEX采用受信任的硬件和獨特的架構解決了這一困境。其特點在于:

DerivaDEX采用可信執行環境抵御單點故障和審查問題;

DerivaDEX采用開放式訂單簿和鏈上結算部件,可提供高性能、高效率的體驗;

DerivaDEX使用的流動性挖礦模型可以激勵人們參與DerivaDEX的治理和運營。

目前,DerivaDEX上線的保險挖礦鼓勵用戶將質押資金用于保險基金,讓不斷增長的保險資金為用戶提供風險保障。交易協議計劃于2021年一季度上線。

DerivaDEX已發行治理通證DDX,在Uniswap、Sushiswap及多家交易所均可交易。

3)Injective

網址:https://injectiveprotocol.com/

Injective由BinanceLabs孵化,創始人具有傳統金融和區塊鏈背景。

Injective協議主要由三個部分組成:Injective鏈、Injective衍生品協議以及InjectiveDEX。Injective鏈基于Cosmos構建,計劃實現較高的TPS及低gas費,通過可驗證延遲函數來杜絕搶先交易等交易作弊和不良交易行為。

目前,Injective測試網已上線了11個永續合約交易對,即將上線1個交割合約,在目前去中心化衍生品交易平臺中產品類型較為豐富。

Fantom社區使用銷毀費用資助生態系統項目提案已通過:7月27日消息,Fantom 社區使用銷毀費用資助生態系統項目提案已通過,投票于 7 月 5 日開始,獲得了所有參與者 99.75% 的支持。提案規定,Fantom 將以其交易費用的 10% 資助一個全新的金庫,10% 是網絡 30% 銷毀費用的三分之一,提案執行后 Fantom 的銷毀率將降低到 20%。[2022/7/27 2:41:25]

Injective衍生品協議是一個完全去中心化的點對點衍生品協議,支持永續掉期、差價合約等,用戶能夠在其上自由創建任何衍生品市場并進行交易。

InjectiveDEX基于Injective鏈開發,采用訂單簿模式撮合交易,由節點維持去中心化訂單薄并獲取40%的交易手續費,用戶可免費掛單和取消訂單。Injective的現貨交易則基于0x協議。

Injective在傳統的衍生品交易模式上添加了做市商,由做市商向智能合約存入保證金,并保持一定的質押率,而買家可以向做市商買賣合約。合約的價格則通過預言機取自其他已上線該通證的交易所,并按照交易量加權平均。

Injective已發行平臺通證價INJ,多家交易所均可交易。

2.期權

1)Opyn

網址:https://opyn.co/#/,

Opyn由Dragonfly等基金投資。

Opyn為建立在通用期權協議“凸性協議”上的、基于訂單簿的鏈上期權平臺,其定位為為通過期權交易為用戶提供保險服務。

凸性協議具有較大程度的延展性——允許開發者創建各種不同參數的期權,如:1)歐式與美式期權;2)看漲或看跌期權;3)底層資產;4)抵押品類型等。

目前,Opyn主要提供ETH的保護性看跌期權以及Compound存儲資產USDC及DAI的保險。Opyn最近新上線了v2版本,其特點包括:

期權到期時自動行權;

支持以現金結算的歐式期權;

支持將收益型資產用作抵押品并獲得收益;

當用戶在Opyn上購買了一個期權產品,用戶實際上獲得了代表該期權產品的oToken,并且可以將此通證化的期權產品在Uniswap上交易。

Opyn的產品設計較為穩健,目前面臨的問題在于訂單簿形式對于流動性冷啟動有較大的劣勢,2021年可以關注Opyn如何解決流動性問題,以及是否有進一步的去中心化治理設計。

2)Hegic

網址:https://www.hegic.co/

Hegic是一個很有特點DeFi期權產品。2020年4月,上線V1版本協議;2020年9月9日,HEGIC通證通過聯合曲線合約發行;2020年10月,主網V888版本上線。

Hegic團隊目前處于匿名狀態,主要創始人化名MollyWintermute。

Hegic基于AMM模式而非訂單簿模式,當前支持美式期權,允許用戶在期限內的任意時間行權。

Hegic相比同類產品更加靈活,用戶可以設計1天、7天、14天、21天、28天的到期時間和任意行權價格。用戶在購買期權時,需要的總成本為支付期權費和固定1%的結算費。

Hegic采用了一種特殊的簡化版期權定價模型,其隱含波動率需要開發者根據skew.com上的信息手動更新。

此外,Hegic設計了流動性資金池,流動性提供者通過質押資產提供流動性,而用戶購買期權時則以流動性資金池作為期權的賣方,在行使合約時,流動性資金池向買方進行兌付,不行使合約時,期權費將平均分配給流動性資金池。流動性資金池也確保了合約可以被行權。

Hegic的流動性池是雙向資金池,看跌期權和看漲期權的結算在同一個池子中完成。如果看跌期權虧損,看漲期權將獲利。這種雙向性在一定程度上分散和降低了市場波動帶來的期權風險。2020年12月7日,WBTC池中的多空比為3.56,ETH池中的多空比更是達到了6.4,在這種情況下,如果市場單邊上漲,LP會受到較高的損失,目前Hegic通過挖礦激勵的方式進行彌補。

AMM模式及簡單的用戶界面設計讓Hegic的鎖倉量和交易量在2020年4季度顯著增長,但另一方面,Hegic流動池中的LP承擔較大的風險,同時,匿名團隊也存在某種不穩定性,2021年Hegic如何發展,仍需保持觀察。

3.合成資產

1)Synthetix

網站:https://www.synthetix.io/

Synthetix由澳大利亞的Kain創立,是一個建立在以太坊上的去中心化合成資產發行協議。創辦Synthetix之前,Kain曾創立了穩定幣項目Havven,Synthetix由這一項目轉型而來。

Synthetix生態中的核心角色:系統通證SNX、合成資產Synths、穩定幣sUSD,以及交易協議Synthetix.Exchange。其運作邏輯為,所有合成資產Synths通過超額抵押系統通證SNX生成sUSD,再用sUSD在Synthetix.Exchange上購買Synths來生成。

除了生成sUSD外,用戶抵押SNX可獲得交易平臺手續費分紅及LP流動性獎勵。

Synthetix生態的優勢是圍繞著SNX及衍生穩定幣sUSD形成了一個緊密的閉環,劣勢則是這個生態是一個封閉的自循環生態,生態增量將成為Synthetix持續發展的核心問題。

2020年,Kain及Synthetix社區在這方面做了一系列嘗試,包括進一步改善生態治理體系,成立多個不同功能角色的DAO來分擔治理職責、升級Synthetix.Exchange為新版本Kwenta,以及L2的嘗試,上線基于去中心化資管協議dHEDGE等。

2)UMA

網站:https://umaproject.org/

UMA由前高盛交易員HartLambur創辦,并獲得了貝恩資本及Dragonfly的投資。

UMA是UniversalMarketAccess的簡稱,致力于建設允許用戶來創建自定義抵押合成通證的基礎設施,包括不需要鏈上喂價的、支持生成合成資產的智能合約,以及去中心化的預言機系統,為UMA的智能合約提供價格數據服務。

通過這套基礎設施,UMA允許用戶創建自定義抵押合成通證,可以幾乎跟蹤任何東西的價格。UMA通證允許持有者對價格數據服務進行投票,并且參與調節UMA生態系統中的重要參數。

2020年,UMA發布了以下重要產品:合成美元穩定幣Yielddollar,合稱以太坊Gas衍生品uLabsGasFutureToken,并且發布了與Yam的合作計劃。

從目前的產品設計看來,UMA的生態系統比Synthetix開放,發布的產品金融邏輯精密,但是相對較為復雜,尚未得到大規模適用。

UMA在2020年第三季度表現搶眼,通證UMA價格從季度初的$1.92增長至季度末的$9.42,增長390%。在9月初一度超越最大DeFi黑馬yearn.finance,成為市值僅次于Chainlink的第二大DeFi項目。

附錄:

感謝合作伙伴及DDX中文社區志愿者Dexter、白龍、小白等;

由于行業發展迅速,所選項目介紹僅代表部分熱門項目,或有遺漏,歡迎讀者反饋更新。

Tags:DEXTHEECTSYNBitcoin Dex on Hecotogetherbnb手游下載蘋果Baby BitBurnReflectSynth sEUR

三年磨一劍,OEC呼之欲出。根據規劃,OEC將分四個階段啟動主網,其中第一階段是OEC創世階段,所有OKT的創世發行將100%全部通過OKExJumpstart發放給OKB的持有者.

1900/1/1 0:00:00區塊鏈的發展:物到人的靈變 物理世界唯一性的 經過數十年的發展,分布式賬本實現了信息在互聯網世界中的唯一性,這本是物理世界才擁有的性質,因為這個偉大的變革.

1900/1/1 0:00:00近日,波卡價格續刷新高,市值突破70億美元。而隨著波卡交易量迅速增加,跨鏈技術在各個項目中成熟運用,未來波卡也將會釋放出平行鏈的巨大潛力.

1900/1/1 0:00:00編者按:本文來自,無涯社區,Odaily星球日報經授權轉載。短短三個月,基于NFT公鏈Flow的NBATopShot球星卡成交額超過由同一個團隊DapperLabs在上一個牛市打造的加密貓,火爆.

1900/1/1 0:00:002021年01月16日臘月初四比特幣及以太坊今日行情分析,比特幣今日還能否繼續回到40000美金以上?H度信托又將繼續增持代表什么?以太坊2021年牛市價格預測.

1900/1/1 0:00:00\n\n 北京時間周一下午,比特幣持續下跌,跌穿5萬美元后迅速下跌至4.8萬美元,24小時跌幅超過17%,主流數字貨幣紛紛跳水,在突如其來的大額跌幅下,近24小時內共有36萬多人爆倉.

1900/1/1 0:00:00