BTC/HKD+0.43%

BTC/HKD+0.43% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+1.56%

LTC/HKD+1.56% ADA/HKD-1.15%

ADA/HKD-1.15% SOL/HKD+2.72%

SOL/HKD+2.72% XRP/HKD-0.94%

XRP/HKD-0.94%撰文:Footprint分析師Alina

DeFi世界正在迅速發展,隨著全球金融體系繼續向著數字化轉型,DeFi具有非常巨大的增長潛力,吸引了全球300多萬投資者的眼光。然而,跟任何資產類別一樣,了解資產、市場和投資方式等都是非常必要等。

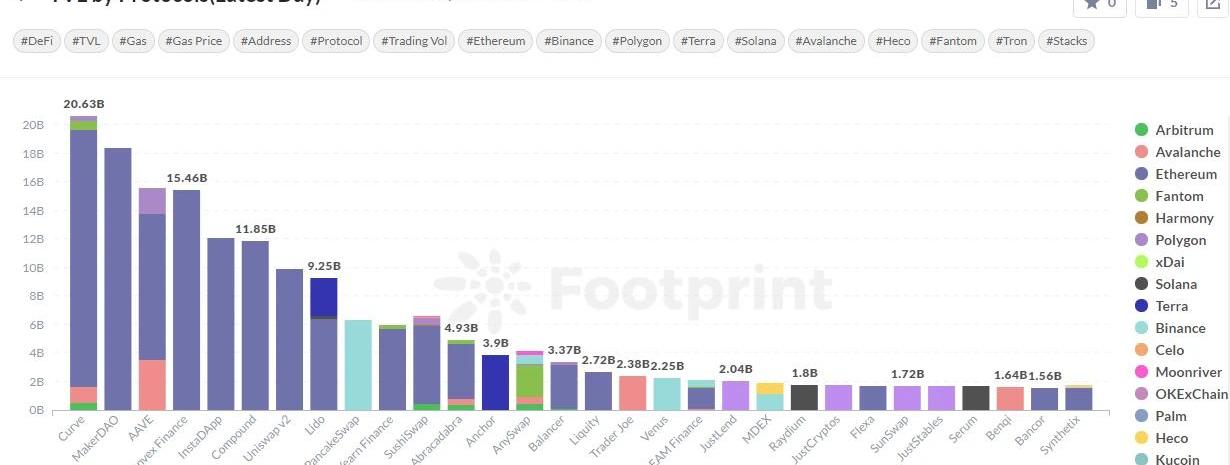

數據來源:FootprintAnalytics-TVLbyprotocols

我們在上一篇文章中闡述了DeFi的基礎知識,這篇我們將深入了解最主要的三大DeFi類型,以及如何通過參與DeFi的投資活動,讓投資者可以獲得被動收益;并且歸了目前DeFi項目的風險點,以及從7個角度評估一個DeFi項目。

DeFi投資類型

從投資類型來劃分,可以分為法幣本位和幣本位。

法幣本位:類似股票投資,如果把數字貨幣看作股票,那CEX中心化交易所或者DEX去中心化交易所就是股票交易所。投資人Alex可以在CEX或DEX上買賣數字貨幣,高賣低買賺取差價從而獲取收益,簡稱“炒幣”。在這個情況下,Alex關心的就是數字貨幣的漲跌,以及炒幣的ROI

DeFi量化基金Force DAO宣布將于4月28日上線V2版本:4 月 16 日,此前曾遭受攻擊損失近 37 萬美元的 DeFi 量化基金 Force DAO 發推宣布,Force V2 版本將在 4 月 28 日上線。團隊表示將在下周末完成審計工作,并披露相應的流動性和空投計劃。[2021/4/16 20:25:37]

圖來源:zoni@Footprint.network

幣本位:當投資人對某些數字貨幣長期看好時,最簡單的投資策略是“Hodl”,但更聰明的策略是利用它們創造更大的被動收入。例如投資人Alex可以把數字貨幣借給借貸平臺Compound獲取利息,或是放到收益聚合器Idle上,獲取收益。在這個情況下,投資人Alex關心的就是數字貨幣數量的增長,以及通過YieldFarming獲得的APY。

圖來源:zoni@Footprint.network

這篇文章中,主要從幣本位的角度,介紹DeFi里最主要的三種類型::流動性市場DEX、借貸平臺Lending、收益聚合器YieldAggregator。

流動性市場DEX,代表平臺Uniswap

Uniswap是一個以太坊上去中心化的自動化的流動性交易所,支持以太坊上的所有數字代幣進行交換。不同于傳統的訂單簿的交易,它是采用AMM的形式讓用戶無縫交換各類ERC-20代幣。

DeFiBox.com數據播報:DeFi總鎖倉量再創新高 借貸總量持續上漲:據DeFi門戶DeFiBox.com實時數據顯示,今日DeFi市場鎖倉量最高達到260.4.億美元,依然維持增長,其中Maker資產的鎖倉量達到37.6億美元。 DeFi借貸總量最高上漲至39.1億美元,連續7日呈現上漲態勢。DEX交易量達32.8億美元,創出階段性新高。[2021/1/11 15:54:17]

在Uniswap的AMM模型中,需要有流動性提供者創建流動性資金池,以供交易者交換所需幣種。這里包含2個場景:

交易Swap:假設1個ETH等于4315個DAI,交易者Alex想把持有的DAI換成ETH,那他需要付出2220個DAI+手續費來獲得1個ETH。

圖來源:zoni@Footprint.network

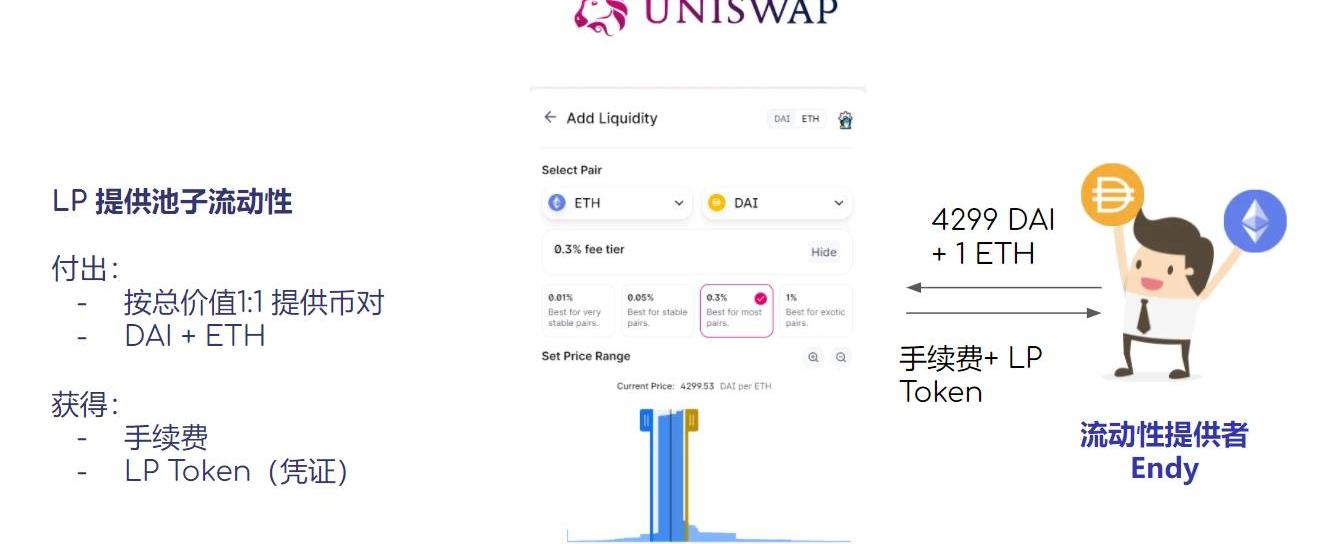

LP提供流動性:Endy作為LP需要按照總價值1:1提供幣對到流動性池子中,作為回報,他能夠獲得交易者支付的手續費。同時還會獲得對應份額的LPtoken,這是提供流動性的憑證,代表其在整個流動性資金池中占據的份額。

DeFi 概念板塊今日平均跌幅為 -5.59%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為 -5.59%。47個幣種中4個上漲,43個下跌,其中領漲幣種為:HDAO(+7.80%)、TRB(+5.94%)、MLN(+0.22%)。領跌幣種為:CRV(-13.80%)、JST(-13.53%)、SNX(-11.87%)。[2020/11/3 11:30:10]

圖來源:zoni@Footprint.network

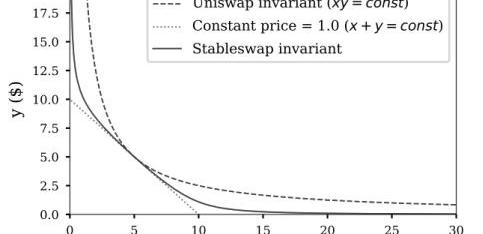

它是怎樣做到自動定價的呢?這就不得不說到它背后使用的AMM“恒定乘積做市商”模型。這個模型的計算公式為:x*y=k。x和y代表2個不同代幣的價格,k是一個恒定不變的常數。

圖來源:zoni@Footprint.network

值得注意的是,該模型不呈線性變化。實際上,訂單的相對金額越大,x和y之間的失衡幅度就越大。即與小額訂單相比,大額訂單的價格成指數倍增長,導致滑動價差不斷增加。

圖:Uniswap價格變化曲線

提供流動性的過程中,LP還需要注意無常損失。

Set Protocol與DeFi Pulse推出由10種DeFi代幣組成的DeFi Pulse指數:去中心化資產管理協議Set Protocol和DeFi實時數據分析平臺DeFiPulse宣布在Set Protocol資產管理自動化平臺TokenSets上推出可供購買的DeFiPulse指數(DFP)。DFP由DeFiPulse團隊支持,建立在Set Protocol的v2基礎架構上,由以太坊上前10大最受歡迎的DeFi項目代幣組成,分別為LEND、YFI、COM??P、SNX、MKR、REN、KNC、LRC、BAL和REPv2,計算方法為加權平均。目前,可在TokenSets與集成合作伙伴Pillar、Zapper、Dharma等上進行購買。SetProtocol表示,DeFiPulseIndexSet并非衍生品,而是一個包含10種DeFi代幣的標準的ERC20包裝代幣。[2020/9/15]

什么是無常損失?舉個例子:

假設Endy手上持有2000DAI和1ETH,他有2個選擇:

選擇1:提供流動性:提供2000DAI+1ETH組成一個幣對提供到流動性資金池

當價格發生變化時:ETH=4000DAI

這個時候套利者在Uniswap買ETH(便宜),其他DEX高價賣出,導致池子ETH的數量減少,以及ETH的價格上升,直到等于4000DAI

此時Endy的LPToken=2828DAI+0.71ETH,等價于持有5657DAI。

OKEx CEO:幣安智能鏈誤導公眾 導致DeFi的退化:OKEx CEO Jay Hao剛剛發推特表示:“要被稱為公鏈,區塊鏈需要有兩個特性:開源和開放節點。幣安最近建立了一個新鏈,他們是唯一的驗證者(擁有完整的鏈上治理權),但這條鏈被推廣為“去中心化的智能鏈”。幣安的“去中心化”解決方案是基于允許其團隊在任何時候更改鏈上數據,而不需要任何治理或約束。對于任何加密專家來說,該公司的“智能鏈”會被認為是對公眾的誤導。我之所以這么說是因為,作為Defi的支持者和信徒,我必須做緊迫的事情。通過誤導公眾,幣安不僅傷害了加密社區,而且還導致DeFi的退化。加密業正在迅速發展。作為關鍵角色,我們的團隊始終致力于實現我們的愿景并保護用戶的利益。這樣的事情可能是不可避免的,我希望用戶可以繼續學習新趨勢并謹慎進行加密投資。”[2020/9/14]

選擇2:持有這些幣不做任何操作

當價格發生變化時:ETH=4000DAI,Endy的資產等價于持有6000DAI。

在同樣的條件下,“選擇1提供流動性”比“選擇2持有資產減少了343個DAI,即縮水了5.72%。這部分損失叫做ImpermenentLoss,更好的翻譯是“非永久性損失”。因為當ETH恢復2000DAI的時候,無常損失就會消失。

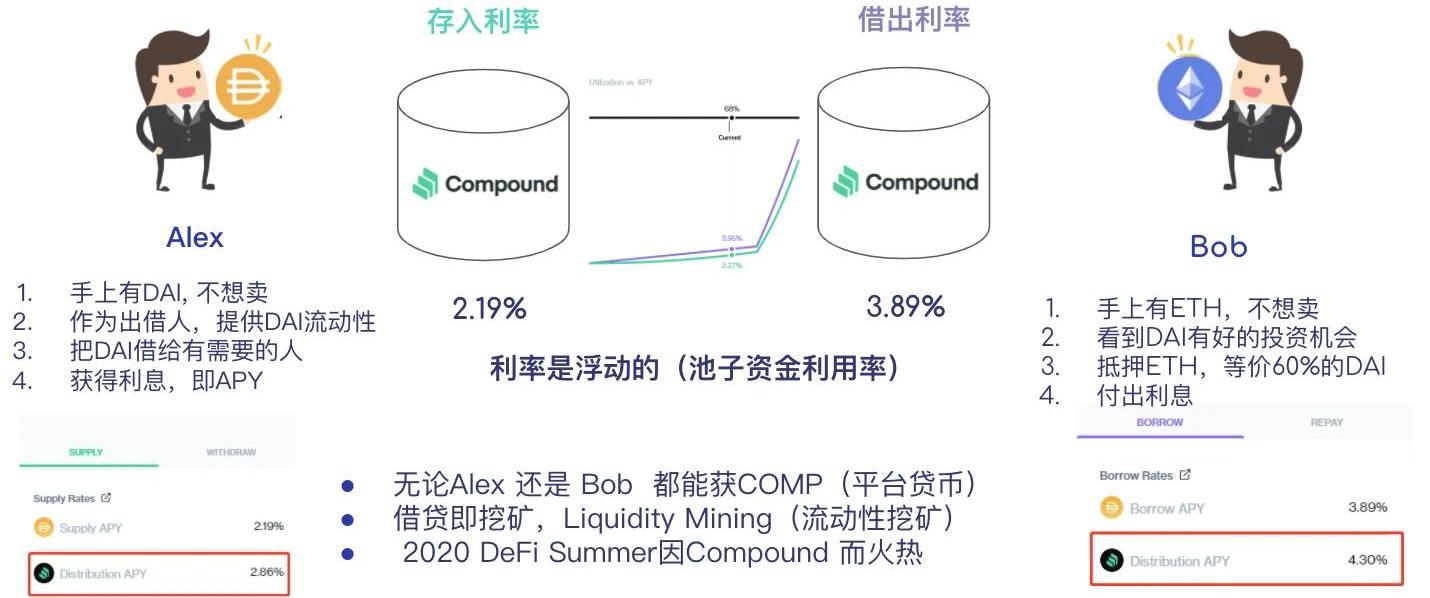

借貸平臺:代表平臺Compound

在DeFi的借貸平臺里,投資人在資金池中提供加密資產,即能獲得利息收益;如這部分存款進行抵押,該投資人則能夠借入另一種加密資產。目前DeFi的借款平臺通常采用”超額抵押”的方式,即借款人以加密貨幣提供的擔保價值超過實際貸款。

舉個例子:

投資人Alex手上有DAI不想賣,于是他作為出借人把DAI放入到資金池借給有需要的人,從而獲得利息

Bob看到DAI有好的投資機會,但是他不想賣掉手上的ETH,于是就用ETH做了抵押,從而獲得60%的DAI。

在這個過程中,Alex和Bob都能獲得COMP平臺代幣的獎勵,即我們所說的借貸即挖礦,也叫流動性挖礦。

圖來源:zoni@Footprint.network

YieldAggregator:躺“賺”的收益聚合器

現在DeFi項目層出不窮,作為投資人,面對那么多平臺,也有很多煩惱:

太多平臺,利息都不一樣,到底怎么選?

工具:LoanScan、DeFiRate

利率都在變化,價格也會浮動

作為借款人,不小心被清算,怎么辦?

作為出借人,看見有更好的利率,頻繁換平臺手續費很高

又不是機器人,不能24小時盯盤

DeFi里的收益聚合器YieldAggregator可以解決以上煩惱;其中機槍池是一種更為復雜的投資策略,它結合了借貸、質押、交易等,使利潤最大化。以下以兩個平臺作為例子:

Idle:

它是基于以太坊的協議,允許用戶通過投資單個代幣始終獲得最佳利息。目前已支持Maker、Compound、dYdX、Aave、Fulcrum等協議的理財服務。在Idle存款時,不會會根據其綜合APY獲得選擇的代幣,還會獲得IDLE代幣,甚至是COMP。

Yearn:

它是在以太坊上的協議,主要目標是為用戶存入的數字貨幣創造最高的收益。它的特點是完成程序化的資產管理,自動尋找最佳策略。投資者只需要把錢存入到Yearn的金庫中,Yearn就能依據該金庫的資產去尋找收益最好的項目,每個金庫的策略都不一樣。

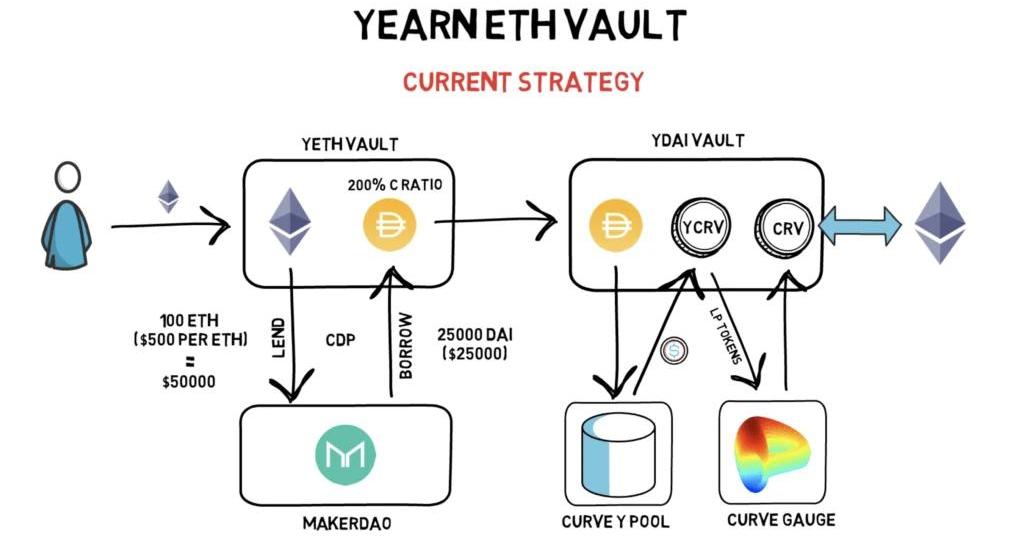

以ETH策略為例:

投資者將ETH存入ETHVault中,ETHVault會將收到的ETH存入MakerDao作為抵押品,借穩定幣DAI出來。

借出來的DAI存入CurveFinance的流動池中,將DAI換成LPtoken賺取手續費,而這部分LPtoken則質押到Curve的抵押池中,可以賺取CRV獎勵。

再將賺到的CRV兌換成ETH,抵押回ETHVault中,繼續循環。

投資者最終收到以ETH結算的利息,當然也要付出一定的管理費用

圖來源:zoni@Footprint.network

DeFi項目的風險點

DeFi世界的投資機會的多樣性,以及市場的持續增長,讓DeFi成為一個有吸引力和潛在的非常有利可圖的投資。然而,與任何投資一樣,DeFi的投資也存在風險。

智能合約的漏洞:被黑客攻擊(就算做了審計也會被攻擊)

單個合約的漏洞

聚合器的依賴、可組合性漏洞

平臺風險

土礦跑路:一般是利用超高APY吸引人

幣價歸零:幣價飆漲太快,大鯨拋售造成恐慌

幣價波動的風險:

Borrow:容易被清算(來不及補倉)

LP:無償損失

操作風險

錢包SeedPhrase、密鑰被盜

DeFi授權:不玩的項目,記得取消授權;也不要把大資金都放在一個錢包

如何評估一個DeFi項目

投資人在投資之前一定要DYOR,可以從以下7方面入手:

平臺基礎信息:

類型、公鏈、有否審計

上線時間、TVL數據排名、24H用戶數

Coingecko、CoinMarketCap等知名的平臺是否有收錄

融資情況:主要是加分項

項目介紹

模式、對標平臺、差異化

有沒負面新聞、好的報道注意發布媒體的中立性

經濟模式

github的提交頻率

留意幣價以及其他指標的變化程度

短時間幣價猛漲,有拉盤的可能

大戶拋售,導致幣價腰斬(AMM的原理)

留意APY是否過高

很多土礦都用這個來吸引用戶

可以挖,但要跑得快,盡量謹慎

社群活躍度

用戶問的問題

管理員回復時效&態度

DeFi提供了一個更自由、某種程度上也更安全的投資場所,它的成功令人印象深刻,不容忽視。隨著越來越多投資者、機構、資本、開發者的進入,希望能夠構建一個更加開放和透明的金融體系。

本文系PUNK財經原創,作者Baihui,轉載請注明來源。嗨,你是有多久沒主動想起Coinbase了?那個美國散戶最愛的Robinhood,你還有印象嗎?加密貨幣礦企HiveBlockchain.

1900/1/1 0:00:009月17日,BlockBenCMOZoltanVeszer做客嗶嗶大咖秀,暢談BlockBen如何利用區塊鏈技術將傳統金融市場和加密貨幣世界連接起來。以下是嗶嗶News整理的AMA實錄.

1900/1/1 0:00:00回顧WorldMobile過去的一年,我們收獲頗豐。隱私網絡Threshold Network將推出基于tBTC的美元穩定幣thUSD:據官方消息,隱私網絡Threshold Network宣布.

1900/1/1 0:00:00第八章ETH,L1&L2,跨鏈橋 1.ETH三季度報告 我個人非常喜歡Bankless出的以太坊第三季度更新報告,這真的太酷了.

1900/1/1 0:00:00「Avatar」的原意是“印度教和佛教中神化身為的人形或獸形”,后經2009年電影《阿凡達(Avatar)》的大熱而被人們所熟知。隨著互聯網和社交媒體的發展,Avatar逐漸被賦予了更多含義.

1900/1/1 0:00:00藝術家如何通過UniqueNetwork上的可持續NFT參與應對氣候變化?我們相信我們的NFT鏈不僅能夠通過可擴展的權益證明解決方案提高創作者的效率和能力,而且能夠減輕區塊鏈的能量消耗.

1900/1/1 0:00:00