BTC/HKD+0.04%

BTC/HKD+0.04% ETH/HKD-0.21%

ETH/HKD-0.21% LTC/HKD-0.1%

LTC/HKD-0.1% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD+1.8%

SOL/HKD+1.8% XRP/HKD-0.62%

XRP/HKD-0.62%

原文作者:DanielLi

三箭資本,我們一般稱他為3AC,是世界上最大的以加密貨幣為重點的對沖基金公司之一。由SuZhu和KyleDavies于2012年創立,兩人是高中同學,均為投行背景。三箭資本創立以來,管理的資產最高達180億美金。作為業內一名排名前5的VC公司,三箭資本在業內有著深遠的影響力和聲望。

7月2日消息,盛極一時的三箭資本,在經歷多方面危機之后,已經向紐約法院申請破產保護。巨鯨衰落,既給加密市場帶來巨大的打擊和恐慌,也引發了我們更多的思考。

誰是第一塊“多米諾骨牌”?

綜合分析,壓垮三箭資本的主要有三大因素:Terra崩盤、GBTC負溢價和stETH暴跌。五月Terra崩盤之前,三箭資本斥資5.595億美元接盤了那些被鎖倉的Luna,現在價值約為670美元,有人猜測Luna的巨額損失,導致三箭資本想使用更多的杠桿來拿回利潤。

如果說Luna事件是引發三箭事件的導火索,那么重倉GBTC與stETH,對于三箭資本來說就是遭遇了投資領域的滑鐵盧,這兩種資產都經歷了嚴重的脫鉤,尤其是GBTC脫鉤高達到20%+。

多米鏈正在整合人工智能 AI:據官方消息,多米鏈正在和人工智能 AI 做整合,并創建了檢測 AI 模塊來防止區塊鏈上的DDOS和其它攻擊。多米鏈正在測試該模塊的有效性。成功以后多米鏈將成為第一個利用人工智能加強安全性能的區塊鏈。[2023/8/5 16:20:41]

GBTC就是引爆上一輪牛市的灰度比特幣信托基金。在一級市場,在刨除管理費的情況下,1個BTC可以購買1000股GBTC,原則上BTC和GBTC可以自由兌換,但2014年10月28日起,灰度比特幣信托暫停了其BTC的贖回機制。并且GBTC在一級市場發行后,經歷6個月的鎖定期才可以在二級市場交易。

出于對未來比特幣價格增長的良好預期,在2020年-2021年很長一段時間內,GBTC長期處于正溢價。這意味著如果投資者想要購買代表1個BTC的1000股GBTC,需要付出比購買1個BTC更高成本的價格。但因為大部分散戶可以通過美國退休福利計劃賬戶直接購買GBTC,不需要支付收益稅,以及傳統機構因監管原因無法直接購入比特幣等原因,GBTC就成為了他們投資比特幣的主要方式。

Justin Sun:Huobi總部將遷移至多米尼克:11月2日消息,Justin Sun 在社交媒體上發文表示,Huobi 總部將遷移至位于東加勒比海的島國多米尼克,Huobi 將與多米尼克密切合作開發加密基礎設施。我們最大的目標之一就是去加勒比海,因為該地區有非常加密友好的社區,而多米尼克是其中的佼佼者。[2022/11/2 12:08:05]

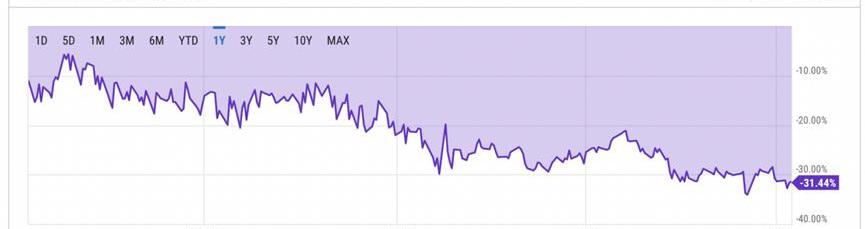

正溢價對于加密機構來說,是一個穩定的套利手段——購買BTC,存入Grayscale,在GBTC解鎖期結束后以更高的價格傾銷給二級市場的散戶和機構。2019-2021年期間,1000股GBTC的價格一度比1BTC高37%。但是隨著時間推移,尤其加拿大3只比特幣ETF面世后,GBTC需求減少,以致于GBTC的溢價快速消失并且在2021年3月出現負溢價。GBTC套利機會越來越少,目前1枚比特幣價格約20000美元,但1000股GBTC約12500美元,負溢價37.5%,而且GBTC流動性非常差。

公開信息顯示,2020年年底,三箭資本持有GBTC份額的6.1%,此后一直穩居第一大持倉的位置,當時BTC交易價格為27,000美元,GBTC溢價為20%,三箭資本持倉超過10億美元。根據美國SEC的數據,截至2022年3月31日,三箭資本在GBTC里擁有相當于38,888枚BTC的資產,價值18.6億美元。

分析 | Tether一事將產生多米諾效應 會讓監管機構對加密貨幣提出更多透明度要求:據decryptmedia消息,CipherTrace 智庫發言人表示,Tether 一事將產生多米諾效應,會讓監管機構對法幣或者資產支撐的數字加密貨幣提出更多透明度要求。他補充道,目前全球市場上有超過20個未受監管的穩定幣,只有Pax和Gemini是接受政府監管和審計的穩定幣。此外,針對諸如DAI等基于算法的去中心化穩定幣,CipherTrace認為,這些穩定幣都可能被操控,它可以被用來掩蓋很多事情,并且能夠補上很多缺陷等。它的產生由一些相關的代幣或者證券作為基礎,系統會自動調整來保證穩定幣價格的穩定。[2019/5/5]

另外,三箭資本投資GBTC并不是自有資金,而是通過長期以超低利率無抵押借入BTC轉化成GBTC。為了獲得流動性,它又會將BTC轉化的GBTC抵押給同屬于灰度母公司的借貸平臺Genesis。

有人推測GBTC是壓死三箭資本的最后一根稻草。因為三箭資本破產,并不是資不抵債,而是擁有的資產流動性不足。三箭資金在遭遇投資失敗或者用戶擠兌時,拿不出約6億美元的補充抵押品或者應對用戶贖回,從而遇到嚴重流動性危機。不到6億美元的清算額度就絆倒了三箭資本,有可能就在于三箭資本的龐大資產都被困在GBTC里面。

動態 | CoinText BCH短信交易服務擴展至哥倫比亞和多米尼加:據financemagnates報道,哥倫比亞和多米尼加的居民現在已可以使用CoinText的BCH短信交易服務。該服務現已在37個國家或地區推出。[2018/12/11]

stETH加速了悲劇發生

stETH是ETH在以太坊信標鏈質押協議上的質押版本,其作用在于保護ETH在合并后的安全性,兩者之間的對應關系為1:1,并在最大的去中心化交易所Curve上有一個流動性池。

但隨著市場對stETH的需求增多,二級市場上,stETH和ETH的價格不再嚴格滿足1:1,之間就存在套利機會。比如當1個stETH價格高于1個ETH時,投資者可以將1ETH存入Lido,得到1stETH,再在二級市場出售,從中獲取最大回報。

然而,這一過程可能存在風險,正如目前的情況,Curve上的流動性池變得極端不平衡,stETH占比遠遠高于ETH,導致stETH價格大幅下跌,高杠桿頭寸被清算可能性加大。當較大的機構開始拋售stETH,就會進一步壓低stETH的價格,導致其他投資者出售stETH以彌補其損失,并在市場中引發連環效應。

多米尼克政府將比特幣應用到“公民身份投資項目”:多米尼克公民身份投資局局長兼財務部長Emmanuel Nanthan接受采訪時表示,“比特幣以及其他加密貨幣的確可能會成為公民身份投資行業的一部分。我們也在研究將比特幣應用到行業中的框架和模型。關于比特幣在多米尼克私營和公共部門的發展中能起到何種作用,我們也非常感興趣。”[2018/4/19]

Nansen在報告中提到,三箭資本就是stETH暴跌的“受害者”,其在脫錨恐慌的高峰期以大幅質押折扣率賣出了stETH倉位,僅在5月12日三箭資本和Celslus兩大機構就從中撤出了近8億美元的流動性。整個6月,大部分機構繼續通過減少流動性或出售stETH來調整頭寸降低風險,三箭資本也試圖這樣做。它將其stETH作為抵押品存入去中心化借貸系統Aave上,借入ETH,再將其出售。6月中旬開始,隨著stETH脫錨程度愈發嚴重,三箭資本開始大量出售stETH,從CRV撤出,退出在Aave上的頭寸,并試圖償還貸款。

整體來看,引發三箭資本危機的Luna、GTBC和stETH如出一轍,它們一個以算法的方式錨定美元,一個是通過商品交易所基金的形式錨定比特幣,一個以DeFi質押的形式錨定以太坊,三者均是通過“映射”其他有價值的代幣的方式獲取自身價值。它們常常通過以高于錨定的主流幣價格的方式,吸引投資人和機構入場套利,然后以脫錨的方式草草收場,造成大批投資紛紛潰敗四逃。

經歷2020年的DeFiSummer的繁盛時期之后,市面上涌現了2000多個DeFi應用,其中去中心化交易所和借貸協議是兩種主導力量,隨著幣圈熊市的加劇和美聯儲加息,美元流動性緊縮,像Luan、stETH同類流動性枯竭的項目可能還會陸續出現,加密后市不容樂觀。

三箭資本墜落余波

三箭資本的事件,隨著其申請破產保護而告一段落,但其后續引發的多米諾骨牌效應,在幣圈產生了持續的影響。三箭資本的債權人名單當中,不乏一些知名的交易所:BlockFi、Celsius、BabelFinance和VoyagerDigital等,這些公司有些宣布暫停用戶提幣功能以確保損失不再擴大,有些甚至已經宣布破產甚至面臨“被收購”的危機。

就在三箭資本申請破產保護后的不久,知名幣圈投資機構VoyagerDigital,宣布暫停所有交易,存入、提取和持幣獎勵。于7月6日宣布申請破產保護,并從多倫多證券交易所退市。

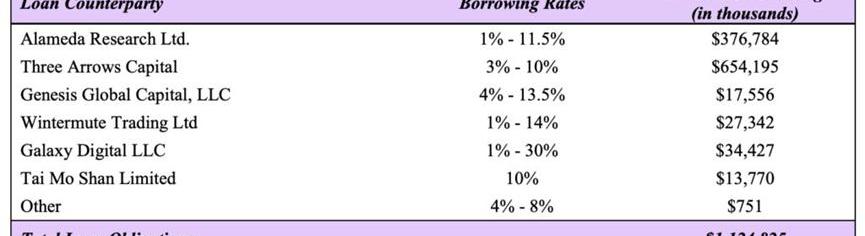

VoyagerDigital是一家2018年在美國上市的虛擬貨幣資產經紀商,截至3月31日,公司一季度總營收為1.027億美元,凈利潤虧損6144萬美元,此次VoyagerDigital破產與三箭資本的違約密切相關。6月27日,Voyager稱三箭資本未能按期償還價值約6.75億美元的穩定幣USDC及比特幣貸款。據了解,VoyagerDigital向三箭資本提供的是無抵押借款。

根據破產申請文件,除了三箭資本之外,目前VoyagerDigital債務人還有AlamedaResearch、灰度母公司的借貸平臺Genesis、數字貨幣商業銀行Galaxy等,AlamedaResearch欠了Voyager3.7億美元,包括一筆7500萬美元的無擔保貸款,利率為1%至11.5%。

Voyager還擁有超過10萬名債權人,資產約在10億至100億美元之間。

危機還將繼續蔓延

有人把此次三箭資本清算事件比作幣圈的“雷曼危機”,由此引發的連鎖反應將對未來幣市的發展,產生極大的影響。分析來看,一方面,熊市來臨,各種投資機構自顧不暇,突然爆出如此利空消息,對于整個加密市場來說,無疑是雪上加霜。

另一方面,三箭資本危機尚未度過,由其引發的多米骨牌效應已經開始初露端倪。隨著三箭資本被一家英國法院下令進行清算,我們看到貸款公司和做市商Genesis將面臨“數億美元”的損失,加密貨幣交易所Blockchain.com蒙受了2.7億美元的損失。與此同時,可能面臨破產的借貸平臺Celsius目前仍未開放提款,BabelFinance因面臨較大流動性壓力暫停產品贖回和提幣功能。

雪崩已經開始了,危機只會越滾越大,但我們還需透過此次危機看到行業的未來。DeFI智能合約的組合性,打破許可權限制,確實創造出了前所未有的應用場景和金融產品,吸引眾多資金和用戶涌入,但這種技術帶來的自由,如果沒有在規范的軌道內奔跑和釋放,很可能將整個行業推向無序和混亂。

另外,去中心化一直以來都是作為整個加密幣市場的最高法則,也是其最能吸引資本入場的“法寶”,但不可否認它也助漲了資本的貪婪和無序,整個行業一直在法律的灰色地帶游離和試探,這極大的限制了加密行業的未來發展和普及。而三箭資本崩盤或能讓更多的創業者和國家認識到,去中心化并不意味著不需要約束,為了行業的健康可持續發展,建立有序的法律條文和監管體系是急需且必要的。危機過后,野蠻生長的加密行業有望迎來一個全新的理性發展階段。

?本文為CoinVoice優質原創內容,未經授權,禁止擅自轉載。

8月2日,CoinMarketLeague發布“第30周得票最多和最受歡迎的十大區塊鏈平臺榜單”,波場TRON高居第一.

1900/1/1 0:00:00據官方數據,8月1日,SUN平臺全新升級的智能礦池中的2poolLP最高APY超過125%,USDD-USDTLP最高APY超過147%.

1900/1/1 0:00:00據區塊鏈瀏覽器TRONSCAN數據,8月21日,波場TRON總質押為13,734,579,889美金,超過137億美金,創近3個月新高.

1900/1/1 0:00:00首批產品Keet將點對點視頻聊天帶入大眾視野2022年7月25日,英屬維爾京群島電訊,用于構建點對點應用的完全加密平臺Holepunch今日宣布推出一款名為Keet的全加密視頻通話應用.

1900/1/1 0:00:00本周摘要 -加密市場的冬天已經到來。像3AC這樣的頂級資管機構暴雷,他們能挺過這場危機嗎?-與加密貨幣相比,NFT市場保持強勁,這背后的原因是什么? 一、上周行業動態 上周加密市場最終還是沒能抵.

1900/1/1 0:00:00Solana上的穩定幣項目Nirvana創建了一種新型的AMM機制,解決了算法穩定幣在流動性上的問題,同時不斷抬升其地板價.

1900/1/1 0:00:00