BTC/HKD+5.96%

BTC/HKD+5.96% ETH/HKD+7.54%

ETH/HKD+7.54% LTC/HKD+4.35%

LTC/HKD+4.35% ADA/HKD+9.68%

ADA/HKD+9.68% SOL/HKD+7.9%

SOL/HKD+7.9% XRP/HKD+9.61%

XRP/HKD+9.61%隨著更多主流項目的參與以及衍生項目的誕生,Curve War 這個概念再次回到我們的視野。

要知道,其實自從 Curve 的原生代幣 CRV 于 2020 年 8 月發行以來,Curve War 便已經打響,只是每個階段的打法不同,從最初簡單的提高做市收益、再到誕生 Convex 完成治理套娃、以及進階的賄賂選票;入局的協議也從 Yearn & Stake DAO、到 Olympus DAO & FRAX、到各類穩定幣項目 Alchemix & Abracadabra、到新生項目 [Redacted] Cartel,甚至這種 Curve 模式也已經出現了外溢現象。

本文,我們便一起來回顧一路過來 Curve War 的演化,觀察這種模式當前的外溢現象以及周邊打法。

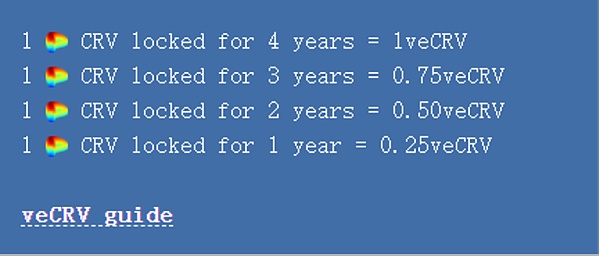

Curve 是一個專注于低滑點的穩定幣 AMM,于 2020 年 8 月發行其原生代幣 CRV 以激勵流動性供應。CRV 既是治理代幣也是效用代幣,不過要想獲得這兩種權益,CRV 持有者必須將 CRV 質押為 veCRV。且 veCRV 鎖倉期只有一年到四年這四種選項,而用戶鎖倉 CRV 的時間越長,其獲得的 veCRV 數量也就越多。具體來說,1 CRV 鎖定 4 年就能獲得 1 veCRV,而鎖定一年只能獲得 0.25 veCRV。

veCRV 不能轉賬,且隨著鎖定的 CRV 逐漸逼近到期時間,veCRV 的數量會線性衰減,因此若不考慮解鎖,需要間歇刷新 CRV 鎖定時間以保持獲得最高比例權重。

外媒:Bithumb、Coinone和Gopax上曾共出現6億美元規模的Luna交叉交易:5月17日消息,造成崩盤的“Luna和Terra”相關8000億韓元(約合6億美元)規模的交叉交易是在韓國加密交易所Bithumb、Coinone、Gopax上進行的。其中在Bithumb上進行的交叉交易規模達3000億韓元,Coinone上的交叉交易為4000億韓元,Gopax上的交叉交易為1000億韓元。據悉,交叉交易(crosstrading)是一種在不記錄交易所交易的情況下抵消同一資產的買賣訂單的做法。檢方確認的交叉交易截止到2022年2月末,當時市場和學術界對虛擬資產提出許多立法請求,并提交了大部分虛擬資產法制定案和相關法律修訂案,但關注點未放在交叉交易上。報道稱,除非法庭承認Luna為證券,否則要懲罰8000億韓元的Luna交易并非易事。根據《資本市場法》,交叉交易只有被認定為有價證券的代幣才能作為市場操縱行為予以處罰。[2023/5/17 15:08:43]

veCRV 主要有三種用處:

用于投票治理。

獲得協議 50% 的交易手續費:以回購 Curve 穩定池的 LP Token 3CRV(即 DAI+USDC+USDT 資金池) 的方式回饋給veCRV 持有者。

提高流動性做市的收益。

潛在的空投機會:獲得其他 Curve 支持與合作的項目代幣的持續空投,如 BSC 上的 DEX 項目 Ellipsis 會空投其代幣 EPS 總量的 25% 給 veCRV 用戶、Convex 的代幣 CVX 也將空投總量 1% 給 veCRV 用戶。

而每天產出用于流動性挖礦激勵的 CRV,其分配是由 Curve 的 DAO 核心模塊 “Gauge Weight Voting” 決定的,用戶通過自己的 veCRV 在 “Gauge Weight Voting” 投票,可以決定下一周的 CRV 在各個流動性池的分配比率,分配比率越高的池子,就更容易吸引到充足的流動性。

財政部副部長廖岷:在未來國內要建設數字金融的基礎設施,包括數字貨幣以及算力:3月31日消息,中央財經委員會辦公室副主任、財政部副部長廖岷在博鰲亞洲論壇2023年年會“數字時代的金融基礎設施與金融服務”圓桌會上表示,金融行業有海量的數據,我們要運用好數據、進行數據管理、數據治理,釋放金融數據的潛力。他表示,金融體系的數字化或者金融的數字化是一個生態系統,它要有適應性、有韌性。

廖岷稱,在未來,國內一方面要建設數字金融的基礎設施,包括數字支付、數字貨幣以及算力,同時還要考慮到軟件方面,比如建設軟實力,以確保我們的方向是正確的。[2023/3/31 13:37:44]

Curve War 的第一階段,我們可以定義為 “機槍池的收益率之爭”,主要還是 Yearn 主導,其他機槍池跟隨。

Curve 由于其穩定的收益能力,強大的資金容量以及較好的安全性,幾乎是所有以太坊機槍池的核心收益來源之一。他們從用戶這里募集資產,將資產經過層層封裝之后存入Curve,以獲得手續費+CRV 代幣的獎勵。

這時候除了需要大量購買 CRV 并鎖倉以提高自己的做市收益外,還需要在產品設計層面下功夫。

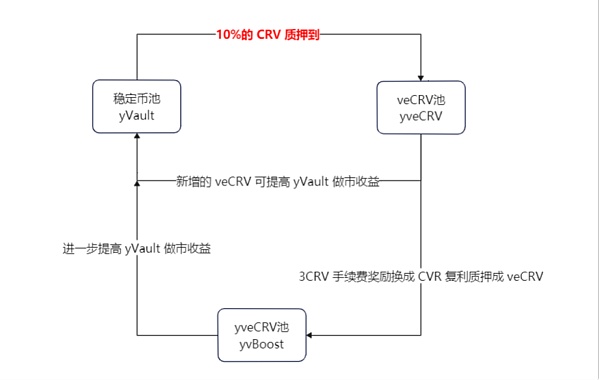

機槍池 Yearn 的產品設計

聚合大量的穩定幣(yVault)去 Curve 做市挖礦,而獲得的 CRV 代幣獎勵,Yearn 把 90% 的 CRV 賣成穩定幣繼續復合挖礦。

Yearn 把剩下的 10% CRV 獎勵質押成 veCRV,將其專門做成一個新的資金池 yveCRV Vault,接受新的 CRV 質押,由于多了這 10% 的 CRV 獎勵,所以在 yveCRV Vault 質押 CRV 的收益會高于直接在 Curve 內質押,對用戶來說更具吸引力。這時候, yveCRV Vault 新吸引積累的 veCRV 權重能夠進一步加速提高穩定幣池的做市收益,獲得更多的 CRV 獎勵,同時 Yearn 還把 yveCRV Vault 的手續費獎勵 3CRV 統一兌換成 CRV 復利質押成veCRV,這部分單獨再做一個yvBoost Vault,繼續加速穩定幣 yVault 挖礦,從而形成飛輪效應。(注:此為 Yearn 早期的策略,目前已有所改變,主要還是依托于 Convex 了)

CertiK:此前Ankr攻擊者又向Tornado Cash存入700ETH:金色財經報道,據CertiK數據監測,此前的Ankr攻擊者又向Tornado Cash存入700ETH。[2022/12/24 22:05:25]

另外,可能也有小伙伴能夠注意到,雖然將 CRV 質押為 veCRV 能實現不錯的收益回報,但是卻少了退出機制。因此,Yearn 為了實現更好的用戶體驗,Yearn 也推出了 yveCRV/ETH 與 yvBoost/CRV 的流動性池子。

后續,其他機槍池也陸續入局參戰,如 Stake DAO 等,不過玩法都基本類似。

不過,Convex 的問世,標志著 Curve War 進入下一階段。

Convex 是一個專注于簡化 Curve 使用流程的 CRV 質押和流動性挖礦一站式平臺。若曾經參與過 Curve 上的流動性做市,便能理解其復古的界面面板和質押邏輯對用戶并不友好,而 Convex 允許流動性提供者通過自身的入口參與 Curve,用戶可以在 Convex 上進行質押 CRV、認領 CRV 獎勵等操作,且不同于直接在 Curve 上需要鎖倉且根據時間長短權重不同的操作限制,用戶無需鎖定 CRV 便可獲取收益獎勵。

Convex 的產品設計

先講 Convex 的 Curve LP 池,用戶可以將在 Curve 上面的 LP 代幣質押在 Convex 中對應的池子中,在上面 Yearn 的設計中,Yearn 是進行復合收益 ,所以可以看到本金的增長;但是 Convex 則是把獎勵直接分配給用戶,不過平臺會收取 CRV 獎勵的 17%。

Michael Saylor:希望馬斯克多買一些比特幣:金色財經報道,Michael Saylor在社交媒體回復馬斯克時表示:“我們更希望你多買一些比特幣”。

此前消息,馬斯克在社交媒體上表示收購曼聯,但隨后澄清,收購曼聯系推特上的一個舊梗,不會購買任何球隊。[2022/8/18 12:32:21]

在 Convex 中,用戶還可以將 CRV 轉換為 cvxCRV,然后質押 cvxCRV,這個池子可以獲得屬于 veCRV 的獎勵(上文說過,3CRV 形式的協議手續費以及空投機會),外加上文第一點平臺收取的 CRV 獎勵中的 10%(以 cvxCRV 的形式),以及 Convex 協議原生代幣 CVX 的獎勵。(值得注意的是,這時候 cvxCRV 池子的用戶便沒有了 CRV 所擁有的治理權)

持有原生代幣 CVX 的用戶有兩種選擇,第一種是質押,第二種是鎖定(至少鎖定 16 周),收益來自于上文第一點平臺收取的 CRV 獎勵中的 5% (以 cvxCRV 的形式),其中鎖定 CVX 的收益會高于質押(有時候會多分配額外收益給鎖定 CVX 的池子),同時鎖定的 CVX 也具備類似于 veCRV 投票治理權。

同樣,cvxCRV 在 SushiSwap 上也有 cvxCRV/CRV 交易對以供用戶二級退出。

值得一說的是,在 Convex 的產品設計中,其實把 veCRV 的治理權和收益權拆分出來了:

通過 CRV 轉換并質押的 cvxCRV 代表著 veCRV 的收益權。

而通過鎖定 CVX 得到的 vlCVX 代表著 veCRV 的投票治理權。

數據:過去24小時,DeFi清算額達到1092萬美元:6月13日消息,過去24小時,DeFi清算額達到1092萬美元,其中Compound、Aave平臺分別清算590萬美元、372萬美元,占比分別為54%、34%。自6月10日至今,DeFi清算額在整個歷史數據中呈現出小高峰。[2022/6/13 4:22:53]

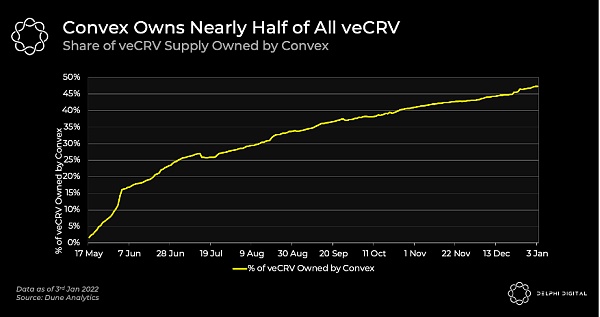

就這樣,Convex 借助其產品經濟模型的設計以及原生代幣 CVX 的額外獎勵,成功的積累了大量的 CRV,同時為原生代幣 CVX 賦予 Curve 的投票治理權 。

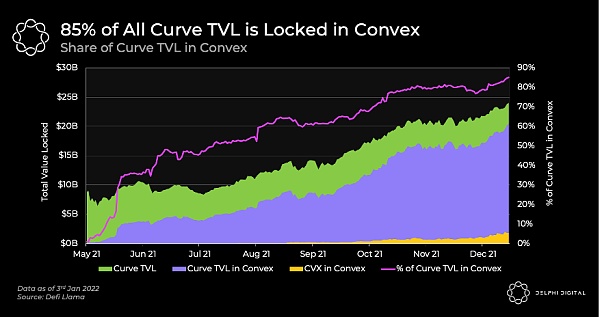

根據 Delphi 近期的統計數據,當前 Curve 85% 的 TVL 是通過 Convex 抵押的,同時 Convex 已經是 veCRV 最大的持有者,占總量的 47%。

隨著 Curve TVL 的不斷增長,行業內的各種算法穩定幣項目方也逐漸意識到 Curve 這個基礎設施能夠有效支撐其穩定幣價格不脫錨,并且保持一定深度的流動性。

算法穩定幣項目方們的入局,也標志著 Curve War 進入下一階段。

通常算法穩定幣等項目想要在 Curve 上面獲得較好流動性,便是提高其對應交易對資金池的做市收益率。而目前來看,有兩種提高收益率的方法,一種是用項目原生代幣作為額外激勵;另一種就是投票提高交易對資金池的 CRV 激勵。

第一種方法問題還不大,而對于第二種方法,由于此時 Convex 已穩固主導 Curve 的治理投票權,所以項目方們不再是嘗試購買 CRV 質押投票,而是轉向 CVX,因為 CVX 同樣具備 Curve 的治理投票權,因此也有人將這個階段稱為 Convex War。

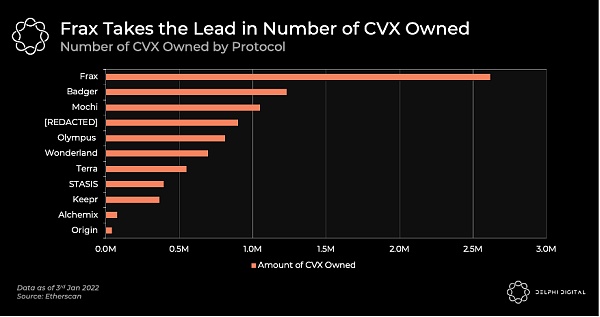

根據 Delphi 近期的統計數據,我們可以了解到當前各類協議持有 CVX 的情況:

其實對于協議來說,要購買 CVX 然后鎖定為 vlCVX 再參與治理投票,這個過程不僅麻煩而且還放大了協議的風險敞口,而協議的目的僅僅是獲得投票提高其對應資金池的做市收益,從而強化流動性而已。

市場總會向摩擦最小的方向走出,于是乎,新方案來了:賄賂選票。

https://bribe.crv.finance/:購買 veCRV 選票。這個行賄工具為 Yearn 創始人 Andre Cronje 所創建,協議可以利用這個工具賄賂 veCRV 持有者,用代幣獎勵來換取用戶的選票。

https://votium.app/:購買 vlCVX 選票。模式與前者類似,不過由于 vlCVX 具有委托功能,所以其在形式上會更加靈活。

而協議似乎也更傾向于這種方式,2021 年 11 月 Frax Finance 還通過了投票,將 Votium 賄選預算從 50 萬美元/兩周增加到 100 萬美元/兩周。

Curve War 這一路過來,主要經歷了上述的三大階段,但其中其實還是有一些圍繞這一主題以及結合 DeFi 2.0 敘事的好玩項目/玩法。比如使用 Bond 機制來積累 CRV 或者 CVX 代幣(LobisDAO、REDACTED 等),或者采用 veToken + Gauge 這種模型(Yearn 新的代幣經濟模型、Frax 等)。

這里值得一說的是 [REDACTED] Cartel 項目,它是一個使用 OlympusDAO Bond 機制積累 CRV、CVX 和 Curve LP 并獲取更多 Curve Gauge 投票權的 DAO。若將 Curve 作為流動性資產的 L1,那么像 Convex 就是擴展 Curve 影響力和流動性的 L2,而 [REDACTED] Cartel 想要做 L3,做收益聚合器的收益聚合器,而在 L3 這層,則較少接觸流動性資產,主要是引導推動投票資產的分配,這也是為何其初期積累大量 CRV & CVX 的原因。盡管目前 Roadmap 還沒有完全定下來,但是目前的第一目標是致力于 veCRV-Gauage 的投票權處理。

各 DeFi 協議(主要是穩定幣項目)對 Curve 的流動性需求是將 Curve War 推向高潮的主要因素,并且我們可以預見,這種需求將會持續一段時間,因此 Curve War 勢必也將保持下去。不過,會出現攪局競爭者嗎?

有的,Tokemak!

Tokemak 是一個可持續性的流動性協議,各 DeFi 協議也可以在 Tokemak 獲得交易對流動性并部署在交易所上(如果能夠得到足夠的 TOKE 代幣投票的話),以提高自身代幣的流動性。不過 Tokemak 更面向大眾協議,而 Curve 更適合算法穩定幣協議這類。

本質上,Tokemak 也能夠幫助對流動性有需求的協議進行持續性的流動性引導,而不是像傳統早期流動性挖礦那樣短暫性且成本極高的引導方式。而在 Tokemak 中的關鍵點,就是獲得 TOKE 代幣的選票。當然,Tokemak 目前也面臨著諸多難點,如 TVL 不夠大,業務邏輯流程復雜繁瑣,協議項目方要想獲得流動性需要申請代幣反應堆,投票通過后還需要二次投票然后等待進行流動性部署,而 Curve 作為專注低滑點穩定幣兌換的 AMM,便天然沒有這些阻礙。

流動性是 DeFi 領域的重要組件之一,Curve 的出現為算法穩定幣等項目的流動性難題提供了出路,未來 DeFi 領域的流動性游戲將持續進行,期待各種創新有意思的玩法出現,將 Curve War 或者流動性游戲推進另一個新的階段。

本文為DC News(ID:shenliancaijing)原創,旨在傳遞行業信息,不構成任何投資建議。未經授權禁止擅自轉載。轉載請添加微信[hx529219]或后臺回復“轉載”。深鏈財經在此提醒,請廣大讀者理性看待區塊鏈和加密貨幣,樹立正確的投資理念,切實提高風險意識。發現違法犯罪線索,可積極向有關部門舉報反映。

作者?|?布勞克琴

以太坊作為加密應用的主要承載平臺,在2021年有不錯的表現,但由于新應用層出不窮,以太坊不堪重負。如果以太坊的分片網絡遲遲不能上線,以太坊的市場份額就會慢慢失去.

1900/1/1 0:00:001.DeFi代幣總市值:1444.9億美元 DeFi總市值 數據來源:Coingecko2.過去24小時去中心化交易所的交易量:522.

1900/1/1 0:00:00從目前的元宇宙項目來看,現有的產品疊加元宇宙元素,利用區塊鏈智能合約技術搭建價值交換體系或許就可成為元宇宙的初級形態,未來根據技術和硬件設備加深交互體驗。國內的元宇宙項目仍處于起步階段.

1900/1/1 0:00:00去年2021年的某個時候,我對自己保證,不再談論或寫關于比特幣內容。我不再談比特幣是出于純粹的憐憫心,何必要再鞭笞一匹將死的老馬?但直到現在,我都沒辦法控制自己.

1900/1/1 0:00:00“沾元宇宙就火”再添新案例,這次是主營園林景觀設計的山水比德。在10日晚放出擬與合作方在元宇宙領域開展戰略合作的消息后,公司股票今日一字漲停,而且還是20%漲幅的漲停板.

1900/1/1 0:00:00如果一個代幣的價值不斷貶值,人們對它失去信任,該如何讓它迅速升值甚至超值?三百年就有人給出了解決方法.

1900/1/1 0:00:00