BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.79%

LTC/HKD+0.79% ADA/HKD+1.72%

ADA/HKD+1.72% SOL/HKD+0.87%

SOL/HKD+0.87% XRP/HKD+0.98%

XRP/HKD+0.98%在去年的 DeFi 夏天后,整個 DeFi 領域就進入了一個休眠期,TVL 和 Token 價格出現了明顯的下滑。但令人欣慰的是,DeFi 卻沒有停止創新。不到半年,DeFi 2.0 就以「協議控制流動性」的方式橫空出世,試圖解決 1.0 流動性不穩定的問題。現在,DeFi 2.0 連腳跟都還沒站穩,打著「Farming as a service」旗號的 DeFi 3.0 就已經殺了出來。那么 DeFi 3.0 與 2.0 又有什么區別?它解決了什么問題?

在 DeFi 領域,我們常會看到一個詞——「金錢樂高」(money lego),這個比喻形象地捕捉到了 DeFi 的特征與潛力,對于這個領域來說,單打獨斗很難有未來,只有像積木一樣拼在一起,才能建造出龐大的帝國。DeFi 3.0 就是建立在 DeFi 1.0 與 2.0 的基礎之上,把高效率、專業化的 Farming 策略作為一項服務,提供給對 DeFi 或者 Crypto 相對陌生的普通人,即「farming as a service」。

百度支持的Proximity Labs與MEXC達成合作將在NEAR生態中推動DeFi業務:金色財經報道,1月14日,Proximity Labs 與MEXC宣布達成合作關系,Proximity Labs 專注于 DeFi 應用并致力于創建針對 NEAR 區塊鏈的開源軟件,此前曾獲得 a16z、Pantera Capital、Electric Capital、Dragonfly Capital、Coinbase Ventures、Blockchain.com 和百度風投Baidu Ventures的支持。通過在 NEAR 協議下構建可擴展的區塊鏈,Proximity Labs 已支持多個 DeFi 項目,例如 Curve、Sushi、Dodo、Kyber 等,目前擁有超過 130 萬個活躍賬戶,鎖倉量超過8.6億美元。MEXC Pioneer 已支持 100 多個新項目, 主要包括 Solana、Polygon、Avalanche 和 Algorand 等生態系統。[2022/1/14 8:50:06]

建立在以太坊上的 Multi-Chain Capital(MCC)是最早掀起這波浪潮的項目。用戶通過購買 MCC Token 為協議的金庫提供資金,項目再利用這些資金去參與其他各類 DeFi 項目,并用 Yield Farming 所獲得的收入回購 MCC,推動 Token 價值的提升。換句話說,Token 的價值是協議 Farming 戰績的間接映射,而用戶所需要做的就是持有 Token。

DeFi衍生品項目Injective Protocol啟動主網:金色財經報道,DeFi衍生品項目Injective Protocol宣布啟動其主網發布,并推出了1.2億美元的激勵計劃。發布時,Injective Protocol僅提供五種可交易資產,包括比特幣、Injective的原生代幣INJ、Wrapped Ethereum、Chainlink和Axie Infinity。[2021/11/17 21:55:57]

這個概念聽上去似乎并不是非常新穎,畢竟 Yearn Finance 早就提供過類似的服務,然而在仔細研究一些有代表性的 DeFi 3.0 項目后,會發現它們確實為 DeFi 帶來了一些新變化:

我們會發現,DeFi 3.0 項目的名稱里往往都帶有「cross chain」「multi-chain」等詞匯。一年前,想要成為一位優秀的「DeFi 農民」并不難,因為以太坊占領了幾乎所有的 DeFi 市場,最好的收益也必然來自這里。然而隨著 AVAX、BSC、FTM 等公鏈的發展,如今的 DeFi 生態已經變得極為復雜,投資者需要對行業保持高度關注,且頻繁的在各個公鏈之間轉移資金,以確保獲得最佳回報。更別說剛剛接觸 DeFi 的小白了,繁瑣的操作和越來越高的 gas 可能就會直接將他們拒之門外。DeFi 3.0 解決了這個問題,尋找最好平臺、制定最佳策略這些工作都由協議來完成,用戶唯一要做的就是持有 Token,甚至都不需要質押,可以說直接去掉了接納門檻。

Messari:藍籌DeFi資產(如YFI)漲幅遠超比特幣和以太坊:區塊鏈科技平臺Messari通過推特對于DeFi的夏天進行回顧,像YFI、LEND、SNX和NXM這樣的藍籌DeFi資產即使在最近經歷回調,但是在這個夏天的漲幅依然很高,遠遠超過了比特幣和以太坊。

而DeFi的第一代資產,例如MKR和REP,以及新推出的或者分叉的DeFi資產,例如SWRV、CRV和SUSHI,遭遇了嚴重的拋售,拖累了DeFi版塊的發展。[2020/9/23]

閱讀過《公鏈爆發 vs 以太坊 DeFi 疲軟,Multicoin Capital 聯創告訴你背后的聯系》的讀者應該知道,DeFi 1.0 遇到的一個問題就是:機構能夠依靠龐大的資金和復雜的算法,準確地狙擊礦池的流動性,導致散戶的收益不斷被擠壓。也就是說,巨鯨成為了 DeFi 1.0 普及道路上的一大障礙。為了解決這一問題,DeFi 2.0 通過協議自己控制流動性,保證了流動性的穩定,但卻帶來了另一個問題,就是收益的可持續性。律動編者之前在《APY 70,000%,被 OHM 分叉們支配的 DeFi 2.0》一文中提到,很多 DeFi 2.0 協議為了快速擴充金庫,提供無法長期持續的高 APY,由于 Token 稀釋得過快,一些協議的壽命甚至連一周都到不了。

AOFEX將于9月18日啟動第二期抵押平臺幣OT參與DeFi流動性挖礦:據官方消息,AOFEX交易所將于9月18日17:00正式啟動第二期抵押OT參與DeFi流動性挖礦活動,抵押額度為300萬OT,抵押周期為20天。平臺將使用等值于300萬OT的USDT參與UNI流動性挖礦,所得收益將全部按照用戶抵押比例進行分配。

AOFEX將持續為用戶篩選優質流動性挖礦項目并實時監控,用戶抵押OT即可參與。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/17]

而 DeFi 3.0 則與 2.0 相反,采取了緊縮型的 Token 設計。就拿 Multi-Chain Capital 來說,無論是買入還是賣出 MCC,每筆交易都會產生 10% 的滑點,其中 5% 會等額分配給 Token 的持有者,另外 5% 則會放入協議金庫以投入 Farming 或進一步提供流動性。此外,與 2.0 協議不同,DeFi 3.0 協議的回購政策是固定的,一般每周回購一次,且被回購的 Token 也大多是被銷毀。還是以 MCC 為例,現在該協議回購的 Token 已經占總流通量的 35%,為用戶收益的可持續性提供了相對有力的保障。更重要的是,DeFi 3.0 項目基本沒有私募,團隊成員也沒有配額,進一步降低了 Rug 和巨鯨帶來的風險。

歐科云鏈OKLink同聚合產品幣coin達成DeFi生態戰略合作:據悉,歐科云鏈OKLink同知名的區塊鏈聚合產品幣coin達成DeFi生態戰略合作。OKLink為幣coin用戶提供快捷精準的DeFi信息服務,用戶可以通過APP入口進入OKLink瀏覽器查詢,了解實時DeFi總鎖倉量等數據。未來雙方將在DeFi生態建設及鏈上信息分析等方面展開更深層次的市場合作。幣coin是一款為幣圈合約用戶提供合約數據、KOL實盤、信息提醒以及聚合交易的工具型產品。

歐科云鏈OKLink區塊鏈瀏覽器是由全球首家區塊鏈大數據上市公司打造的信息服務應用,目前已上線DeFi版塊,為用戶提供呈現快速、精準、全面的鏈上數據服務。[2020/8/5]

和 DeFi 2.0 一樣,「farming as a service」的概念一出,各種分叉就開始遍地開花。律動編者整理了各公鏈上一些值得關注的 DeFi 3.0 項目。

Multi-Chain Capital 是「DeFi 3.0 開創者」,投資策略專注于 DeFi 生態的跨鏈 Farming,其最新的 V3 策略將 90% 的資金部署在了 Fatom 公鏈,由穩定幣、低 IL 算穩挖礦以及 DeFi 2.0 三個主要領域構成:用流動性高的主流穩定幣(USDC、DAI、USDT)在 Curve 等平臺 Yield Farming,APY 約 7~20%;挖礦 FTM 及掛鉤 FTM 的算穩 TOMB,獲得的收益再進行復利投資,APY 約 451%;質押主流 DeFi 2.0 協議,如 Olympus DAO、Wonderland、Hector DAO 等,APY 可達 80,000%。而除 Multi-Chain Capital 外,Reimagined Finance(ReFi)也是以太坊上值得關注的 DeFi 3.0 項目。

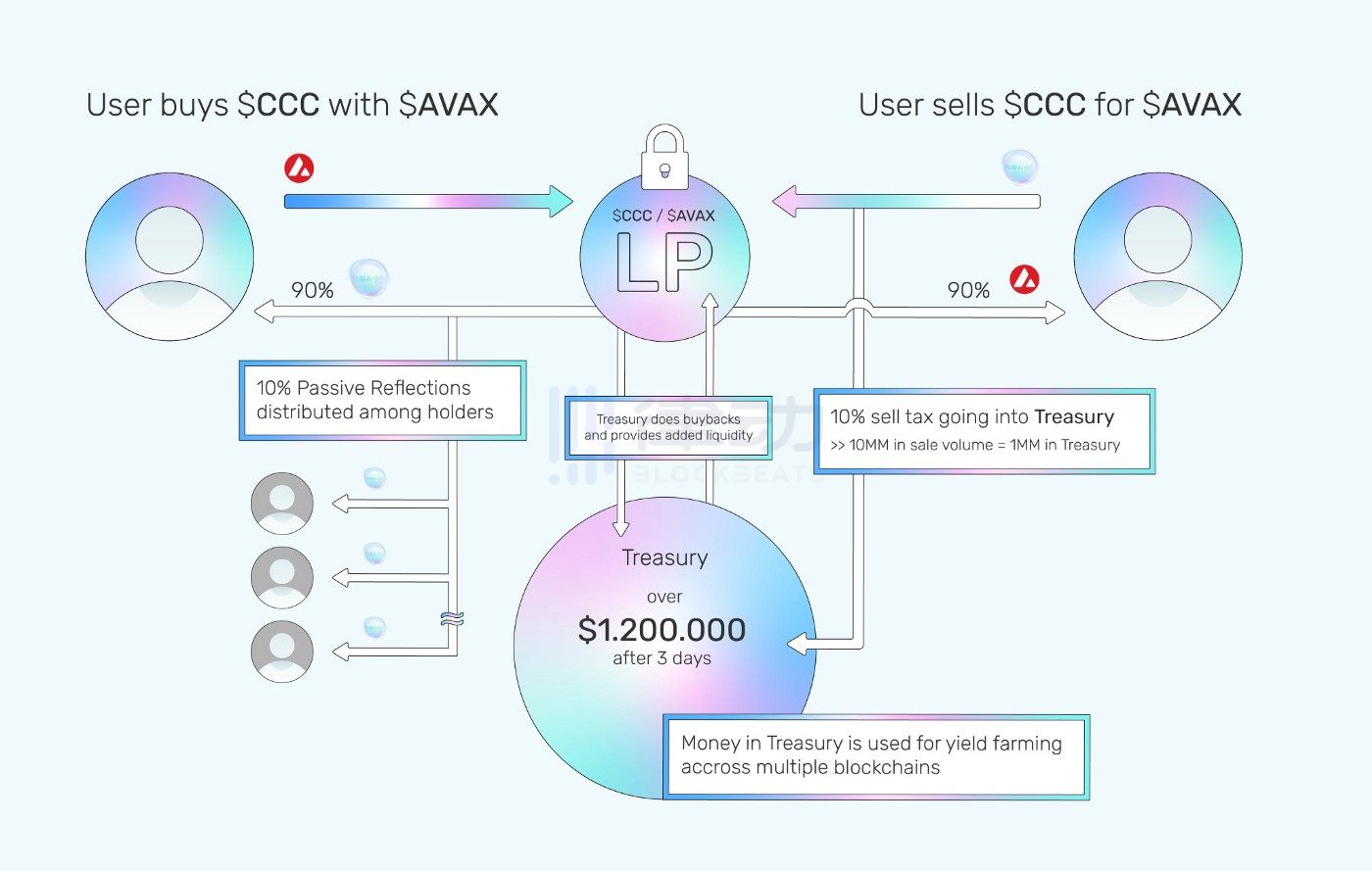

Cross Chain Capital 是 MCC 在 Avalanche 上的分叉,它更像是一個「基金 DAO」,嘗試投資和管理各種 DeFi 以外資產。CCC 計劃通過積累藍籌 NFT、元宇宙地產、P2E 可租賃資產等方式進軍元宇宙以及 GameFi 領域,并希望對這些領域的營銷、文化和收入產生持久的影響。除此之外,CCC 金庫還會用來參與加密領域的私募以及 IDO,以提高金庫的收益。

在 Token 用例方面,CCC Token 會被賦予治理這個「基金 DAO」的權利,以確保用戶資金的安全和資金管理的透明度。團隊還在開發掛鉤 CCC Token 的算穩資產(Wrapped CCC),用于打造協議自己的借貸服務,這樣 Token 持有者就可以在「躺贏」的基礎上獲得更多的收益。另外 CCC 還打算建立自己的 DeFi 2.0 項目,以此擴充金庫的收入來源。

Cross Chain Farming 是 BSC 上的第一個 DeFi 3.0 項目。利用 BSC 生態的優勢,CCF 除了進行 DeFi 領域的 Farming 之外,還會拓展去中心化 Token 發行及上市、鏈上鏈下安全審計等方面的業務,這些所有的收益都將用于 CCF Token 的回購和分紅,以提升 Token 的價值。同時 CCF 還會建立現貨投資組合,并向 Token 持有者發放空投。

Scary Chain Capital 是 Fantom 上的 DeFi 3.0 項目,旨在推動 FTM 公鏈生態的建設。SCC 希望打造自己的 Launchpad,并為 Token 持有者發放 Launchpad 上新項目的空投。

去中心化跨鏈交易所 EmpireDEX 的 DeFi 3.0 項目。ECC 意圖彌合傳統金融 (TradFi) 和 DeFi 世界之間的差距,主要涉及鏈上鏈下的 Yield Farming、開發合成股票并包裝為鏈上 NFT、部署資本到其他領域技術初創公司以及參與 IPO 等。

短短兩個月時間,DeFi 3.0 就發展成了形式多樣的「金融樂高」游戲,以 DeFi 為中心輻射至整個加密甚至傳統金融領域,試圖打造出一個活躍的金融生態。但就目前來說,這些美好的敘事還只是愿景,大部分 DeFi 3.0 項目沒有經過時間和市場的檢驗,無論市值還是團隊都無法與當前的主流 DeFi 項目相提并論。

另外,這些項目的主要收益來源仍然是依靠跨鏈的 DeFi Farming,其中就包括尚未成熟的 DeFi 2.0,加上協議 Token 的價值只是金庫收益的間接映射,價值的提升依賴于協議的回購政策,使其更容易受市場波動的影響。作為加密領域的投資者,不能被美好敘事蒙蔽雙眼,必須意識到與之伴隨的巨大風險。

金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00作為行業的基礎設施,公鏈承載了人們對于區塊鏈作為Web3底層網絡的期望。在過去一年里,以太坊進行了倫敦升級,朝著ETH2.0的方向持續邁進.

1900/1/1 0:00:00LooksRare于1月11日正式上線,并面向OpenSea用戶空投Token,它的到來在NFT領域引起了很大的轟動,交易量甚至一度超越OpenSea.

1900/1/1 0:00:00以太坊是數字文明的基礎 它是堅固、安全和可靠的,它是支持在其上建設的數字城市所必需的基石。這些城市發展迅速.

1900/1/1 0:00:002021年是Layer2生態迅速發展的一年,鏈捕手盤點了Arbitrum、Starkware、Optimism、zkSync、Metis、Boba Network、Aztec等七個主要項目在20.

1900/1/1 0:00:00在這個時候,很明顯未來是多鏈的。在過去的兩年里,我們看到替代的第一層區塊鏈的數量大幅增加。這些?alt L1(一層網絡的山寨幣) 中的許多都被稱為以太坊殺手,但以太坊死亡的傳言被大大夸大了——以.

1900/1/1 0:00:00