BTC/HKD-2.25%

BTC/HKD-2.25% ETH/HKD-4.1%

ETH/HKD-4.1% LTC/HKD-3.54%

LTC/HKD-3.54% ADA/HKD-5.27%

ADA/HKD-5.27% SOL/HKD-2.62%

SOL/HKD-2.62% XRP/HKD-4.77%

XRP/HKD-4.77%編者按:本文來自TokenGazer,Odaily星球日報經授權轉載。概述

如果2019年的以太坊生態需要用一個關鍵詞來描述的話,相信DeFi作為這個關鍵詞應該沒有太大的懸念。根據loanscan.io的數據,以太坊平臺上DeFi相關的抵押借貸業務資金總量,2019年比2018年增長了253%。有人認為DeFi是數字經濟最美好的前景和未來,有人認為DeFi仍舊充滿了風險并且在可見的未來無法為監管所接納。我們以數據分析嘗試解析2019年在DeFi的世界里到底發生了什么,用戶在DeFi平臺上存在哪些行為模式和業務邏輯,以及在現有技術架構、監管框架和法律體系內,DeFi在可以預見的未來到底會有怎么樣的發展。什么是DeFi

DeFi本身并沒有嚴格的定義,在2018年被作為一系列去中心化金融的合集概念逐漸提出并開始獲得關注,在這個概念下,一切“去中心化”的交易借貸平臺等都屬于DeFi的范疇。DeFi理念的核心,是利用去中心化平臺透明可驗證的特征,實現各種傳統金融基礎設施。在過去一兩年的發展進程中,已經有一些DeFi項目得到比較廣泛的認可:MakerDao–MakerDao是建立在以太坊智能合約基礎設施上,以鏈上數字資產抵押發行的穩定幣和衍生金融體系;Compound–一個開源的的借貸市場,Compound以算法確定借貸利率,用戶通過抵押鏈上數字資產進行借貸活動;dYdX–一個去中心化的交易平臺,同樣是基于以太坊的開源協議,可以進行杠桿交易;Uniswap–一個以資源池支持流動性的去中心化市場,一切交易在以太坊鏈上完成;Kyber/0x/IDEX–均為基于以太坊上的去中心化交易市場,各自在訂單集管理,撮合和成交的技術架構上有一定差異;Synthetix–一個以加密貨幣為支撐的合成資產平臺,打通了用加密貨幣購買法幣、大宗商品、股票、指數等金融衍生品的通道。抵押借貸

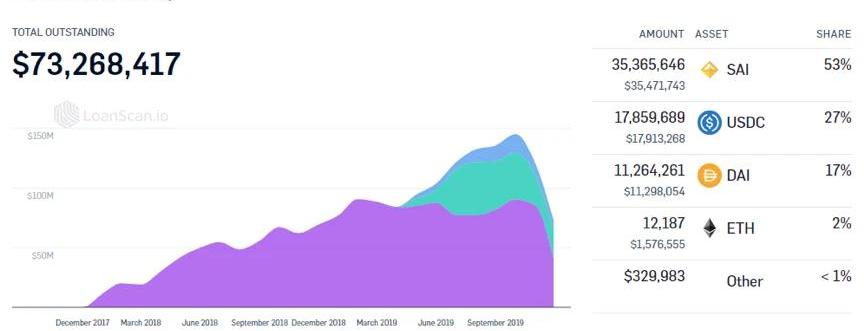

根據loanscan.io的數據,截至2019年12月29日,MakerSCD、Compoundv2、dYdX三個平臺中的未償貸款合計7327萬美元。除此之外,去中心化借貸平臺的資金池中還有大量的通證,市場不容忽視。不同平臺之間由于供需及抵押率的不同,利率可能存在差異。下面舉例說明由于利率不同帶來的一些實際應用。

數據來源:loanscan.ioDeFi與CeFi利差交易

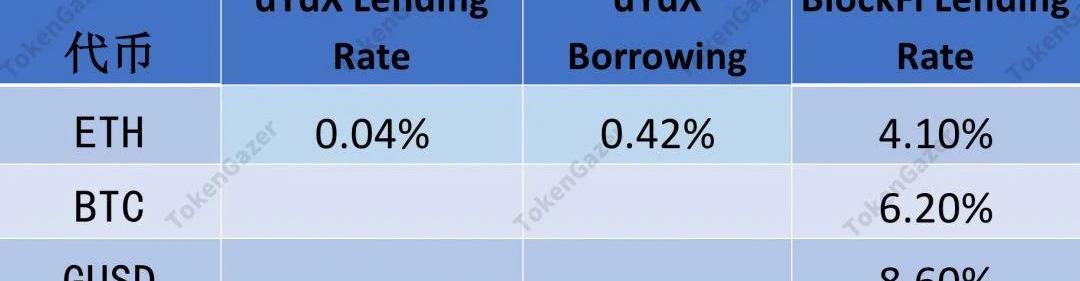

如前文所述,中心化平臺的借貸利率通常比去中心化平臺高。一種可行的做法是從去中心化平臺借入某種代幣,在中心化平臺借出。用戶要在中心化平臺借出代幣,首先考慮的是安全性,其次才是收益率。BlockFi是一家美國的持牌機構,用戶將幣借給BlockFi,BlockFi再將代幣借給可信機構及其合作伙伴,這個過程也需要超額抵押。BinanceResearch也曾報道過BlockFi與去中心化平臺間的利率差異。如下圖所示,以太坊在去中心化平臺的借貸利率非常低,但是在BlockFi存入可以獲得4.1%的年化收益。因此,在dYdX借入以太坊存到BlockFi的方法可行,可以賺取3.68%的利差。

DeFi間的利差交易

Avalanche鏈上DeFi鎖倉量達130億美元,創歷史新高:11月25日消息,據DeFi LIama數據顯示,Avalanche(雪崩協議)鏈上DeFi鎖倉量達120.16億美元,創歷史新高。目前Avalanche上鎖倉占比最高的協議為Aave,份額達27.45%。[2021/11/25 7:10:25]

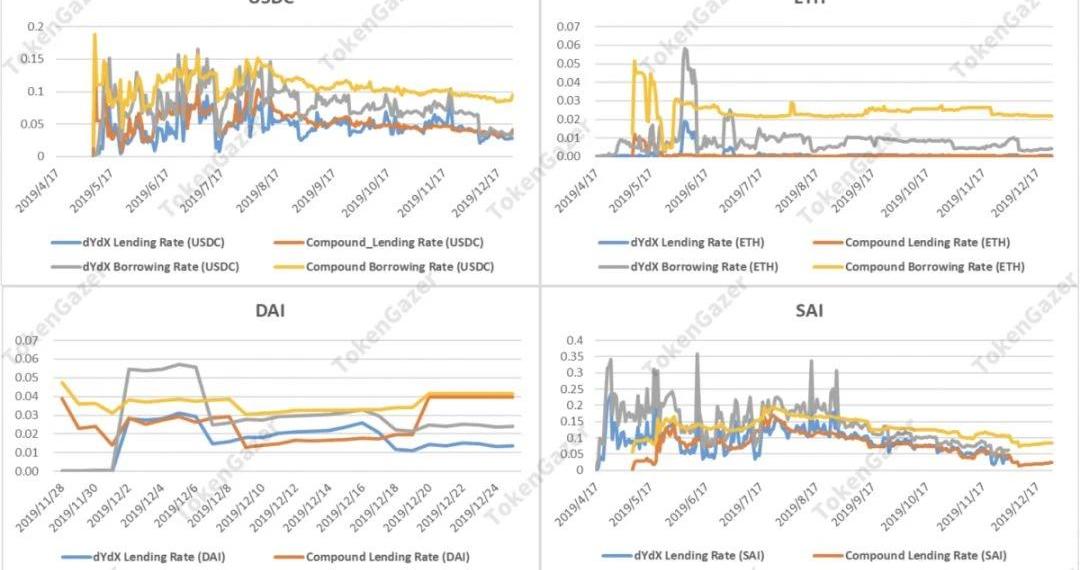

對于同一種代幣,在不同的去中心化平臺間的借貸利息可能并不相同,如下圖所示。目前,可以以2.39%的利率從dYdX借入DAI,并在Compound上以3.97%的利率借出,賺取年化1.58%的利差。但是借出和借入的費率是實時變化的,并且在dYdX上借出DAI的費率已經低于MakerDAO上生成DAI和SAI的穩定費費率,這種情況不一定能夠持續。賺取的短期利差不一定能夠覆蓋轉賬過程的手續費,這些過程包括:將某種代幣轉入dYdX借出DAI,將DAI轉入Compound借出,之后再贖回DAI轉入dYdX贖回代幣,將代幣轉回原始賬戶。

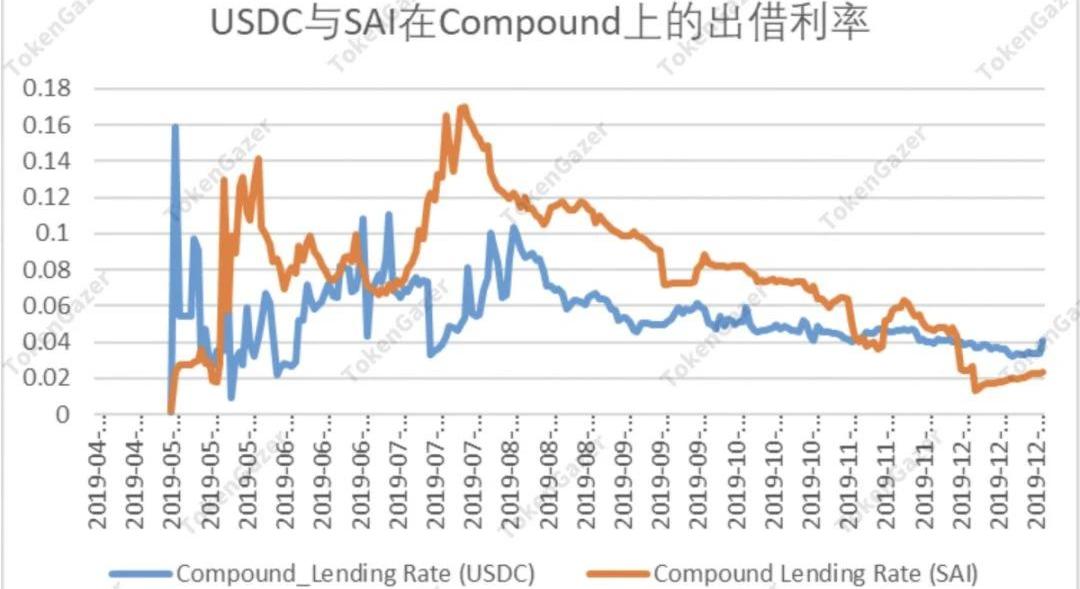

不同代幣的出借利率也不相同,可以選擇將低利率的資產抵押。例如,對于ETH持有者,如果在dYdX和Compound上以0.42%或0.12%的年化利率借出ETH,除去手續費幾乎沒有收益。這個時候采用上述方式,在dYdX中借入穩定幣,再將穩定幣借出或換成另一個利率更高的幣種借出可以增加收益,但是在這期間每種代幣的利率隨時都可能發生變化。對于以太坊持有者,以前更常采用且規模更大的一種做法是將ETH在Maker中抵押生成穩定幣SAI,再將SAI直接借出或換成其它利率較高的穩定幣借出。從17年12月至18年8月26日以及18年12月17日至19年2月8日,Maker中穩定費的年化費率都只有0.5%。但是目前在Maker中抵押生成DAI/SAI的穩定費費率已經超過直接從dYdX中借DAI的利息。今年9月,BinanceResearch發表了一篇文章分析以太坊生態中的DeFi利差交易策略。其中DeFi間的利差交易策略總結為以下三點:Compound上SAI的出借利率高于USDC,可以將USDC換成SAI再借出,利用Compound上SAI的出借利率比USDC高套利。但現在Compound中USDC的出借利率高于SAI,而且這種情況可能再次發生轉變,如下圖所示。

直接借出ETH的利率很低,且Compound上借入USDC的利率比借出SAI的利率低,兩者的利率如下圖所示。ETH持有者可以借入USDC,換成SAI后借出。但是目前在Compound上借入USDC的利率已經遠高于借出SAI的利率。因此,該策略也不再適用。

以ETH在Maker上抵押生成SAI,在Compound上借出SAI的利息高于穩定費。隨著穩定費的上升,這一條早已失效。

利差交易的中心思想是從利率低的平臺借入某種穩定幣,以較高的利率借出。我們將所有的穩定幣借入借出費率放到一起,去掉其中沒有套利空間的最高的借入利率和最低的出借利率,得到的圖表如下。可以看到目前借入利率最低的是dYdX上的DAI,年化利率為2.39%;出借利率最高的是Compound上的USDC,利率為4.07%。從dYdX借入DAI,換成USDC,再轉入Compound借出,可以賺取最大1.72%的利差。從下面的圖中也可以看到,穩定幣的借貸利率在今年呈下降趨勢,與全球主要央行法定利率調整方向一致。穩定幣的利率逐漸收斂,去中心化平臺中穩定幣間利差交易的機會減少,甚至消失,市場也變得更加高效。

數據:當前DeFi協議總鎖倉量為2678.6億美元:11月26日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2678.6億美元,24小時增加了1.34%。鎖倉資產排名前五分別為Curve(209.4億美元)、Maker DAO(189.2億美元)、Convex Finance(158.7億美元)、AAVE(158.4億美元)、WBTC(143.5億美元)。[2021/11/26 22:19:45]

以上的分析均沒有討論持有原始代幣所有的機會成本,比如將原始代幣直接借出也可以獲得一部分收益。如果將這一點考慮進去,那么利差交易的機會將更少。以后的機會可能更多的集中在以太坊上,因為直接在去中心化平臺出借以太坊的利率基本可以忽略不計。另外,中心化機構的出借利率高于去中心化機構,但這也犧牲了部分安全性。去中心化交易所DEX

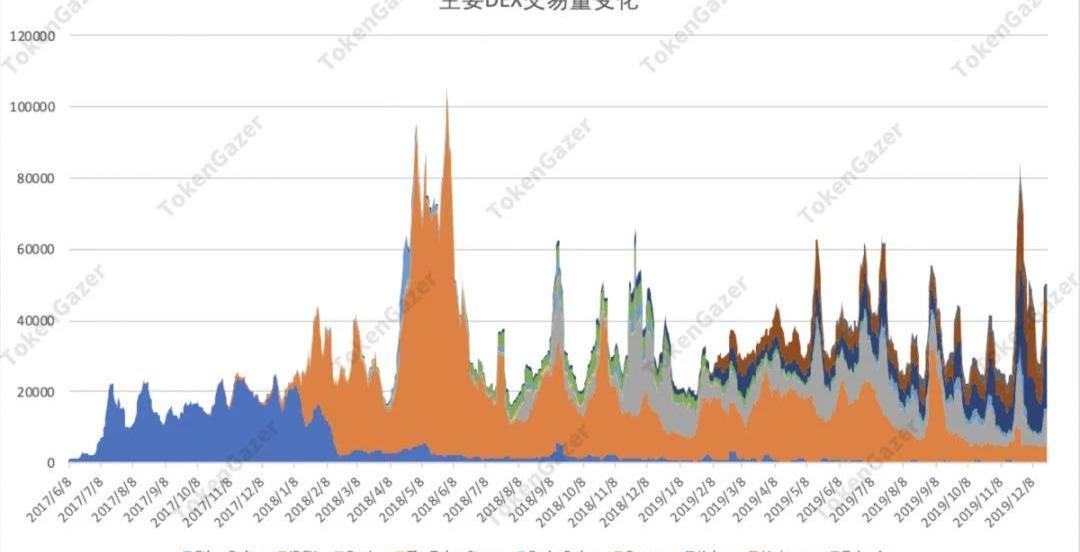

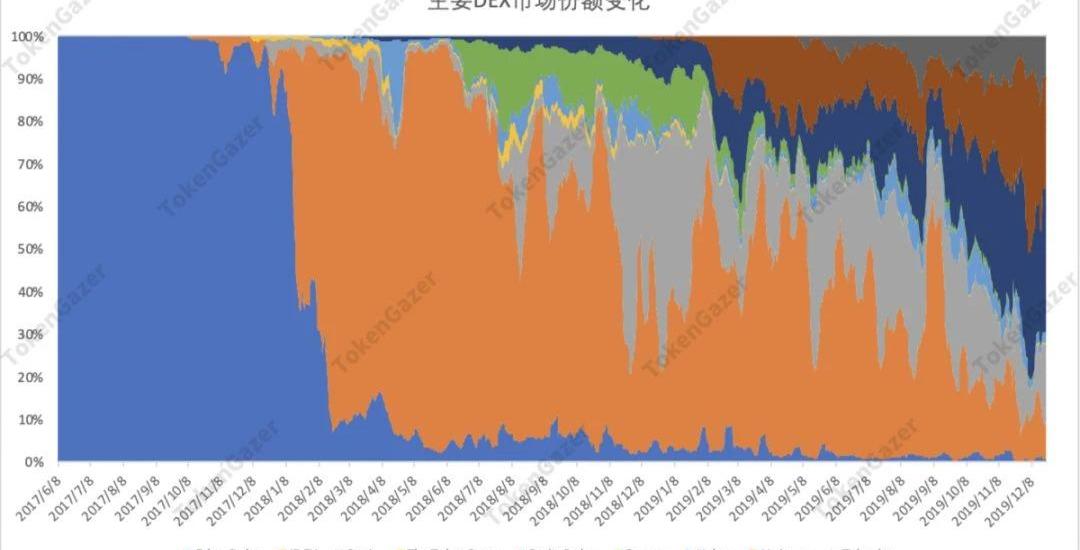

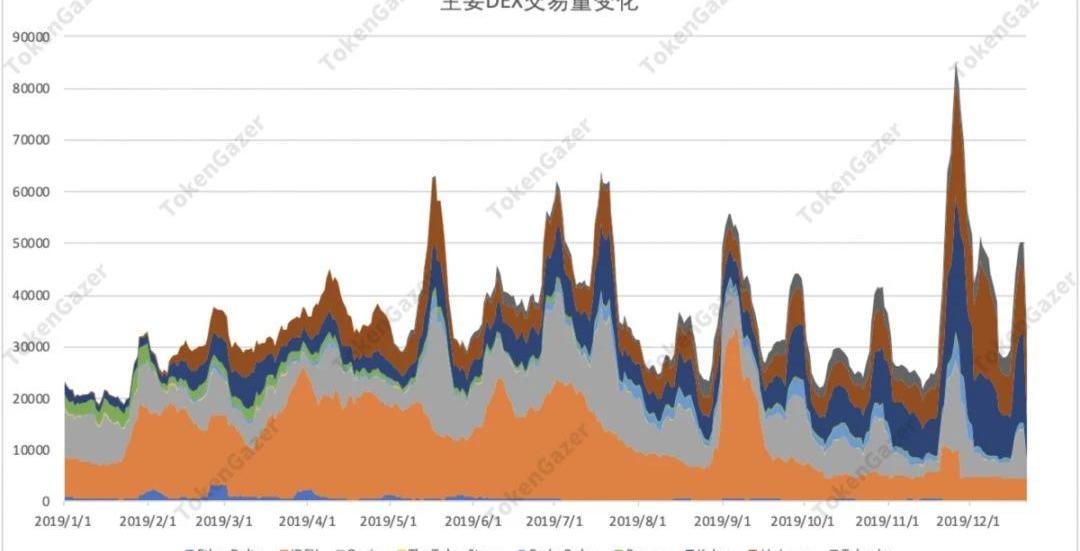

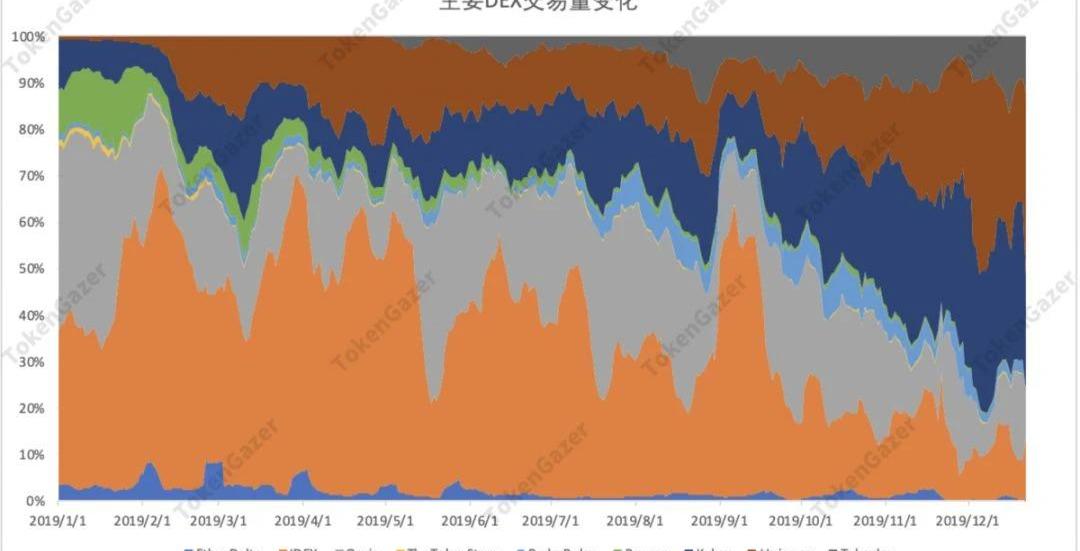

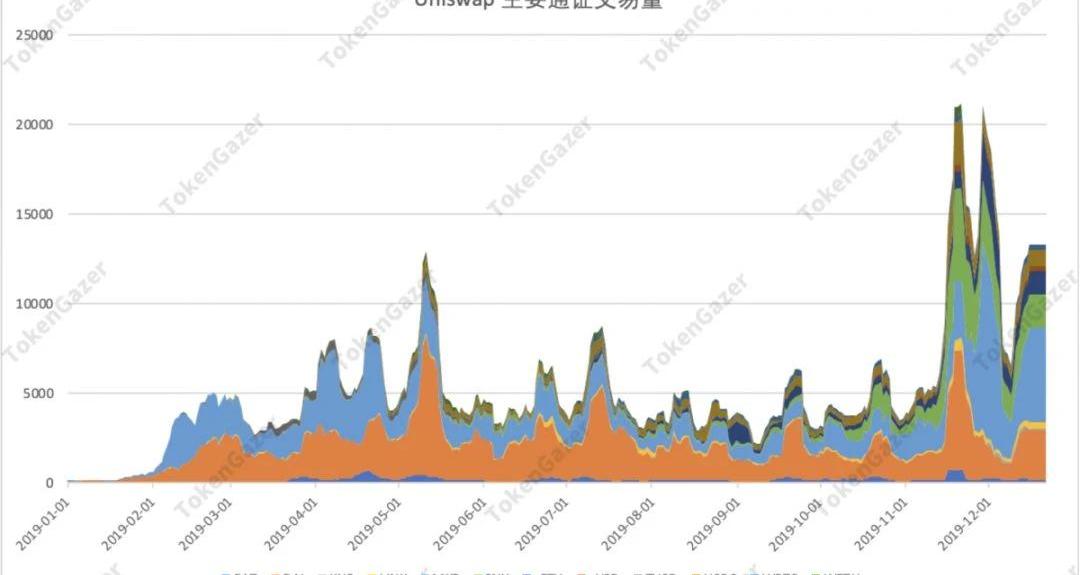

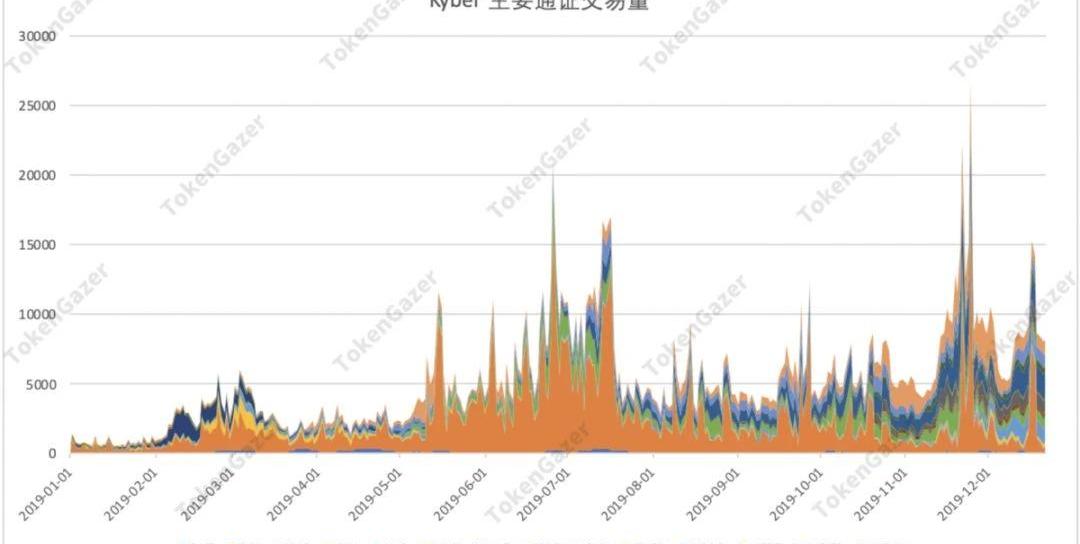

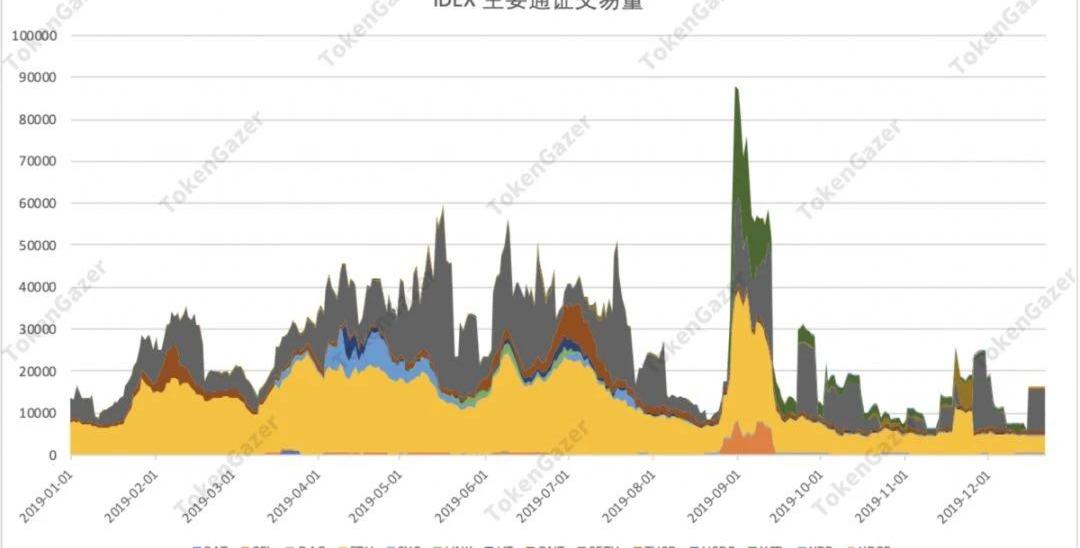

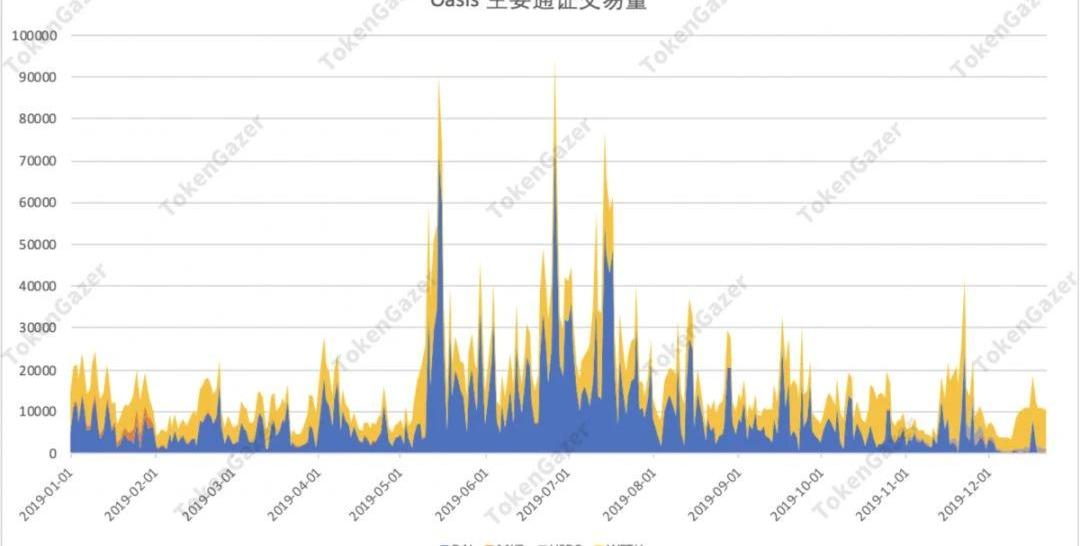

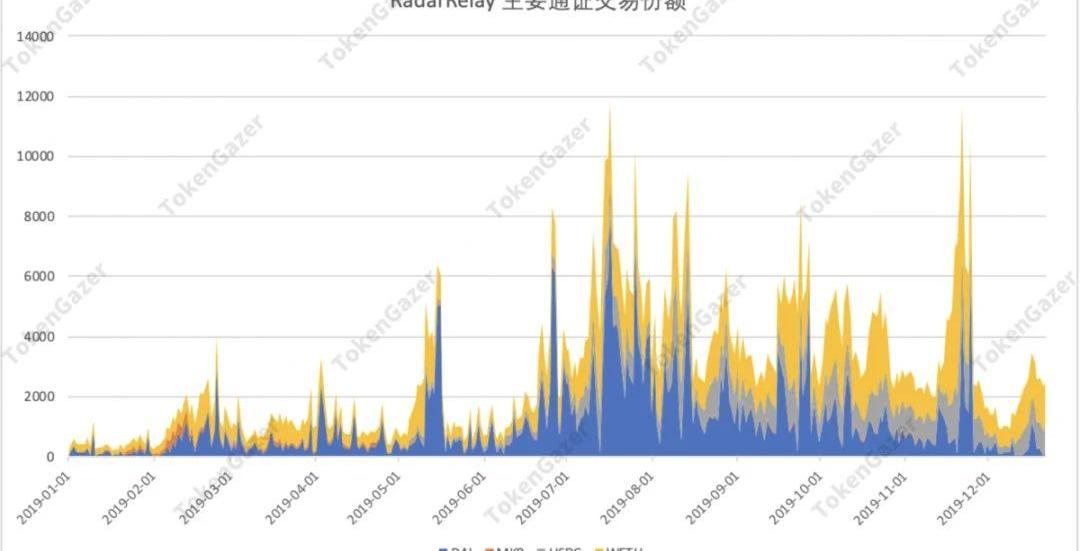

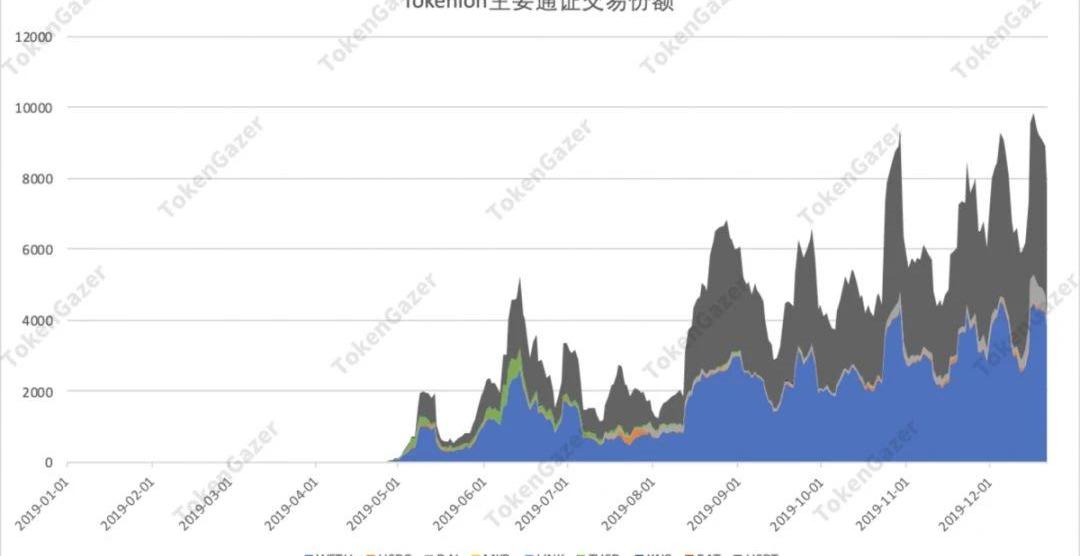

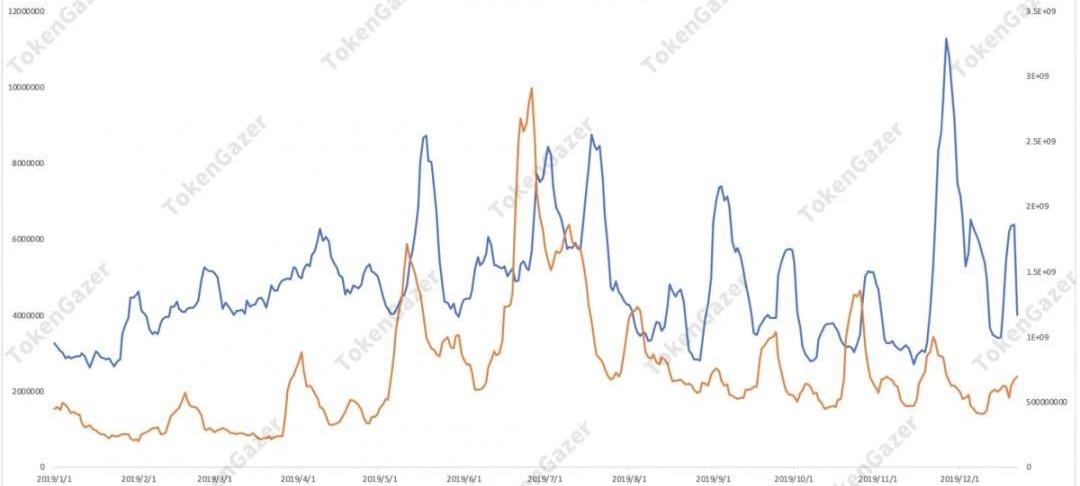

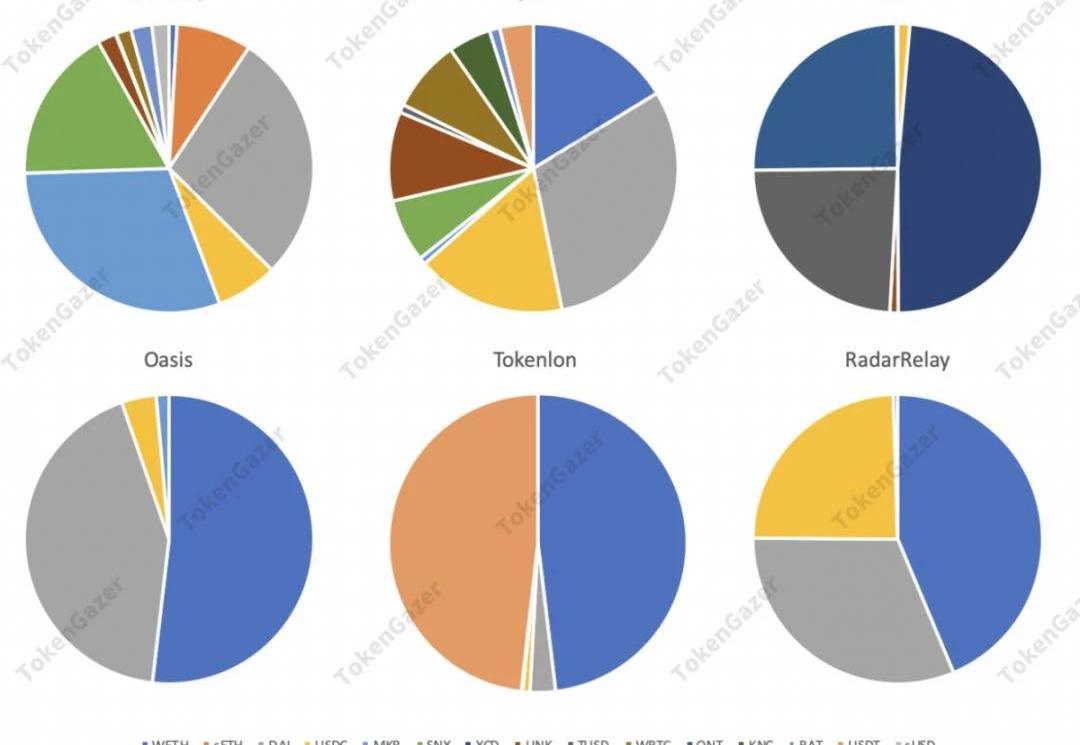

我們選取了9個主要的DEX進行觀察,上圖展示了各DEX發布以來的交易量變化。我們看到,由于發布先于其他DEX,EtherDelta在最初占據主導地位,但隨后IDEX占據了更多的市場份額。我們可以看到EtherDelta的市場份額急劇下滑,目前的交易量是非常低的。2019年DEX的交易量情況如下圖所示,IDEX交易量和市場份額都有所下降,取而代之的是Uniswap、Kyber和Tokenlon有較好的增長。除此之外,占據市場份額較多的是Oasis和RadarRelay。

接下來,我們主要通過對DEX中占據主導地位的Uniswap、Kyber、IDEX、Oasis、Tokenlon和RadarRelay進行分析,以探究DEX2019年的發展狀態以及未來的發展趨勢。

Genesis CEO:DeFi風險仍然太大導致機構無法進入:10月9日消息,Genesis首席執行官Michael Moro表示,去中心化金融(DeFi)領域的風險仍然太大,機構無法介入,將客戶的資金置于風險之中。這就是為什么這個領域仍然由散戶投資者主導,他們的風險管理政策更加寬松。(News.Bitcoin)[2021/10/9 20:16:49]

上圖展示了Uniswap、Kyber、IDEX、Oasis和RadarRelay在2019年主要通證的交易情況。從全年總交易量上來看,Uniswap和Kyber整體交易量處在前列,其次是IDEX、Oasis,Tokenlon、RadarRelay的交易量相對較小,但Tokenlon是從4月份才開始運營,所以交易量僅為8個月的數據。從時間維度上,我們看到各交易所在4~7月份都有著交易量的提升,隨即有一定回落,這與加密市場的行情趨勢保持一致。

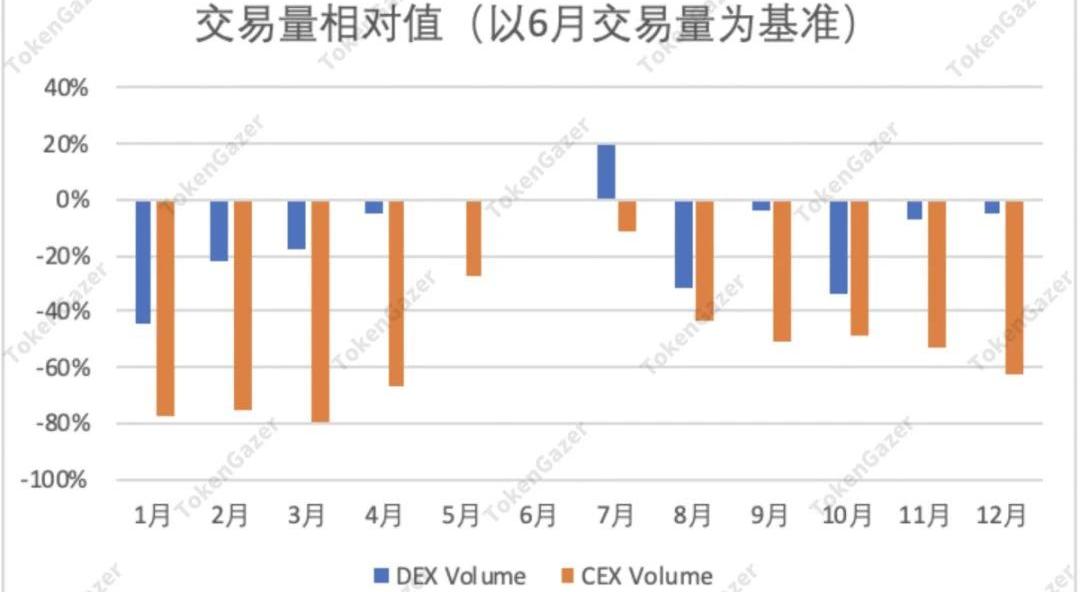

自今年6月份市場交易量達到峰值以來,主流中心化交易所的交易量一直呈下降趨勢。但對比上述DEX的交易量情況,我們可以看到去中心化交易所的交易量并沒有像中心化交易所那樣有那么大的下降幅度。我們以中心化交易所和去中心化交易所各自6月份的交易量為基準考察他們交易量的相對變化,可以看出主流中心化交易所自六月份以來,交易量下降了60%以上,而去中心化交易所基本沒有太大的下降。

除了在時間維度上的變化,我們還觀察到上述DEX上主要交易通證的差異。上圖是各DEX近三個月內主要交易通證在各自市場中的交易份額,Oasis支持交易的通證較少,而IDEX、Tokenlon、RadarRelay除主要的幣種交易量較大外,其他幣種交易量都較小、流動性較差;相比之下,Uniswap和Kyber作為交易量較大的交易所,有較多的通證在其交易所中有相對較好的流動性。為了更直觀地分析各通證在DEX的流動性來源,以及在通證交易量上觀察各DEX的差異,我們繪制了下圖。

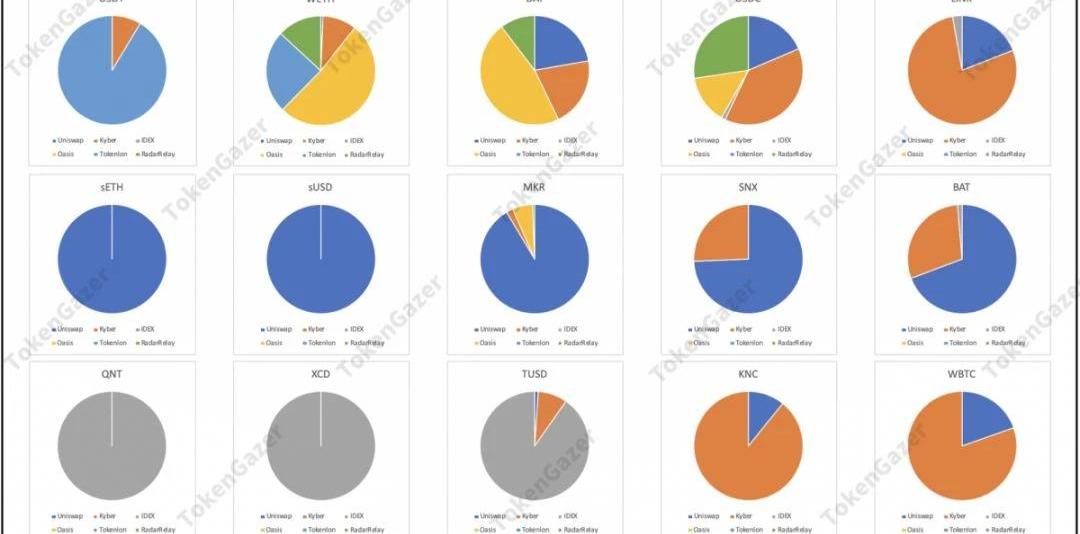

可以看到,有四種通證僅具有單一的流動性來源,它們是sETH、sUSD、QNT、XCD。QNT、XCD的流動性來源僅為IDEX,sETH、sUSD均為合成資產項目Synthetix的合成資產,它們的流動性主要來自Uniswap。另外,USDT作為市值最大的穩定幣,僅在Tokenlon和Kyber有較好的流動性,這其中有著USDT自身的原因,我們將在穩定幣章節詳細解釋。我們看到在Tokenlon中的USDT的交易量要遠大于Kyber,是其主要交易的穩定幣,而Kyber中主要交易的穩定幣為USDC,考慮到Tokenlon的主要用戶為中國用戶,而Kyber用戶主要為海外用戶,這個數據體現了中外用戶交易的差異。通過對比,我們可以得出結論,Uniswap在幾個DEX中為DeFi提供了最多的流動性,是DeFi相關通證流動性的引擎;而Kyber主要為BAT、LINK、USDC等其他獲得較多應用的通證提供流動性;Tokenlon是USDT流動性最好的交易所。2020年,隨著DeFi的發展,Uniswap的市場份額有可能進一步加大,而USDT向以太坊的繼續流入則可能為Tokenlon賦能。合成資產

DeFi一周數據速覽(2.1-2.8):金色財經報道,據歐科云鏈OKLink數據顯示,本周漲幅前三的幣種為:UMA 7日漲幅158.20%,鎖倉量為8.893億美元(+30.49%);MKR 7日漲幅71.8%,鎖倉量為55.6億美元(+16.07%);BADGER 7日漲幅70.7%,鎖倉量為16.6億美元(+38.33%);此外,當前以太坊上穩定幣流通總量達到315.7 億美元,近一周新增45億美元。更多數據見下圖。[2021/2/8 19:12:48]

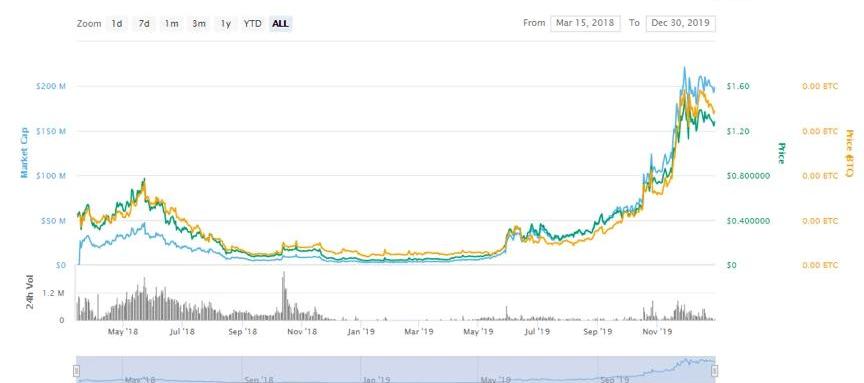

有人說加密貨幣是2019年表現最好的一類資產。在加密貨幣中,Synthetix項目的SNX無疑是表現最好者之一。根據CoinMarketCap數據顯示,截至12月29日,2019年SNX累計上漲2872%。而且在今年3月通脹規則修改后的一年,SNX的通脹率為75%。

今年以來,SNX的抵押量呈上升趨勢。一方面,SNX通脹較高,供應量不斷上升;另一方面SNX價格的良好表現,也吸引用戶將代幣抵押已獲取額外的通脹及交易手續費。目前SNX的供應量中有85.18%用于鎖倉抵押。

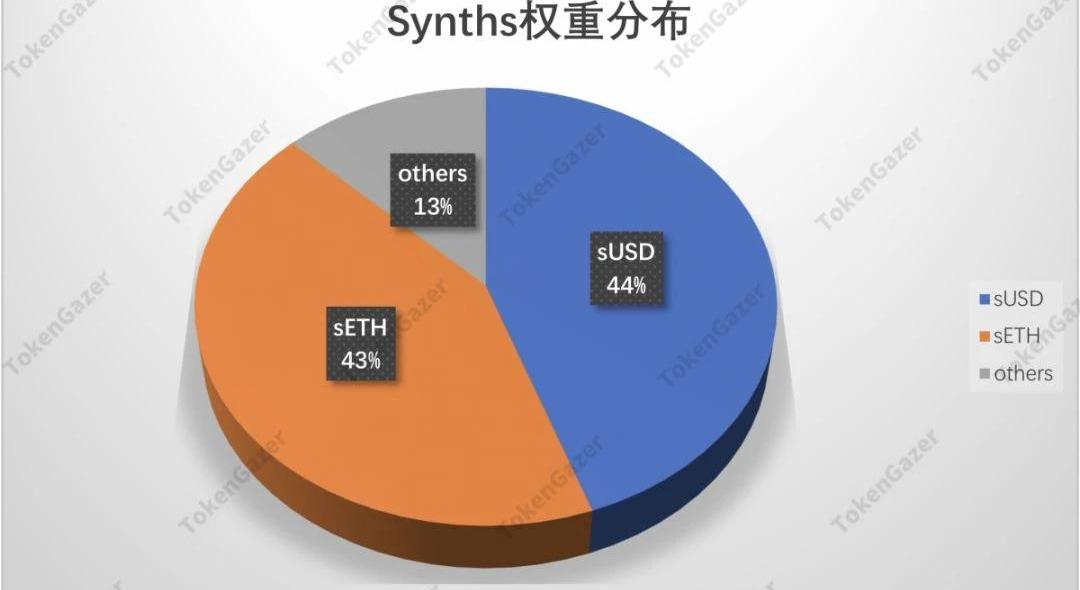

Synthetix的成功在于創新,它創建了一個傳統金融衍生品市場,間接打通用虛擬貨幣購買傳統金融產品的途徑。通過抵押SNX可以生成多種合成資產,統稱為Synths,創建Synths的過程同時產生“債務”。合成資產包含的種類如下圖所示,任意兩種Synths都可以在synthetix.exchange中直接互換。由于抵押人之間并不能直接在Synthetix交易所上交易,每個交易者的對手盤都是交易所本身,因此交易所中的債務總量會隨著每項合成資產的價格變化。合成資產的價格由預言機提供,所有人按抵押比例共同承擔系統中的債務。所以每個人的債務都是變化的,只要持有的合成資產表現好于平均水平,就可以從中獲益;反之,則需要償還比更多的債務。例如,一個加密貨幣的持有者看好黃金,可以抵押SNX生成sXAU,如果黃金價格在這期間表現好于合成資產的平均水平,投資者就可以獲得超出平均表現部分的收益。

由于Synthetix中需要750%的抵押率,導致合成資產Synths的規模有限。雖然Synthetix打算在以后抵押SNX的基礎上,增加雙倍ETH的抵押權,但這種做法也會引入其它風險。并且比起其它項目,抵押率還是太高。Synths的價格由預言機報價決定,期待Synthetix與Chainlink合作后能夠提供更加精準的報價,從而能夠降低風險,提高SNX的抵押率與合成資產的規模。目前抵押SNX生成的合成資產中,絕大多數還是sUSD和sETH,這兩者之和占據了合成資產的87%。Synths中還包括了其它多種加密貨幣及其反向代幣,雖然Synthetix聲稱還將引入蘋果股票等合成資產,但實際上能夠與其它項目相區別的,代表傳統金融領域的合成資產占比非常低。

DeFi協議Pickle Finance鎖定總價值超過3.47億美元:DeFi協議Pickle Finance的鎖定總價值已超過3.47億美元。就鎖定總價值而言,該項目已迅速上升為第13大DeFi協議。(cointelegraph)[2020/9/17]

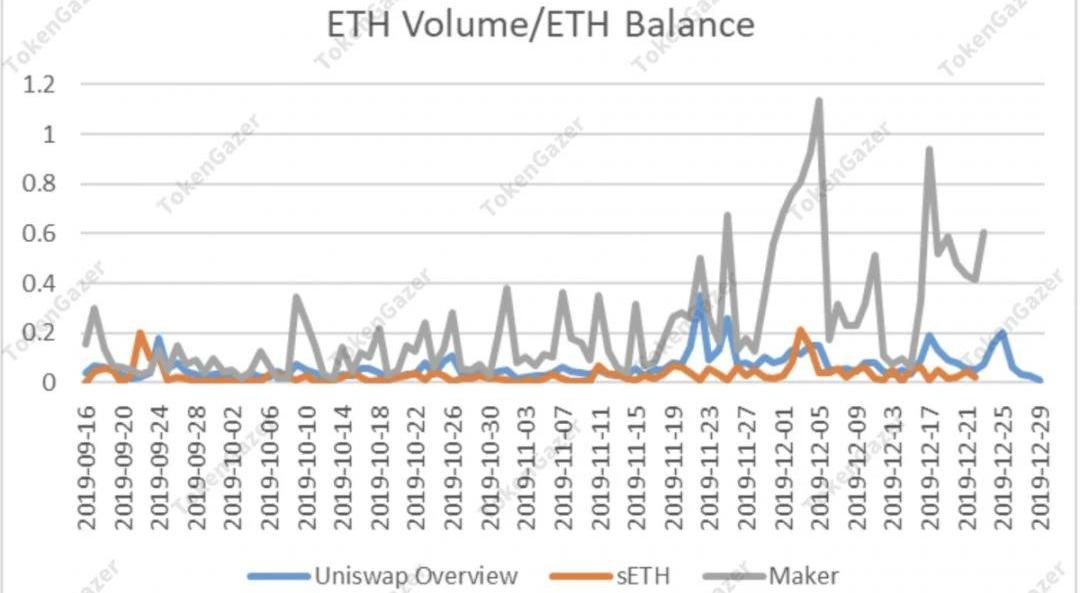

根據Synthetix官網顯示,抵押部分的平均抵押率為715.82%,抵押生成的合成資產中有43%為sETH。以sETH的市值/價格,目前共流通81270sETH。sETH/ETH是Uniswap中流動性最好的交易對,該資金池中包括41197sETH和40781ETH,占據了sETH總量的50.2%。大量的資產在Uniswap的資金池中,給Synths與外界的流通提供了渠道,但這也使合成資產的利用率降低。通常情況下,將ERC20代幣及ETH存入Uniswap的資金池中是為了賺取交易手續費。Uniswap中每種代幣的手續費比例是相同的,因此存幣的手續費收益率與換手率成正比。Uniswap中的每個交易對都包含一種ERC20代幣和以太坊,且兩者是等值的,資金池中每種代幣的手續費收益率也就和成交量/以太坊余額成正比。sETH/ETH是Uniswap中流動性最好的交易對,而MKR/ETH是成交量最多的交易對。從下圖中可以看出,在Uniswap的資金池中存入MKR的得到的手續費收益遠高于市場平均水平,而存入sETH的收益低于平均水平。計算12月1日-12月22日Volume/Balance的平均值,存入同等價值的MKR賺取的手續費約為sETH的10倍。因此可以推斷在Uniswap中大量存入sETH和ETH并不是為了獲取手續費,只是提供Synthetix合成資產流動性的副產品,并沒有得到有效利用。

由于sETH和sUSD占據Synths總量的87%,兩者各自的比例也基本相同。在系統中抵押資產比較集中的情況下,對抵押品債務的對沖比較容易。在生成合成資產時,sETH和sUSD各占一半就可以基本對沖債務上升的風險。就目前而言,雖然Synthetix提供了抵押加密貨幣購買傳統金融衍生品的渠道,但是實際生成的合成資產仍然集中于sUSD和sETH,與其它項目沒有顯著的區別。而且抵押率很高,資產的實際利用率低,投資者抵押SNX的主要目的仍然是為了獲得通脹的SNX代幣。Synthetix已經有了一個成功的開始。要想能夠進一步發展,一方面可以降低抵押率,提高合成資產規模;另一方面,可以激勵用戶選擇更多種類的合成資產,尤其是其獨有的金融衍生品,增加合成資產的多樣性,拉開與其它項目的差距。穩定幣

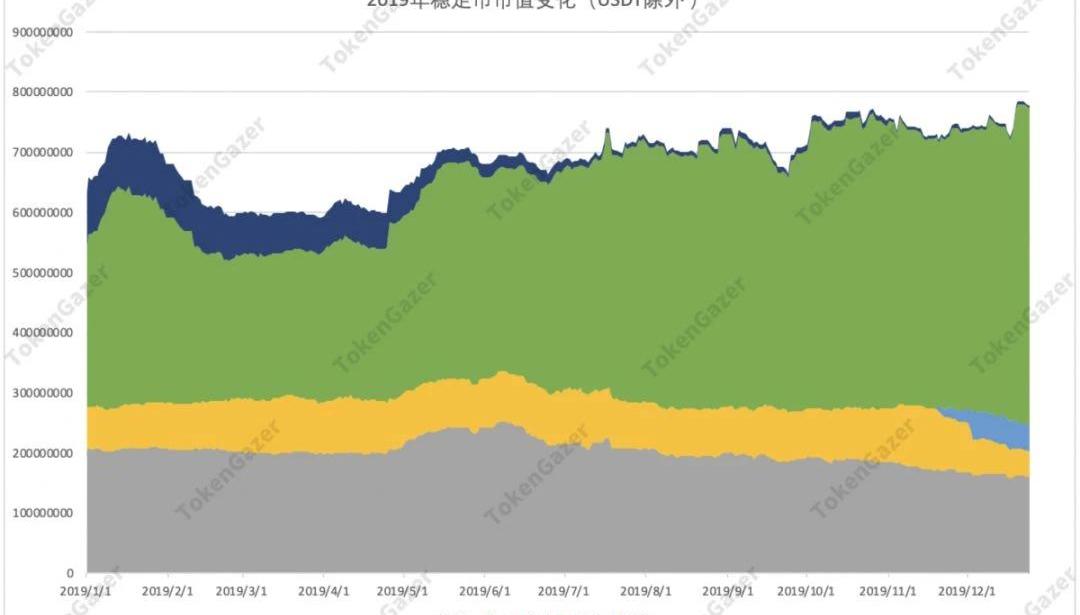

2019年,穩定幣在4月份開始出現了明顯的增長,持續至7月下旬,市值從26億美元增長至47億美元;下半年加密資產的出現較長時間的下行,由于市場熱情消退,該增長趨勢未能持續,不過穩定幣市值并未下跌,到年底緩慢增長至49億美元。在穩定幣中,USDT占主要份額,穩定幣市值的上漲也主要由其主導。除去USDT我們可以更好地觀察其他穩定幣的發展:

USDC在5月至今一直穩定呈現較穩定的增長,市場份額也有所提升;而GUSD流通量卻持續減少,從年初的約9000萬減少至約400萬美元;TUSD和DAI的流通量整體保持穩定。

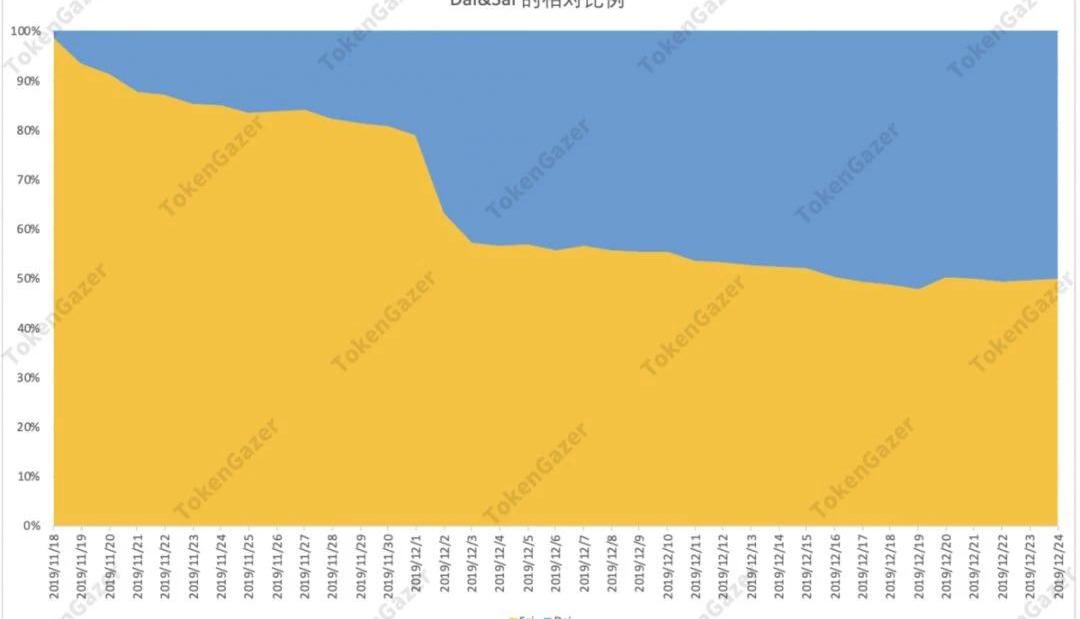

DAI是用戶通過MakerDAO的協議抵押ETH或BAT生成的穩定幣,在11月進行了升級,升級后的穩定幣名仍以DAI為名,原來的穩定幣DAI更名為SAI。上圖展示了升級以來,SAI向DAI的升級情況,可以看到升級一個多月來,超過一半SAI已經升級為DAI。

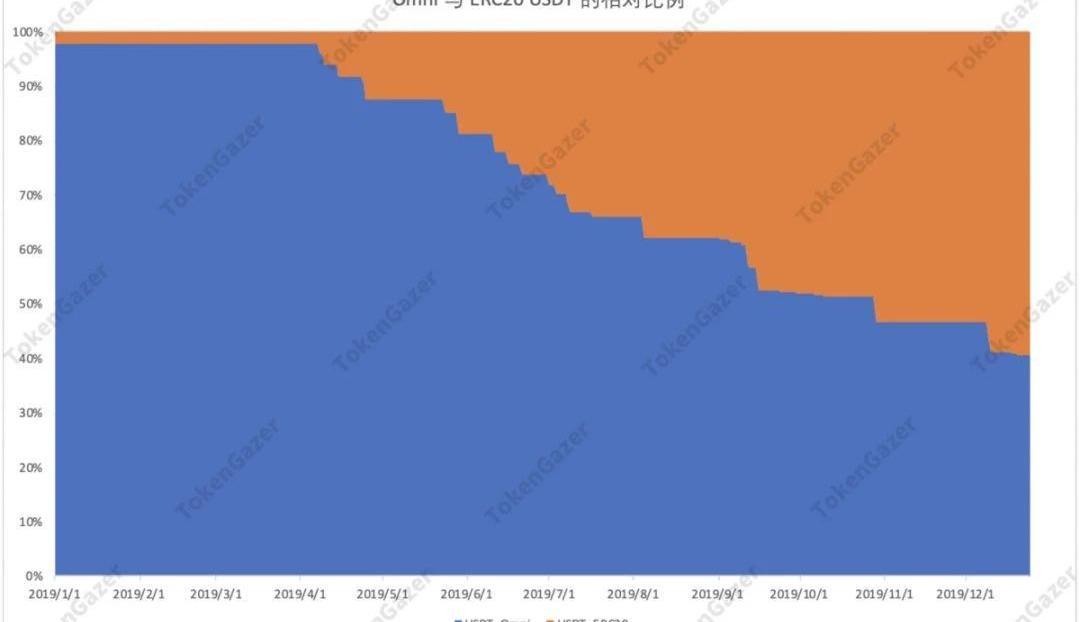

穩定幣中另一個重要的變化是,在以太坊上發行的ERC20版本的USDT大幅增多,已經超過在比特幣上通過Omni協議發行的USDT。并且ERC20版本USDT的每日轉賬數和鏈上活躍度均已大幅超過基于Omni協議發行的USDT,且差距繼續呈擴大趨勢。但是ERC20版本的USDT沒有完全遵循ERC20標準,合約中transferFrom沒有returnvalue,這導致其交易結果得不到實時的確認,開發者需要為USDT單獨定義接口模板,對開發者不友好,限制了它在DeFi中的發展——正如我們在DEX部分所展示的,USDT在去中心化交易所中的交易量相比其他穩定幣并不多,并且在主要的去中心化交易所中只有Tokenlon和Kyber支持USDT交易。目前,我們看到DAI的供應商MakerDAO正在通過較低的利率刺激DAI的供給。根據過去的數據,MakerDAO的利率調節機制對DAI的供給有著較為有效的調節作中,因此在2020年我們有望看到DAI流通量的提升。另外,如上所述,USDC流通量目前也呈現上升趨勢。作為DeFi生態中的主要的穩定穩定幣,DAI和USDC的市值提升將促進DeFi生態的進一步發展。跨鏈資產

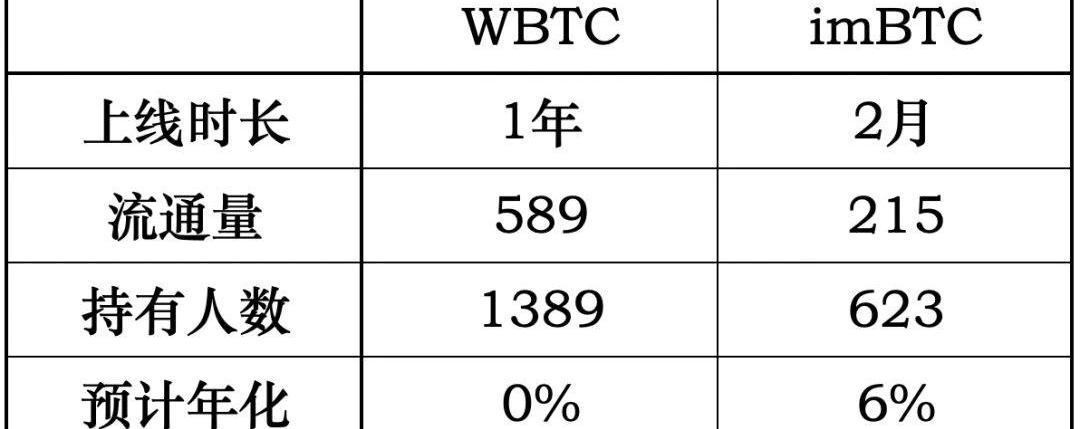

比特幣作為加密貨幣中市值最大、流動性最好的資產,其他公鏈在捕捉其流動性都有著一定的嘗試,如以太坊上的WBTC、imBTC以及RSK上的RBTC等。

上表統計了目前DeFi生態中主要BTC跨鏈資產WBTC和imBTC的流通量、持有人數等數據。通過對比可以看到,雖然上線幾間較短,imBTC的流通數量已經超過了WBTC的三分之一。imBTC發行方imToken的用戶基數以及imBTC的年化利率對其增長有著助推作用,我們預計2020年imBTC將繼續獲得快速增長。WBTC、imBTC使得BTC能夠以ERC20的形式在以太坊網絡中流通,并參與到生態中各DApp的活動中。DeFi生態目前仍主要以ETH作為底層資產,跨鏈BTC的引入有望在未來大幅度提升DeFi的規模。保證金交易

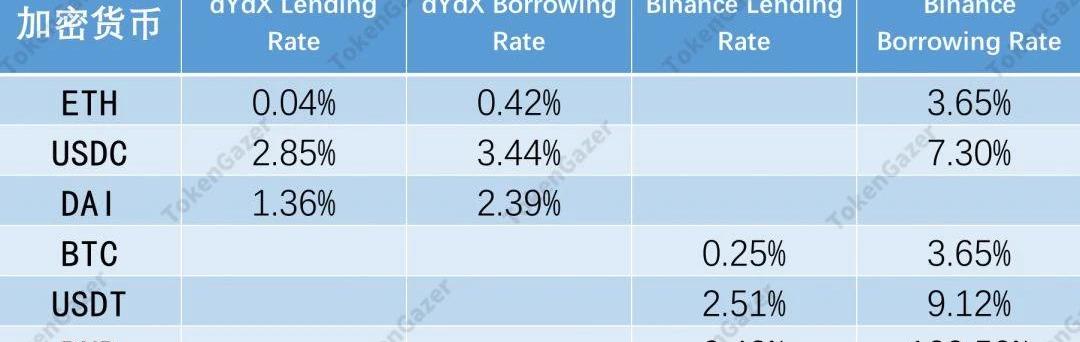

相比中心化交易所,去中心化交易所更加安全、透明,無須KYC,隱私性更好,具有抗審查的特點。雖然目前去中心化交易所的業務還主要集中在加密貨幣的交易上,成交量也遠不如中心化交易所。但是去中心化交易所的優點也使其成為以太坊生態中的重要一環,并且這也是未來的主要發展方向之一。去中心化交易所也在積極吸取中心化交易所的優點,相比以前在實用性與易用性方面都有較大提升。去中心化交易所dYdX在交易功能的基礎上增加了保證金交易。由于沒有中心化的中介機構,借貸者的成本降低。對比dYdX和中心化交易所幣安的保證金交易借幣利息,在dYdX借入ETH只需年化0.42%的利息,而幣安上的年利率為3.65%;dYdX借入USDC的年利率為3.44%,而幣安為7.30%。對于相同的代幣,去中心化交易所的保證金交易的借幣利率顯著低于中心化交易所幣安。

去中心化交易所依托于所在的底層公鏈,支持的資產會比較有限,dYdX僅支持ETH、USDC、DAI這三種代幣。幣安支持的代幣種類更多,但出借利率和保證金交易借入利率相差很大。比如,在幣安上借出BTC的活期利率為0.25%,借入利率為3.65%,借入利率是出借利率的14.6倍。而對于BNB,借入利率是出借利率的260倍。由于去中心化交易所dYdX沒有中心化的中介機構,利率實時調整,出借利率和借入利率之間的差距也更小。在易用性上,去中心化交易所也在積極進行改進。通常來說想要在去中心化交易所進行保證金交易,需要幾個步驟:在某一平臺借入代幣;將代幣轉入交易所;在交易所下單。dYdX簡化了所有的中間步驟,在保證金足夠的情況下,通過智能合約自動執行借幣、轉入其它去中心化交易所等過程,已經可以做到與中心化交易所同樣的便捷性。結論

在質押借貸和保證金交易市場,我們觀察到上半年存在較多的套利機會,但隨著各平臺借貸利率的收斂、利差的降低,各平臺利差交易的機會逐漸減少,甚至消失,這意味著去中心化市場正在變得更加高效。同時,我們觀察到,MakerDAO作為最大的去中心化借貸應用,影響著整個質押借貸市場的利率。這是由于DAI依然是質押借貸市場最主要的資產。第二大的資產USDC目前雖然由于與其功能相似,借貸利率也受到一定的影響,但依然具備一定的獨立性。這說明這二者的用途并非完全一致,USDC的借貸可能更多地用于中心化交易所的杠桿交易。而對DEX觀察中,我們認為值得注意的是Uniswap作為DeFi的重要組件正在起著越來越重要的作用。在所有DEX中,Uniswap為DeFi提供了最多的流動性,是DeFi相關通證流動性的引擎,其中Synthetix合成資產的流動性幾乎完全由Uniswap提供;而Kyber主要為BAT、LINK、USDC等其他獲得較多應用的通證提供流動性;Tokenlon是USDT流動性最好的交易所。2019年DeFi中的明星項目Synthetix無論在市值上,還是在業務規模上都有著迅猛的增長,受到廣泛地關注。我們認為,雖然Synthetix的創新背后依然還存在很大的潛在風險,但它帶來的高增長和高回報將刺激更多的創新者在該領域探索。展望

借貸市場規模的增長。在目前的去中心化借貸的借貸中,沒有可信的信用評分,只能采用超額抵押,借貸規模有限。如果引入身份/聲譽系統,將使抵押物要求的降低成為可能。此外,由于底層公鏈的不同,所支持的資產也很有限。如果能夠找到高效、安全的方法引入比特幣進行抵押,借貸市場的規模可能成倍增長。創新對于傳統金融領域非常重要,這也同樣適用于去中心化金融,局部創新可能帶來較大機遇。Synthetix通過金融產品的創新,打通了用加密貨幣購買金融衍生品的通道,今年SNX價格大幅上漲。這可能會刺激其它項目積極創新。比如,一些去中心化交易所在積極引入期貨、期權交易。在做多、做大市場的同時,開發新的市場。監管存在不確定性。DeFi在很多情況下還處于灰色地帶,并不符合反洗錢和KYC規則,系統中的稅收制度并不完善,建立在智能合約上的合同也存在系統性風險。其它鏈上DeFi項目的發展將較為困難。DeFi的發展依賴于鏈上生態的完整性,以太坊在這方面做的最好,從DEX項目的發展也可以看出來。DEX是鏈上資產交換的場所,代表著鏈上經濟的繁榮情況。2020年DeFi的發展要繼續關注MakerDao等頭部項目。在以太坊平臺的借貸項目中,SAI的比重占了一半以上。

Tags:EFIDEFIDEFUSDMEFIXDEFI Governance Tokendefi幣官網usdn幣今天價格

編者按:本文來自以太坊愛好者,作者:AlexGluchowski,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:嚯嚯,Odaily星球日報經授權轉載。近日,電商平臺淘寶的賣家頁面新增了“區塊鏈技術產品”二級類目,有消費者發現,諸如“以太”、“庫神”等數字貨幣的硬件錢.

1900/1/1 0:00:002019年2月15日,國家網信辦發布的《區塊鏈信息服務管理規定》開始實施,要求區塊鏈服務提供者通過國家互聯網信息辦公室區塊鏈信息服務備案管理系統填報備案信息.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。今年是近五年來,圣誕節前行情最差的一年。也可以說,連著五年,只有今年沒有如我們預料的一樣出現“圣誕行情”.

1900/1/1 0:00:00編者按:本文首發于微信公眾號鋅鏈接,關注公眾號,和我們一起探索產業區塊鏈價值。如需轉載文章,請微信申請開白名單。作者:趙雪嬌編輯:獨秀深圳政府部門摸排整治虛擬貨幣交易正在進行中.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。2020年,加密貨幣圈最大的看點之一便是Libra。按照原計劃,明年上半年是它正式推出的時期.

1900/1/1 0:00:00