BTC/HKD+1.53%

BTC/HKD+1.53% ETH/HKD+2.89%

ETH/HKD+2.89% LTC/HKD+4.94%

LTC/HKD+4.94% ADA/HKD+4.7%

ADA/HKD+4.7% SOL/HKD+3.58%

SOL/HKD+3.58% XRP/HKD+2.86%

XRP/HKD+2.86%編者按:本文來自LongHash區塊鏈資訊,作者:JosephYoung,Odaily星球日報經授權轉載。Skew的數據表明,在一整周里,由紐約證券交易所母公司洲際交易所所運營的比特幣期貨市場Bakkt的期權產品幾乎未見任何交易量。

Bakkt期權及期貨市場相對低迷的交易量可能表明近期的比特幣幣價上漲主要是由散戶或者個人投資者所推動的。華爾街在比特幣大漲中保持沉默

在前eToro高管兼QuantumEconomics創始人馬蒂·格林斯潘看來,華爾街并未在1月的比特幣大漲中出手。格林斯潘在一次獨家專訪中向LongHash表示:“華爾街對最近這次幣價上漲表現得相當冷漠,但他們也并非完全沒有動作。芝商所集團現金結算的比特幣期貨合約交易量無疑有所增加。而目前看來,主要交易量來自加密交易所。”杠桿交易數據表明散戶投資者在這次幣價反彈中發揮了重要作用。自1月1日以來,在BitMEX上比特幣兌美元價格已從6950美元上漲至9500美元,上漲了近38%。加密貨幣市場的短期價格走勢通常受到杠桿交易市場的影響。在比特幣杠桿交易平臺上,交易者可以使用高達125倍的杠桿來押注BTC的價格趨勢。在諸如BitMEX,Derbit和幣安期貨這樣的平臺上,突然的幣價上行或下行會導致一連串的多頭或空頭合約被清算。比特幣最近的上漲似乎是由領先杠桿交易平臺上的大量活動引起的。同時,像Bakkt這樣以合格投資者為目標群體的平臺活躍程度卻不高。這表明機構在很大程度上并未參與,也刺激了認為當前的上漲不可持續的觀點。例如,截至2月1日,BitMEX的日交易量為25億美元。即使考慮到22倍的平均杠桿率,它的日交易量仍為1億美元。相比之下,Bakkt在1月的最高日交易量為4400萬美元。在BitMEX上,比特幣的未平倉合約幾天來一直保持在10億美元左右,這是相當高的。在杠桿交易中,OI是指市場上未平倉的多頭和空頭合約的總和。當OI達到10億美元時,這種情況往往發生在較長的幣價反彈之后,市場往往會出現極大的波動。還有其他的看跌跡象。格林斯潘強調,在整個幣價上漲的區間內,比特幣區塊鏈的鏈上活動并未顯著增加。這表明價格并未與基本面同步上漲。追蹤比特幣區塊鏈網絡所有鏈上數據的Blockchain.com顯示,在過去八個月中,每日唯一地址數和交易量并沒有增加。

Bakkt以比特幣結算的合約交易量超過現金結算:最新數據顯示,比特幣期貨平臺Bakkt的大部分合約現在都是以BTC結算的,而不是現金。Skew數據顯示,5月份的最新數據為Bakkt實物結算的比特幣期貨帶來了3400萬美元的收益,而以現金結算的比特幣期貨成交量為930萬美元,未平倉合約總額為760萬美元。這一趨勢逆轉了此前的狀況,即以法幣結算的期貨交易量更大。(Cointelegraph)[2020/5/27]

與比特幣價格相比,這些基本面的緩慢增長導致CNBC撰稿人布萊恩·凱利等評論員評論稱目前的反彈可能不會持續。“比特幣區塊鏈上的活動也沒有看到任何明顯的上升。實際上,它在這一輪漲勢中基本保持不變,”格林斯潘表示。導致低期權交易量的另一個可能原因:Bakkt自身

獨家 | Bakkt期貨合約數據一覽:金色財經報道,Bakkt Volume Bot數據顯示,3月4日,Bakkt比特幣月度期貨合約單日交易額為1207萬美元,環比下降37%;未平倉合約量為818萬美元,環比下降5%。[2020/3/5]

在1月的某幾天,例如1月7日和1月14日,Bakkt的日交易量分別達到4080萬美元和2880萬美元。這些數據來自BakktVolumeBot,這是一個追蹤Bakkt上的官方交易活動的自動化系統,由交易所公開展示。

對于一個受到嚴格監管,以機構投資者而不是散戶交易者為目標群體的平臺而言,這樣的數字或許已經算得上高了。但毫無疑問,與主要加密貨幣交易所相比,不足1億美元的日交易量又不足道了。問題在于:Bakkt自身在多大程度上要為目前的現狀負責呢?目前尚不清楚Bakkt期權市場的低交易量是否是因為自其上線以來還不到兩個月,又或者這僅僅是因為加密貨幣市場既有的期權平臺比Bakkt更具吸引力。Skew在1月21日發布了總的比特幣期權未平倉合約圖表。它比較了所有主要期權交易所的OI,包括Deribit,OKEx,Bakkt,CME和LedgerX。

聲音 | Longhash:Bakkt低成交量顯示華爾街相對沉默:金色財經報道,Longhash發布文章稱,Skew數據顯示,Bakkt比特幣期權在過去一周內幾乎沒有成交量。分析指出,Bakkt的期權和期貨市場交易量相對較低,可能表明最近的比特幣熱潮主要是由散戶或個人投資者推動的,而華爾街在比特幣市場上則相對沉默。前eToro高管兼Quantum Economics創始人Mati Greenspan最近稱,華爾街對比特幣最近的飆升相當冷漠,但他們并沒有完全保持沉默。CME現金結算的期貨合約的交易量肯定有所增加。這樣一來,目前主要的交易量似乎確實來自加密交易所。此外,文章表示,比特幣最近的上漲似乎是由領先的保證金交易平臺上的大量活動引起的。同時,像Bakkt一樣以經過認可的投資者為目標的平臺活躍度較低,這表明機構并未在很大程度上參與進來,加劇了當前的反彈不可持續的論點。[2020/2/4]

聲音 | Arcane Research:相比Bakkt,機構投資者目前或更喜歡CME:金色財經報道,根據Arcane Research的最新報告,盡管CME于本周早些時候才進入比特幣期權市場,但其交易量已經超過Bakkt,后者在2019年12月推出了BTC期權合約。似乎機構投資者目前更喜歡CME。在前一周,CME平均每日BTC期貨交易量為7886張合約,每張合約為5 BTC。另一方面,Bakkt的成交量繼續下降。在過去一周中,Bakkt的月度期貨平均交易量略高于2000萬美元,而CME比特幣期貨日均交易量超過3.2億美元。即使是Bakkt的最高紀錄也少于5000萬美元。[2020/1/20]

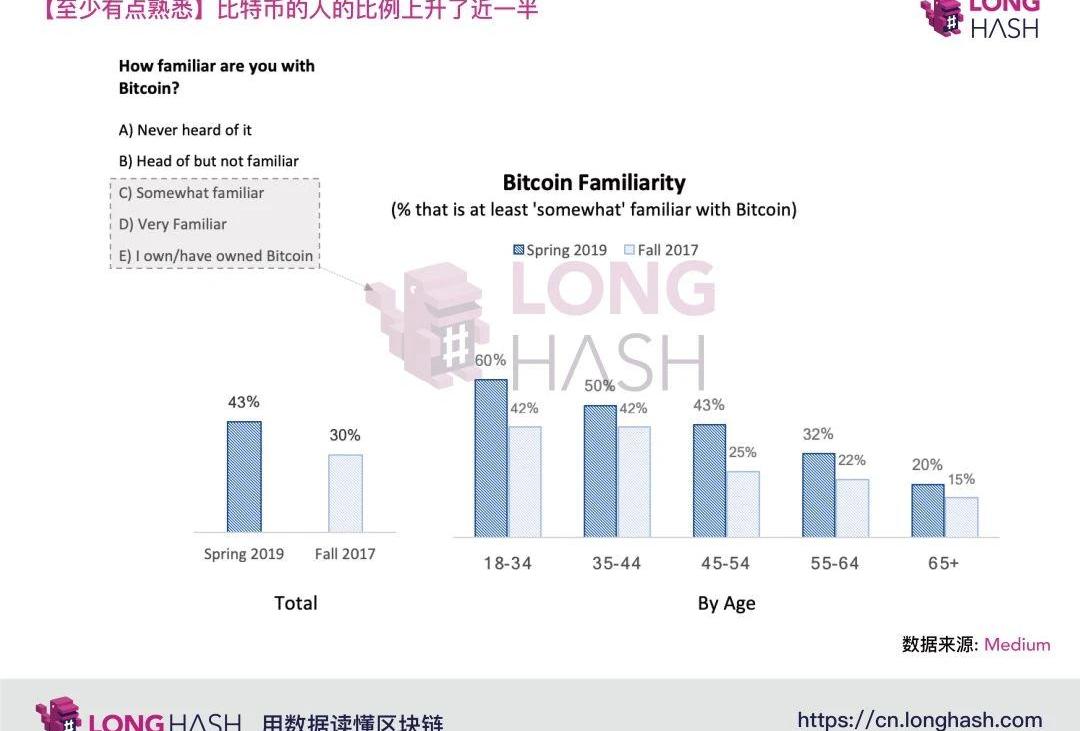

“至少有點熟悉”比特幣的人的比例上升了將近一半,從2017年10月的30%上升至2019年4月的43%。在18-34歲的人群中,有60%的人稱自己至少對比特幣“有點熟悉”,要高于2017年10月的42%。相對于年齡較大的人群,在“有點熟悉”比特幣方面,18-34歲的人群數量是65歲以上人數的3倍。

動態 | 數據:Bakkt比特幣月度期貨合約交易量近期增長明顯:據BakktBot數據顯示,Bakkt比特幣月度期貨合約交易量在10月25日(北京時間10月26日),創歷史新高。隨后一周成交量雖然有所下降,但較上線以來增長明顯。[2019/11/3]

Skew發現,在5.546億美元的未平倉合約中,Deribit占了4.72億美元,令CME和Bakkt都相形見絀。盡管Bakkt在2019年12月9日推出了其期權產品,而CME在今年1月13日才啟動其期權合約,但Bakkt期權的日交易量比CME的日交易量低了2%。考慮到所有主要期權交易所的OI,盡管市場波動很大,Bakkt的期權市場交易量可能就是比其他平臺低。期貨市場正日趨飽和,而目前還不清楚Bakkt是否具備競爭所需的條件。華爾街交易量會在每月收盤后減少嗎?

除了CME之外,機構平臺的交易量都不高,盡管價格圖表上比特幣的每月柱圖即將收盤。這個主導市場的加密貨幣的月度收盤恰逢CME的1月期貨到期。期貨到期是指期貨合約以月為基礎進行結算而投資者則需要對其頭寸進行調整的情況。一直以來,期貨到期加上價格上漲以及領先杠桿交易平臺的OI都會導致月初的極端波動。期貨的到期并不一定就指向市場上的看漲或看跌趨勢。交易者通常會在這個時候調整其頭寸。“不要因期貨即將到期而放松警惕。要為意外做好準備,”加密貨幣交易員雅各布·坎菲爾德說。但總體而言,這一次主要由散戶交易員和杠桿交易平臺推動的比特幣上漲正在引發人們的疑問,那就是1月的漲勢是否能夠持續下去。

撰文|Cobo金庫大掌柜在《安全芯片到底在保護什么?》中,我們講了安全芯片能夠生成真隨機數來預防秘鑰泄露。除此之外,相比較其他電子元器件,安全芯片還有一些特別的設計,用以抵御針對硬件的直接攻擊.

1900/1/1 0:00:00Odaily星球日報出品作者|王也編輯|郝方舟 明星項目進展 Zcash社區決定打破210萬ZEC獎勵規定,將繼續資助ZEC的開發根據Zcash基金會近日宣布最新的投票結果.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 根據以太坊Github代碼庫顯示,以太坊2.0已經發布第0階段代碼規范v0.10.0版本.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:SpreehaDutta,翻譯:彎月,Odaily星球日報經授權轉載。以太坊是一個基于區塊鏈的開源平臺,支持智能合約.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,作者:0x29,Odaily星球日報經授權轉載。錢包私鑰丟失導致地址內的比特幣資產被盜或者丟失的事件,已經不算個案了,《財富》雜志曾經做了統計,大約.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,作者:JustinCai,Odaily星球日報經授權轉載。眾所周知,找到關于加密貨幣交易所的可靠數據是一項困難的任務.

1900/1/1 0:00:00