BTC/HKD-0.05%

BTC/HKD-0.05% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD+0.48%

ADA/HKD+0.48% SOL/HKD-0.26%

SOL/HKD-0.26% XRP/HKD+0.53%

XRP/HKD+0.53%每個 Web3 項目都離不開代幣分配。作為生態系統的核心,代幣是權益的新形式。代幣通常具有治理權,并允許社區成員作為共享資金庫的共同所有者成為產品、服務或協議的關鍵決策者。

自 2013 年以來,區塊鏈項目創始人們就在考慮將代幣分配給誰,如何將利益最大化,以及為不同角色的持有者提供怎樣的“增值”空間。

本文中,我們匯總并全面分析了 60 個項目(協議)的代幣分發情況(源于 2013 年起的 GitHub、Medium 數據),也發現了顯著的趨勢。

代幣分發的主要趨勢

代幣往往分發給 6 類主要角色:

社區資金庫;

核心團隊;

私人投資者;

生態系統激勵;

空投;

公開出售。

社區資金庫保留代幣以供未來的治理。資金庫代幣通常被視為項目的“儲備池”,通過投票提案分配給不同的利益相關者。

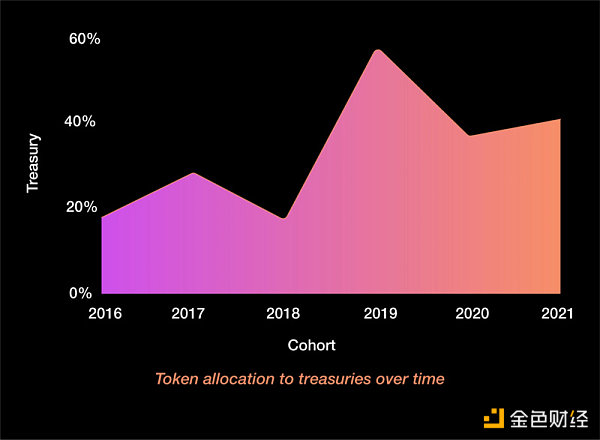

資金庫的配置一直在波動,但總體上有所增加。2016 年,資金庫的平均分配比例約為 20%,但到 2021 年,這一比例已增長到 40% 以上。

摩根大通分析師:PayPal穩定幣可能會讓以太坊受益:金色財經報道,摩根大通分析師Nikolaos Panigirtzoglou表示,PayPal 穩定幣可能會增加以太坊的鎖倉總價值(TVL),從而使以太坊受益。他說:“這可能會促進以太坊活動,并增強以太坊作為穩定幣 / DeFi 平臺的網絡效用。換句話來說,未來將鼓勵更多的公司為他們的穩定幣或去中心化項目選擇以太坊區塊鏈(或其第二層平臺)。”

Panigirtzoglou 表示,以太坊可能會進一步受益于 PYUSD,因為該穩定幣可以填補BUSD縮水 200 億美元留下的空白,該穩定幣今年早些時候被美國監管機構強制關閉。如果 PYUSD 填補這一空白,DeFi TVL 將從幣安智能鏈轉移到以太坊區塊鏈(或其第 2 層平臺)。[2023/8/9 21:32:48]

這部分代幣留給創始人、現在和未來的員工。這些代幣受最長鎖定期的限制,并且通常反映出團隊對發行代幣的公司的股權。

央行主管媒體援引分析人士:央行對資金面的態度以穩健為主:自3月1日起,央行將投放100億元作為慣例常態化操作。市場分析人士表示,央行并沒有因為4月份資金面持續邊際寬松而回籠流動性,也沒有在5月末流動性邊際收緊的情況下投放多余流動性,央行對資金面的態度以穩健為主。央行維持每個工作日100億元的投放規模,更多是在傳遞政策保持平穩的信號。 (中國金融時報)[2021/6/8 23:20:13]

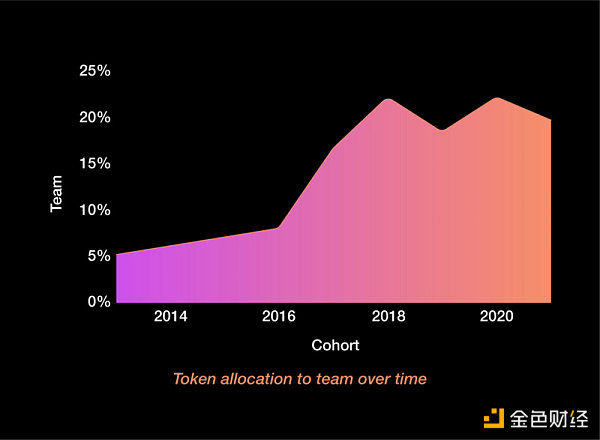

團隊的代幣分發比例也一直呈上升趨勢,從 2013 年的 5% 上升到 2021 年的 20% 左右。

這部分分發給購買了股權之后轉換為代幣或直接購買代幣的資本提供者。這些代幣也受鎖倉的影響,通常與核心團隊一致。

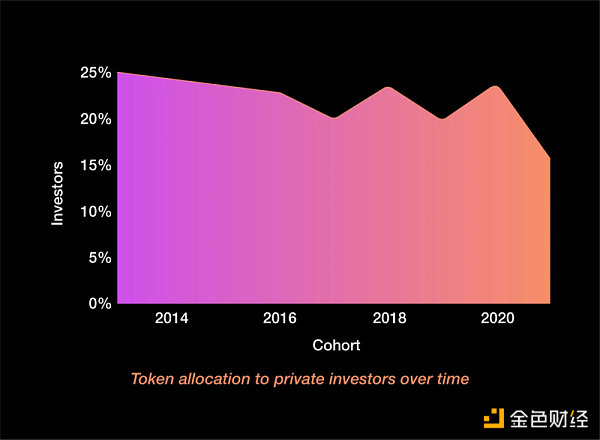

私人投資者的資代幣分發配置一直呈下降趨勢,從 2013 年的 25% 下降到 2021 年的 15% 左右。

分析 | 交易員:受CME比特幣期貨新合約開啟影響 比特幣價格可能回升至9000美元:據CCN消息,加密貨幣交易員Luke Martin表示,比特幣有望在回落23%后復蘇上漲至9000美元,這將緩解加密貨幣市場的部分壓力。Martin認為,從歷史上看,芝加哥商品交易所(CME)比特幣期貨新合約的開啟會對BTC的價格走勢產生積極的影響。例如,上個月在CME比特幣期貨新合約開啟一周后,比特幣兌美元的價格反彈了11%。[2019/9/28]

這部分代幣在啟動時就被指定用于增長計劃。生態系統激勵機制通常在啟動時,允許用戶從預先指定的代幣礦池中賺取收益。激勵措施已經成為公開出售的替代方案,包括增長計劃、流動性開采和收益挖礦。

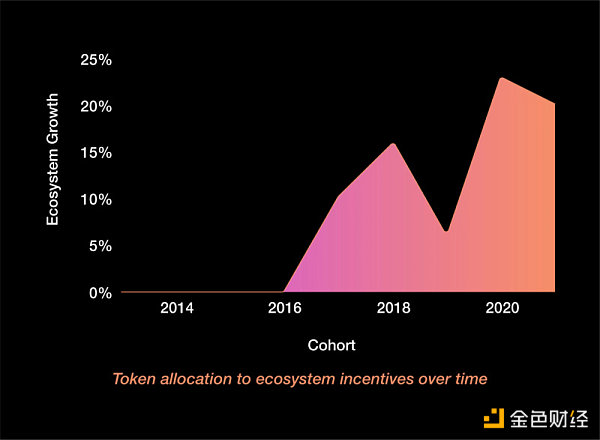

生態系統激勵的代幣比例大幅增加,從 2016 年的 0% 增長到 2021 年的 20% 以上。

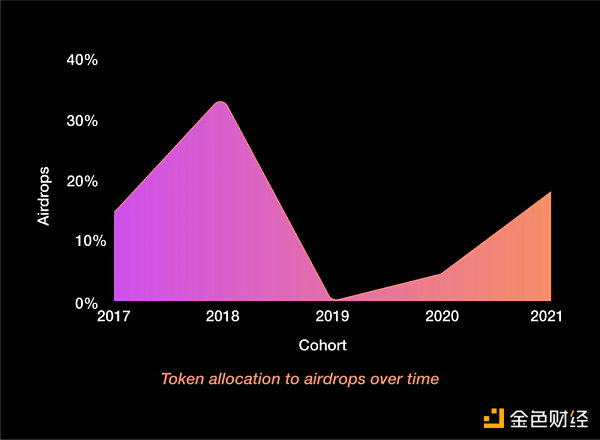

這部分代幣獎勵過去的用戶增值行動。空投一開始是有流動性的,可根據核心團隊設計的每個地址的預先設置分配來申請。

分析 | BCH暴漲可能是市場對此前硬分叉過度反應的糾正:據trustnodes分析,首先BCH大漲可能是對此前BCH硬分叉市場過度反應的修正。另一個原因可能是BCH將在5月份進行升級,實現Schnorr簽名。第三個原因可能是,隨著區塊需求的增加,BTC中出現了一些擁堵,因此個人可能會使用BCH作為替代。不過,總體而言,這可能只是對其過度反應的一種修正。[2019/4/3]

空投在 2017 年期間越來越受歡迎,并在 2018 年達到頂峰。

經過短暫的冷卻期后,空投分發代幣比例近年來有所增加,從 2019 年的近 0% 增至 2021 年的 15%。

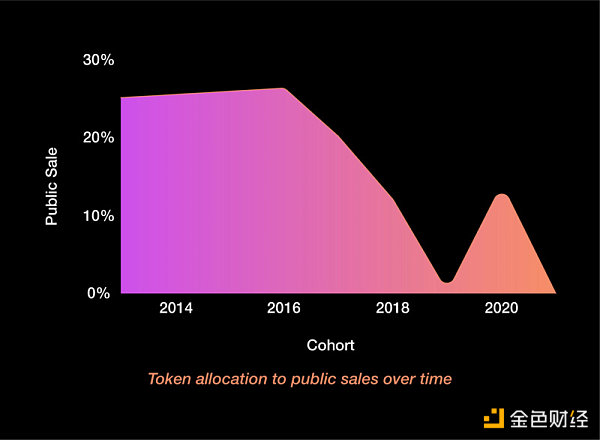

這部分代幣是面向大眾。公開銷售代幣在發行時出售,在最初的比例是流動的。

公開出售的代幣比例急劇下降,從 2013 年的 25% 下降到 2021 年的接近 0%。

Coindesk分析師:比特幣RSI指數創下了2016年8月以來的最低水平:據Coindesk分析師,有跡象表明,比特幣今日可能會過度拋售。根據Bitfinex交易所的數據,在比特幣價格指數(BPI)達到70天以來的最低點7013美元后,比特幣的相對強弱指數(RSI)創下了2016年8月以來的最低水平(26.4)。RSI指數用于識別資產的超買和超賣情況,比較指定時間段內近期收益和損失的大小,來衡量價格速度變化。當這一水平被觸及時,表明價格正接近低于資產真實價值的水平,往往會發生價格的反彈。盡管超賣指標顯示疲軟傾向,但比特幣日線的RSI指數在觸底之前,多頭仍需謹慎行事。[2018/6/14]

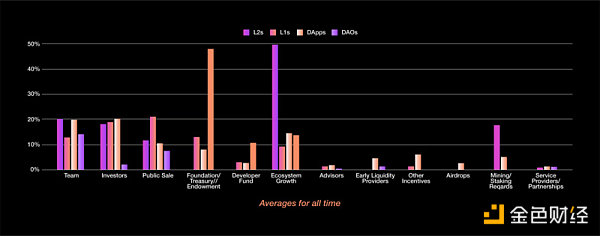

不同賽道的項目往往對應不同的分發比例。

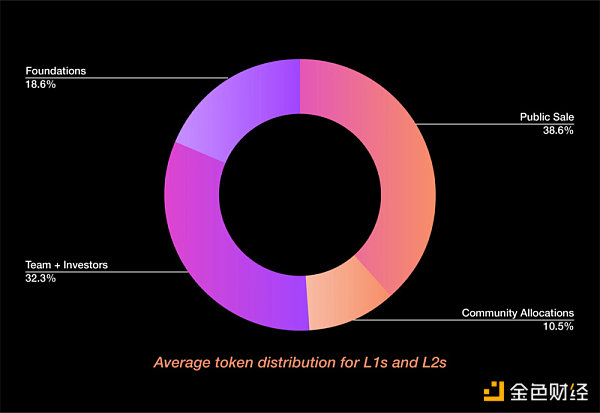

L1 和 L2 傾向于將它們的代幣供應的最大部分奉獻給早期利益相關者和他們的公開銷售。

這些項目通常來自早期的同類項目,這意味著這些項目通常是在公開銷售更流行的時期籌集資金的。

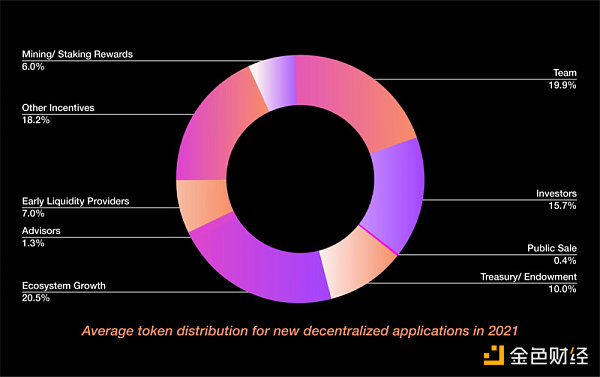

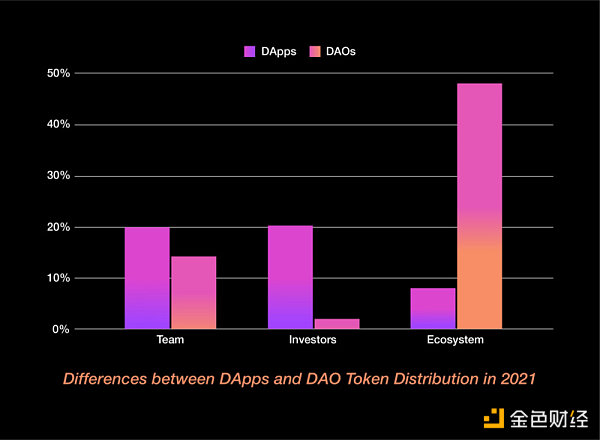

對于 DApps,團隊的分配在 20% 左右,而投資者的分配在 15% 左右。大約相同比例的代幣被預留給生態系統激勵。

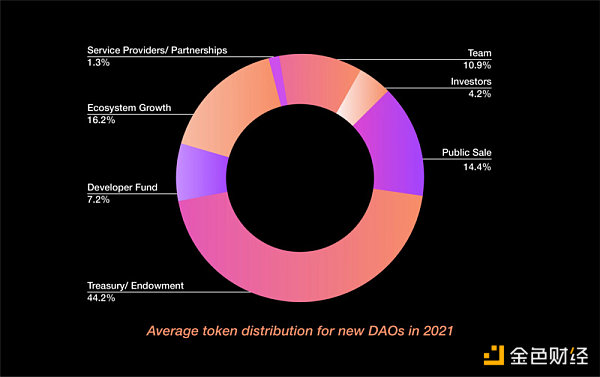

DAO 對團隊的貢獻較少,平均在 10% 左右。最低通常分配給投資者 5% 左右,而最大的一部分則用于資金庫和生態系統激勵。

在 2021 年,我們看到代幣明顯向有利于社區的方向轉變。無論是空投、生態系統激勵還是資金庫,DAO 都是這一變化背后的驅動力。

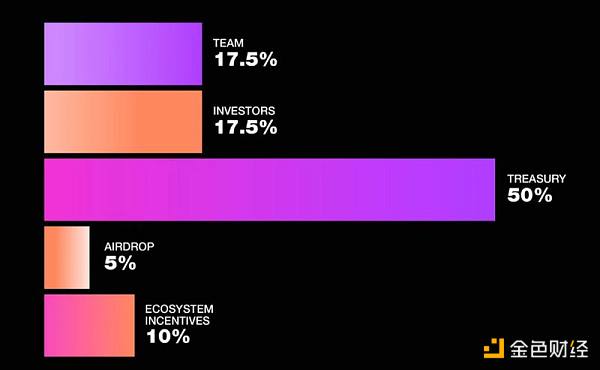

對于 2022 年計劃分發代幣的團隊,以下是我們建議的代幣分發比例:

請注意,團隊和投資者被分配了相同的數額,這給了項目靈活性,使其可以在另一個方向上投入更多的代幣。

為資金庫預留 50% 似乎是常見的做法,盡管這一百分比應該相對于空投或生態系統激勵的分配增加或減少。

0% 的代幣指定用于公開銷售。在公開銷售的情況下,這些代幣應該按此順序直接從團隊、投資者和社區資金庫中提取。

很關鍵的一點是,通過生態系統激勵機制,將 10% 的代幣用于早期盈利機會,這是建立增值社區的好方法。

總的來說,這個分發比例可以作為作為你的團隊在 2022 年的一個粗略基準。

雖然 Web3 在不斷發展,但這波牛市已經改變了所有參與者的動態。

投資者的分發比例正在減少;

團隊比例正在增加;

空投已經成為大多數分發的基石;

公開銷售幾乎消失了;

DAO 已經將大部分所有權轉移到社區資金庫和生態系統激勵機制。

一個競爭激烈的投資者市場意味著團隊正在以更高的估值籌集資金,而投資者的所有權卻在減少。今年有超過300 億美元的風險投資投資到加密貨幣領域,在談判方面,創始人目前占據了上風。

幾年前,創始人為自己和早期團隊預留了5%的資金。2021 年,創始人預留約 20%,更符合傳統的風險投資模式。

而投資者的所有權減少了,他們仍然平均占代幣總供應量的 15%,低于幾年前的 25%。

我們已經注意到分發給社區的代幣的比例直接上升,特別是通過空投。空投開始深受人們的喜愛,并已成為如今任何代幣發行的一個主要轉折點。

在法律的約束下,公開銷售已被社區資金庫儲備所取代,并指定生態系統激勵增值行動。

最合理的原因是 DAO 的激增,它們見證了加密原始用戶和新來者的興趣爆炸式增長。

作為代幣創始人,重要的是要認識到隨著市場的發展,這些動態將發生變化。

在牛市中,創始人占了上風。在熊市中,投資者占了上風。

一個共同點是社區。如果有一件事是正確的,那就是我們經常看到社區拿走超過一半的代幣分發,即使該分發是基于治理進行分配的。

對貢獻者的期待將重點放在那些能夠進行資本配置和運營的人身上,即在資金管理和多樣化方面。

在直接治理之外,我們看到所有權流向那些為產品、社區或協議創造有意義價值的人。除了優化二級市場流動性或融資,我們注意到一個明確的意圖,即將代幣直接交到那些持續為給定網絡創造價值的人手中。

隨著我們進入新的一年,我們期待更多的代幣分發會偏向積極的貢獻者,而不是那些僅僅提供資金的人。

雖然上面的數據不是囊括所有情況的,但我們希望這份報告可以為項目方代幣分發提供更強有力的信念,也為圈內人提供一個信號。

本文來自Mirror,原文作者:Lauren Stephanian&Cooper Turley,由 Odaily星球日報譯者 Katie 辜編譯。

請注意:本報告于 2022 年 1 月發布,使用的是公開可獲得的信息以及匯總和匿名的私人數據。這份報告的作者今天并沒有獨立地驗證這些分發的準確性。

相較于概念的炒作,現階段切實落地且符合元宇宙各項特征的具體應用仍以Roblox等國外游戲為主。在國內市場的元宇宙游戲尚處于起步階段,幾家知名大廠的作品并未引起民眾的充分關注與認可,可以預見,國內.

1900/1/1 0:00:00XY Finace簡介 首先,我們先來認識一下XY Finance。該協議是由臺灣加密貨幣新創公司Steaker孵化的跨鏈交易聚合協議,旨在解決多鏈生態的流動性障礙,讓加密資產能夠更便利、快速的.

1900/1/1 0:00:00萬圣夜前夜,紐約曼哈頓。Bright Moments藝術畫廊的工作人員正在緊張的準備第二天的活動,這時他們突然聽到了一大堆猿猴的嚎叫.

1900/1/1 0:00:001.DeFi代幣總市值:1456.26億美元 DeFi總市值 數據來源:Coingecko2.過去24小時去中心化交易所的交易量:55.

1900/1/1 0:00:00風頭正盛的DAO在最近的的確確吸引著眾多的投資者,但是能被大資本選中的確非常鮮有,那么到底怎樣的DAO才能得到資本的青睞呢?我們抽取了兩個不一樣類型的且被資本投資DAO,為大家解讀一下.

1900/1/1 0:00:002016年,Gavin Wood出走以太坊后,寫下了波卡白皮書。跨鏈項目波卡在經歷了漫長的研發和探索之后,終于迎來了其歷史性的一刻,2020年11月,波卡的平行鏈正式開啟Auction,首輪的5.

1900/1/1 0:00:00