BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.63%

ETH/HKD+0.63% LTC/HKD+0.76%

LTC/HKD+0.76% ADA/HKD+1.7%

ADA/HKD+1.7% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD+1.06%

XRP/HKD+1.06%編者按:本文來自橙皮書,,Odaily星球日報經授權轉載。本文僅作討論,不作為任何投資建議。比特幣有非常高的風險,投資需謹慎。

你已經知道了比特幣是什么,你對投資比特幣有一些心動,但你又不知道應該怎么做。這篇文章希望介紹一種最簡單的方法,這個方法從過去歷史數據看是有效的,同時它的操作非常簡單,適合沒有太多精力關注比特幣價格的普通人。本質上,它是一種長線投資,而非交易,是以耐心換取收益的投資方式。最有趣的是,這種最簡單的投資方法不僅適用于圈外的普通人,在比特幣圈子中,也同樣深受一些比特幣老玩家和硬核粉的喜愛。換句話說,有一部分被稱為比特幣死衷粉的所謂“信仰者”,即使他們在這個圈子呆了六七年、那么了解比特幣,最后也依然選擇了這種最簡單的投資方式。這個方法就叫做“放著”,即:買入比特幣之后長時間持有,直到價格變得非常之高后再賣出。國內的圈子喜歡把采用這種投資策略的人叫做holder,或者囤幣黨。因為他們總是像要過冬的松鼠一樣,買入比特幣囤起來,并且做好了很長一段時間都不賣的打算。為什么“放著”是最簡單的投資方式

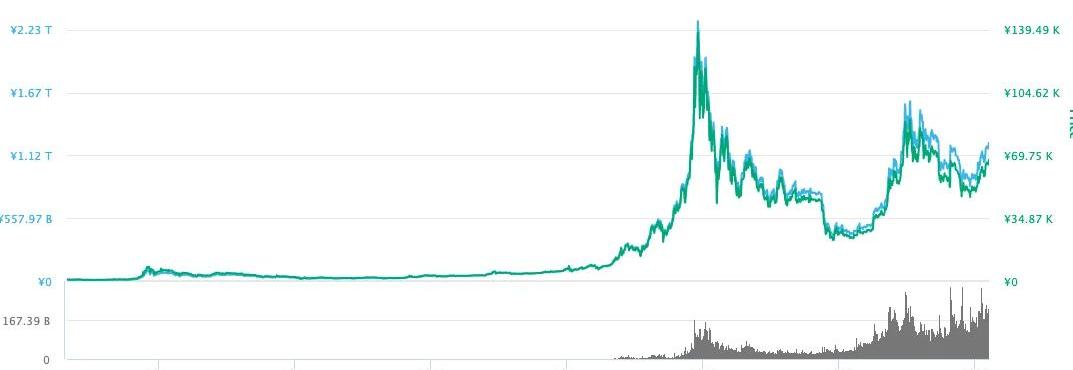

本質上,所有囤幣黨之所以采用這種投資策略,他們的邏輯都是:相信比特幣的長期價值。這里所謂的“長期價值”可以有很多種解釋,但對普通人來說,長期價值可以用一句話來表示:即認為比特幣在未來很長時間內將繼續猛漲。從2013年的100美元,到今天2020年1萬美元,比特幣在過去7年時間內已經漲了100倍了。持有比特幣的人相信在未來十年內,比特幣價格將繼續猛漲,因此選擇囤幣然后在很長一段時間后再賣掉就是有利可圖的。而且這種方法不需要像做短線交易那樣頻繁關注比特幣短期的價格,對于波動性非常大的比特幣市場來說,是更安心、也更省精力的做法。總體上,這種投資策略的理念就是這樣,非常簡單。但嚴格來說,目前為止它對想要投資比特幣的普通人來說并沒有太多的指導意義。所謂的“持有”,從什么時候開始持有?“持有一段很長的時間”具體是多長時間?這些問題很少人解答,但這些細節才是一個普通人實操時想要知道的答案。究竟要放多久?

推特將把用戶劃分為三類:官方號、會員號和普通號:金色財經報道,推特產品管理總監Esther Crawford發文稱,推特將把用戶賬號劃分為官方賬號、付費賬號以及不收費的無標識賬號三個種類。官方標簽無法購買,政府賬號、商業公司、主流媒體、出版商和一些公眾人物將獲得該認證。[2022/11/9 12:37:40]

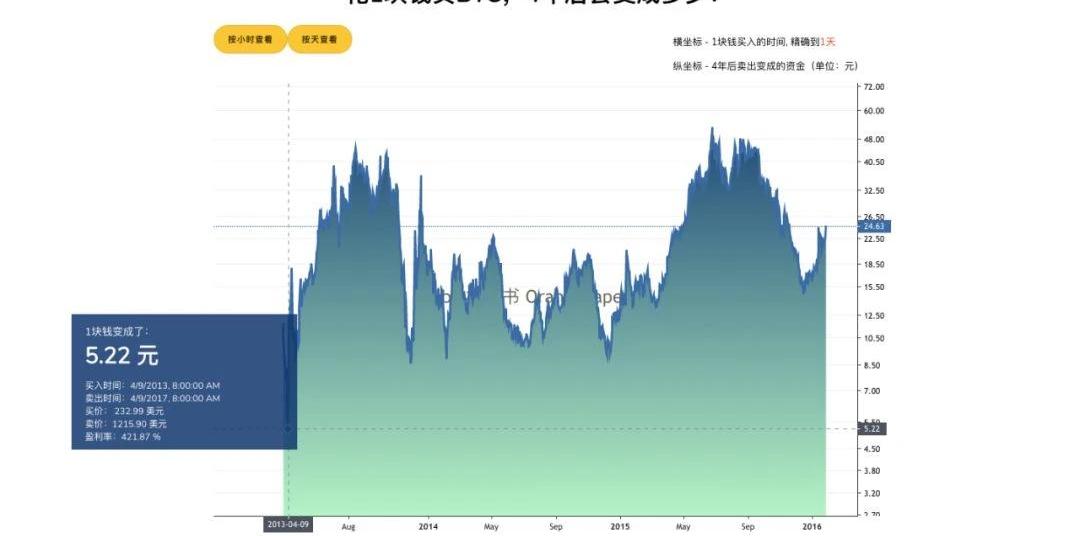

為了弄清楚所謂的“放著”投資效果究竟怎么樣,橙皮書做了一些計算模擬了這個策略的歷史效果。我們使用了Bitfinex的數據API,爬下了從2013年4月1號到2020年1月26號這期間的比特幣歷史價格數據,以這些數據作為基礎,模擬了持有4年然后立即賣出的收益情況。也就是說,我們想要探討的問題是,在2013年4月1號到2016年1月26號這期間內,任意一個小時買入比特幣,4年后馬上賣出,這種放著的策略是不是都能掙錢?(因為本文成文時間為2020年,所以2016年初之后買入的數據還沒法檢驗)4年后賣出

.........................

Memo Atken:任何一個NFT都比一筆以太坊普通交易成本多得多:8月14日消息,數字藝術家和工程師Memo Atken在題為“加密藝術的不合理生態成本”一文中,評估NFT的“真實成本”遠遠高于預期的35千瓦時。他認為,任何一個NFT都比一筆以太坊普通交易成本多得多,因為NFT在區塊鏈上要被多次鑄造和交換。[2021/8/15 22:14:48]

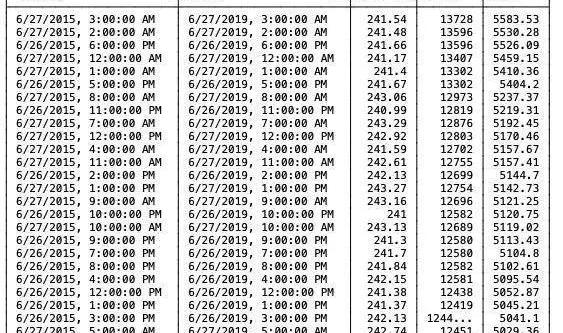

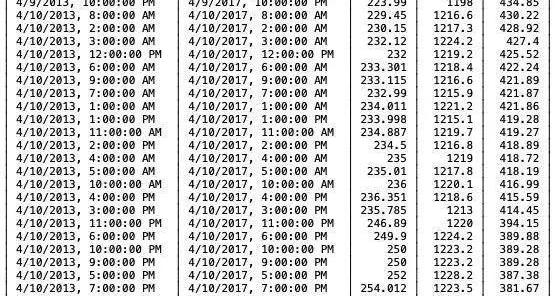

上面是任意一個小時內買入、然后4年后賣出的盈利情況,數據按照盈利率從高到低的順序排序。這里的盈利率=可以看到:歷史最高收益:5583.53%,2015年6月27日凌晨3點以241.54美元價格買入,4年后以13728美元價格賣出。歷史最低收益:366%,2013年4月10日晚上8點以262.1美元價格買入,4年后以1222.8美元價格賣出。如果不放4年呢?看看其他時間長度的表現:2年-最高:4244.85%,最低:-68.38%-下載3.5年-最高:7558.6%,最低:-36.99%-下載5年-最高:14405.63%,最低:241.84%-下載6年-最高:18035.48%,最低:533.59%-下載結論:放著小于4年有可能出現虧損,而持有4年后再賣出,則都是賺錢的。

直播|YOYO >普通人的財富密碼全球經紀人解析:金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第10期,本期由58COIN TOP天團組成,20:00正在直播中,本期“后浪”仙女58TOP女團超模擔當 YOYO將在直播間分享“普通人的財富密碼全球經紀人解析”,請掃碼移步收聽![2020/7/29]

為什么是4年?

任意時間買入并持有4年再賣掉都是掙錢的,哪怕最低收益也有366%。這是個很不錯的表現。而很有意思的是,4年剛好也是比特幣的一個完整周期。所以,持有4年的投資策略,可能意味著你必須相信比特幣經過一個完整周期后價格會創新高,站上新的臺階,因此任意時間的價格始終會比上一個周期來得高。而相信比特幣的周期,本質上是相信比特幣的減半故事。在中本聰最初的設計里,比特幣總量固定為2100萬,有硬頂的設計讓一部分人相信比特幣是類似數字黃金的保值品,它也給了進場投資的人一種升值的預期。而這2100萬個比特幣是隨著礦工挖礦而不斷產出的,每經過4年的時間,比特幣的產量還會減少一半。本來礦工挖到一個區塊會得到50個比特幣的獎勵,4年后一個區塊的獎勵減少為25個比特幣,以此類推。因為有減半的設計,不少人進一步相信,每次減半過后,比特幣的價格都將創新高。因為比特幣獎勵變少后,礦工消耗相同的電力挖礦,單個比特幣的價格必須上升才能彌補他們挖礦的成本。到目前為止,比特幣已經經過了2次減半,最近一次減半將在今年5月份發生。但需要指出的是,從數據上看,減半的時間點跟牛市上漲的時間并沒有特別明顯的規律。投資比特幣的風險

聲音 | V神:基于PoW機制幣種挖礦更加中心化 使用CPU的普通挖礦群體更不具優勢:今日,V神在深圳大學的分享會中表示:在比特幣和當前的以太坊等采用PoW機制的區塊鏈網絡中,這種共識機制將根據計算能力來隨機選擇由誰來創建新區塊(也即挖礦)。但隨著比特幣價值的增長,創建新區塊以及處理交易所帶來的獎勵價值越來越高,越來越多的人開始建立大型礦場,以此來獲得挖礦獎勵。這種基于PoW機制的幣種的挖礦更加地中心化,導致使用CPU挖礦的普通挖礦群體更不具優勢。與PoW機制完全不同,PoS(權益證明)機制采用完全不同的“挖礦”方式,即這種機制將要求參與者質押一定數量的代幣,然后通過隨機的方式來選擇由誰來創建區塊并獲得獎勵,從而擺脫當前PoW機制帶來的種種弊端(挖礦中心化、高耗能等問題)。[2019/9/23]

相對于短線交易、量化、期貨,囤幣應該是投資比特幣風險相對較小的一種方式。但它仍然是有風險的,比如4年后比特幣的減半效應失效、周期性不成立、價格沒有破新高,等等。哪怕是過去的歷史數據驗證了任意時刻持有4年后賣出是掙錢的,仍然會有人懷疑未來這個策略能否繼續生效。換句話說,比特幣的減半效應能不能繼續復制下去,是囤幣最大的風險。在圈子內,也只有一部分經歷過前面2次成功減半的人會非常堅定的相信這一點,其他人心里是打問號的。

Monex集團CEO:普通投資者合理投資加密貨幣還需要時間: 據Cointelegraph消息,日前,Monex集團CEO松本大在紐約演講時表示,日本的虛擬貨幣稅制雖然在一定程度上會阻礙普通投資者進入市場,但是交易所方面并不太擔心。他認為日本的普通投資者認清該如何去合理地投資加密貨幣還需要時間。[2018/5/4]

比特幣的價格波動非常大比特幣仍然是一個非常高風險的投資品。它的波動性非常大、非常不穩定,因此,很多囤幣的人會告訴你,如果你想投資比特幣,你需要做好這筆錢隨時歸零的準備。如果你能當作這筆錢丟了,那就可以入場。但囤幣最大的陷阱恰恰就在于,普通人很少能有一筆足夠大、同時又完全不用放在心上的資金。當你選擇了“放著”這種最簡單的策略,你需要把資金無條件鎖定4年甚至是更長的時間,在這段時間內不管你有多需要這筆錢都不能取出,決定這筆投資是否有收益的反饋周期也非常的長,對普通人來說,囤幣消耗的是大量資金的流動性和機會成本。這些都會對你的心理產生非常大的影響。這也導致了囤幣這種策略,雖然看起來簡單、卻很難做到。為什么你總是很難做到“放著”

在過去歷史上,真正能做到買入比特幣放4年以上的人也少之又少。歸根結底,長線持有比特幣和短線交易一樣都是反人性的,想要長期拿住比特幣,往往需要經受這有幾個考驗:當價格低到一定程度時:比特幣波動性太大,很多時候虧損一半,甚至80%、90%都是正常的事情,這種高波動性一般人很難承受,可能在某個低點實在受不了就賣掉了。當價格高到一定程度時:虧損有時候還能套牢裝死,更多人拿不住比特幣是因為價格漲了兩三倍之后就過早賣出,以至于沒有賺到更多的利潤。當出現某些重大事件或者新聞時:有些時候出現一些特別重大的新聞,導致你慌亂拋掉手中的比特幣。比如,94事件。再比如,假設未來有一天CSW拿出了創世私鑰證明自己真的是中本聰,這時候是拋還是繼續hold?當覺得自己比市場更聰明的時候:有時候你覺得自己能判斷市場的低谷和高峰,能做到低位抄底、高位賣出,所以忍不住下場操作。這種情況相對較少,因為很多人真的下場操作幾次就會立刻被市場無情打臉。總而言之,囤幣的難度正在于“什么都不做”。我應該囤比特幣嗎?

這篇文章是想為要投資比特幣的普通人提供一種參考,但不等于鼓勵大家都去囤比特幣。選擇長線持有比特幣這種投資策略,需要的一個大前提是:相信比特幣的長期價值。這件事別人無法幫你決定,只能靠自己思考。我們認識的許多holder,囤幣的策略也并不以“時間”來衡量,他們可能只是抱有一條非常簡單的信念:如果價格不到10萬美元,他們就不會賣掉手里的比特幣。如果你問為什么是10萬美元、不是12萬美元,很多時候他們也無法解釋。但如果你想盡可能了解囤幣這種策略的效果,還能怎么做?盡管歷史數據顯示,到目前為止,放4年的策略是有效的,都能盈利,但我們希望知道的是,能怎樣盡早在未來某一天里檢驗這個策略是不是仍然成立?以囤幣4年賣出為例:上文表格里的數據只是檢驗了從2013年到2016年之間買入比特幣的盈利情況,你可以檢驗未來一段時間內的情況,以此來判斷持有4年的策略是否仍然可行。舉個例子,2017年12月是歷史最高價2萬美元,如果按照盈利2倍為最低標準來算,比特幣在2021年12月如果沒有達到6萬美元,即策略失效。挑一些未來更近的例子看看:2016年6月價格約為600美元,如果2020年6月價格低于1800美元,則策略失效。2016年12月價格約為800美元,如果2020年12月價格低于2400美元,則策略失效。2017年3月價格約為1000美元,如果2021年3月價格低于3000美元,則策略失效。2017年6月價格約為2500美元,如果2021年6月價格低于7500美元,則策略失效。2017年9月價格約為3800美元,如果2021年9月價格低于11400美元,則策略失效。2017年12月價格約為15000美元,如果2021年12月價格低于45000美元,則策略失效。看起來在2021年6月之前都比較容易做到。真的還會再漲嗎?

其實對普通人來說,決定是否投資比特幣,通常思考到最后,都會回歸到一個最簡單的問題:比特幣已經漲了這么多,未來還能繼續這樣暴漲嗎?這個問題我們也沒法給你答案,但可以提供市場中兩種常見的心態作參考:1、不會再漲了比特幣之前的暴漲是因為太早期,當時的市場和現在今非昔比,今天比特幣市場的體量沒那么小,而且有了更成熟的金融衍生品和對沖工具,早期歷史數據的參考度相對不高。2、還會繼續漲以前的人們也是這樣想的,他們看到前面比特幣已經漲過了一個高峰,覺得肯定不會再漲了,然后比特幣用更大的漲幅告訴你,你以為的高峰,只是座小丘陵。我能把囤幣策略應用到其他幣上面嗎?

呃………祝你好運。。

編者按:本文來自默燃Moran,Odaily星球日報經授權轉載。Voice概述使命與愿景特點與功能商業模式與發布計劃我們正在對社交媒體平臺Voice向SEC進行咨詢2019年6月,我們宣布將發布.

1900/1/1 0:00:00作者:StevenPu前言無論我們走到哪兒,當拋出一個用例時,被問得最多的問題永遠是:“這個場景真的需要用上區塊鏈嗎?”這個問題很重要,但我覺得應該換個問法.

1900/1/1 0:00:00編者按:本文來自中本小蔥,作者:殷耀平,Odaily星球日報經授權發布。區塊鏈在金融領域的創新與監管始終處于動態博弈過程中.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:PhilippSandner,翻譯:ZoeZhou,Odaily星球日報經授權轉載.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂DeFi生態中鎖定的資產總價值最近突破10億美元,以太坊社區紛紛慶祝。然而,有人認為鎖定在DeFi協議中的真正價值要低得多.

1900/1/1 0:00:00文/朱嘉明編輯/陳海寧本文首發于微信公眾號鋅鏈接,關注公眾號,和我們一起探索產業區塊鏈價值。如需轉載文章,請微信申請開白名單.

1900/1/1 0:00:00