BTC/HKD-0.85%

BTC/HKD-0.85% ETH/HKD-1.54%

ETH/HKD-1.54% LTC/HKD-1.41%

LTC/HKD-1.41% ADA/HKD-2.08%

ADA/HKD-2.08% SOL/HKD-1.98%

SOL/HKD-1.98% XRP/HKD-2.52%

XRP/HKD-2.52%

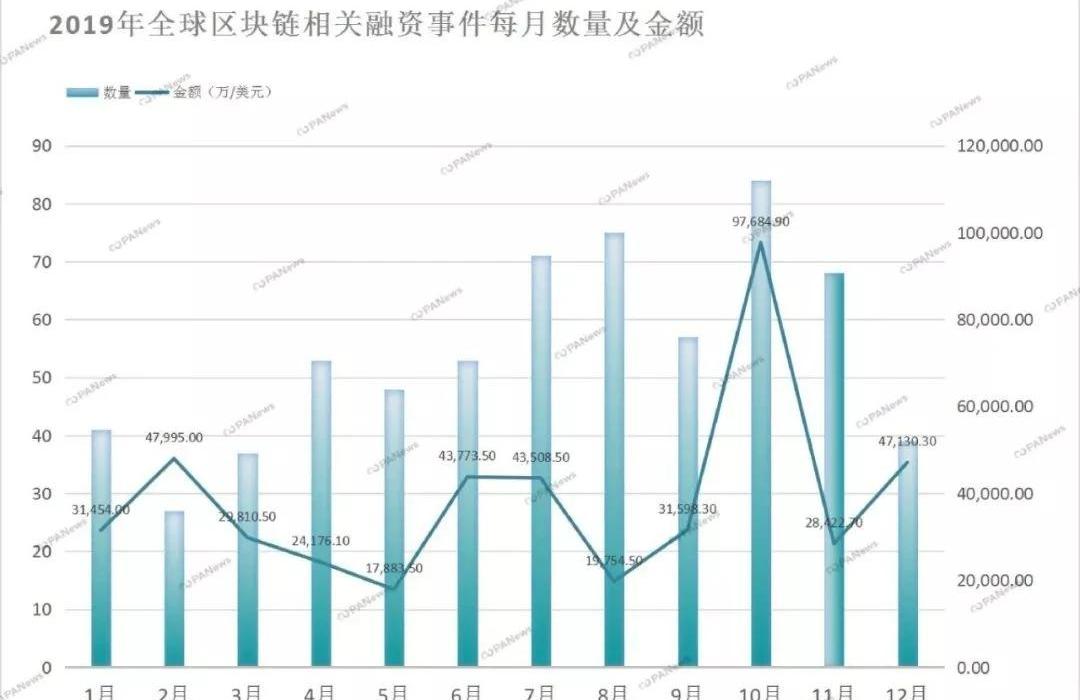

文|周文怡編輯|畢彤彤出品|PANewsPADataInsights:2019年區塊鏈相關融資事件累計653起,投資市場總體回暖,下半年融資活動較上半年環比增長超50%。2019年區塊鏈相關融資市場流入資金近47億美元,月均融資資金達3.91億美元,項目平均融資資金超過866萬美元。戰略投資及A輪以下融資是絕對主流。數字資產類項目最受投資者關注,交易所是該類別重點賽道,融資事件占到60%。中美兩地在區塊鏈相關投融密度和廣度上遠超其他國家,合計投融事件占據全球60%。2019年國內區塊鏈相關投融資活動地區分布與國內區塊鏈產業分布具有強相關性,產業聚集效應顯著據PANews不完全統計,2019年全年,全球范圍內區塊鏈相關融資事件共有653起,融資總金額近47億美元;此外2019年度公開并購事件達到35起,并購總金額超過30億美元。需要指出的是,本次報告只統計了公開披露的融資信息,且并未統計IPO、IEO、ICO、STO等融資形式。本文數據來源:PANews、天眼查、IT桔子、Crunchbase等。1.全年區塊鏈相關融資超47億美元項目平均融資額約719.75萬美元2019年全球區塊鏈行業融資事件數量共計653起,融資頻次總體呈波動上升趨勢。其中,自2019年以來,2月至8月,區塊鏈項目投資市場熱度復蘇,投融資數量階梯式上升狀態顯著,7-8月融資活動顯著拔高,兩個月累計共146起。9月,投融資市場降溫,融資事件數量驟降近20起,環比下降近25%。進入10月,全球區塊鏈市場迎來了當年資本活躍的巔峰,當月融資事件有84起,接近全年融資事件的13%,但在2019年的4個季度中,第4季度投融資狀況最不穩定,10月融資高峰并未維持多久,投融市場活躍熱度在兩個月內急轉直下,至12月,僅有39起投融資事件,低于2019年融資動態的月平均值54.4起。此外,2019年下半年市場熱度顯著提升,下半年融資事件較上半年增長135起,環比上漲超50%。值得一提的是,2019年中,區塊鏈投資市場的情緒與比特幣市場行業以及各國政府監管政策息息相關。其中,融資事件較活躍的時期與當年比特幣行情漲勢相對吻合且稍有滯后;其中,7-8月間,大量資本入場,投資者對行業信心大增并持續影響到當年10月;此外,今年下半年全球范圍內對加密領域的監管相繼進入寒冬,尤其是備受矚目的穩定幣項目Libra接連受挫,此外,盡管各國對區塊鏈相關技術持開放態度,但對加密貨幣相關業務卻普遍持質疑和強監管態度,一時間,行業內以交易所為代表的最能成為短時間內流量變現最受追捧的“數字資產”相關領域接連遭遇重擊,致使第四季度中資方活動更加理性和謹慎。

福州市引入區塊鏈實現對電子證照全生命周期管理的升級:福州市大數據委相關負責人介紹稱,福州電子證照應用推廣已走過5年,平臺仍在不斷提檔升級。為進一步加強電子證照的可信管理,福州引入區塊鏈技術,實現對電子證照全生命周期管理、可信驗證和全局服務的升級。去年還啟動可信電子文件項目建設,依托數據共享交換平臺,對各類電子文件鑒定可信等級。(福州日報)[2020/9/18]

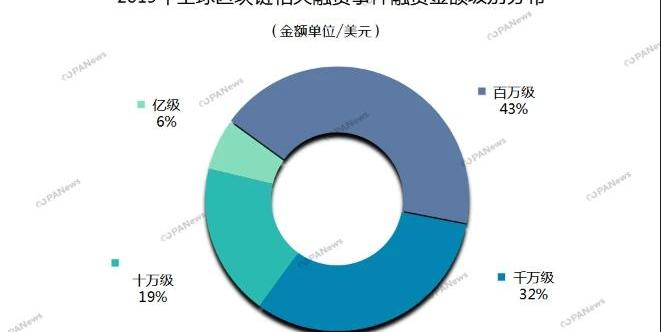

從金額上看,2019年全球區塊鏈融資事件累計籌得47億美元的資金,月均獲得4.77億美元。其中,10月融資總金額最高,為9.77億美元,占全年融資總金額的21%,當月84個項目平均融得1162.9萬美元。2019年2月、6月、7月、10月以及12月份的單月總融資金額皆突破4億美元。全年融資最低谷出現在5月,當月融資總金額僅有1.79億美元,不足平均值的一半。而與融資數量走勢不同的是,總體融資金額并不因融資事件增多而上漲,除了峰值月份,單月融資總金額總體維穩且略有下滑傾向,這也意味著投資機構的單筆投資金額在下降。2.戰略融資及A輪以下融資是絕對主流單筆融資金額集中在百萬級美元從融資金額級別分布看,除尚未公開具體金額的融資事件以外,分別有27個數十萬美元級項目、64個百萬、千萬美元級別項目,億元融資大項目最少。行業內企業整體融資規模較小。在僅有的10個上億美元項目中,除信息服務商眾安科技在2019年7月獲得的由百仕達控股、眾安在線投資的19.61億人民幣的戰略投資外,其余9起都與數字資產或是金融場景應用相關。其中較有代表性的為數字貨幣交易所和金融支付服務兩類。2月,交易所Kraken獲得1億美元投資,10月,A.TOP亞交所獲得potato5萬枚比特幣注資,這筆融資金額在已透露的項目中甚至位列TOP1,不過該融資消息也受到質疑。支付方面,印度支付巨頭PhonePe先后在7月和10月獲得1.01億美元和40.5億盧比的投資。此外,Rapyd和Ripple兩家支付公司也分別在下半年獲得1億美元和2億美元的投資。值得注意的是,2019年中,巨額資本都青睞金融支付領域,在9個上億美元的融資事件中,支付應用占到1/3。

動態 | 證通電子:為區塊鏈提供算力、存儲等基礎支持:據上證報報道,證通電子董秘傅德亮表示,目前公司主要關注整個區塊鏈架構里最底層的基礎設施,即為未來區塊鏈技術發展、大數據量的倍增及由此帶來的大量存儲計算空間需求,提供算力、存儲等基礎支持。[2019/11/15]

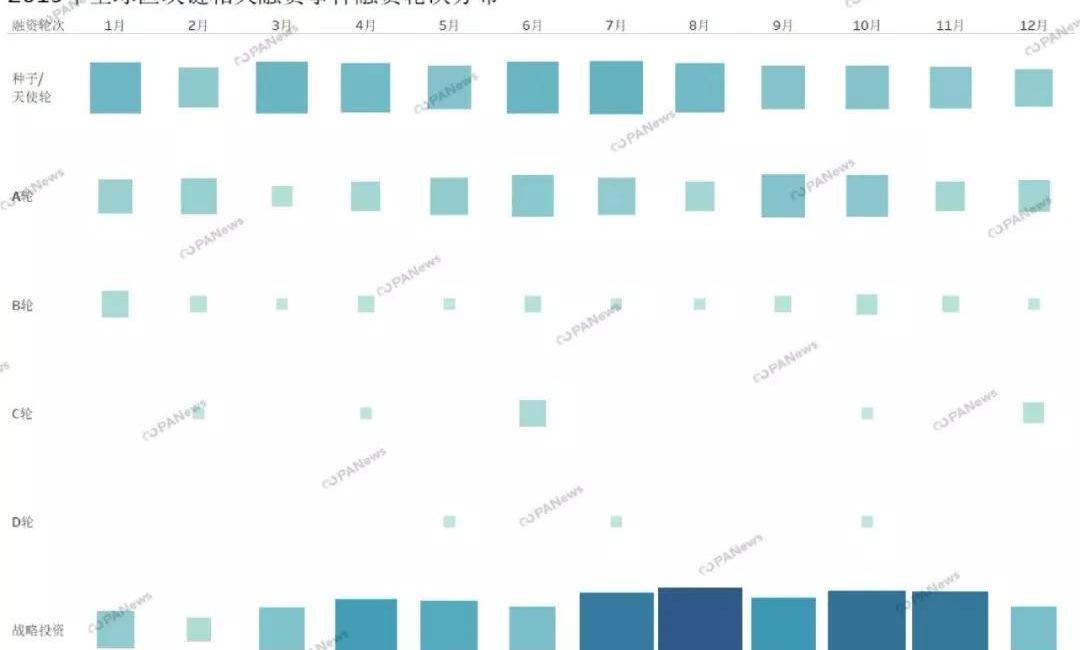

除未知透露融資階段的項目和戰略融資之外,種子/天使輪以308起,總比26%位于各融資階段的首位,A系列融資數量共102起,占總比15.6%,B輪以上融資總數僅有61起,不及融資事件總數的10%。行業內投融資市場中融資階段的整體概況常常能反應行業的發展階段、發展規模等問題,區塊鏈作為一項新興技術,在其創新擴散的過程中,社會采用率將呈現“S”形曲線分布。從全年融資數量上升、融資輪次集中初級輪次且變動不大、融資類型逐步趨向多元應用落地上可綜合判斷,當前行業處于早期應用的上升期,行業發展尚不飽和。此外,動態趨勢“融資開始由早期向中后期轉移”則能反映出行業正逐漸擴大規模走向成熟。2019年第1季度中,融資輪次集中在初級階段,B輪及以上融資大面積斷層,但這一情況隨著時間推移不斷改變,第1季度中,融資輪次集中于A輪及以下融資事件中,但到第4季度時,融資輪次向中后期離散發展,各輪次之間的數量比大幅下降的同時,輪次的分布趨于均衡,斷層現象逐漸減少。

聲音 | 國家外匯管理局局長:推進區塊鏈技術在外匯管理領域應用:國家外匯管理局局長在《中國金融》發布了題為《我國外匯管理改革事業70年》的文章。文章回顧了我國外匯管理改革事業,其中包括不斷提升貿易便利化水平。堅持經常項目可兌換原則,依法保障真實合規的經常項目國際支付與轉移。在貨物貿易、服務貿易、保險機構、外幣現鈔、個人外匯業務等領域推出多項便利化措施,推進區塊鏈技術在外匯管理領域應用。[2019/10/1]

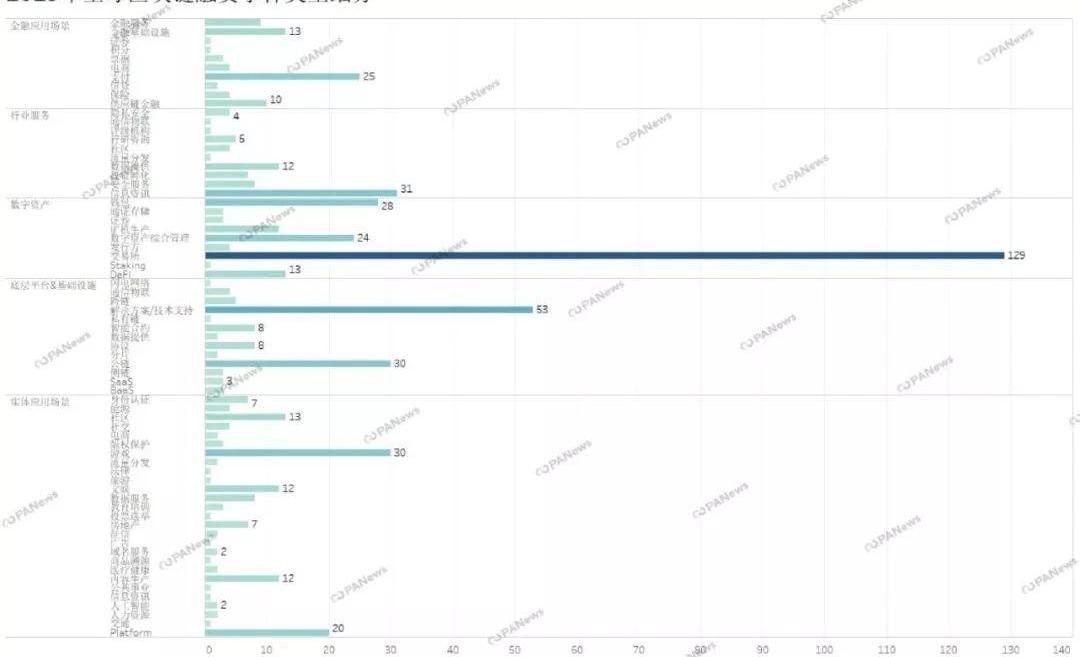

3.金融類受青睞交易所成最吸金賽道交易所更是2019年度當之無愧的常勝賽道,該賽道融資事件數量占總數的60%,瓜分融資總金額的約40%基于區塊鏈行業的發展變動,全行業擴容使大量新的生態和場景被開發。PANews在撰寫本報告過程中,引入新的行業劃分標準、共分出底層平臺&基礎設施、數字資產、金融應用場景、實體應用場景以及行業服務5大一級分類,并在其下設有60余的二級分類。從一級分類中可見,除未知分類項目外,數字資產部分的事件共占據總數33%,共214起。此外,實體應用場景位列二,共有147起。事實上,金融應用場景與實體應用場景同為場景落地,兩者累計達到219起,在體量上與數字資產相當,而這一點與近年來大機構、大筆資本入場區塊鏈市場有關。其中,交易所以129個事件占據該類目數量的六成,占總融資事件的20%,成為當年之中融資頻次最高的類目。此外,僅是交易所的部分,2019年融得的資金約為22.2億美元,約占當年總融資額的40%。除交易所之外,底層技術中的解決方案/技術支持、公鏈;行業服務中的信息資訊;實體應用場景中的游戲;金融應用中的支付等都能在中在融資頻次總比中占到5%以上。

行情 | 美股收盤:區塊鏈中概股多數下跌,美股區塊鏈概念股漲跌各異:今日美股收盤,道瓊斯指數收漲0.11%,納斯達克指數收跌0.44%。中概股中區塊鏈相關公司:人人網收跌0.25%,中網在線收漲1.67%,寺庫收跌1.98%,迅雷收跌2.09%,獵豹移動收跌4.39%,蘭亭集勢收跌0.68%。美股區塊鏈概念股:柯達收跌0.21%,埃森哲收漲0.23%,Overstock.com收漲10.12%,Riot Blockchain收跌1.52%,Marathon Patent收跌0.47%,Square收跌1.96%。[2019/7/30]

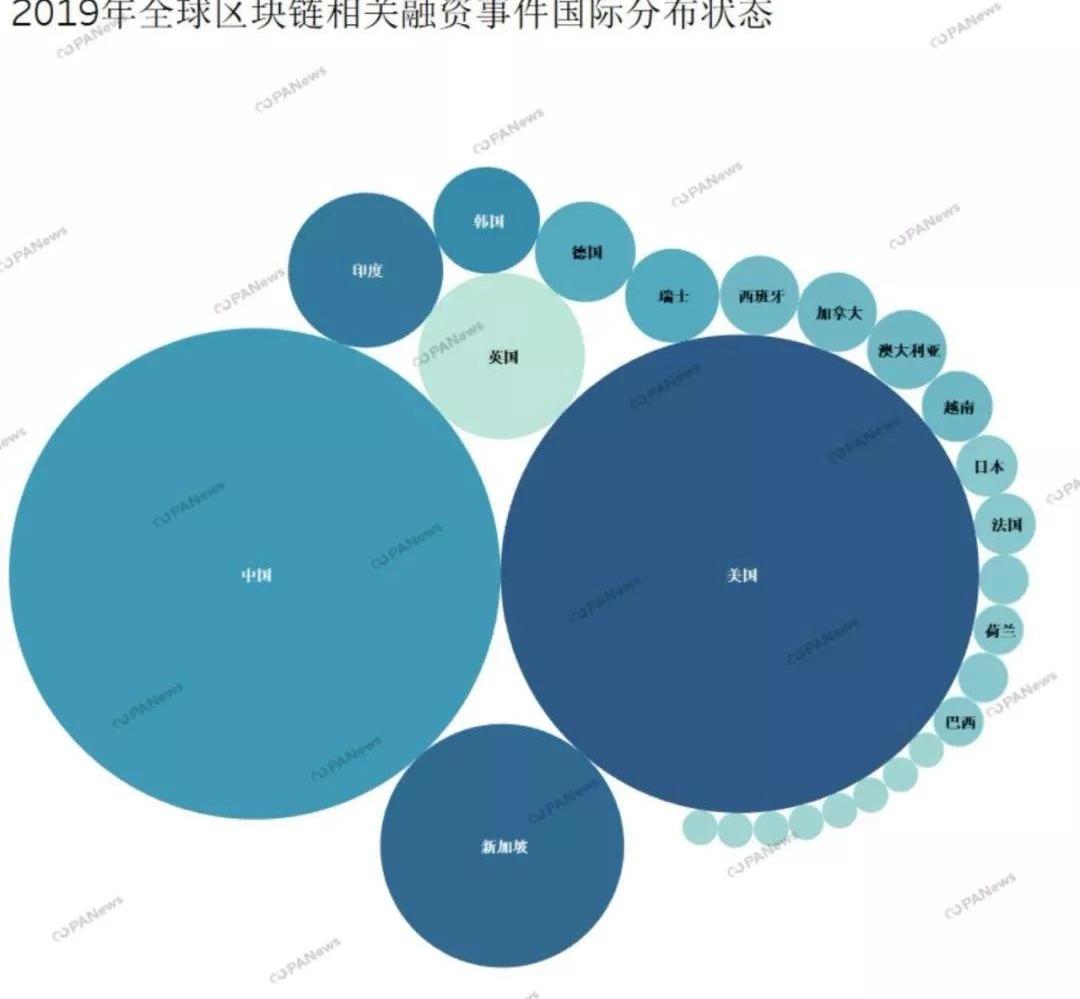

從圖示中,可看出,數字資產類和底層平臺領域內部各板塊間的分野較明顯,一方面是這兩個大類發展額時間相對較長、較成熟行業內的競爭與淘汰已經先一步展開。在2019年中,融資類型偏好趨勢中,投資熱度由數字資產類向行業應用類過渡。一方面,這與行業自身發展階段相關;另一方面,各國監管機構2019年紛紛收緊數字資產監管力度,其中由以中國為代表,在2019年10月之后,多套重拳指向數字貨幣交易,或將導致熱點賽道數字交易所走向融資寒冬。4.中美兩地融資活躍,融資事件共占全球60%從地區分布上不難看出,七大洲中北美洲、亞洲以及歐洲地區成為投資活動相對活躍的地區。美洲地區以美國獨大,2019年累計發生181起融資事件,全球占比27.7%,投資領域覆蓋全行業。亞歐大陸中,共11個國家的區塊鏈相關項目獲得投資,國際間分布更為發散。其中,英國22起融資事件位列歐洲地區TOP1。亞洲地區中,中國、日本、韓國、印度、新加坡等地以其良好經濟基建搭建起各自的區塊鏈生態,中國在2019年內累計進行了191起區塊鏈相關投資事件,日本為3起、韓國9起、印度19起、新加坡為47起。值得一提的是,如印度、越南、巴西等市場或以其人口紅利、寬松的政策風口等優勢,正在加快區塊鏈相關產業的試驗應用,以期在新一輪的科技革命中實現彎道超車。

聲音 | 世貿組織:區塊鏈技術將對金融體系產生顛覆性影響:據captainaltcoin報道,世界貿易組織在其長達236頁的“2018年世界貿易報告 - 世界貿易的未來:數字技術如何改變全球商業”報告中,提到了Ripple,IOTA,比特幣和以太坊。世界貿易組織稱,整個區塊鏈技術,尤其是Ripple,可能會對全球金融體系產生巨大的顛覆性影響。該報告強調Ripple是一家可以從根本上改變世界各地銀行轉移資金方式的公司,幾乎不需要任何成本,而且不依賴代理銀行。該報告還指出,除了區塊鏈之外,還有其他一些有前景的分類賬技術,世貿組織特別提到了IOTA。該報告還涉及比特幣和以太坊,并指出這兩種加密貨幣都是其所在領域的先驅。與此同時,世界貿易組織指出,兩者若想與VISA構成競爭,仍面臨許多挑戰。[2018/10/9]

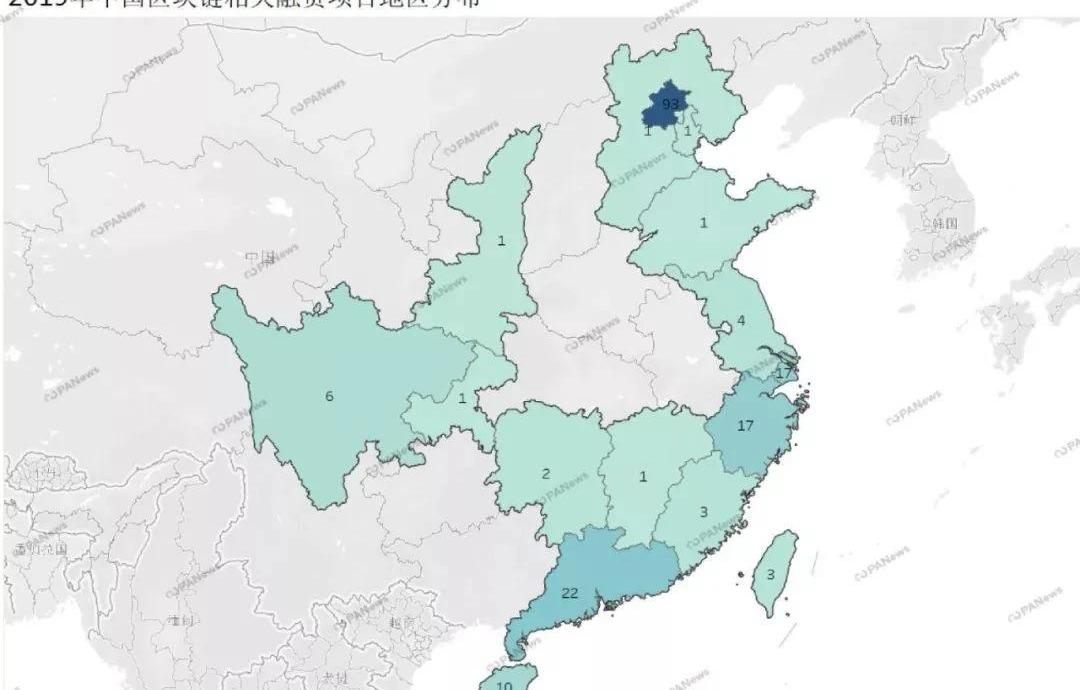

5.融資事件多分布在產業集聚地區北京地區融資項目數領跑全國國內方面,由于國內早已禁止”ICO“等數字交易活動,融資類型偏好中與全球整體趨勢稍有不同,國內行業投資傾向集中在底層技術和行業應用方面。尤其自2019年10月,區塊鏈上升至國家戰略以來,以政府牽頭引導的行業應用落地開始遍地開花。根據此前PANews參與撰寫的《2019年中國區塊鏈產業發展報告》中分析,中國區塊鏈產業主要集中在環渤海、長三角、粵港澳大灣區以及湘黔渝四大區塊鏈產業區聚集區。這些地區往往有著良好的產業基礎、豐沛的人才優勢以及多方位的政策紅利。2019年中國國內區塊鏈相關融資事件共有191起,融資金額累計11.52億美元。從各地區的投融資熱度上看,以北京為核心的環渤海地區在2019年中更受投資方青睞,全年累計吸納96起融資項目,單北京就有93起,全年累計吸引了超過3.7億美元的投資,領跑全國。

城市方面,北京表現最為突出。一方面,該地的融資類型豐富,從底層技術到行業發展和應用落地均有所涉獵;另一方面,北京地區總融資金額不僅最高,大筆融資事件比起也較多。粵港澳大灣區表現僅次于北京,其中港深雙雄表現突出,大灣區累計投資30次,累計流入超過1億美元的投資。事實上,2019年粵港澳大灣區在監管、政策等多方面屢有動作。其中,香港證監會在當年內發布系列監管措施,為區塊鏈行業鋪路,其中就包括公布虛擬資產交易平臺監管細則;深圳則被中央定位為數字貨幣“試驗田”。而與環渤海、粵港澳大灣區兩地相比,長三角地區吸效應最弱,上海、浙江、江蘇、安徽三省一市累計融資31起,其中,上海16起、浙江13起、江蘇2起,而安徽為0。值得一提的是,海南在今年也有10起融資事件。

Odaily星球日報譯者|Moni 最近,有比特幣用戶決定嘗試將自己的特斯拉電動汽車運行完整的比特幣節點,從測試結果來看,似乎可以正常工作,但這么做真的OK嗎?下面就讓星球君帶大家來一探究竟吧.

1900/1/1 0:00:00營商環境指的是一個國家的招商引資環境,它包括影響企業活動的社會要素、經濟要素、要素和法律要素等,是一項涉及經濟社會改革和對外開放眾多領域的系統工程.

1900/1/1 0:00:00行業事件動態深圳首個市級區塊鏈協會掛牌,并發布區塊鏈行業自律公約1月10日上午,深圳市首個市級區塊鏈協會--深圳市信息服務業區塊鏈協會揭牌成立,揭牌儀式上.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 最近,加密貨幣交易所Deribit發布了一項分析報告,其中稱許多加密貨幣公司正在嘗試采用傳統金融機構里的服務.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:本文作者是一位堅定的比特幣支持者,所以他的觀點也毫不奇怪.

1900/1/1 0:00:00星球日報譯者|Moni 雖然市場對包括芝商所在內的比特幣期權產品表現出了強烈的興趣,但紐交所母公司洲際交易所旗下的加密貨幣衍生品交易平臺Bakkt卻出現了不同景象.

1900/1/1 0:00:00