BTC/HKD+3.59%

BTC/HKD+3.59% ETH/HKD+4.23%

ETH/HKD+4.23% LTC/HKD+6.28%

LTC/HKD+6.28% ADA/HKD+6.7%

ADA/HKD+6.7% SOL/HKD+6.96%

SOL/HKD+6.96% XRP/HKD+4.08%

XRP/HKD+4.08%文|黃雪姣編輯|郝方舟出品|Odaily星球日報

比特幣價格先于區塊獎勵“減半”、重啟的IEO也“沒錢賺”……和去年相比,今年一開局就差了一大截。究其原因:比特幣斷崖式下跌的背后,有與全球資產共振之嫌;對于IEO而言,當初的泡沫和溢價也已消除,“價值”回歸后多數項目的投資回報慘不忍睹,幣民則在一次次洗禮中回歸理性。IEO項目幣價下跌越來越快,還有得救嗎?近日,Odaily星球日報注意到加密交易平臺LBank推出了一套IEO新玩法:用戶認購項目代幣后并不能直接使用或交易,而是分批解鎖,解鎖速率依據每日持倉量來決定,持倉越小解鎖越慢;新的IEO模式以此鼓勵持倉、降低一次性拋售砸盤的風險。這一調節流動性的措施會奏效嗎?會不會破壞市場自由博弈機制?下文中,Odaily星球日報將對IEO的“沒落”、“鎖倉釋放”新模式的設計、以及這次項目的自身價值進行一一分析。重啟的IEO不火了?

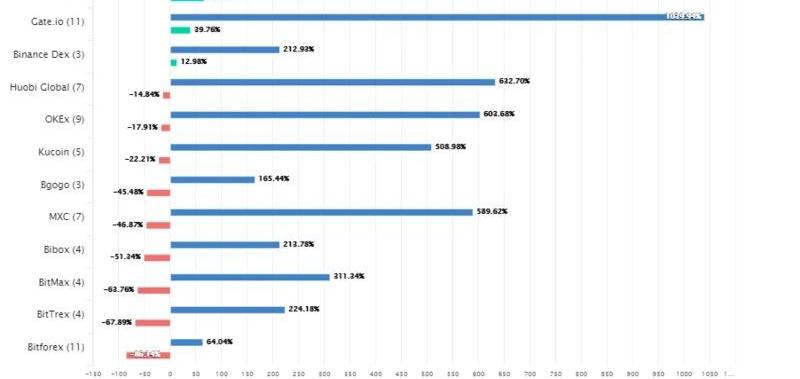

在諸多破滅的“幣圈夢”中,用了近一年“走到盡頭”的IEO也位列其中。2019年初,幣安率先推出的IEO玩法同時帶動了項目和平臺幣價格,甚至引爆了小牛市;5月,Bitfinex完成了10億美元的平臺幣融資,將IEO推向高潮;其后,IEO成為效仿者的標配,聲勢卻漸弱。據互鏈脈搏統計,2019年10月、11月,IEO連續兩月發行額為零,12月時僅有1起通過IEO融資的項目,融資額較同年1月份時下降了58%。Odaily星球日報分析,IEO沒能持續下去主要有3點原因。首先,IEO平臺及項目自身存在諸多問題。先說平臺。IEO平臺類似于傳統金融市場中的券商,其制定的發行規則、所遴選的項目以及相關的做市策略,直接關乎著投資者的利益。“若交易所審核與盡調不嚴,劣質項目將能渾水摸魚,使投資者受損。甚至,部分劣質交易所會伙同項目方通過IEO斂財。”互鏈脈搏稱。再說項目。Odaily星球日報分析師康康坦言,自己曾在各大交易所上投過不少IEO項目,但越到后面“打新”質量越差,尤其是去年末推出的幾個項目,連基本面都看不到投資價值。“這其中的根本原因在于,2019年上半年的IEO幾乎已把2018年誕生的老項目‘掃光’,從2018年下半年到整個2019年,一級市場資本真正出手的很少,這也說明,并沒有太多新出的好項目。在這樣的背景下,IEO想找到好項目、延續輝煌幾乎不太可能。”其次,曾經上線的IEO項目,大都走過了市場過熱——溢價——回歸價值的周期,玩家對這一模式的判斷已回歸理性。“在IEO初期,一個項目漲了4倍還有人接,而且勢能還能維持、幣價還會漲,但長期來看,大部分曾經暴漲的項目都被證偽了。這時一個項目同樣漲4倍,是不是要謹慎接了?”康康分析道。所謂的“證偽”是說,從許多IEO項目的幣價峰值看,投資回報率都很高,頭部交易所的個別項目更是達到了5-10倍的高ROI。但在峰值之外,從上線至今,除了Binance和Gate,其余平臺IEO項目的ROI已經為負。

知情人士:美CFTC或在本月對Celsius及其前CEO提起訴訟:7月6日消息,據彭博社援引消息人士報道,美國商品期貨交易委員會(CFTC)已得出調查結論,破產的加密貨幣借貸平臺Celsius Network及其前CEO Alex Mashinsky在其崩潰之前違反了美國規定,認為Celsius誤導了投資者,并且應當向監管機構注冊,Alex Mashinsky也違反了相關規定,CFTC可能會在本月提起聯邦法庭訴訟。[2023/7/6 22:20:20]

數據來源:Cryptorank.io當然,從另一面來講,IEO也并非全無好處。IEO多了一步平臺審查項目資質,這在一定程度上為用戶規避了ICO騙局;而通過交易所募資,項目方、投資者的確能更高效、精準和安全地匹配對接,提升了上所后的流動性和信用背書。據互鏈脈搏統計,2019,IEO年度融資額達16.92億美元,高于ICO融資額,在年度總融資額中占比高達50.9%。這從側面說明,作為幣圈的主要融資模式之一,IEO的存在有其價值,也許它要做的只是改善和升級。加強政策監管和平臺自律或許是兩條可行之法。今年1月中旬,馬來西亞證券委員會授權通過了IEO平臺募資,資金限額2450萬美元。代幣發行后,SC還將對所得資金的使用情況進行監管。但監管難免有一定滯后性。在被動接受監管之外,交易平臺也在謀求規則的迭代和升級,以更好地平衡項目方和投資者權益。流動性調節如何實現?

2022年BLOK、LEGR和BLCN三支加密ETF表現好于比特幣:12月25日消息,據TradingView數據顯示,2022年有三支加密ETF的表現好于比特幣,分別是Amplify Investments旗下Transformational Data ETF (BLOK) , First Trust Indxx Innovative Transaction & Process ETF (LEGR)、以及Siren Nasdaq NexGen Economy ETF (BLCN)。

1、BLOK主要持股包括SBI Holding、CEM Group和GMO Internet Group等,當前資產價值約3.6億美元,目前該ETF對比特幣礦企敞口創歷史新低并表示將在2023年關注Coinbase;

2、LEGR持股包括Infineon Technologies、Nordea Bank等,當前資產約近1.1億美元;

3、BLCN持股中,Coinbase的權重最高,其次是GMO Internet Group、Advanced Micro Devices、IBM和SBI Holdings,該基金目前擁有8700萬美元資產。(blockworks)[2022/12/25 22:06:21]

3月13日,LBank發布公告稱,平臺將于3月23日14:00上線Solar新項目NUTSFinance,代幣名稱QNUT,開放申購的QNUT代幣共1050萬枚,平臺上BTC和LBK持幣者均可參與。和過去的IEO不同,Solar對用戶所認購的代幣增加了“鎖倉釋放”機制。據公告介紹,用戶申購代幣成功后即可解鎖認購量的10%的Token,剩余90%鎖倉。鎖倉Token每24小時釋放一次。釋放規則為,當用戶前24小時持倉數額>=初始釋放數額時,用戶當日解鎖釋放額度為前24小時持倉數額*25%。舉例來說,小明在Solar中認購了10000QNUT,交易上線前默認釋放10000*10%=1000QNUT,開放交易后小明不做任何買入或賣出,那么他在開放交易的次日將能得到1000*25%=250QNUT,到開放交易的第三日將能得到*25%=312.5,以此類推,直至自然解鎖完畢。當然,這是比較“佛系”的做法。對于想要加速釋放速率的用戶來說,他唯一的方式是買入。比如,若小明想在開放交易次日即解鎖完全部剩余代幣,根據等式,他需在首日購入3.6萬枚QNUT,也即其申購額的3.6倍。有加倉的行為,自然也有傾向于一釋放就賣出的用戶。根據規則,如果用戶在開放交易首日賣出,也即其前24小時持倉數額<初始釋放數額,那么用戶當日的解鎖釋放額度為認購總額*0.5%。還拿小明舉例,假設他在上線交易首日即通過賣出1000QNUT,那么小明在次日得到的持倉釋放為10000*0.5%=50QNUT。若小明繼續此策略,一鎖倉即賣出,其代幣的鎖倉數量將逐漸遞減,累計需6個月方能自然解鎖完畢。當然,堅持賣出或堅持不做交易的極端策略大概率是少數,多數人在此過程中會不斷調整策略。譬如一釋放即清倉的用戶,也有可能在價格低位時將拋掉的籌碼吸回來,以復投加速鎖倉進度。這一釋放鎖倉機制,定了更為復雜的規則,但同時,也給用戶留有較大的博弈空間。是增加籌碼以換取加速釋放,還是趁幣價高點即刻清倉、等低點再接回來,不同用戶會有不同的考量。但如上所述,和持續賣出策略相比,“不做任何交易”策略釋放的代幣要高出5倍,最終的釋放周期也會大大縮短,而加倉更能加速這一進程。倘若某個時間段內QNUT價格稍微回落,可想而知會有諸多用戶會吸籌來加速代幣釋放,由此帶來強勁的買盤。買進代幣后,不論用戶吸了多少籌碼,只有他一拋售,那么到次日其鎖倉速率又會回到超低速狀態,此后其若想加速釋放,勢必要再度吸籌,由此可產生持續性的買盤。一位業內分析人士認為,Solar的這一通過持幣量來決定釋放速率的設計,大概率會給項目帶來一個更長期的上漲勢能,對項目方和玩家而言都更友好,在講求快進快出的IEO投資中,可謂清流。“我之前參加的多數IEO,都是玩‘跑得快’。基本都是上線即拉升、高潮然后‘銀河落九川’。投資者也沒辦法,越到后面很多人干脆也不認真了解項目了,反正又不會長期持有。最多就是看看它的資方、項目成員實力和市場聲量,來決定拉升到何種程度就跑。“該分析人士苦笑道。但Solar這一鎖倉釋放機制,可在更長的時間尺度上將“投資者”和項目進行綁定,增強了投資者對項目的關注。這種原始社區積累,對于快節奏的幣圈項目來說,無疑能提供給更為長久的動能。談Solar的設計

數據:40,000枚ETH從未知錢包轉移到FTX:金色財經報道,Whale Alert監測數據顯示,40,000枚ETH (價值約51,598,654美元) 從未知錢包轉移到FTX。[2022/10/3 18:38:29]

在去年11月份時,LBank首次推出這一機制,并應用在Solar項目——Suterusu隱私協議上。據LBank聯合創始人何偉介紹,團隊當時想解決的問題是,很多IEO平臺或項目都陷入一個誤區,也即用短期“打折促銷”的噱頭來吸引用戶,就像撒紅包、補貼戰一樣,要能吸引真正的用戶或愿意了解、持有的投資者也罷,但實際上來的更多是短期投機用戶。“這些用戶不會真的把它當作項目,只是來薅羊毛,買完了就等砸盤,由此過快地抽干了項目的勢能。哪怕本來還比較靠譜的項目,在這種操作手法下也要被玩壞。”于是,LBank團隊想到了鎖倉釋放這一“綁定”機制。實際上,LBank在類似機制上的實踐還要追溯到更早。2019年8月,LBank平臺幣LBK正式開放認購,散戶申購成功后,可立即解鎖30%的幣量,剩余70%按一定的公式釋放,釋放的速率取決于幣價和持倉。幣價越低、持倉越多,解鎖LBK的速度越快。至2019年11月20日上線Suterusu,彼時釋放規則和當前的Solar略有不同。根據公告,用戶申購Suter后默認釋放認購量5%的Token,剩余95%鎖倉。鎖倉Token在上線交易次日開始以兩種形式釋放:默認釋放和持倉釋放。因為持倉釋放比例較小,因此當時的Solar的“釋放難度”比現在的更高。從項目價格走勢看,前5日Suter累計錄的近4倍的漲幅,但當時正值市場下行,比特幣3日累計跌幅達18%,因此Suter的“獨立行情”只持續了數日,這也是何偉認為那次Solar不夠完美的地方。那次Solar之后的半年,據何偉介紹,LBank不斷對這一模型進行測試和完善,團隊有信心,這次的幣價走勢要比上次的更穩。”當然了,作為平臺主要負責提供公平的競爭環境,至于QNUT最終的漲跌還是由市場來決定。”何偉補充道。在去年的那場Solar中,何偉觀察到,市場上有這樣的現象:參與申購的人中投機者也不在少數,他們的操作傾向于快進快出。一遇到幣價高點就清倉,但隨之而來的是低速釋放,為了接更低的籌碼,他們很有動力在社群里帶節奏,造成市場上看空的聲音很大,并引發一定拋壓,把價格砸了下來。“這些都是有可能的,但我們無法也不會干預。這是一個充分博弈的市場,這也是它的有趣、有效的地方。”給BTC用戶打“半價”,QNUT值得買嗎?

Animoca Brands聯創:數字產權是Web3經濟蓬勃發展的關鍵:金色財經報道,香港風險投資公司Animoca Brands聯合創始人Yat Siu認為,鏈上數字產權是區塊鏈技術的主要方面,它將推動一個更加去中心化的社會。他在2022年韓國區塊鏈周(KBW)上發表講話時指出:“當今世界上最強大的公司不是能源公司或資源公司,它們是科技公司,它們并不強大,因為它們生產軟件。它們很強大,因為它們控制著我們的數據。”

他補充說,與我們已經習慣的Web2平臺不同,基于區塊鏈的應用允許我們控制這些數據,而不是受制于“數字殖民”。他認為,Web3的強大之處在于,我們可以掌握所有權。我們可以借此做出巨大的改變,因為我們對這些資產有分布式和分散的所有權。(Cointelegraph)[2022/8/9 12:12:09]

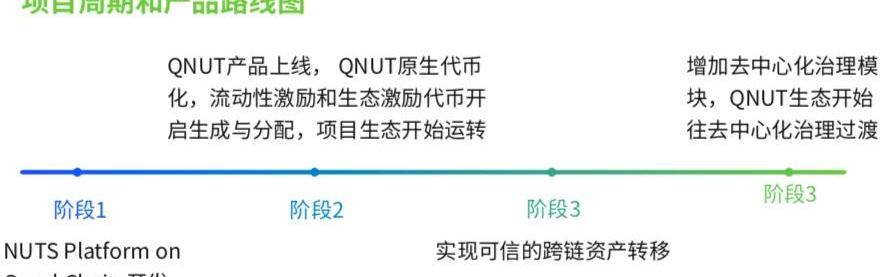

好機制還需好項目配,這次Solar的NUTS有什么特別的地方呢?根據公開資料,NUTS自去年2019年7月啟動,定位于中間件,可搭載在任一條公鏈上,給開發者提供DeFi領域內即插即用的解決方案,可以理解為要做一個“DeFi業務編輯器”,預計可提供的功能組件包括:資產發行,DEX,算法穩定幣發行和借貸等。從項目定位上看,中間件是對開發者友好的工具,能讓開發者在不深入研究區塊鏈底層及復雜智能合約實現的前提下,輕松DIY出自己所需的金融產品,能大大地降低DeFi的研發門檻,從而加速DeFi的產生和使用。正如分布式資本合伙人黃凌波此前所言,應用層的核心是協議層的組合。中間件就是各種協議模塊的插拔組合。其基礎作用不言而喻。NUTS路線圖分為4個階段,當前項目進度尚處于階段1,預計在2020年6月完成平臺開發并在QuarkChain上正式發布。本次售賣的QNUT,也是NUTS在QuarkChain發布的代幣。

Ledger投資方Cathay Innovation旗下第三支基金完成10億歐元募資:金色財經報道,全球風險投資公司Cathay Innovation宣布旗下第三支基金完成10億歐元募資,最新基金是繼該公司于 2020 年宣布的 6.5 億歐元 Fund II 之后推出的。Cathay Innovation自成立以來,已進行了 120 多項投資,包括支持 Chime、Ledger 和 ZenBusiness 等金融科技和加密初創公司,該風投公司的有限合伙人(LP)包括多家財富500強公司,旗下還有專注于加密貨幣的 Ledger Cathay Capital 基金。(axios)[2022/7/13 2:09:34]

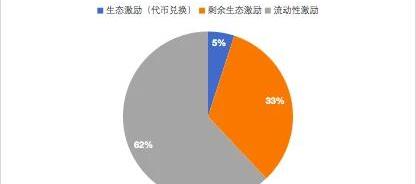

NUTS的另一大特點在于,未進行過任何公私募,本次發售的代幣是項目設定的生態激勵部分,除此外沒有其他流通量。

后續的代幣分配計劃是,隨著NUTS正式部署,第一階段產生的流動性激勵5%會按照規則、在一定時間內分配給流動性提供者,剩余90%將分別在3個階段中被生成,并按照規則分配。回到本次Solar發行,鑒于最近BTC遭遇幣價減半,LBank于是增加了BTC用戶福利專場。也即用戶以BTC申購QNUT的話,無論當時幣價是多少,1BTC都能認購價值1萬USDT的QNUT。以BTC近日橫盤的5000美金點位算,相比于用LBK申購,BTC用戶申購QNUT可享“半價”優惠。據公告,BTC專場開放的額度僅有10個BTC,認購資格是用戶需持有至少1個BTC。Solar的BTC專場規則公布后,上述分析人士表示,對于部分不甘被套、甚至怕進一步下跌的BTC用戶而言,能將1枚BTC作價1萬USDT出售自然是好,加上Solar的鎖倉釋放新模式,從這個新項目中獲取一些短線收益也不無可能。“如果真的有100個甚至更多的BTC參加認購了,那LBank也許能借這次IEO收獲一批BTC用戶KYC和申購,對于散戶來說來說是打折和讓利,對于平臺方而言則能轉化高凈值用戶和刺激主流幣交易,可謂雙贏。”聽到這,囤積大餅突遭“減半”的你,會考慮體驗這個新玩法嗎?

Tags:NUTSOLSOLAOLAACoconutsol幣歷史價格走勢圖solana幣下半年會漲到多少價格solana幣下半年

頭條 近一周Tether共計新增印鈔3億USDT據Tokenview穩定幣數據顯示,截至3月14日15:00時,Tether近一周共計新增印鈔3億USDT,較上周增加15.38%.

1900/1/1 0:00:00編者按:本文來自中本小蔥,Odaily星球日報經授權發布。Chainalysis發布針對此次比特幣暴跌發布了一份分析報告.

1900/1/1 0:00:00Overview概述本系列的目的在于,從各方面探討區塊鏈公司的戰略手段和發展思路,以行業內先行者為例,進一步探討對于區塊鏈未來的判斷.

1900/1/1 0:00:00編者按:本文來自:Cointelegraph中文,作者:BenjaminPirus,Odaily星球日報經授權轉載.

1900/1/1 0:00:002月27號20:00,BlockManiaAMA直播第52期繼續進行,本期為硬核技術系列,BlockMania致力于將區塊鏈行業最深度的認知和思考帶給行業與公眾,歡迎其他社區跟我們合作.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。經常有藍狐筆記的讀者問,當前的智能合約平臺雖然不錯,但整體來說,智能合約平臺的擴展性限制了它的大規模采用,如果是這樣,新的智能合約平臺是.

1900/1/1 0:00:00