BTC/HKD-0.25%

BTC/HKD-0.25% ETH/HKD-0.69%

ETH/HKD-0.69% LTC/HKD-0.81%

LTC/HKD-0.81% ADA/HKD+0.95%

ADA/HKD+0.95% SOL/HKD-0.73%

SOL/HKD-0.73% XRP/HKD+1.23%

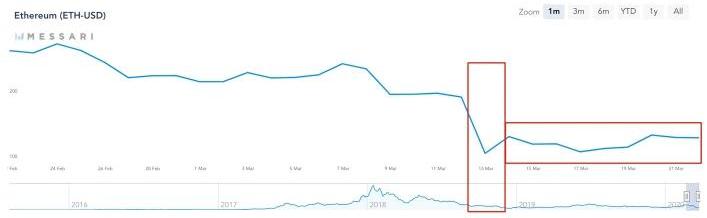

XRP/HKD+1.23%編者按:本文來自加密谷Live,作者:樊緒新,Odaily星球日報經授權轉載。由于受到疫情影響與全球經濟形勢的影響,加密貨幣市場在3月12日大幅下跌,這對于興起不到一年的DeFi來講,無疑是一次重大的考驗。但毫無疑問,DeFi通過了這次大考,同時也暴露出了一些問題,需要進一步改進。近期DeFi整體表現

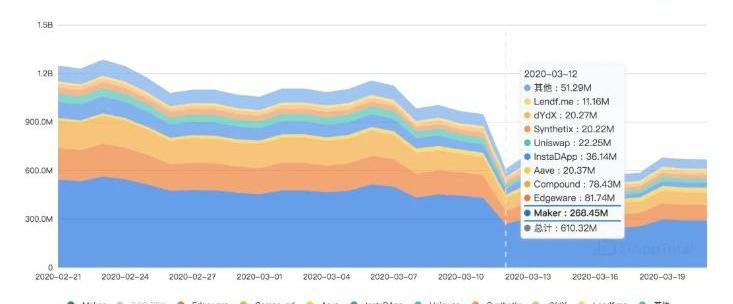

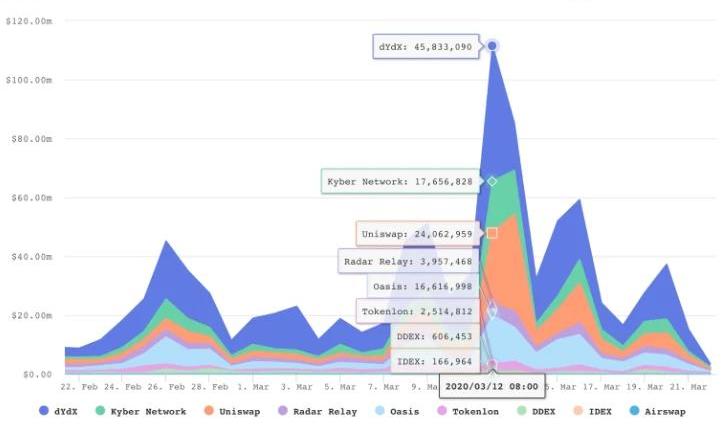

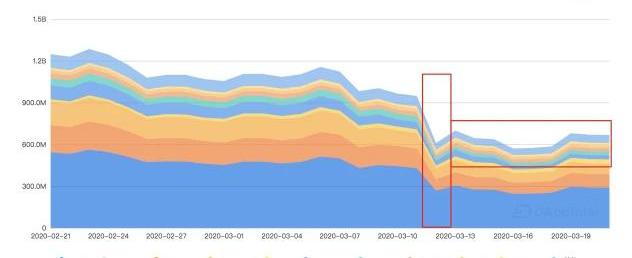

3月12日,隨著整體行情的大幅下挫,引發了DeFi領域的一系列問題,致使DeFi鎖倉價值大幅下降,最大降幅較前一天達到了40%。

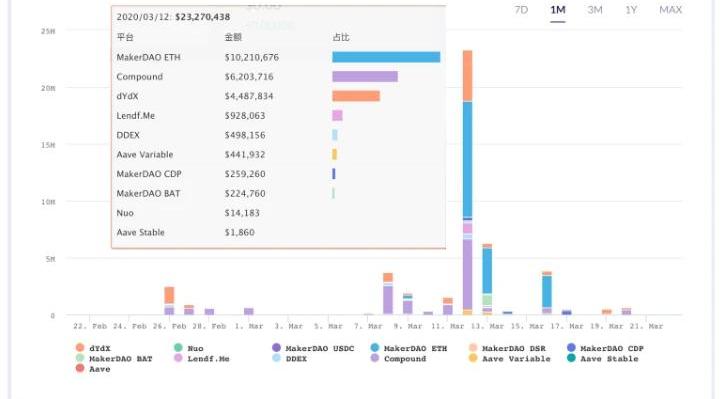

極端行情引發了DeFi應用大規模的清算,其中3月12日與3月13日分別清算了價值2300多萬與600多萬美元的抵押資產。其中MakerDAO、Compound、dYdX三個應用產生的清算量最多。

巨鯨在這次上漲期間從Coinbase和Gemini購買了價值約7920萬美元的ETH:金色財經報道,據 Lookonchain 監測發現,在這次 ETH 上漲期間,巨鯨從 Coinbase 和 Gemini 購買了總計 47,729 枚 ETH (價值約 7920 萬美元)。在今天ETH價格下跌后,仍然購買了 6,108 枚 ETH(價值約 1010 萬美元)。[2023/2/17 12:13:10]

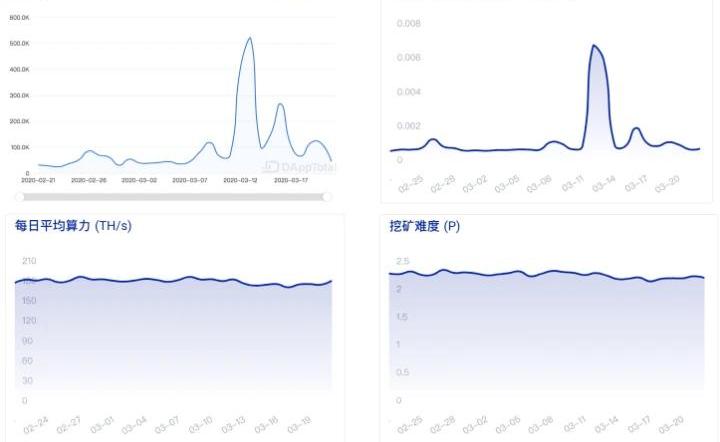

大規模清算致使鏈上的交易量爆增,以太坊上交易量最高峰相較于平時上漲了15倍,當日平均交易量也增長了5倍之多。鏈上交易量暴漲致使以太坊擁堵,導致交易所需Gas費也大幅上漲,從而引發了MakerDAO上的0Dai清算事件。雖然鏈上交易波動巨大,但以太坊網絡依舊穩定,挖礦算力與難度均未出現較大波動。主流DeFi應用在極端行情下的表現

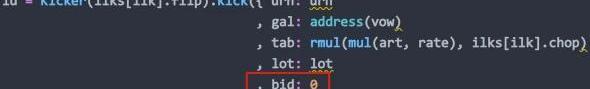

MakerDAOMakerDAO在3月12日與3月13日兩天共清算了價值1400萬美元的抵押資產,并且發生了“0Dai”事件,也即以0Dai的價格拍賣了數百萬美金的抵押資產,從而使得MakerDAO產生了530萬美元的債務缺口。

美聯儲主席鮑威爾:這次削減資產負債表將會“更早更快”:1月12日消息,美聯儲主席鮑威爾:我們還沒有就削減資產負債表做出任何決定,我們將比上次更早更快地縮減資產負債表。這次削減資產負債表將會“更早更快”。(金十)[2022/1/12 8:42:19]

“0Dai”事件發生的原因與經過簡述:MakerDAO的清算有一部分是通過向Keeper拍賣抵押資產完成的,但是如上圖所示,MakerDAO中起拍價被設置為零,且整體拍賣機制設置相對簡單。通常情況下,由于參與拍賣的Keeper數量足夠多,其最終的拍賣價格是非常接近于其目標清算價的。但是在極端行情發生之后,Dai流動性缺失,溢價達到了10%以上。同時以太坊發生了大規模的擁堵,絕大部分Keeper無法及時參與拍賣,而有一小部分Keeper看準機會,通過支付高額Gas費,最終以0Dai的價格拍得相應抵押資產。從上述過程不難看出,“0Dai”事件的根本原因還是其拍賣機制設計上存在缺陷,而以太坊擁堵致使問題得以暴露。當然事發之后MakerDAO也采取了一系列的措施進行補救與改進,此處不再展開。上述過程只是簡單描述了“0Dai”事件的原因與過程,若要詳細了解,請查閱文后的參考資料。CompoundCompound在3月12日與3月13日兩天共清算了1000萬美元的抵押資產,但并未出現明顯問題。值得一提的是Compound擁有自己的資金保險池,因此其自身就具有一定的風險償付能力。Synthetix3月12日,由于以太坊擁堵,導致Synthetix出現短時間宕機,其團隊發布SCCP-16,臨時將費用追償延長到了一小時。當網絡擁堵消退之后,該臨時更改也恢復到常態。Kyber&Uniswap由于DeFi應用的大規模清算等原因,3月12日Dex的交易量相較于平時上漲數倍,同時由于以太坊擁堵,交易速度也受到相應影響,但Kyber、Uniswap等現貨交易協議并且未出現其它明顯問題。

商思林:這次價格減半 下調有多深 上漲就多猛:4月17日,“Bibox兔子小姐直播間&大咖來了 NO6”中,火星財經聯合創始人商思林表示:整個區塊鏈產業的巨大波動性和周期性,是包括媒體、交易所、礦機廠商在內的所有從業者共同面對的問題。找到適合自己的商業模式,具備自我造血能力非常關鍵。此外,這次BTC價格的減半,是一次深蹲,下調有多深,將來上漲就有多猛。減半注定會影響比特幣的基本供需。比特幣的持續安全的運行和共識的不斷擴大,其價值會越來越高。[2020/4/18]

dYdXdYdX作為期貨交易平臺,在3月12日與3月13日兩天共清算了850萬美元的資產。而以太坊擁堵致使其交易撮合壓力較大,為了緩解撮合延遲壓力,dYdX分別在12日與13日兩次人為干預上調了其最小交易量。喂價Oracle在極端行情下的表現

對于DeFi應用來講,最理想的狀況應該是直接從Dex獲取價格信息,而無需與鏈下交互。而現實是當前數字貨幣交易量主要集中在中心化交易所,Dex無論是交易量還是交易深度與中心化交易所均相差甚遠。DeFi若是從Dex獲取價格,則容易發生通過短時操縱價格定向爆倉等問題。現階段DeFi若要穩定運行,最優的選擇便是獲取中心化交易所的價格。而Oracle便成了此過程中極其重要的一環,若是Oracle出現問題,則有可能引發一系列的問題。在此次極端行情中,并沒有出現由Oracle引發的問題,眾多DeFi應用的Oracle合約因檢測到了價格異常而觸發了價格保護機制。致使12日Oracle喂價次數也遠超平時。Oracle雖然是用來與鏈下進行交互的,但其核心部分仍是運行在鏈上,也即Oracle合約。既然運行在鏈上,則必然會受到以太坊擁堵的影響,因此,在極端行情中,Oracle雖未引發問題,但其喂價也受到了不同程度的影響。值得慶幸的是,正是由于以太坊擁堵,MakerDAO的Orcale并未將ETH的短時極低價送入MakerDAO,從而避免了進一步的大規模清算。所以,這次DeFi真的崩了么?

分析 | HT再度貼近年度上升趨勢線 這次能否企穩反彈?:分析師K神表示:周線級別,前期HT觸碰19年初筑底上升趨勢線開啟大幅反彈,一直漲至前期周線平臺4美元上方,不過量能并未持續放大,不足以解放前期套盤籌碼,價格沖高遇阻跟隨大盤回落,在跌破下方頸線位3.7支撐后,出現了快速下跌,不過整體仍處于一個大的上升三角形內整理,當前價格再次貼近周線上升趨勢線附近,價格有作技術性反抽的需求,可逢低吸貨做多為主,一旦有效跌破三角支撐,就要反彈減倉,趨勢支撐3.35美金,壓力3.7美金。[2019/11/19]

基于以上的數據和信息分析,是不是就會認為,這次DeFi出了大問題,從而被證偽了呢?那我們再來看一些其它角度的數據。

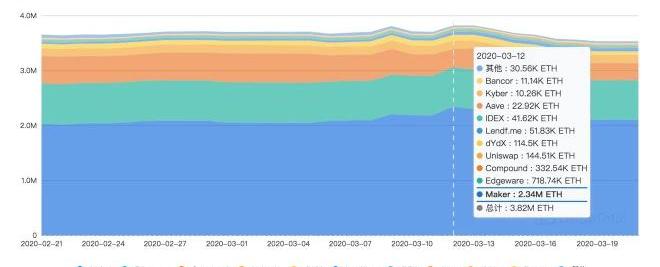

如上圖,12日與13日,ETH鎖倉量并沒有像極端行情一樣發生劇烈變化,相反的,其趨勢相對穩定,說明絕大部分鎖倉的ETH并未受到影響。

聲音 | 火幣七爺:火幣受到AWS這次事故影響 正在協調恢復:TP-LINK安防服務發布公告稱,由于云服務專用光纖線路被外界不當施工挖斷,導致其部分地區相關云服務受到較大影響。火幣全球站CEO七爺針對此事在朋友圈表示:AWS這次事故影響了一大批企業,火幣也在其中,正協調對方盡快恢復[2019/6/2]

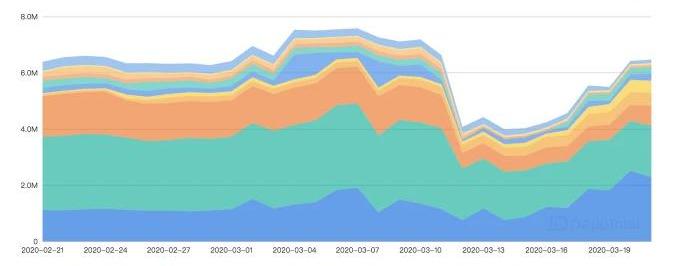

Dai的鎖倉量在12日出現了大幅下降,其主要原因是大部分DeFi應用中均引入了Dai。而當極端行情發生時,引發DeFi應用大規模清算,此時對Dai的需求量激增,Dai短時間內出現了流動性問題,多重原因疊加導致Dai的鎖倉量急劇下降。但從上圖可以看出,目前Dai的鎖倉量已基本恢復到了此前的水平。

本文開頭提到,DeFi的鎖倉價值下降了40%,乍一看確實非常多,會讓人認為DeFi出了大問題。但是對比以太坊價格趨勢,不難發現,其趨勢基本是一致的。因此,DeFi鎖倉價值的大幅下降主要是因為幣價的下跌造成的,如果以幣本位來看,其鎖倉量并未發生太大變化。

在極端行情下,幾乎所有人都在講,DeFi迎來了歷史上的最大規模清。事實確實是這樣,但是我們也不妨換個角度看一下這次清算。在3月11日,DeFi鎖倉價值為9.4億美金,3月12日下跌后的鎖倉價格大約為6.1億美金。而在此次行情中,清算資產總數為3000萬美元,其在下跌前鎖倉價值的占比僅為3%,而即使和下跌后的鎖倉價值相比,占比也僅有4.9%。因此,從宏觀角度來看,在此次極端行情中,DeFi的表現遠沒有大多數認為的那么悲觀,相反地,其表現反而是可圈可點的。此次行情中DeFi所反應出的問題

以太坊性能問題這也是一個老生常談的問題了,這次事件也不例外,以太坊擁堵幾乎成了大多數問題的導火索。DeFi應用中的機制設計問題此次“0Dai”事件,根本原因還是MakerDAO的機制設計問題,因此,DeFi應用設計中,其各類機制的反脆弱性設計是非常重要的。極端行情中DeFi仍需要人為干預在此次行情中,dYdX與Synthetix均在不同程度上對應用的運行進行了一定的干預,而MakerDAO也在極端行情發生時在討論是否需要關停協議。若是在極端行情下,人為干預DeFi運行不可避免,那便需要考慮對人為干預方式和流程進行一定的規范,并做好相應的預案。MakerDAO所產生的Dai存在的一定局限性,其發展空間可能受限毫無疑問MakerDAO是目前最成功的DeFi應用,大部分DeFi應用也都引入了Dai作為其穩定幣。但是從Dai的發行機制不難看出,其發行量受到抵押資產數量與MKR市值和流動性的約束。并且在此次行情中,Dai出現了10%以上的溢價,可以看出其價格穩定性存在一定的風險。因此,DeFi若要發展引入其它穩定幣是非常有必要的,并且通過數據也可以看出,在DeFi應用中,USDC占有量已經超過Dai。此處并不是說Dai的存在沒有意義,MakerDAO目前仍然是最大的DeFi應用,但引入更多優質穩定幣可以使DeFi的規模更大,生態更加健壯。DeFi領域其它潛在風險

抵押資產的流動性風險大部分借貸類DeFi應用均采取150%以上的超額抵押,通常情況下,其安全性是沒有問題的。但是如果抵押資產出現嚴重問題,價格下跌速度超過其清算速度,則該DeFi應用便會出現資產缺口。因此DeFi應用在選取抵押資產時應該足夠謹慎,并且應該引入相應的保險機制,以防極端情況的發生。DeFi合約代碼的安全性風險代碼的安全性風險應該是DeFi面臨的最大的風險問題,開發者們也在編程語言、代碼審計等方面進行著改進。但在技術層面的保障之外,也應該引入保險機制來應對此類風險。小結

綜合來看,DeFi相比于CeFi在透明性與去中心化上有著無可比擬的優勢,并且在此次極端行情中,其表現可圈可點。如果把這次極端行情當作一次大考的話,DeFi的表現成績至少可以打到80分,因此其前景非常值得期待。但也必須認識到,DeFi目前還處在很早期的階段,仍然存在很多問題與風險,仍然需要不斷的改進與完善。

Tags:EFIDEFIDEFDAIdefi幣聯合坐莊是騙局嗎PieDAO DEFIXDEFI幣Zero Collateral Dai

編者按:本文來自PeckShield,Odaily星球日報經授權轉載。在互聯網世界里,很多人都曾收到過一份中大獎郵件,獎金是58,000元與三星Q30筆記本電腦一臺,一般人看到后都會喜出望外,感.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:小毛哥,星球日報經授權發布。互聯網是現代最重要的工具之一,對生活在城市里的大部分人來說,互聯網觸手可及,但是獲得高質量以及能夠負擔得起的寬帶連接仍然.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析師團隊,星球日報經授權轉發。金色財經合約行情分析丨BTC在9000美元上方波動 有所企穩:據火幣BTC永續合約行情顯示,截至今日17:00(GMT+8),BTC.

1900/1/1 0:00:00昨晚美股盤前,美聯儲宣布一系列新措施來支持美元流動性,包括不限量按需購買美債和MBS,本周每天都將購買750億美元的國債和500億美元的機構住房抵押貸款支持證券(MBS)等.

1900/1/1 0:00:00作者:SethGoldfarb譯者:Emma,FrauYang,Shirley校對:YefanHuang協調:Samuel翻譯機構:DAOSquare “2006年.

1900/1/1 0:00:00編者按:本文來自:威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。上一輪312暴跌,很多人到最后都得出了結論,是因為比特幣的流動性在短期內極其短缺,導致了市場無法承接賣單,最后導致了連環.

1900/1/1 0:00:00