BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD-2.25%

ETH/HKD-2.25% LTC/HKD-2.64%

LTC/HKD-2.64% ADA/HKD-0.4%

ADA/HKD-0.4% SOL/HKD-1.71%

SOL/HKD-1.71% XRP/HKD-2.71%

XRP/HKD-2.71%編者按:本文來自鏈聞ChainNews,撰文:ParkerLewis,UnchainedCapital業務拓展負責人,編譯:PerryWang,星球日報經授權發布。自比特幣2009年誕生以來,一切都變了。比特幣是完全自愿的,它不受任何人的控制,它給所有人提供了一種可以存儲和轉移價值的能力,承載這一價值的貨幣不會被操控。比特幣或許不是人權、自由和追求幸福的同義詞,但對于選擇把比特幣作為一條更好的路徑的人而言,它是一項根本的、不可剝奪的權利。盡管人們基于不同的理由看重比特幣,但它始終吸引著那些看好這種強大工具所賦予的自由的人士,尤其是在一個充滿著永無止境的經濟災難的世界。這個世界究竟怎么了?

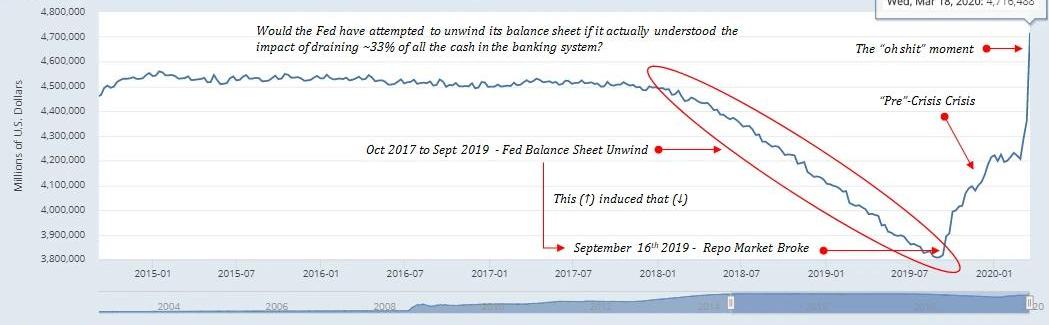

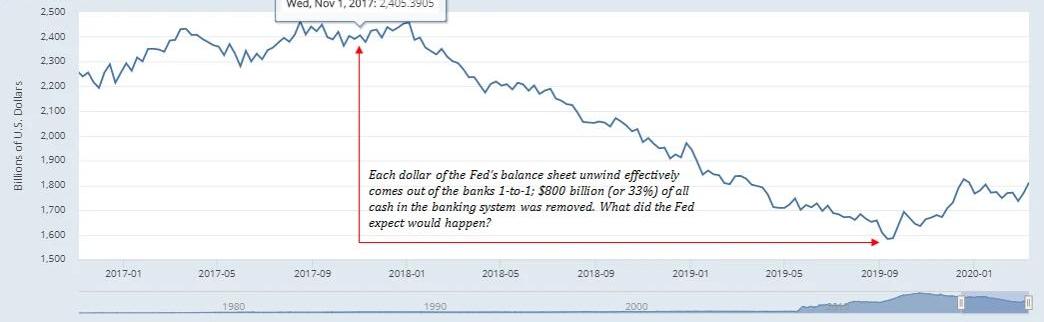

隨著全球金融體系的脆弱性和不穩定性日趨明顯,各國央行首腦和政界人士競相為頻頻報警的經濟提供更多刺激。我們不要忘記,金融體系的不穩定不是剛剛浮現,而是多次出現。現在再次浮現的結構性問題與2008年金融危機時存在的問題其實是相同的。在這次石油戰和全球疫情之前,回購融資市場在2019年9月出現過斷裂。危機不是什么神秘預言,而是早已出現在回購融資市場。即便不是近期事件的加速推動,全球金融體系也可能因為其它偶然的「不可抗力」而引爆其表面繁華下的層層危險:一個高度杠桿化的金融系統在任何重大壓力下都會一潰千里。

世界經濟論壇區塊鏈技術負責人:CBDC建立更細致的金融跟蹤機制:世界經濟論壇(World Economic Forum)區塊鏈負責人希拉?沃倫(Sheila Warren)表示,各國CBDC將兌現其承諾,建立更細致的金融跟蹤機制,但這也為隱私幣打開了大門。(Coindesk)[2020/5/13]

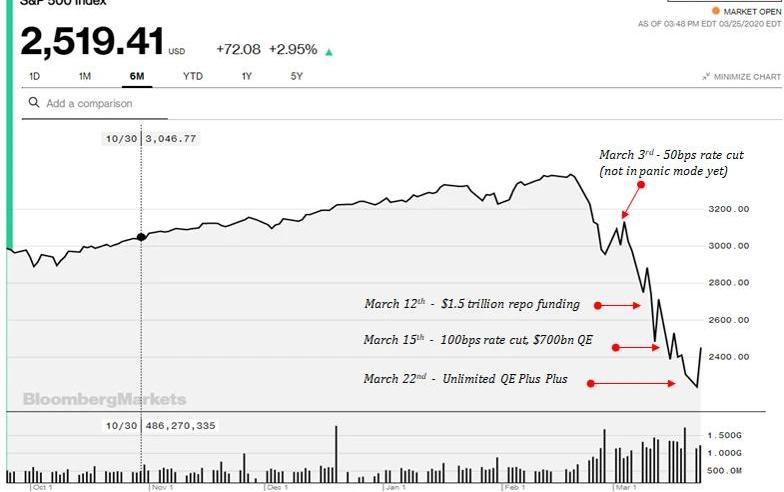

其實在全球因疫情而鎖國之前,美聯儲已經向回購市場提供了大約5000億美元的緊急資金。現在這些舉措成了火上澆油。讓人震驚的不只是資金規模,它還清楚地表明,在漸進主義的曲折措施之后,情況正在失控。在美國股市最初的暴跌后,美聯儲緊急降息50個基點;股市再次暴跌,美聯儲又緊急宣布向回購市場漸進投入1.5萬億美元短期資金。股市再次暴跌,三天后美聯儲正式宣布7000億美元的量化寬松計劃,直接購買5000億美元的美國國債和2000億美元MBS。與此同時,短期利率下調了100個基點。

然而,股市還是暴跌,信用市場亂套,美聯儲隨后作出「不惜一切代價」的回應,宣布無限量的量化寬松措施。美聯儲前所未有的最激進三項措施在短短10天內出臺。最新的行動更是史無前例:美聯儲將開始在二級市場購買公司債券,還將參與公司信用融資的一級發行。并將MBS的購買范圍擴大到商業性MBS。另外,美聯儲還建立了一個便利工具來發行ABS,以購買學生貸款、汽車貸款、信用卡貸款等。所有這一切都沒有標明數目,只是一個不惜一切代價的承諾。如果它不那么鄭重其事,事情就好玩了,但真正的問題是,如果美聯儲能掌控局勢,那它為什么如此倒行逆施呢?如果它了解問題的嚴重程度,為什么在十天之內計劃變動如此劇烈?無止境的量化寬松是福是禍?

動態 | “加密世界”公司網站已離線 明顯是騙局:據bitcoinexchangeguide消息,一個叫“加密世界”(Crypto World Company)的公司今天網站已離線,明顯是騙局。該公司有一個網站提供涉及數字貨幣的交易服務。它稱使用自動交易機器人,用你的數字貨幣來投資,并給你高回報,如果你邀請其它人到該平臺,還會獲得獎勵。這遵循“提供了‘簡單’服務,投資回報率高,也沒有顯示多少關于誰擁有這家公司或整個公司如何運作的信息”的騙局模式。[2018/9/18]

先不要操心后事如何,這已經說明美聯儲控制不住局面了。為什么要宣布7,000億美元的量化寬松計劃,如果它已預料到這一招沒用?這是一個經典的猜測和檢驗游戲,只不過這一次的后果永遠無法檢驗了。關鍵問題是,經濟危在旦夕。美聯儲有無限現金。明尼阿波利斯聯儲主席NeelKashkari于2020年3月22日在CBS電視臺《60分鐘》節目若要給銀行放款,我們只需要用電腦將他們在美聯儲賬戶的數字調大就可以……與其說借款,不如說更像印錢。美聯儲前主席伯南克于2009年3月15日在《60分鐘》

毫無疑問,美聯儲向回購市場提供的1.5萬億美元將被轉換為正式的量化寬松計劃中的增量,而一系列數量未知的操作,保守估計將超過4萬億美元,當一切落實之后。通過短期融資,美聯儲無法撲滅流動性危機的大火,它別無選擇,只能通過把信貸系統的更大一部分貨幣化來應對危機,因為這一次的問題比2018年更嚴重。此外,雖然尚未通過,但美國國會正在制定一項2萬億美元的刺激計劃,以應對全球疫情的沖擊。在市場已經遭遇流動性危機時,銀行體系手頭變不出現金來為聯邦政府赤字的大規模擴張提供資金。畢竟,流動性危機已經展開,因此,美聯儲被迫通過不斷擴大的量化寬松計劃為所有財政對策提供資金。這是銀行獲得資助此類財政刺激措施所需資金的唯一途徑。所有道路都通往美聯儲和無止境的量化寬松。這就是新常態,不可持續的新常態。這也不是我們必須接受的現實。其實有更好的辦法。信貸擴張才是目前金融系統的最終風險

現場 | 世界加密資產俱樂部主席:世界加密資產俱樂部成立對區塊鏈落地起積極作用:金色財經現場報道,在2018金融科技區塊鏈峰會期間,世界加密資產俱樂部主席李佳城表示,世界加密貨幣俱樂部的成立,對于區塊鏈場景應用落地、在社會上普及區塊鏈知識以及教育大眾上起到了積極作用,它致力于監督社會不良項目,希望能對大眾起到警示作用,并配合WCO幫助全球數字貨幣實現更好地的應用。[2018/9/9]

當世界在恐懼和慌張中東張西望時,似乎別無選擇。不清楚什么時候開始,很多人將政府的角色定位于與全球疫情作斗爭,但這就是許多人似乎強烈要求的世界。問題出在人們沒有抓住問題的根本。人們誤判了全球疫情的后果,并錯誤地認為,唯一的希望是讓中央銀行和政府憑空創造資金來分配。可以預見,這個想法并不理性。即便經濟有幾個月完全停頓,也沒有理由說世界會陷入全球蕭條的邊緣。其實,這是天生脆弱的金融系統的結果,這個金融系統依賴于永久的信貸擴張才能維持自身所需,沒有這種擴張,就會崩潰。其實,全球金融體系本身的脆弱性,才是問題的根源,而不是全球疫情。別再上當了。這不是疫情引發的金融系統失靈。這是百分百會發生的事情,無論是否有疫情。如果不是因為嚴重依賴信貸和不可持續的高杠桿,人們怎么可能一覺醒來,在一切正常時發現標普500期指又一次熔斷了。而且,經濟體對信貸和極高系統性杠桿的依賴,既不是資本主義也不是自由市場的內置功能,這一市場設置是各國央行的一個職能。這種不穩定不是設計使然,而是市場結構造成的。過去四十年在應對每次經濟放緩時,各國央行的反應都是增加貨幣供應量和降息,這樣就可以維持現有債務水平,且可以創造更多的信用。當這個金融體系每次試圖去杠桿時,央行就會通過貨幣刺激來防止,最后讓這個難題一拖再拖,讓數十年的經濟失衡在信貸系統中不斷累積。這是金融系統固有脆弱性的根本原因。這就是為什么每次經濟危機浮出水面時,央行的貨幣應對措施都必須更大更極端。失衡越來越嚴重,也就需要越來越大的船只救援。

動態 | 利物浦欲將利用區塊鏈技術成為世界上第一個氣候友好型城市:7月19日消息,利物浦市議會宣布與區塊鏈平臺公司建立新的合作伙伴關系,以抵消其110%以上的碳排放量,并宣布將在2020年底打造世界上第一個氣候積極城市。利物浦市議會(LCC)將與波塞冬基金會進行為期一年的試驗,通過支持全球森林對話項目,利用區塊鏈平臺抵消城市所有產品和服務的碳影響。[2018/7/19]

如何擺脫這種瘋狂?

這樣一來,整個系統就被一步步推到同一暗礁。這個金融系統的最終風險越來越大。每個人都無意識地被迫參與這個驚心動魄的旅程,但是對于那些關注游戲本質的人來說,比特幣正逐漸成為擺脫這種瘋狂的一條最清晰的途徑。簡化到最小公分母,量化寬松其實就是貨幣儲蓄的強制縮水。它扭曲了經濟體內的所有定價機制,其預期目標是信貸的擴展。當歷史書寫到這一前比特幣時代時,人們認為,如果無法理解扭曲的全球定價機制的后果,也就無法發現現代中央銀行理論中所有其他嚴重缺陷的預設。你無處可逃。只能寄望于管控這些后果。當「別踩到我」與「有膽過來拿」的精神碰撞在一起時,全世界各行各業熱愛自由的美國人開始說:「我受夠了。」必須有一種更好的辦法,因為總會有辦法的。這就是希望和人類創造力的本質。人們不愿意將新常態當作既成事實。如果量化寬松可以簡化為貨幣儲蓄的縮水;那么,比特幣可以簡化為將價值轉換為一種不能被操縱的貨幣形式的自由。哈耶克在《通往奴役之路》中最恰當地描述過貨幣的功能:「更真實的說,貨幣是人類發明的最偉大的自由工具之一。」正如他進一步解釋的那樣,貨幣最終為人們提供了比原本想象的更大的選擇范圍。具體實現方式是:通過其價格機制來傳遞知識。所謂的價格機制,即單個最重要的市場信號促進了經濟協調和資源分配。但是,隨著單一貨幣媒介所提供的自由受到損害,人類的創造性無疑會找到一種迂回方法,并催生出一個能更有效發揮相同作用的全新創造物。這就是比特幣,且沒有回頭路了。魔盒已經打開,知識的擴散自然呈指數級增長。比特幣目前還不是避風港,而是反脆弱的競爭者

日本加密貨幣交易所bitFlyer在世界范圍內擴展其部署:據日本產經新聞,日本加密貨幣交易所bitFlyer正在世界范圍內擴展其部署,并以合規專家及區塊鏈技術為核心,積極采用有國內外金融機關工作經驗的人士,或將成立新的海外據點。加納三作社長在接受采訪時表示,目前公司國內有幾十名員工,國外有大約40名員工,該交易所將在此基礎上擴大兩倍規模。對于海外,他說:“該交易所會考慮將在亞洲和非洲建立據點”,在用戶和世界據點的數量上,其表示希望該交易所能成為世界第一。[2018/5/22]

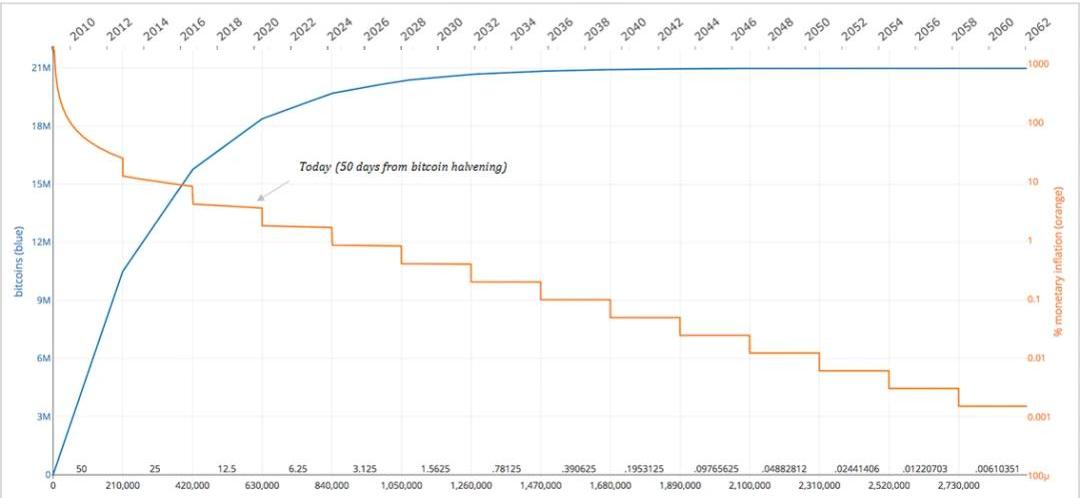

比特幣的承諾,是一個更穩定的貨幣體系。但并不承諾在任一天其價格是多少;它提供的唯一保證是,供應量不會受到某個中央銀行的操控或系統性注水。關于比特幣是不是「避風港」,以及近期的疑問,比特幣為何與更寬泛的金融市場相關,一直沒有答案。一個簡單的現實是,比特幣不是避風港,至少不是主流人群定義的避風港。它的普及范圍仍然不夠廣泛,也就不可能成為一個避風港。它仍在萌芽期,且我們完全可以預見,在全球去杠桿事件發生時,作為流動資產的比特幣將與其他所有資產一起被拋售。然而,依然正確的一點是,與天生脆弱的金融體系比,比特幣是反脆弱的競爭者。在《反脆弱》一書中,作者塔勒布不僅將反脆弱描述為堅固或韌性,而且是脆弱的反面。反脆弱系統實際上可以從波動性中獲得力量和養料。比特幣最近的波動可能僅僅是個開始,但它真正代表的,是不被打斷、不會停步的價格發現。比特幣沒有熔斷,也沒有政府救助。每個參與者都肩負最大責任,這是一個沒有道德風險的市場。當塵埃落定時,不能殺死比特幣的只會讓它變得更強大。誠哉斯言。沒有任何中央協調,比特幣在荒野中生存和繁榮。它不是避難所,而是自由的土地和勇敢者的家園。當它幸存下來,全球流通總數仍然只有2100萬枚,它的幸存會鞏固其在世界上的地位。隨著每一次貨幣刺激注入到傳統金融系統中,比特幣的核心價值功能在更多人眼中會變得更明顯和直觀。這不是偶然事件,而是因為比特幣提供的鮮明對比。即使價格波動很大,比特幣也為一個更穩定的貨幣體系奠定了基礎。由于比特幣的供應無法被操縱,因此其價格和信貸供應同樣且永遠無法被操縱。兩者都將由市場確定。結果,比特幣的信用體系的規模將永遠無法維持原本不可持續的失衡。除了其供應量固定的特質外,這也是實際應用中它與傳統金融體系的區別所在。信貸制度累積的持續失衡是當今全球經濟脆弱性的內在根源。在一個以無法被操縱的貨幣為基礎建立的市場中,一旦出現失衡,經濟力量自然會糾正它,從而避免困擾傳統金融系統的系統性和全面信貸風險。比特幣不會允許失衡現象在表層下累積來損害未來,其無法被操控的供應總量將充當監管者的角色,火災一旦發生就會被撲滅。該系統中的脆弱個體將被犧牲,而整個系統由于該功能而變得更加反脆弱。

比特幣價格走勢,來源:CoinbaseProExchange,間隔6個小時對普通投資者而言,Facebook的Libra讓比特幣變得更加直觀。對其他人來說,是委內瑞拉的惡性通貨膨脹讓人比特幣更直觀。現在對許多人來說,金融危機和量化寬松將成為不斷發生的生活現實。無論美聯儲及其全球同行的寶囊里有多少量化寬松工具,對于意識到危機來臨而又不愿袖手旁觀的人而言,比特幣將不可避免地成為一個戰斗號角。這不僅是集體抗命,這也是對自我保護必要性的個人認知。對于大多數人來說,常識和生存本能會在某個時點自然引導其行為。每個人會有接觸比特幣的不同路徑,但歸根結底,比特幣是一種維護某種形式自由的手段,否則這種自由就會受到損害或侵犯。不管是政府試圖禁止它,還是被錯誤的歸咎為傳統系統失敗的根源,請牢記,比特幣代表的簡單性——它只不過是一種個人自由,一種將現實世界的價值轉換為一種無法被操縱的貨幣形式的自由。它是一種最基本、最根基性的自由,但卻是必須獲得的一種自由。因此,我想向全世界所有美國人說,保持謙虛、屯幣并堅守該死的陣地。不惜一切代價。

從今年8月開始,使用加密貨幣進行P2P貸款商品投資的行為將被禁止。截至目前,P2P企業只要獲得貸款業務經營許可,就可以接受用戶的投資,以加密貨幣為擔保對外進行韓幣貸款.

1900/1/1 0:00:00過去兩三年里最讓我難受的事情一直是,你們黑EOS都黑不到點子上,還自以為是覺得挺有道理。我一直堅持一個樸素的原則:趨勢永遠都沒有錯,我們能做的只有看懂,以及跟隨.

1900/1/1 0:00:00無狀態性 你可能聽說過“狀態爆炸”這個詞,人們在論及以太坊及其狀態數據規模的時候常常提到。這個問題的實質是,一次性支付Gas費就可以讓你的數據永遠留在以太坊區塊鏈上,這就導致了狀態數據不受限制地.

1900/1/1 0:00:00編者按:本文來自肖颯lawyer,作者:郭譚浩肖颯,Odaily星球日報經授權轉載。幣圈交易平臺宣傳“20ms”“10ms”絕無卡頓、絕不宕機來招攬客戶.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 比特幣可以用來做什么?買電腦、付房租、交電費、游戲付款......除了這些日常支付手段之外,維珍銀河告訴我們,比特幣還能送你上天.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:嚯嚯,Odaily星球日報經授權轉載。Staking掀起“人人挖礦”新浪潮已過一年,看好它的人將當時稱作“Staking發展元年”.

1900/1/1 0:00:00