BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD-0.14%

ETH/HKD-0.14% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD-1.33%

ADA/HKD-1.33% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD-0.54%

XRP/HKD-0.54%比特幣一直以來被認為是“數字黃金”,大眾對比特幣的避險特征抱有極高的期望,為什么此次比特幣的避險特征失靈了?凱叔為此回答相關7個問題:本文為3月20日TokenInsight算力之巔全球超產業峰會,凱叔參加“比特幣是否屬于避險資產”專題辯論環節的觀點總結:問題1:什么才能稱為避險資產?

如果要辯論富有成效,避免雞同鴨講,首先要明確我們討論的“避險資產”,到底是什么概念和范圍,這個非常重要。風險是個很廣泛的概念,大類上有自然災害風險,社會動蕩風險,行業固有的商業風險,監管合規變化產生的合規風險,企業日常運作的運營風險,還有就是金融市場資產價格自身波動產生的風險。所以我們討論比特幣是否是避險資產,主要是針對的最后一項:金融市場資產價格波動的風險。金融市場最重要的功能就是價格發現(PriceDiscovery),因此各種影響價格的因素包括上面所說的絕大部分風險,在一定前提條件下,都能反映在相對應金融產品的價格波動上。所以我們研究風險,主要從金融市場的價格波動入手。也就是說,討論比特幣是否是避險資產,指的是討論比特幣能否在金融市場劇烈動蕩的時候,體現出它獨立于其他金融資產的價格走勢。問題2:比特幣算不算避險資產?

芝加哥期權交易所CBOE波動率指數創2023年內高點:金色財經報道,芝加哥期權交易所的CBOE波動率指數 (VIX,通常被稱為華爾街的恐懼指標) 在過去三天從18躍升至23,達到2023年的高點。相比之下,衡量未來30天隱含或預期波動率的比特幣波動率指數 (BVIN) 最近趨于平穩,接近三個月區間60至100的下限,隱含波動率通常代表市場不確定性或焦慮程度。與此同時,衡量美國國債波動性的MOVE指數已躍升至一個月高點120,結束了四個月的下跌趨勢。比特幣價格在2020年3月出現大幅下降后才演變為一種宏觀資產,此后BVIN通常密切跟蹤VIX的走勢,分析認為比特幣在2023年取得突破的條件已經成熟。(coindesk)[2023/2/22 12:23:19]

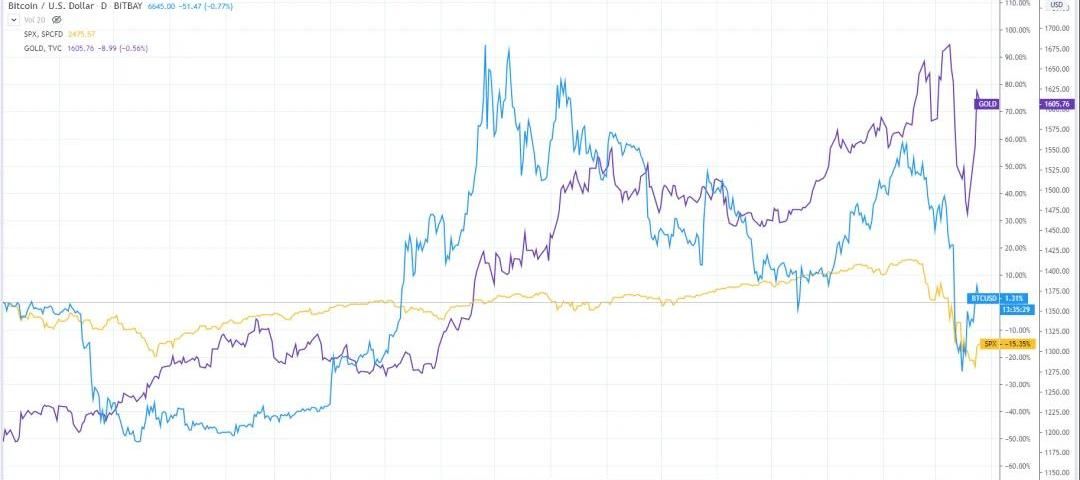

檢驗比特幣是否是避險資產,只要看比特幣價格和標準普爾指數的相關性就可以看出。如下圖,顯然比特幣在本次疫情影響下,和股市同時漲同時跌,完全沒有體現出避險資產的作用。比特幣稱不上避險資產,反而是風險資產。

Chiliz宣布在其五周年之際上線改版后的新網站:2月8日消息,體育和娛樂區塊鏈解決方案Chiliz宣布在其五周年之際上線改版后的新網站。此外,新品牌大使 Minjae Kim(金玟哉)也已亮相。金玟哉曾于2019年加盟北京中赫國安足球俱樂部。

今日早些時候報道,Chiliz開發的Layer 1 EVM兼容鏈已產生創世區塊。[2023/2/8 11:55:22]

黃線為標普500,藍線為比特幣,紫線為黃金問題3,比特幣的避險屬性歷史上被驗證過嗎?

比特幣的避險屬性從來沒有真正在市場中被驗證過。比特幣誕生于2008年金融風暴之后。創始人中本聰設計出比特幣的其中一個誘因,就是看到各國央行不斷印鈔票放水救經濟,因而決定設計完全去中心化的,發行總量恒定的貨幣。自從2008年金融風暴后,全球經濟一直一帆風順,比特幣一直沒有機會真正接受市場考驗。新冠病引爆各國股市大動蕩,是比特幣避險資產特性面臨的第一次真實考驗,可惜考試不及格。問題4,比特幣真的什么險都避不了嗎?

全球加密貨幣總市值跌破1萬億美元:金色財經報道,據CoinGecko數據,全球加密貨幣總市值跌破1萬億美元,截至目前為999,659,040,191美元。[2022/8/28 12:53:06]

持有比特幣所規避的是有別于金融資產波動的其他類型的風險。比特幣有著與眾不同的特性,比如是基于分布式區塊鏈技術,恒定的供給總量,無國界無中心的構架,因此,持有比特幣,資產不會被凍結沒收查封,不會被造假,相比主權貨幣,比特幣抗通貨膨脹。因此,比特幣是可以對抗這類風險,但是往往被盲目簇擁者誤以為比特幣還能對沖市場波動風險。在這次全球股市大波動中,原本以為比特幣能成為避險天堂的投資者,在比特幣避險資產神話破滅后,反而造成投資人恐慌,紛紛拋售自保,造成資金出逃踩踏,反而加劇了比特幣在短時間內急速下跌的動能,創下一天跌去50%,一周跌去2/3的驚人跌幅,成為所有資產類別里,跌幅最大風險最高的投資品種。

Arbitrum網絡每筆交易的Gas費降至0.13美元:金色財經消息,L2Fees數據顯示,目前Arbitrum網絡進行每筆交易的平均Gas費用約為0.13美元,此外Arbitrum網絡發送ETH的Gas費用約為0.08美元。[2022/7/10 2:03:23]

特別強調下抗通貨膨脹的風險,其實這不是比特幣的特性,股票、房地產、黃金、以通脹率為指數的債券,都可以成為有效的抗通脹的投資工具。問題5,比特幣在這場風暴之前,跟股市波動性很小,為什么不能根據過去表現來判定比特幣具有避險屬性呢?

用市場正常情況下來認定比特幣避險屬性是不對的。所謂養兵千日用兵一時,避險資產的作用,就應該在風險來的時候體現,否則有愧避險之名。就像你平時買汽車事故保險,如果保險公司規定,只有正常狀態保單才起作用,非正常狀態不保,那這保單還有什么意義嗎?早期比特幣參與的人主要是極客,灰色或者黑色產業的人,投機者和信仰者,市場小參與人數少,因此比特幣的價格完全獨立于經濟大環境之外。這是一段特殊的時期,以這段時期來判定比特幣的避險屬性是很片面的。

“Machi大哥”黃立成被曝曾推出十余個垃圾項目,并涉嫌挪用巨額資金:6月17日消息,據加密KOL zachxbt發文稱,黃立成(Jeffrey Huang)先后推出了Mithril(MITH)、Formosa Financial(FMF)、Machi X、Cream Finance(CREAM)、Swag Finance(SWAG)等數十個垃圾項目,其中Formosa Financial出現挪用22,000 ETH資金的情況,Cream Finance曾3次遭受黑客攻擊共計損失超1.92億美元,其余多個項目出現上線數日后夭折、項目Token拉高后暴跌以及Rug Pull等情況。文中稱在Jeff的許多項目中,能夠看到相同的反復出現的主題:匿名團隊、分叉項目、通過FTX資助的新錢包以及較短的生命周期。

對此,黃立成在社交媒體上發文表示該質控為不實信息。若爆料者非匿名,黃立成將起訴其誹謗。[2022/6/17 4:33:14]

隨著比特幣用戶的增加,體量的增大,特別是衍生品和機構客戶的涌入,導致比特幣和傳統金融世界的通過資金流動聯系越來越緊。而大部分機構和專業投資者,都不認為比特幣是避險資產,而是把比特幣定位為高風險的金融另類資產。此次比特幣大跌,最主要原因還是因為全世界流動性緊缺,大家都恐慌要換成現金,因此首先拋棄風險大的資產,而比特幣就是屬于這一類,從而換取風險小的資產,比如國債、美元等。值得一提的是,數字貨幣行業中,穩定幣的出現,也大幅削弱比特幣的尚存的不多的避險功能。17年以來,隨著越來越多穩定幣的發行和使用,用戶更多把穩定幣當成比比特幣更加避險的品種。這也解釋了為什么在最近極端行情下,比特幣大跌,而穩定幣如USDT溢價8%。問題6,比特幣成為真正的避險資產,還需要哪些條件?

需要兩個重要條件:定價和體量。比特幣和其他金融資產相比,最大的缺陷在于沒有一個公認的錨定價值基礎。至今全世界沒有人能夠提出一個令人信服的比特幣定價模型,大家對比特幣的內在的真正價值還是云里霧里。比如黃金,房地產和股票,他們都有公認的定價基礎,可以計算出其內在價值。即便他們價格受極端外部環境影響上下浮動,但是終究是還是圍繞價值在浮動。這就跟大風暴來臨,有錨的船即使上下巨幅震蕩,都不會被風暴刮走,而比特幣此時就是一只沒有錨的船,風浪吹到哪里,船就被刮到哪里。像比特幣這樣如此波動巨大的投資品,是很難成為真正的避險資產。

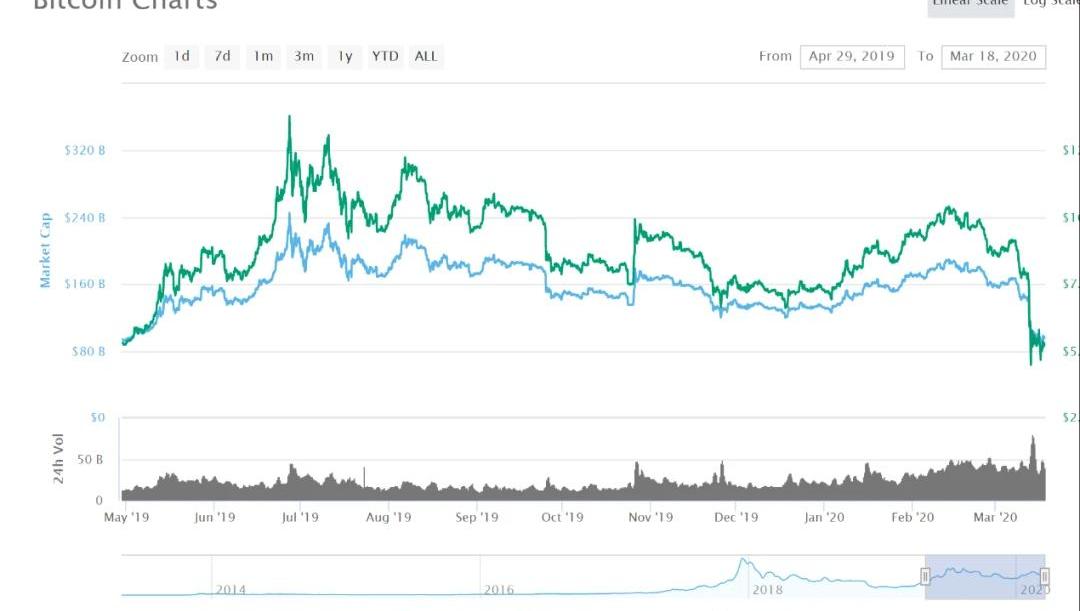

另一個比特幣缺乏的,是市場體量。比特幣市場體量太小了。比特幣總市值1000億美金,跟特斯拉市值差不多,是蘋果股票市值的1/10不到,更不用跟動輒萬億為單位的真正避險資產國債和美元相比,在這些巨量資產面前,比特幣就是一個嬰兒。就拿黃金做參照,黃金全球每日交易量(包括衍生品和ETF)大約3000億美金,是比特幣每日評價500億美金的6倍。如果把金融風暴下的股市比作一艘即將沉沒的大船,大船要成沉沒了,而只有比特幣一條救生圈是不夠的。比特幣這樣小的市場體量,即使是有條件,也沒有能力承擔避險資產的功能,救不了整艘大船的人。比特幣的體量小有其根本的原因:沒有一個公認的定價模型;其應用場景有限;監管大多保持警戒態度;產品無法面向大眾;特別是ETF一直無法通過監管批準等等,這些都是比特幣在短時期無法克服的挑戰。

問題7,比特幣避險資產神話破滅,有什么啟發和影響?

此次血淋淋的現實,刺破比特幣避險資產神話,會改變用戶對數字貨幣的定位。在討論比特幣類別上,經常有人稱比特幣為“合成資產”:有黃金的商品和避險屬性,有貨幣的支付和衡量價格屬性,還有證券的投資和投機屬性。現在,由于穩定幣的出現,加上比特幣本身價格波動大,其貨幣的屬性已經名不副實。這次比特幣的暴跌也讓數字黃金的稱呼顯得格格不入,最后是剩下其證券屬性。這必然會減少部分投資人持有比特幣的意愿,總體來說是負面影響。

Tags:比特幣穩定幣FINANC比特幣走勢圖最新今日價格穩定幣和加密貨幣的關系Rhinos FinanceParm Finance

編者按:本文來自加密谷Live,作者:CoinMetrics,翻譯:子銘,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自吉時通信,Odaily星球日報經授權轉載。摘要事件:4月1日,習近平總書記在考察杭州城市大腦運營指揮中心時強調運用區塊鏈、大數據等技術推進城市治理現代化.

1900/1/1 0:00:00Odaily星球日報譯者|Azuma全球性的疫情大流行使得風投資金向初創公司的流動凍結,這種情況對早期加密公司的影響尤為嚴重.

1900/1/1 0:00:00編者按:本文來自中本小蔥,Odaily星球日報經授權發布。為挽救疫情沖擊下的美國經濟,美國政府原計劃在美國當地時間周日晚間通過的一項價值近2萬億美元的救市計劃.

1900/1/1 0:00:00作者|秦曉峰編輯|郝方舟出品|Odaily星球日報 一、整體概述 審計方LeastAuthority已經完成了對以太坊2.0的初步審計,據悉,以太坊的升級計劃將于2020年7月啟動.

1900/1/1 0:00:00今天是全國哀悼日,在此對因新冠肺炎疫情犧牲的烈士和逝世同胞表示深切的哀悼。本周的金融市場讓我們再次開了眼界,主要在于兩方面,一是在美國上市的中概股瑞幸咖啡單日低開85%,引起了廣泛的話題討論.

1900/1/1 0:00:00