BTC/HKD+3.51%

BTC/HKD+3.51% ETH/HKD+6.75%

ETH/HKD+6.75% LTC/HKD+2.96%

LTC/HKD+2.96% ADA/HKD+9.09%

ADA/HKD+9.09% SOL/HKD+5.87%

SOL/HKD+5.87% XRP/HKD+6.34%

XRP/HKD+6.34%這個春天是DeFi的高光時刻,好像一夜之間被人價值發現了一樣,各種DeFi項目的市值都開始猛漲。而在6月5日,DeFi鎖倉市值時隔三個月再度突破10億美金。這一波浪潮中,DEX領域的前浪們表現亮眼,Uniswap、Synthetix、Kyber、Bancor等占據了大部分頭條。DEX賽道發展火熱,未來也將是DeFi世界的核心,但DEX在投資選擇上真的是一個好的賽道嗎?本文嘗試在現貨交易賽道進行簡單的討論。一、DEX的分類

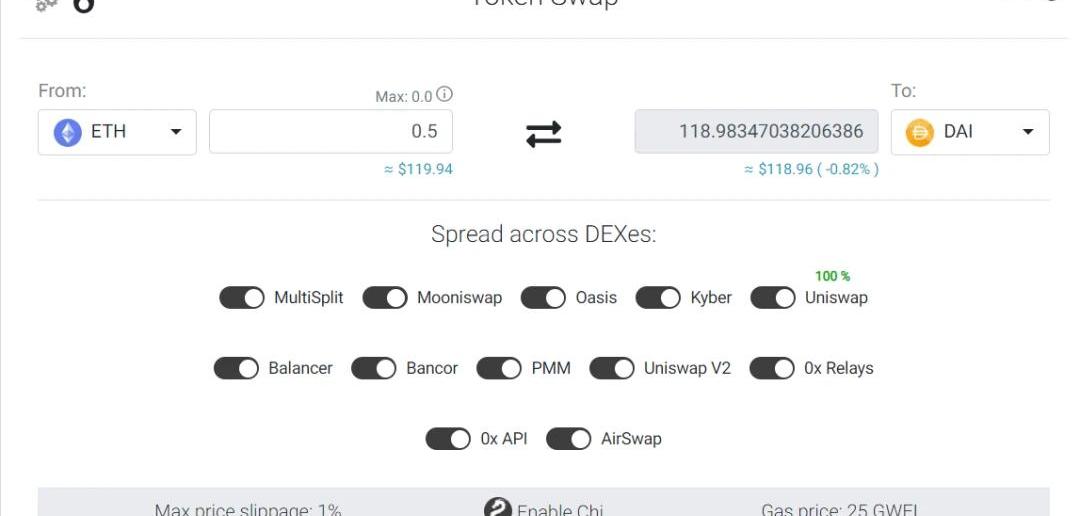

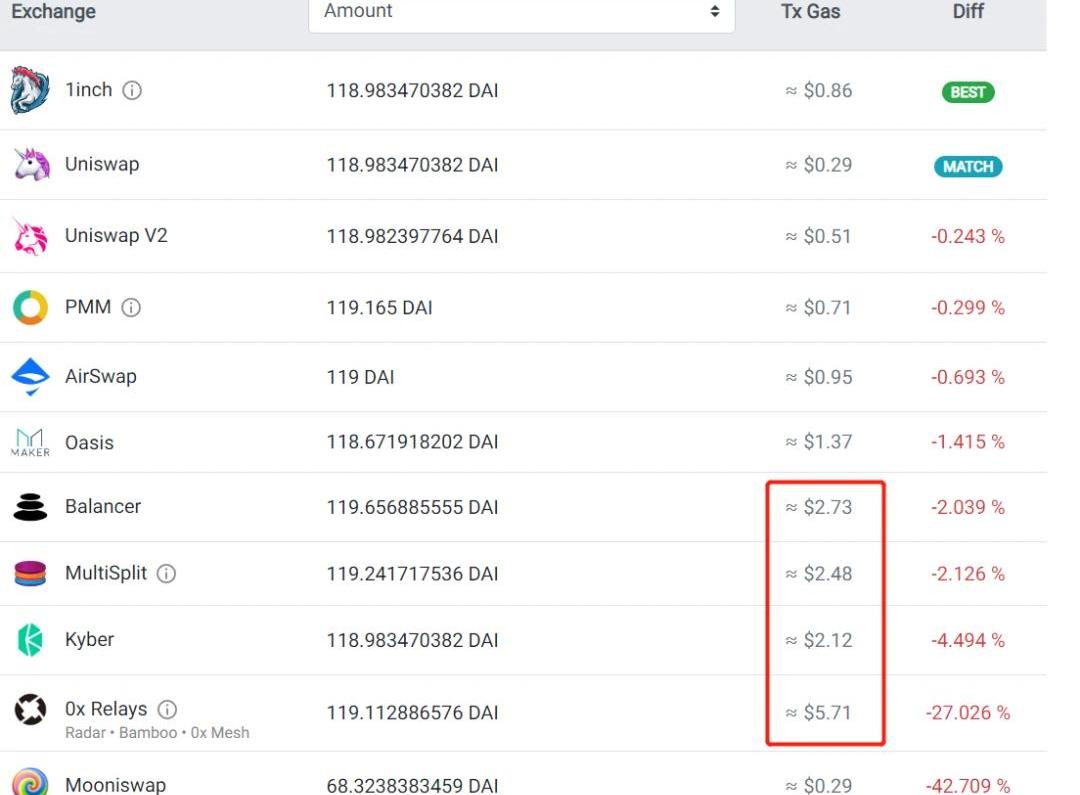

DeFi的一個顯著特點是可組合性,不同協議間相互調用可以產生“樂高積木”般的神奇效果,在bZx閃電貸事件中,很多人已經見識到了DeFi可組合性的神奇。DEX領域,不同DEX的組合趨勢已經越發明顯,可以根據是否具有可組合性對DEX進行簡單分類。可組合意味著流動性可以共享,Uniswap、0x、Oasis、Kyber、Bancor之間通過可組合性,實現流動性共享已經成為事實。而Loopring.io、IDEX等去中心化交易所不具有可組合性,暫時也沒有看到可以實現組合的方法。二、流動性沒有邊界隨著不同DEX協議組合程度的加深,一個很明顯的結果是,流動性不再有邊界,所有DEX能夠共享整個網絡的流動性。無論使用哪個應用發起交易,都能享受到最好的流動性。作為CEX護城河的流動性,對于可組合的DEX不再具有護城河屬性,但流動性對于價值捕獲依然重要。而Loopring.io、IDEX的邏輯和中心化交易所更為相似,良好的流動性依然會是他們的護城河,且他們必須具有良好的流動性才能更好發展。如果從護城河的角度考慮,IDEX、Loopring.io比0x、Kyber的護城河更深。三、用戶端的價格戰用戶對DEX的三大訴求是:最優的價格;快速的交易;最低的成本。最優的價格,可組合DEX共享流動性,大家都可以實現;快速的交易,可組合DEX依托的基礎設施都是以太坊公鏈,大家都不能實現。用戶使用DEX的成本包含手續費和Gas費。Gas費取決于以太坊底層,及DEX內部交易的復雜程度,交易流程復雜的DEXGas成本會更高,更不利于用戶使用。對于小額交易來說,這一點非常重要。用1inch做個測試,對于小額交易各家的兌換數量相差不大,但看一下0x、Balancer的Gas費,難免會讓人覺得真的太貴了。

SheepDex今日完成首次代幣回購燃燒:據官方消息,SheepDex于2021年11月29日UTC+8 13:00完成首次代幣回購燃燒。此次總共燃燒770000枚平臺幣SPC,占總流通量的17%。銷毀哈希見文中圖片。

用于回購的資金來源主要來源是手續費收入和團隊收益,當日幣價最高漲幅增長90%。

據悉,SheepDex是BSC上流動性聚集的DEX,可以更好的降低交易滑點和促成成交。[2021/11/29 12:39:26]

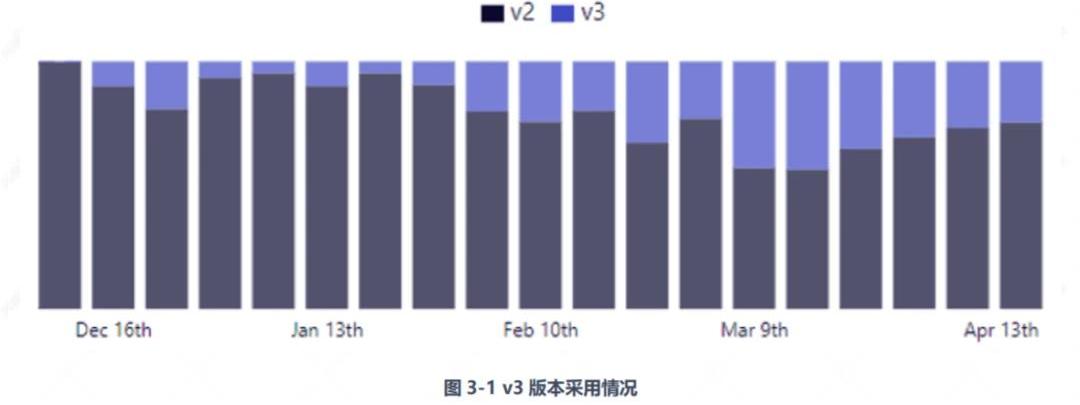

圖1:https://1inch.exchange對于大額交易來說,滑點比Gas費更重要;對于小額交易來說,Gas費比滑點更重要。除Gas費外另一個重要的競爭維度是手續費,這是DEX價值捕獲的關鍵一步。手續費的競爭,極為簡單粗暴,簡單說就是價格戰。到了這一步,價值捕獲就會變得非常困難,沒有誰能輕易捕獲價值。四、誰聚合更多誰更有優勢聚合屬性正在成為DEX標配,誰能聚合更多的流動性,誰將擁有短暫的競爭優勢,但最終大家聚合的流動性會達到相似水平。已經實現的部分聚合案例:Kyber聚合了Uniswap、Oasis和Bancor;0x橋接了Kyber、Uniswap、Oasis和Curve;1inch聚合了絕大多數可組合DEX,Uniswap、Oasis、Kyber、0x、MultiSplit、Mooniswap、Balancer、Curve等;DEX.AG也同樣聚合了大多數常見的可組合DEX,Uniswap、Oasis、0x、Kyber、Curve等。短期內聚合流動性最多的1inch使用最為方便,但最終這種優勢會隨著其他協議的跟進而消退。從流動性共享的角度看,DEX會像連鎖企業旗下的網點一樣,每個網點商品售價不同,網點之間具有相互調貨的權限。有些網點只能調一部分網點的貨,如0x、Kyber,有些網點能調絕大部分網點的貨,如1inch、DEX.AG。但每個網點內部調貨的成本并不相同,且成本需要用戶自己承擔。有的貨倉復雜,調貨需要轉好幾道手,調貨成本(Gas)就高,如0x;有的貨倉簡單,直接就能找到,調貨成本(Gas)就低,如Uniswap。在1inch調貨,能夠一眼看清每個網點的調貨成本,用戶可以選擇成本最低的網點購買;如果購買數額較大,還能給你在不同網點組合出價格最優的組合。且目前調貨行為本身沒有費用。如果1inch收取一定的調貨費,也是可以接受的,但很明顯不能太高,且會面臨免費競爭對手的競爭。五、典型模式對比DEX領域能稱得上構建了生態的也就只有Kyber和0x了,Uniswap異軍突起,也可以探討下。0x0x是一個點對點交易協議,被一些協議所采用。0x在V3版本之前都是免費的,使用了0x協議的錢包、DAPP可以單獨收費,對于錢包、DAPP來說,使用0x協議有更大的自主權,最知名的就是imToken旗下的Tokenlon。但是對于0x協議本身,是無法捕獲價值的。所以0x在V3版本上決定對每筆交易收取0.3%的手續費,手續費會分配到0x的代幣質押系統,由登記的做市商們分享,同時團隊還會給予做市商補貼。而據數據顯示V3版本上線以來采用率一直不高,只在接近20%左右。

The Web3 Index正式上線Web3指數,已追蹤6個協議的收入數據:9月21日消息,Livepeer工程師Adam Soffer等人發起的The Web3 Index項目宣布正式上線追蹤Web3基礎設施的指數Web3 Index,目前該指數匯集了Arweave、Filecoin、Akash、Livepeer、The Graph和Helium網絡中的數據。該指數追蹤了這些協議的實際使用情況,即用戶支付給網絡的費用,而不是采用TVL或者市值等數據。[2021/9/21 23:40:58]

圖2:頭等倉0x研報0x協議的應用端可以單獨收費,0x協議本身又要再收一次協議費,且0x協議本身的交易結構并不簡單,Gas費也屬于較高水平。很明顯升級之后用戶交易成本會更高,用戶體驗會變得更差,應用們不升級協議才是應該的。dYdX于2019年末宣布停止從0x訂單簿獲取流動性,脫離0x生態,也正是因為0xV3版本要收取的協議費用。應用也可以不進行升級一直使用V2版本,但也失去了升級獲取新特性的可能性,會損害應用競爭力,且老版本協議是否會被持續維護,是否持續可用,也是存疑的。0x的V3版本造成了應用價值捕獲和協議價值捕獲之間的矛盾。應用升級V3版本,協議能夠獲得手續費收入,但用戶在應用端的體驗就會很差,用戶就會流失。或者應用降低自己的費率標準,損害自己的利益留住用戶,但0xV3版本0.3%的費率標準,已經讓應用再難有下降空間了,比如Tokenlon設定的最高費率就是0.3%。應用不升級V3版本,協議就不能獲得手續費收入。應用與協議價值捕獲問題,在V3版本下是難以調和的矛盾。所以可以有一個合理的推測,0x可能想要放棄生態的構建,而專心擴展做市商市場,擴大自身的流動性,坐等別的協議調用自身的流動性,獲得手續費收入。0x在吸引做市商方面具有優勢,把做市商當作核心用戶去運營。KyberKyber是一個鏈上流動性聚合協議,提供閃兌服務。Kyber對用戶端免費,對做市商收費,手續費一部分分配給帶來了交易量的錢包、DAPP,一部分回購銷毀代幣KNC。Kyber的模式對用戶非常友好,對比0x的多重收費模式,更讓人心生好感。Kyber部分Token是項目方自己在做市,向他們收費就像中心化交易所收的上幣費一樣,是合乎邏輯的。因為集成Kyber的應用是比較多的,能在很多前端上實現曝光,對項目方來說是劃算的。但向做市商收費從直觀感受上覺得無法長期實現,資本是逐利的,哪里收益合適去哪里是不難想象的,Kyber在吸引做市商方面長期看不具有優勢。UniswapUniswap是基于兌換池的交易協議,是自動化做市商的代表。Uniswap在做市方面也實現了去中心化,指普通用戶也可以參與做市,只要把Token注入到流動性池內,就可以參與做市,獲得手續費分紅。Uniswap的做市商模式和Kyber有些相似,Uniswap的流動性并不是靠普通用戶做起來的,更多的還是項目方填充的,或者是項目方提供獎勵,激勵用戶去提供流動性。對做市商的爭取,就是對市場份額、價值捕獲的爭取,但競爭對手很容易通過更多手續費分成及補貼,獲得流動性優勢。結合上面說的用戶端手續費的價格戰,可以發現無論是用戶端還是流動性端,DEX們面臨的都將是異常激烈的,都很難實現價值捕獲。雖然DEX們在交易之外也在想辦法提高流動性提供者的收益,如Bancor打算整合借貸協議,用戶存DAI,但是池子實際上可以變成cDAI或者yDAI,來提高流動性提供者的收益。但Bancor可以做,0x、聚合器同樣可以做,這一方法并不能提供長期的競爭力,事實上0x已經在做了。六、總結聚合交易成為標配之后,擁有流動性的協議坐等調用獲取收益,前端應用各出手段獲取流量,這將極其考驗前端應用的產品設計及運營能力。擁有流量可以為自身業務或外部產品導流進而實現價值捕獲,1inch已經在做嘗試了。稍微總結一下:DEX在DeFi世界非常重要;可組合DEX沒有護城河,DEX間競爭將極為慘烈,捕獲價值會很困難;用戶將能夠享受到更好的流動性深度及更優惠的費率;前端DEX通過交易捕獲價值的可能性很低,產品體驗好、運營能力強的應用能夠通過流量實現價值捕獲;可組合DEX應該橫向發展,利用流量優勢實現更好價值捕獲。致謝:文中部分細節確認上,受到了hongbo@DeBank、徐勇@DeBank、索老頭@真本聰、Rebecca@頭等倉的幫助,文章只代表作者個人觀點,不構成任何投資意見或建議。-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

數據:當前DEX24小時總交易量為50億美元:8月25日消息,據DeBank數據顯示,目前DEX24小時總交易量50億美元。其中總交易量排名前五的DEX分別為UniswapV2(9.68億美元)、PancakeSwap(8.40億美元)、UniswapV2(8.01億美元)、MDEX-HECO(4.27億美元)、MDEX-BSC(4.06億美元)。[2021/8/25 22:35:33]

Nerve網絡新增UNI跨鏈,并在NerveDEX創建UNI/USDT交易對:據官方微博消息,NerveNetwork新增加UNI(Uniswap)跨鏈,并且在NerveDEX上創建UNI/USDT交易對。NULS生態ENVT、ALEPH、OBEE、DATT、MXT等均已上線Uniswap,參加過Uniswap流動性交易的用戶請記得登陸Uniswap領取UNI空投。[2020/9/17]

動態 | Carbon穩定幣CUSD上線Newdex交易所 開放EOS / CUSD交易對:據Bitcoinexchangeguide報道,穩定幣Carbon USD(CUSD)宣布上線Newdex交易所,開放EOS / CUSD交易對。[2019/2/21]

最近,以太坊網絡在3天內出現了三次異常大額手續費轉賬。根據鏈上數據顯示,最近一筆大額手續費的交易是由一個地址標簽為MiningPoolHub的地址向0xe38開頭的地址發送3221枚ETH,這一.

1900/1/1 0:00:00征信作為一個人在社會中存在的信用標尺衡量著人們在現實中的品行。我國征信業的發展,自1932年第一家征信機構——“中華征信所”誕生算起,已經有了八十多年的歷史,但真正得到發展,還是從改革開放開始.

1900/1/1 0:00:00波動率是金融資產價格的波動程度,是對資產收益率不確定性的衡量,用于反映金融資產的風險水平。波動率越高,金融資產價格的波動越劇烈,資產收益率的不確定性就越強;波動率越低,金融資產價格的波動越平緩,

1900/1/1 0:00:00作者:MYKEY研究員馬烈為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析.

1900/1/1 0:00:00免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00