BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD-0.21%

ETH/HKD-0.21% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD+1.1%

SOL/HKD+1.1% XRP/HKD-0.4%

XRP/HKD-0.4%摘要:本文在回顧穩定幣的發展歷程之上,分析近期穩定幣的發展狀況,最后給出穩定幣的前景展望。廣義上,穩定幣是一類錨定法幣或實物的資產或貨幣,如錨定美元或錨定黃金等。其價格并非真的“穩定”,只是相對于加密資產來說,因有錨定物作為背書,其價格波動往往會相對較小。狹義上,穩定幣是基于區塊鏈發行且錨定法幣的加密資產。目前市場上,以錨定美元的穩定幣為主,錨定其他法幣的穩定幣體量較小。下文所提及的穩定幣,多指狹義上的穩定幣這一范疇。穩定幣可謂是一個特殊的存在,從不斷暴雷或備受爭議的USDT,到身處監管困局的Libra穩定幣,從摩根大通等發行穩定幣JPM,到各大交易平臺紛紛推出穩定幣,有關穩定幣的話題一直是近年來業內的熱點。本文在回顧穩定幣的發展歷程之上,分析近期穩定幣的發展狀況,最后給出穩定幣的前景展望。一、穩定幣的發展歷程

穩定幣源于加密資產交易的興起:一方面,限于法幣交易的監管限制,許多交易平臺關閉了法幣交易的直接入口,轉而尋求USDT等穩定幣作為資金轉接口;另一方面,比特幣等加密資產波動劇烈,不少投機者會選擇穩定幣作為避險臨時地。目前,隨著穩定幣在借貸投機、資金轉移、支付領域等方面的滲透,應用領域得到逐漸拓展。

各類資產在經濟救援下迎來反彈 市場仍存反轉風險勿追高:據Bgain Digital投研:宏觀層面上,市場繼續極端的狀態,美國政府經濟救援的巨大決心暫時遏制了市場的恐慌,美股錄得1933年以來最大漲幅,全球的各類資產也迎來大幅反彈。未來還有財政刺激法案和G20會議繼續提振市場。不過,這種救助難以改變基本面的惡化,全球各國的生產指數和消費指數紛紛大幅下降。短線信心的提振和長線基本面的惡化,令市場繼續在暴風中搖擺。

市場層面上,昨日BTC兩次試探$6800未能突破,早盤回落至$6600位置。自14日以來市場持續高換手,買賣雙方異常活躍。USDT昨日繼續增發1.8億美金,Tether進入unlimited QE,3月5日以來已經增發超過10億美金。交易所BTC呈凈流入,市場或認為賣點已至。[2020/3/25]

聲音 | 李東榮:應鼓勵各類財富管理機構積極穩妥應用區塊鏈等技術:中國互聯網金融協會會長李東榮在中國財富管理50人論壇2019第七屆年會上表示,在全球現代科技快速發展,特別是數字技術的快速發展形勢下,我們應該鼓勵各類財富管理機構適應數字化浪潮的到來,加快自身的數字化轉型,積極穩妥地推動應用大數據、人工智能、區塊鏈的數字技術,在客戶營銷、投顧、投研,估值定價、風險管理、產品凈值化管理等關鍵業務環節的探索應用,提升財富管理業務的科技含量和創新能力。[2019/11/2]

來源:QKL123穩定幣的發展脈絡大體分為,去中心化和中心化兩條線路:一個是以USDT、USDC等為代表的法幣抵押中心化穩定幣,一個是以Dai、BitCNY等為代表的加密資產抵押去中心化穩定幣。中心化穩定幣USDT穩定幣由Tether公司發行,于2014年11月上線。最初,USDT基于比特幣上層協議OmniLayer發行,承諾與美元1:1兌換儲備。然而,Tether公司背后的美元儲備不夠透明的,雖然USDT鏈上賬本是公開的,但儲備不足等中心化帶來的問題一直被業內詬病。加上,Tether與交易平臺Bitfinex的利益關聯,“資金挪用風險”讓USDT暴雷的可能性增加。與USDT不同,USDC是受監管的穩定幣。最早的兩個合規穩定幣GUSD和PAX,于2018年9月被紐約金融服務局批準,USDC緊隨其后被同月推出。之后,USDC憑借背后公司Circle和Coinbase的強力支持,在應用場景和生態建設上具有明顯優勢,其市場份額很快超過前兩者。值得一提的是,Facebook牽頭的Libra項目也會發行錨定法幣等資產的穩定幣,其中,主要是以美元穩定幣為主,還可能包括一攬子錨定資產的穩定幣。Libra項目將試圖打造一個區塊鏈基礎設施,限于各國監管限制的壓力,最新的2.0版本將以聯盟鏈和單一穩定幣的形式來推進。去中心化的穩定幣BitCNY、BitUSD等系列穩定幣是基于BitShares抵押發行,二者分別錨定人民幣和美元。BitShares是一個去中心化的交易平臺,該項目于2014年由BM創建。但是由于BTS市值小且價格波動劇烈,以BTS作為抵押品的穩定幣受到直接牽連,很難保障穩定幣系統的穩定性。與BitShares穩定幣有所不同的是,穩定幣Dai是基于以太坊的生態構建,是MakerDAO項目的一個重要部分。MakerDAO于2017年12月上線,憑借超抵押借貸的發行設計,加上以MKR作為權益和管理的清算模式,讓穩定幣發行系統變得更加穩定。Dai與美元1:1錨定,開始只以ETH進行抵押,現已支持多資產的抵押模式。另外,“仿央行調控”無抵押算法的穩定幣大都被證偽。NuBits于2014年9月上線,但基于算法的穩定幣表現出“很不穩定”,特別是在比特幣價格暴漲暴跌的時期:短時間內的擠兌或拋售,會使得穩定幣出現嚴重偏離。2018年3月,唯一上線的算法穩定幣NuBits再次出現價格崩盤,自此之后一蹶不振。二、穩定幣的近期演變

聲音 | 萬卉:很多公鏈靠各類“合作” 勉強維持場面,不算基本面,最多是炒作面:Primitive 合伙人萬卉在微博表示,很多公鏈靠各類“合作” 勉強維持場面,這個根本不算基本面,最多是炒作面。在絕大多數Dapp無法自我造血的情況下,只有幾個可能:1. 底層資產成為”real money”,需要極大的持幣屯幣者共識;2. 開發者放棄短期利益,愿意為長期可能性探索和實踐 (以太上大部分開發者的現狀);3. 買斷開發者,自造爆款Dapp。[2019/8/12]

如果說2018年是美國合規穩定幣陸續推出之年,那么2019年則是全球各大交易平臺布局穩定幣之年。那么,穩定幣市場究竟在發生著怎樣的演變。下面將從市場規模、發行平臺、流通量變化等方面,來分析近期穩定幣市場的表現。為什么目前USDT沒人撼動?

行情 | 昨日各類交易所成交額較前日都有明顯增長:據Searchain.io數據顯示,昨日以太坊新增交易地址 56,666,與昨日同比增長25.86%,活躍地址 331,698,與昨日同比增長-0.02%。流入交易所 444,407,其中大額占比 22.06%;流出交易所 415,793,大額占比 12.69%。交易所余額整體呈流出狀態,換手率同比上升36.54%。分析師表示,昨日ETH各項數據激增,活躍程度明顯增加,新增地址較前日增長26%,大額轉賬較前日增加176%。另外,交易所內數據昨日也呈暴增狀態,昨日各類交易所成交額較前日都有明顯增長,其中在普通交易所中,Bitfinex、Poloniex和Bittrex較前日增長了287%、257%和158%尤為突出;而法幣交易所成交額也激增,其中Kraken成交額較前日增長323%,與上周同期也增長了147%。昨日各類交易所換手率也都為激增狀態,大部分交易所換手率為近七日最高。[2018/10/30]

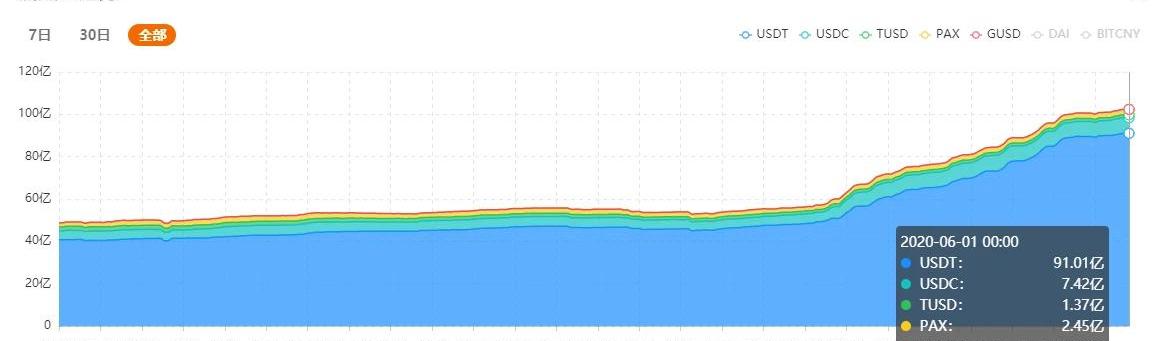

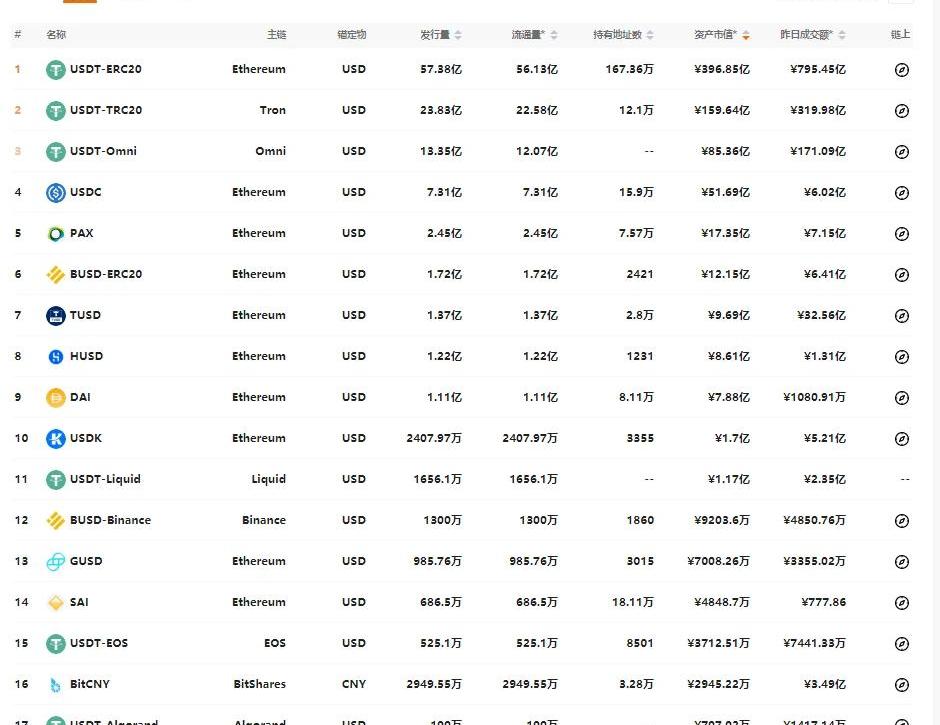

來源:QKL123截至2020年6月1日,穩定幣的總市值約為724億元,過去七天的日均成交額約在1200億元左右。據不完全統計,法幣抵押型穩定幣的市值遠遠高于加密資產抵押型穩定幣。在法幣抵押型穩定幣中,USDT的市值占比高達88.91%,USDC的市值占比為7.26%。在加密資產抵押型穩定幣中,SAI的市值占比為62.28%,BitCNY的市值占比為37.72%。近幾年來,雖然有越來越多穩定幣的出現,但依然沒有撼動USDT的市場地位。一方面是USDT的大而不倒,特別是在各大交易平臺的加持下,一直游走在監管之外。即使被曝儲備不足等,擠兌風險依然較小,目前出現崩盤的可能性很小。另一方面是USDT的需求在不斷增加,即使一直在不斷增發,先發的網絡優勢和便利性,使得市場交易需求也出現明顯增加。為什么SAI卻快速下降?

聲音 | 肖磊:全球股市大跌 包括比特幣在內的各類資產都會遭到拋售:今日數字貨幣大跌,財經評論員肖磊對此表示:“在大的金融危機面前,比特幣不具備避險功能,一樣會遭到拋售。全球股市的大跌,意味著恐慌情緒加重,各類資產都會遭到拋售,也包括比特幣。”[2018/10/11]

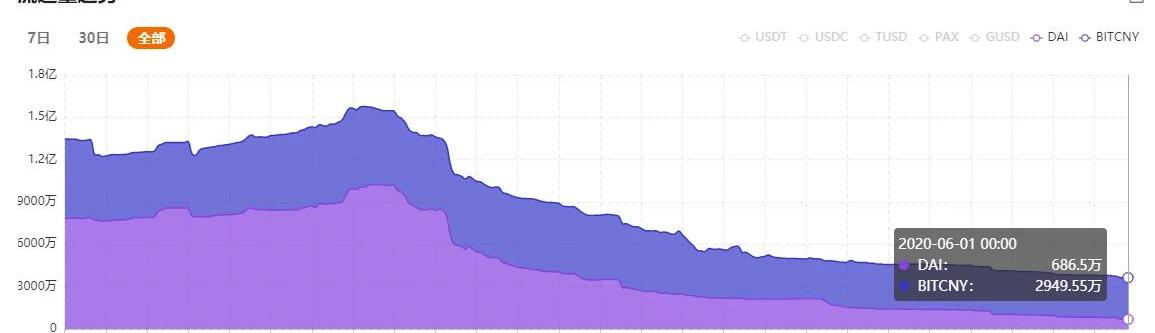

來源:QKL123近一年來,穩定幣的流通量整體呈不斷增加的趨勢,特別是在過去的三個月增加更為明顯。其中,USDT、USDC和GUSD的流通量在過去半年內近乎翻倍,TUSD和PAX的變化并不明顯。但是與法幣抵押型穩定幣截然相反的是,加密資產抵押型穩定幣的流通量卻出現了明顯的減少。其中,SAI流通量從2019年11月的峰值下降至目前的686.55萬枚,不及此前的十分之一。近半年SAI出現的明顯下降系DAI的迭代升遷。2019年11月,MakerDAO推出多抵押Dai,將會逐步替代單抵押Dai。目前,多抵押Dai的發行量約為1.11億,如果疊加單抵押Dai(SAI)的686.55萬,合計Dai的發行量較前期峰值增加還是比較明顯的。為什么大都基于以太坊發行?

來源:QKL123目前,多數穩定幣都基于以太坊來進行發行,個別穩定幣會基于多個平臺發行。其中,USDT除了主要在以太坊發行之外,還在Tron、Omni、Liquid、EOS和ALgorand等平臺發行。相對比特幣等現有公有鏈,以太坊在技術開發、交易成本以及應用生態等方面,對于鏈上應用的開發更具綜合優勢。三、穩定幣的前景展望

未來,隨著區塊鏈技術的迭代升級,以及全球對加密資產監管的增加,穩定幣的競爭格局將會發生變化。目前,在非監管條件下,非合規中心化穩定幣存在“劣幣驅逐良幣”的動機,繼續延續野蠻生長的模式。但長期來看,中心化背后所積累的擠兌風險會逐漸增加,最后難逃崩盤的命運。而隨著各國監管以及全球性監管的出現,合規的中心化抵押穩定幣或央行數字貨幣將會超過非合規中心化穩定幣。對于加密資產抵押穩定幣來說,短期內受限于技術和生態的發展,但長期將受益于區塊鏈技術的迭代升級。公有鏈在突破技術瓶頸之后,會迎來應用生態的爆發,而穩定幣作為應用生態重要一環,未來勢必會得到增益。

編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。6月2日,以太坊創始人VitalikBuerin在推特上發布了一系列推文,分享了從2008年2020年這12年對加密貨幣意味著什么.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:WILLIAMSUBERG,Odaily星球日報經授權轉載。一位分析師發現,比特幣(BTC)的價格有望在“幾周內”突破7.5萬美元.

1900/1/1 0:00:00據PeckShield態勢感知平臺數據顯示,過去一個月,整個區塊鏈生態共發生23起較為突出的安全事件,危害程度評級為「中級」,受損金額數億元.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 如果說哪一個穩定幣是比特幣的“最愛”,可能非Tether莫屬.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:JasonBrett,譯者:Wendy,星球日報經授權發布。美國眾議院金融服務委員會將舉行聽證會,討論如何使用數字工具來改善刺激性支出的交付.

1900/1/1 0:00:00編者按:本文來自數字經濟公社,作者:張雅琪,Odaily星球日報經授權轉載。 評論 在讀者們的翹首以待中,英國學者DavidBirch的《貨幣冷戰》一書于2020年5月正式出版.

1900/1/1 0:00:00