BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD-0.62%

ETH/HKD-0.62% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-1.59%

ADA/HKD-1.59% SOL/HKD+0.72%

SOL/HKD+0.72% XRP/HKD-0.8%

XRP/HKD-0.8%編者按:本文來自巴比特資訊,作者:HenryHe,譯者:隔夜的粥,星球日報經授權發布。Compound無疑是Defi項目中的明星,而Defi則是目前加密貨幣行業最熱門的領域。最近,Compound通過引入治理系統和治理代幣COMP來開始它的去中心化過程。作為該過程的最后一步,Compound在近日發布了COMP代幣的分發計劃。盡管COMP的效用是為治理而設計的,但它絕對是一種激勵設計。有了COMP代幣,就連Compound借款人也可以實現盈利!這種激勵如此之強,無疑將推動巨大的增長。不幸的是,這樣的激勵設計將不可避免地導致像FCoin的“交易即挖礦”那樣的虛幻增長。而且它很可能導致中心化治理,這違背了Compound最初的去中心化協議愿景或理念。此外,DeFi生態系統交織在一起,而Compound正成為眾多其它DeFi產品的基礎,其發生的這一巨大變化,將打開潘多拉的魔盒,并極大地改變整個DeFi市場的格局。很難預測這個復雜的經濟博弈游戲將如何在市場上展開。但是,觀察COMP代幣的發行,將是很有意思的。

觀點:美聯儲對加密銀行業務的審查是為機構參與“鋪路”:金色財經報道,美聯儲近日宣布了一項計劃,對其監管的大銀行進行的“新活動”(包括一系列與加密貨幣相關的服務)進行新的審查。Haven1 基金會董事兼 Yield App 投資組合經理Akash Mahendra認為, 這是給貝萊德等巨頭的“一份禮物”,表明美聯儲并沒有直接禁止銀行參與加密貨幣業務,聯邦監管機構正在為更多機構參與這一領域鋪平道路。

Mahendra表示,這可能意味著比特幣和以太坊 ETF 即將獲得批準,美聯儲正在尋求建立適當的護欄,強調監管而不是徹底禁止,這反映出“對消費者有利的結果,也是金融科技行業的重大勝利”。[2023/8/10 16:16:22]

借款人也能夠實現盈利,真的嗎?

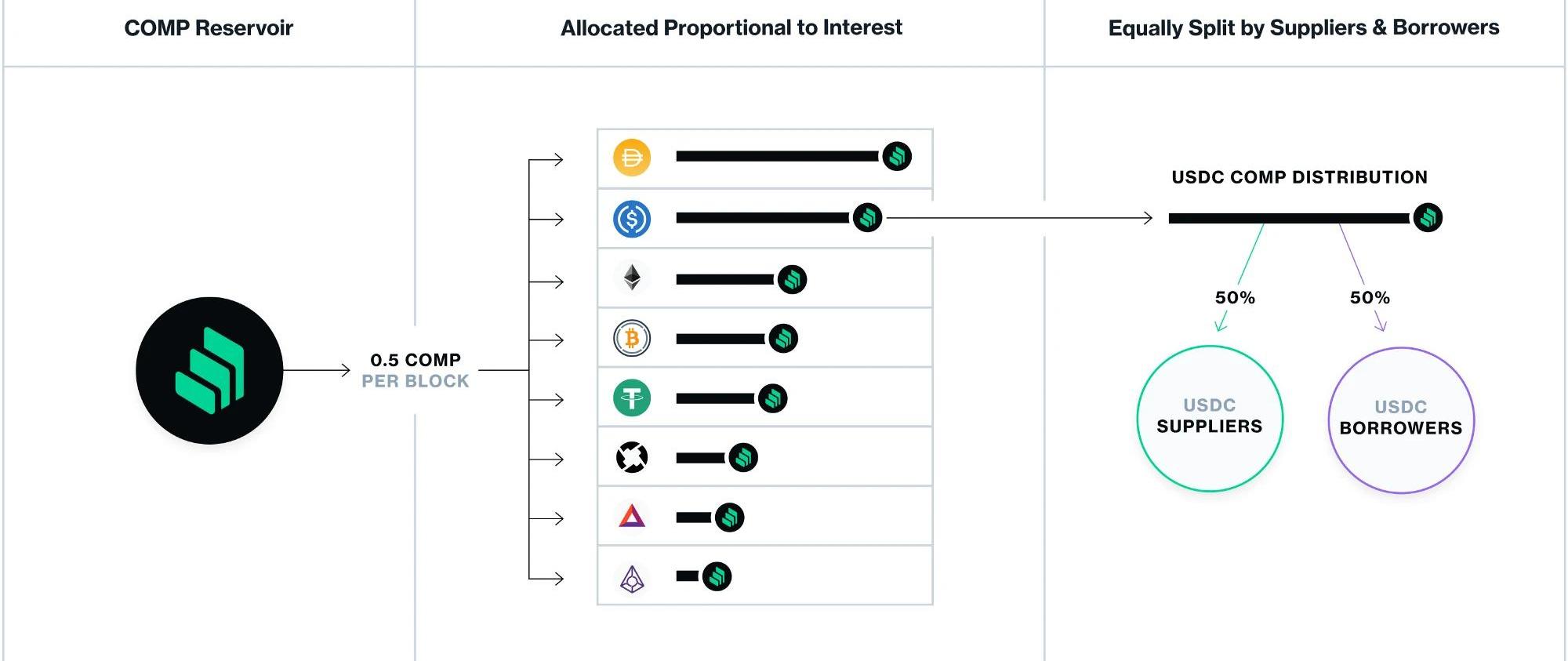

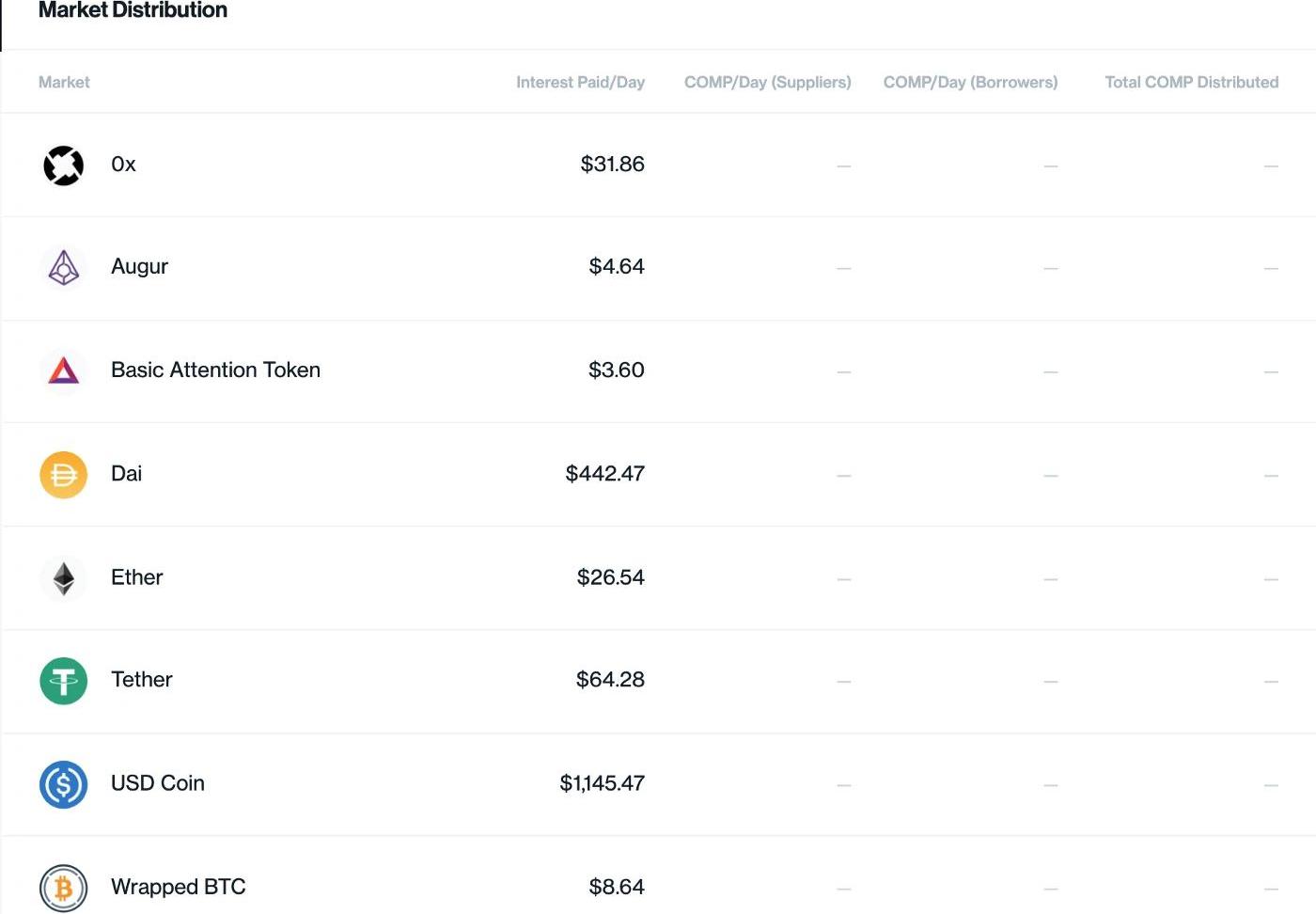

Compound的業務是加密貨幣借貸,而衡量牽引力的正確標準是平臺產生的總利息。因此,如上圖所示,按利息比例分配COMP代幣也就不足為奇了。該設計還正確地為貸款供應方和借款人提供了激勵。為了使任何基于代幣的激勵變得有效,代幣需要建立一個市場價值。而在如何評估COMP這樣的治理代幣方面,目前還沒有一個合理的方式。然而,Compound通過向其股權投資者分發代幣,為其COMP代幣創造了隱含價值。據悉,該公司通過兩輪融資共籌集了3320萬美元,并向投資者分發了2,396,307COMP代幣,而其代幣總量則設為了10,000,000COMP。如果按照投資機構的獲幣成本計算,那么COMP的市值=$33.2M/2,396,307*10,000,000=1.3933億美元。為了便于分析,我們就使用1.5億美元作為市值,那每個COMP代幣的價格就大約為15美元。請注意,盡管Compound官方明確表示“在去中心化過程完成之前,COMP將不向公眾開放”,但其無法阻止私人場外交易市場甚至公共交易所交易IOU。鑒于Compound的知名度很高,上述計算出的COMP代幣值是一個很好的參考值,當COMP代幣開始分配時,市場可能會依賴這個參考值。

觀點:Coinbase成功上市或將促使韓國加密交易平臺采取類似行動:韓國分析師仍在繼續討論韓國加密貨幣交易所Upbit運營商Dunamu的市值,因為有關該公司尋求在美股上市的傳言越來越多。業內人士聲稱,Dunamu的價值對于國內交易所來說高得令人望而卻步,許多業內人士聲稱,對coinbase式的納斯達克上市的興趣是真實存在的。該公司一直對猜測保持沉默。根據韓聯社的說法,如果將Coinbase的“凈利潤/市值資本比率”應用于Dunamu,則后者的估計價值將達到“約114億美元”。而韓聯社還援引KB證券和三星證券研究人員的計算稱,Dunamu今年的營業利潤最高可達9億至9.88億美元,這意味著根據研究人員的計算,Dunamu的估值可能高達179億美元。分析人士還表示,Upbit最大的加密交易所競爭對手Bithumb也可能是一個很好的上市候選者。盡管如此,專家們一致認為,Coinbase的上市可能會促使韓國的交易平臺采取行動。(Cryptonews )[2021/4/17 20:29:54]

觀點:機構以及散戶投資者需求增加推動了比特幣飆升:1月8日消息,機構投資者,企業投資者以及最近散戶投資者的需求增加推動了比特幣的飆升。CoinShares首席收入官Frank Spiteri表示:“我們看到需求的持續飆升,主要是受到機構興趣的推動,并沒有跡象表明我們步入2021年會減弱。”美國銀行(Bank of America)投資策略師周五也表示,市場上“猛烈”的通脹價格波動,幫助比特幣在過去兩個月上漲。(路透社)[2021/1/8 15:41:06]

根據COMP的分配計劃,貸款供應方和借款人,每1個以太坊區塊會獲得0.5COMP。以每COMP代幣15美元的價格計算,分配給Compound用戶的價值是15*2880=43200美元。每天43200美元似乎不是個大數目。然而,根據COMPDashboard的數據顯示,Compound所有市場每天支付的利息總額僅為1727.5美元。這相當于是正常利息激勵的25倍!那這意味著什么?對借款人來說,這意味著他們每天支付1727.5美元的利息,但能夠每天賺取到21,600美元。而對于供應方來說,這意味著他們的貸款利率將增長12.5倍。例如,對于USDT,貸款利率可能高達25%,而當前的利率約為2%。有沒有其他的借貸平臺,能與這樣的回報率相媲美的?也就是說,通過COMP代幣的發行計劃,Compound將有效地增強其加密借貸平臺。虛幻的增長

觀點:BTC與標普500關聯度過高 或將很快暴跌400點:6月25日消息,比特幣與標準普爾500指數的關聯度高達95%,而這也讓交易員們感到不安。數字貨幣交易員Tone Vays就警告稱,比特幣可能很快就會暴跌400點。而他還表示,比特幣將在今年大部分時間停留在6000美元到1萬美元之間。(Cointelegraph)[2020/6/26]

有了這樣一個瘋狂、強大的激勵設計,Compound協議的使用無疑會經歷增長,并且是經歷快速增長,至少在最初階段會是如此。這是因為強大的激勵將改變用戶使用Compound協議的行為,這會吸引包括投機者、套利者在內的新型用戶。對于很多借款人來說,有了COMP代幣激勵機制,Compound正轉型成一個投資平臺,其最初提供12.5倍的高回報。參與者將借入他們實際上并不需要的資產,而只需支付利息來賺取COMP代幣。只要回報是正的,借貸者就會源源不斷地蜂擁而至。在目前美聯儲利率接近0,而USDT的利率將高達25%的宏觀環境下,套利者會將法幣兌換成USDT,然后通過Compound來賺取回報,這是不用動腦筋去思考的。那些大型的Compound資產持有者,現在有強烈的動機來供應他們未使用的資產,并將其用作抵押貸款,這樣他們就可以同時作為貸款供應方和借款人來賺取COMP代幣。激勵設計最初也會產生積極的放大作用。強有力的激勵將吸引更多的借款人和供應方使用Compound協議,這將產生更多的利息,從而推動COMP的價值,然后再創造更多的激勵。音樂會停止嗎?什么時候停止?很難預測什么時候,但有一點是肯定的,那就是COMP市值的增長將遠遠高于其內在價值,在某個時候,COMP的市場價值將開始下跌。然后,它會觸發負的放大力。更低的COMP價值將減少激勵,這將導致借款人和供應方離開,這將產生更少的利息,從而進一步壓低COMP代幣的價值。是不是有點似曾相識?這聽起來很像FCoin的"交易即挖礦"的設計。上述情景會在市場上上演嗎?又會怎樣上演?沒有人能真正準確地預測。但讓我們拭目以待,這將是另一個很好的研究案例。潘朵拉魔盒

觀點:目前中國區塊鏈投資主要來自本土,但未來外國投資比例將增加:BitriseCapitalPartners的KevinShao表示,目前中國的區塊鏈投資主要來自本土,但預計在不久的將來會有更多的外國資金:“目前,(中國區塊鏈領域的)投資者主要是國內風險投資機構和個人投資者作為早期投資者。然而,我們相信隨著區塊鏈技術的日益國際化,外國投資機構的比例會隨著時間的推移而增加。”[2020/4/12]

COMP代幣的分發計劃,其潛在影響將不限于Compound協議本身。隨著“金錢樂高”敘事的可視化,DEFI市場已交織在一起,而Compound正在成為很多DeFi產品的基石。COMP代幣的發行,將打開潘多拉的魔盒,而其對于整個DeFi生態系統的影響,會是一個非常復雜的經濟博弈游戲,這值得我們進行詳細研究。Compound的目標是使得其協議完全去中心化,但實際是Compound不太可能實現這個目標,因為COMP代幣的發行,有利于那些擁有大量資產的用戶。一些擁有大量資源的大玩家,會賺取到大多數的COMP代幣,這將導致中心化嗎?BAT、REP、ZRX和ETH項目,相關的持有者會將他們的儲備代幣轉移到Compound中,以賺取大多數代幣,并投票否決任何新市場,以便他們可以繼續賺取更多代幣?USDT和USDC是否會鑄造新幣,并將大量新代幣存入Compound中以賺取更多COMP,同時投票否決任何新市場,以便他們可以繼續賺取更多代幣?請注意,與許多其他治理代幣設計一樣,Compound團隊和投資者控制了大多數的代幣,因此他們在早期階段擁有投票權,這可能會改變市場動態。很多DeFi產品都是建立在Compound之上的,更重要的是,它們的商業模式依賴于從Compound中獲得的利息。例如,Dharmav2產品向消費者提供固定利率,將穩定幣資本存入Compound中以賺取利息,并捕獲利率之間的差異。COMP獎勵對于Dharma而言是很好的,因為它不需要將COMP代幣轉讓給它的用戶,而是可獲取COMP代幣的所有價值,并且只通過提高固定利率將一部分價值轉讓給它的用戶。但這對于Dharma而言,也意味著巨大的風險,因為大的玩家可以淹沒供應方的一方,這會降低Dharma的利率和COMP收益,這樣的話,Dharma對其顧客的固定利率變高了,但從Compound中獲得的利率和COMP收益卻變得更低了,那Dharma會因此崩潰嗎?這種設計是否有助于Compound殺死競爭對手?例如,用戶是否會繼續將ETH存入MakerDAO中以鑄造DAI并支付借款費用,還是轉而將ETH存入Compound以借入USDC并實際賺錢?為了與Compound競爭,其他項目方是否會發行自己的代幣以提供類似的獎勵?由于DAI是DeFi市場的基礎,減少DAI的供應量是否會使整個DeFi市場崩潰?結論

COMP代幣的發行是一種有效的激勵設計,其可以促進Compound協議的快速增長。實際上,通過COMP代幣,Compound通過超高的激勵推動其加密借貸平臺,這將不可避免地導致虛幻增長。Compound的計劃將打開潘多拉的魔盒,并影響到整個DeFi生態系統。經濟博弈如何在市場中發揮作用,這很難預測,但值得我們去觀察。作者注:文中提到的數字和計算并不準確。但是,它們足以說明這些要點。該分析中的關鍵假設是,COMP必須已確定了市場價值。致謝:分析是基于Compound聯合創始人RobertLeshner的鼓勵而開始的,他也對這篇文章進行了評論。也感謝JesseWalden、HaseebQureshi和NicCarter給出的評論和討論。

市場要聞解讀 今天來說點市場要聞之外的東西,因為市場要聞沒啥重要的,再加上后面兩天有可能出差在外,沒有足夠的時間仔細剖析走勢的情況,以及市場可能出現的變化.

1900/1/1 0:00:00比特大陸4日又發生了什么?上午比特大陸創始人詹克團來到公司辦公,并且向員工發送5000元紅包。 CTCAP與比特大陸簽署采購訂單,部署冰島水冷礦場:金色財經報道,比特大陸宣布與德國礦業集團CTC.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:AnTy,譯者:CaptainHiro,星球日報經授權發布。與比特幣今年以來約32%的漲幅相比,以太坊的漲幅到達了85%,是前者的兩倍多.

1900/1/1 0:00:00編者按:本文來自PolkaWorld,Odaily星球日報經授權轉載。本文來自波卡百科的部分。為什么我們需要共識共識是對一種共同的狀態達成一致的方法.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:NikolaiKuznetsov,Odaily星球日報經授權轉載。以太坊2.0抵押是什么?持有一定數量的以太坊參與網絡并獲得回報.

1900/1/1 0:00:00編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。本播報由Deribit和Greeks.live聯合推出.

1900/1/1 0:00:00