BTC/HKD-0.67%

BTC/HKD-0.67% ETH/HKD-2.64%

ETH/HKD-2.64% LTC/HKD-2.19%

LTC/HKD-2.19% ADA/HKD-1.48%

ADA/HKD-1.48% SOL/HKD-2.8%

SOL/HKD-2.8% XRP/HKD-3.38%

XRP/HKD-3.38%穩定幣飛速發展,USDT一騎絕塵,但因合規問題飽受質疑。合規穩定幣作為后來者,奮起直追,亦光耀奪目。而更符合區塊鏈精神的合成穩定幣,長期以來只有Maker的DAI能夠在穩定幣戰場稍露頭角。但現在隨著Kava和Acala的出現,DAI將不再孤單,穩定幣戰場也將迎來兩股新生力量的攪局。這兩股新生力量,分別份屬Cosmos和Polkadot生態,目標都是要成為各自生態內DeFi基礎設施。

本文將嘗試在底層模式、生成機制、清算機制、場景擴展、價值捕獲等多個方面對上述三個項目進行分析。一、底層模式

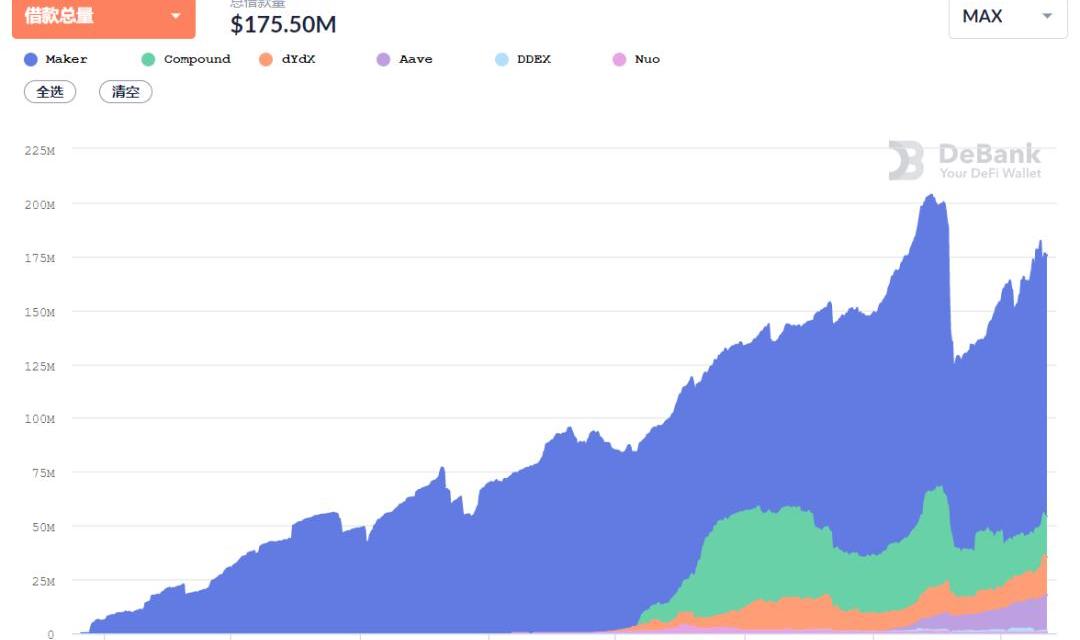

在對比具體模式之前,有必要先對三個項目的底層模式進行下梳理。MakerMaker是基于以太坊的應用,通過超額抵押生成穩定幣DAI。抵押資產最初只有ETH,后升級為多抵押模式,ETH之外增加了BAT、WBTC、USDC、TUSD作為可抵押資產。Maker是以太坊DeFi生態的基石,其鎖定資產量遠超其他所有DeFi鎖定量之和。

數據來源:https://debank.com依托于Maker生成DAI,經過多年發展也已經達到了1.1億美金的市值。

數據來源:https://debank.comKavaKava是基于Cosmos生態的多資產DeFi平臺,同時Kava也是一條單獨的公鏈,這和基于以太坊的Maker有很大不同。Maker基于以太坊底層,以太坊經過數年發展,已經成為市值第二的公鏈項目,無論是安全還是去中心化程度都屬頂級水平,且生態繁榮發展良好。Maker基于以太坊可以直接享受到以太坊的優秀特性。Kava是一條單獨的公鏈,公鏈首要就是安全,Kava作為一條新鏈,需要自己搭建自身的安全體系。且公鏈本身的開發、治理都會耗費大量資源。但Kava基于Cosmos生態也有其獨到之處,Cosmos獨特的跨鏈特性,讓同生態間的公鏈能夠比較容易的實現跨鏈互通,這也是Kava的主攻方向。且Cosmos生態并不貧瘠,三大交易所公鏈中的BinanceChain、OKChain均基于Cosmos,且Kava和兩者都達成了深度合作,這對于DeFi平臺來說有非同一般的意義。AcalaAcala是基于Polkadot的公鏈,但由于波卡的特性,Acala無需搭建自己的安全體系,波卡體系的平行鏈由波卡來保證安全性和實現跨鏈通信。而想要接入波卡主網需要租賃平行鏈插槽,而插槽大概率會很貴。插槽拍賣這一點很重要,Acala在前期發展階段的很多行為都是圍繞獲取插槽來設計的,對Acala代幣的價值捕獲也會產生影響,這一點將在價值捕獲部分論述。Acala基于的波卡生態,實力同樣雄厚,市場對其抱有很高的期望。在以太坊2.0升級的這兩年,將是所有以太坊殺手們最后的機會窗口,對波卡同樣非常重要。波卡從16年開始到近期終于正式邁出了主網上線的步伐,最快可能在7、8份實現主網上線,而也只有在波卡主網上線之后,Acala網絡才有可能上線。二、生成機制

保時捷官網推出NFT頁面,并創建含以太坊符號推特賬戶:11月21日消息,保時捷(Porsche)官網已推出NFT頁面,配文加入我們,開啟新的旅程。這是一次將實體和數字結合起來、創造獨特混合體驗的旅程,一個致力于共創和社區的旅程或暗示將發布NFT系列并成立Web3社區。

此外,保時捷已為此創建含以太坊相關符號的推特賬戶PORSCHΞ(@eth_porsche)。[2022/11/21 22:12:33]

Maker、Kava、Acala三者使用的是同一種模式,被稱為CDP抵押債倉模式,核心原理是通過超額抵押優質資產生成穩定幣。Maker通過超額抵押生成穩定幣DAI,現在支持ETH、BAT、WBTC、USDC、TUSD五種資產進行抵押,抵押率各有不同,在120%-150%之間。目前通過Maker生成穩定幣只需要支付至多1%的穩定費,但包括抵押率、穩定費等參數都是可調的。Kava通過超額抵押生成穩定幣USDX,首個支持抵押資產是幣安的平臺幣BNB。Kava的借貸平臺6月10日正式上線,但目前鏈接幣安鏈和Kava鏈的跨鏈網橋還未正式上線,所以截止發文之時,還未有USDX被鑄造出來。Kava首個抵押資產抵押率設定為150%,穩定費暫定為5%,而以后支持的合規穩定幣,抵押率可能和Maker一樣設定為120%。Acala通過超額抵押生成穩定幣aUSD,由于還未上線無法得知首先支持哪些資產,但很可能是波卡主網代幣DOT。Acala正式上線要等到波卡主網正式上線之后,目前測試網支持使用DOT、XBTC、LDOT抵押生成aUSD。Acala主網還沒上線,抵押率這些數據都處于隨時可變狀態,但從官方資料舉例來看,可能和Kava相差不多。三、調節機制

EthHub聯合創始人:希望看到更多的非投機性以太坊應用程序在這個熊市中起飛:金色財經報道,天使投資人、EthHub聯合創始人sassal.eth在社交媒體上稱,我希望看到更多的非投機性以太坊應用程序在這個熊市中起飛。到目前為止,我所能想到的最受歡迎的(有實際活躍用戶的)是Gitcoin、POAP和ENS。[2022/7/4 1:50:00]

Maker、Kava、Acala都有利率調節機制,即貸款利益和存款利率,利率參數都是可變的,以便對穩定幣供應量進行調節。貸款利率在償還貸款時收取,三者并無大的不同。但對于存款利率的發放,Maker需要通過特定的渠道存入DAI才能獲得利息,有些具有礦池功能的交易所也集成了DAI的存款功能,如OKEx。Kava真正實現了“有息穩定幣”,無論你的USDX是在錢包還是在交易所,都能夠獲得利息,年化利率大概在4-5%,收益按周發放。Acala有同樣利率調節機制,具體數據還需要等到正式上線才能知道。通過貸款利率、存款利率的變動,可以調節市場上穩定幣的數量。貸款利率高,會抑制借款需求,生成的穩定幣就會減少;貸款利率低,會鼓勵生成穩定幣,生成的穩定幣就會增多。存款利率高,存款的人就會增多,流向市場上的穩定幣就會減少;存款利率低,存款的人就會減少,流向市場上的穩定幣就會增多。當穩定幣價格圍繞1美金波動時,如果有利可圖就會有套利者低買、高賣,同時在平臺贖回、生成穩定幣進行套利,來平抑價格。當然平臺也可以和做市商合作,來輔助實現價格穩定。四、清算機制

清算機制的重要性,在312事件中體現的淋漓盡致。穩定幣平臺都會設定一個抵押率,用戶生成穩定幣抵押的資產要超過抵押率,一旦資產價值因為下跌低于抵押率,就會啟動清算程序。清算是為了消除掉風險貸款,讓系統持續處于足夠高位的超額抵押狀態。Maker312史詩級暴跌中,Maker基金會操作的清算機器人因極端的網絡擁塞而陷入技術問題,造成在幾個小時內無法參與競標。部分機器人耗盡了Dai的流動性,在數小時內無法進行任何出價,一直到他們獲得更多的Dai為止。由于沒有了競爭者,兩個機器人開始提交零元出價,最終有約500萬美元的抵押物被以0元的價格拍走。Maker體系資產、負債平衡被打破。清算機器人以0元獲得了大量抵押物,導致的結果是Maker體系內抵押資產的價值,小于生成的DAI的總價值,也即資不抵債。最終Maker增發治理代幣MKR,通過拍賣MKR獲取資金回購市場上多出來的DAI,使資產負債重新達到平衡。而那些被0元拍走了抵押物的用戶,好像也并沒有聽到對這些倒霉的用戶有什么補償措施。正常情況下這些用戶會獲得清算機器人報價的DAI,同時失去他們的抵押物,但現在是他們失去了抵押物但未收到任何DAI。在3月16日,Maker的清算機制新增了拍賣融斷機制。當市場發生劇烈波動的時候,可以暫停抵押品拍賣,讓清算人有更長的時間籌集資本,參與抵押品的競價清算。KavaKava的清算機制和Maker類似都是拍賣模式,但具體的拍賣方式和Maker并不相同。在正常的清算階段,Kava的拍賣分為兩個階段,分別為遠期拍賣和反向拍賣。第一階段是正常的拍賣,列出抵押物數量,競拍者出價競拍,出價一旦到達能夠支付系統債務的水平,例如1000USDX,第一階段拍賣就會結束。隨后會進行反向拍賣,競拍者出價用1000USDX來換取多少被清算資產,假如最優出價者愿意用1000USDX換取80個BNB,這80個BNB就會被用來償付1000USDX的債務。剩余的20個BNB會返還給被清算人,被清算人將能夠獲得1000USDX和20個BNB。其實也很好理解,就是清算人愿意用多少個BNB換1000USDX,如果清算人愿意拿60個換,就給被清算人留40個;如果清算人只愿意用90個來換,就給被清算人留下10個。如果出現312類似的事件,系統資不抵債了,和Maker一樣也會拍賣kava代幣來進行償付。而同時Kava設立了委員會治理機制,以在重大事件中進行快速決策,委員會由用戶投票選舉產生,人員可變動。AcalaAcala的清算機制相比Maker和Kava是有創新的。Acala引入了三重清算機制的概念。Acala的拍賣機制和上面介紹的Kava的基本一樣,也是分為兩個階段,不再介紹。主要是參與清算的方式有所創新,Maker和Kava的清算都是使用機器人參與,是有門檻的。Acala把清算和DEX進行了結合,Acala內置的DEX使用兌換池模式,用戶可以為兌換池注入資金獲取手續費收入。用戶注入到DEX的資金會自動參與到抵押品的清算之中,同樣清算收益也將會分配給流動性提供者。當然通過機器人參與到清算,也是完全OK的。除此之外還有dSWF基金和拍賣ACA兩重機制來進行兜底。dSWF詳情在價值捕獲部分論述。五、場景擴展

Winklevoss兄弟:以太坊年底價格將達5千至1萬美元,長期價格或達4萬美元:Gemini創始人Winklevoss雙胞胎兄弟預測,以太坊的長期價格可能達到4萬美元。他們指出,以太坊今年年底的價格目標在 5千美元至1萬美元之間,但從長遠來看,其增長會遠遠超過這一水平,甚至可能增長10倍。(Cryptoglobe)[2021/6/3 23:06:55]

場景是穩定幣的核心,也是穩定幣的護城河。Maker的DAI已經在以太生態全面開花,受到廣泛歡迎,合作伙伴眾多。Kava依托Cosmos生態,和BinanceChain、OKChain等都達成了深度合作,投資機構合作伙伴實力強大,且依托主流交易所做DeFi,其實更增加了無盡的想象力。ScottStuart在Kava社群的一場AMA中說過,Kava在努力讓USDX能直接在交易所進行原生鑄幣。這里的想象空間就太大了,這也正應了區哥之前提到的CeFi和DeFi融合才可能是行業發展的趨勢。詳情可以參考《CeFi、DeFi必有一戰?不,更可能融合》、《交易所公鏈,噱頭還是革命?》。為了激勵用戶鑄造USDX,Kava拿出了384.8萬枚Kava作為早期USDX的鑄幣獎勵。但其實USDX本身除交易外,目前還沒看到其他的使用場景。Acala依托波卡生態,同樣很有潛力。通過Acala進行DOT的質押,可以在獲取Staking收益的同時,還能通過Acala獲得LDOT代幣,LDOT可以獨立進行交易、質押借貸等操作。不僅為用戶提供了超高的流動性,也解決了Staking和DeFi爭搶資產的問題。所以獲取用戶上Acala有獨到之處,但具體使用場景上的擴展,還要看波卡生態的發展,以及出圈的能力。事實上波卡生態合成資產及保證金交易平臺Laminar已經取得不錯進展,為Acala穩定幣提供了潛在的使用場景。六、價值捕獲

Sandeep nailwal:以太坊側鏈Matic上已經有70多個DApp,包括DeFi、游戲、預測市場等:據官方消息,幣贏CoinW《共識52》第十二期《ETH2.0的擴容之路——揭秘Matic如何拔得Layer2項目頭籌?》主題AMA中Sandeep nailwal, Co-founder & COO of Matic Network講到:作為區塊鏈項目中唯一一個同時從Coinbase和Binance獲得支持的項目,Matic Network擁有十分堅實的機構背書。Matic是一個把開發者放在首位的基于以太坊的混合POS + Plasma的側鏈系統,使以太坊開發者能夠擴展其DApp以便大規模使用。得益于以太坊的安全、可擴展和即時的交易,Matic迅速成為開發人員首選的第二層解決方案。Matic上有70多個DApp,從DeFi協議到游戲和預測市場,一應俱全。[2020/12/10 14:50:12]

Maker顯性的價值捕獲方式只有穩定費。Kava是一條公鏈,除穩定費收益外,網絡還會有手續費收益,這些價值能夠被kava代幣捕獲。用戶還可以參與Staking獲取收益,關于Staking需要注意的是Kava目標的通脹率是7%,如果Kava代幣的鎖倉量達不到總供給量的三分之二,通脹率會逐步提升至20%;如果鎖倉量超過三分之二,通脹率會逐漸降低至3%。以此來提高鎖倉量,保護網絡安全。Acala也是條公鏈,和kava一樣除穩定費收益外,還會有手續費收益。Acala內置DEX,流動性提供者將會獲得交易手續費分紅及穩定幣清算罰金。同時為了激勵更多用戶為DeX提供流動性,Acala網絡的轉賬手續費也是分給了用戶的。通過Acala可以生成可流通的LDOT,而使用LDOT贖回DOT時,將會收取少量協議費。所以Acala網絡除了分給用戶的之外,主要有兩塊,分別是穩定費和L-DOT協議費。而這部分利潤并沒有如同大部分項目那樣設置成通縮模型,而是存進了dSWF基金里面。dSWF基金首要目標是使Acala網絡能夠實現自身可持續發展,所以收入部分會先盡可能多的購入DOT,實現獨立租用平行鏈插槽的目標。其后dSWF基金利用收入盈余去購買生態內外其他有價值、可增值并有一定市場需求的資產,豐富平臺收益結構與儲備資產種類,從而強化風險抗壓能力。當黑天鵝來臨,在DEX清算之后,將會使用dSWF基金來作為風險承擔方。但由于網絡盈余都注入到了dSWF基金內,前期也不大可能會提供ACA與儲備資產的兌換通道,所以在發展前期ACA并不能很好的捕獲到系統價值。而兌換渠道的開放事實上也并非不可能,只要社區投票通過了就可以進行兌換,ACA才能間接實現價值捕獲。事實上除穩定費、手續費這些顯性的價值捕獲之外,如果穩定幣規模足夠大,治理各方因為發展方向進行博弈,對治理代幣的需求將會上漲,治理代幣將會實現隱性的價值捕獲。致謝:文中部分細節確認上,受到了LYZ@Acala&Polkawallet、Ferry@Kava的幫助,文章只代表作者個人觀點,不構成任何投資意見或建議。利益相關:作者和上述項目均利益相關。參考資料:MakerDAO將Dai存款利率降至零,并推出拍賣熔斷機制MakerDAO從黑色星期四中經歷了什么?學到了什么?Kava社區AMA整理|正式使用CDP系統前,你需要知道的事DeX篇|關于Acala,你知道多少?Kava將拿出384.8萬枚KAVA作為早期USDX鑄幣獎勵經濟模型篇|關于Acala,你知道多少?-END-聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

以太坊2.0多客戶端測試網Medalla已修復兩個主要問題:8月11日消息,以太坊2.0多客戶端測試網Medalla表示,截至目前,已經有超過2.6萬個活躍驗證節點,目前運行良好。Medalla始終遵循主網規范,相比于其他測試網,在大小和復雜性上有了顯著進步。自上周測試網發布以來確定了四個主要問題,到目前為止已修復其中兩個。修復的第一個問題是在Medalla(與測試網Altona相比)中驗證數量的增加暴露了libp2p和信標節點之間的粘合代碼的限制。第二個是認證處理錯誤。目前在調查中的兩個問題是,Medalla區塊認證限制是128個,這意味著現在已經達到了簽名庫Milagro的極限。為了解決這個問題,正在切換到blst的過程中(預計在周末完成)。另一個問題是對于來自同一對等點的傳入和傳出請求存在競爭條件,這導致了Lighthouse一些問題,正在努力解決這個問題。

此前報道,Medalla已于8月4日21:00正式啟動。如果Medalla運行穩定,下一步目前是主網發布。Medalla之前的多客戶端測試網都主要由客戶端團隊和EF成員運行,隨著Medalla測試網的推出,以太坊鏈的穩定和健康將幾乎將完全掌握在社區手中。[2020/8/11]

Tags:AVAKAVAACACALTRAVAkava幣行情SHIBACASHNovara Calcio Fan Token

Odaily星球日報譯者|念銀思唐 摘要 -BitMEX位于CoinMarketCap交易所排名第175位;-BitMEX的流動性得分為0.

1900/1/1 0:00:00編者按:本文來自幣市四點半,作者:有點懶的七爺,Odaily星球日報經授權轉載。6月11日,全球金融市場再遭血洗,歐美股市全線暴跌,美股三大指數昨日平均跌幅達6%,道瓊斯指數當日收跌6.9%;美.

1900/1/1 0:00:00\n哈嘍大家好,我是小K君,今天我們要講的內容是:“以太坊帶來了什么影響”? 很多人不能理解,為什么以太坊是除比特幣之外,對行業影響最大的一個項目?甚至說以太坊是區塊鏈2.0的締造者.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:ADRIANZMUDZINSKI,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。律動BlockBeats今日報道,MakerDAO社區關于將真實資產引入Maker的提案投票結果出爐,大多數成員表示.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:NickChong,譯者:ElaineW,星球日報經授權發布。兩周前,高盛的兩位高管在客戶電話會議上強烈反對比特幣.

1900/1/1 0:00:00