BTC/HKD-0.63%

BTC/HKD-0.63% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD-4.69%

LTC/HKD-4.69% ADA/HKD-3.75%

ADA/HKD-3.75% SOL/HKD-0.3%

SOL/HKD-0.3% XRP/HKD-2.36%

XRP/HKD-2.36%編者按:本文來自白話區塊鏈,作者:五火球教主,Odaily星球日報經授權轉載。在之前的一篇文章《盤點前3年讓許多人真正賺到錢的9大風口,下半年可能有哪些》,我們說過,下半年的風口,目前能夠看到的是以下幾個:ETH2.0、Filecoin、波卡、DEX、DeFi的延續等等......可能細心的讀者已經發現,這篇文里,過去幾年的數個風口都是曇花一現,生命周期通常只有幾個月的時間。而在下半年的幾大風口里,唯獨DeFi,筆者使用了“延續”這個詞,把已經是上半年風口的DeFi,繼續放到了下半年風口里,以昭示他生命力的頑強那么到底是什么,當前DeFi的生命力,遠勝于之前幾個風口?DeFi的局部性牛市已經到來

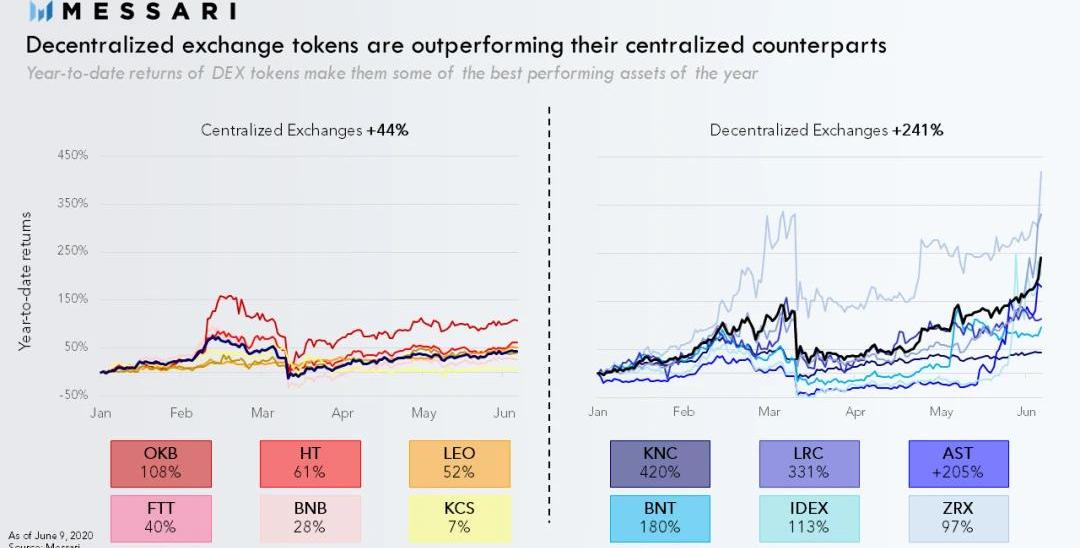

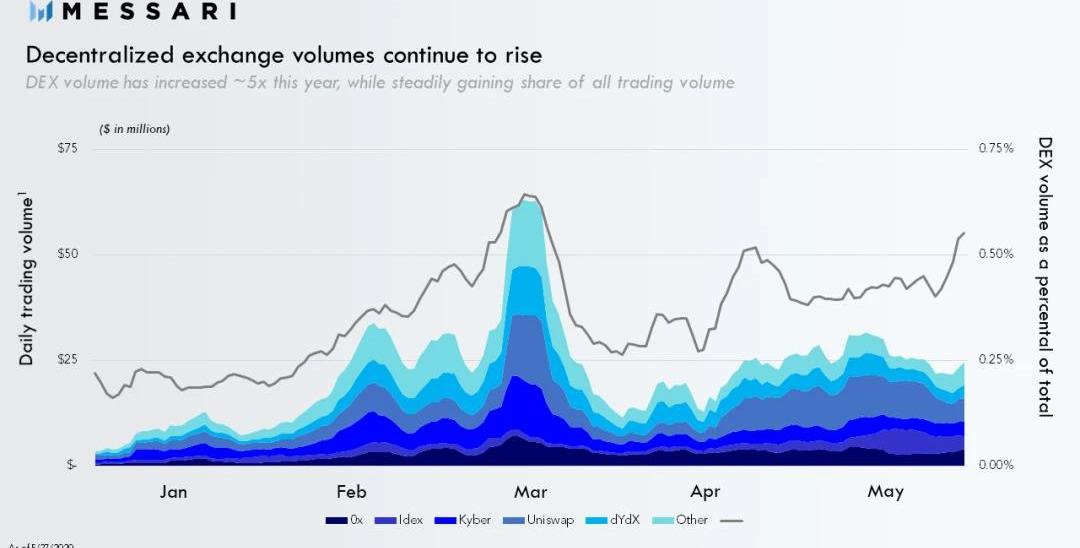

若是你手里一手的BTC或是ETH等主流幣,亦或是BNB,HT等平臺幣,過去一個月對你來說,應該是一個波瀾不驚的月份,只要你沒碰合約杠桿。然而你要是看完上篇文章去買入了DeFi相關的幣種,無論是MKR,Lend,還是REN,Bancor,亦或是文中提到的KNC,這30天,應該都是賺的盆滿缽滿的30天。除了DeFi幾大主流幣種幣價在過去30天紛紛有著2-4倍的“驚人表現”之外,許多其他數據,也昭示著DeFi局部性牛市的到來。1.DEX幣價以及交易額數據-很明顯的可以看出,過去幾個月,DEX的代幣漲幅,要遠超傳統CEX各大交易平臺幣的漲幅,而這種漲幅,主要也是由于DEX交易量持續增高的影響。

Terra鏈上DeFi鎖倉量為269.7億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為269.7億美元,近24小時增漲0.1%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前5的分別為:Anchor(141.6億美元)、Lido(79.9億美元)、Astroport(12.7億美元)、Stader(7.99億美元)、Terraswap(6.95億美元)。[2022/3/20 14:07:52]

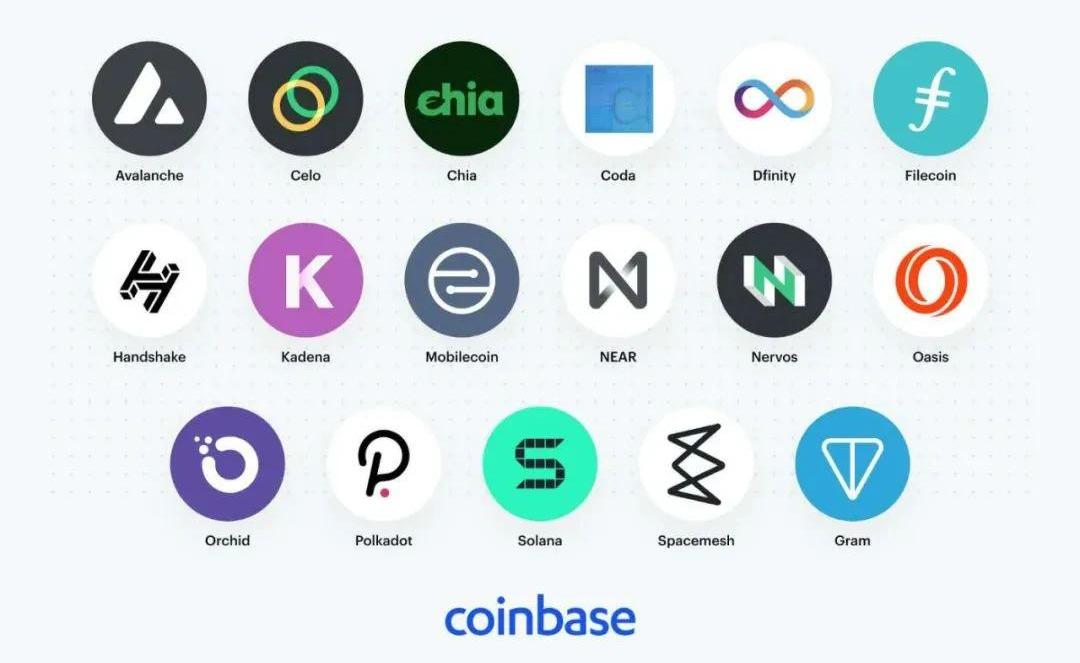

2.DeFi人數-根據近期的數據統計,以太坊的獨立地址數破億,持有ETH的地址數近4000萬,參與過DeFi平臺的用戶累計量已經接近20萬。雖然只有20萬,雖然是一個累計量,但和1年前比,依舊是一個飛速向上的統計曲線。3.Coinbase考察幣種-當前的圈子,如果單就交易平臺影響力而言,Coinbase仍然是當之無愧的龍頭。Coinbase喜歡定期抓一些優質幣種放入考察區,然后每隔那么幾個月從考察區找一兩個最為優質的,上線自家交易平臺供全球用戶購買和交易。很有意思的是,你看看去年的考察區,和現在的考察區,就能看出很大的區別。

跨鏈DeFi平臺Wing今日14時系統升級:據官方消息,根據Wing DAO社區第15次和20次投票結果,基于本體的首個跨鏈信用DeFi平臺Wing將于北京時間12月25日14:00進行系統升級,預計升級時間3小時,升級期間將同時關閉FlashPool和InclusivePool的“借、貸、保”服務。升級后,WING的激勵分配將根據每個幣種的使用率x借出資產總額進行計算。同時,Kink(邊際利率)點機制也將同時啟用。[2020/12/25 16:28:16]

去年9月份的考察清單:幾乎全是公鏈

最近一次的考察清單:半壁江山變成了DeFi為什么這次的風口不太一樣

分析:人們對銀行缺乏信任催生了DeFi等另類金融服務的需求:在經歷2008年金融危機的12年后,人們似乎仍然對銀行保持警惕。根據美國聯邦存款保險公司的一項家庭調查,除了高額費用和最低存款余額,受訪者指出,在與銀行打交道時缺乏信任和隱私,是他們沒有支票賬戶或儲蓄賬戶的原因。綜合來看,缺乏信任(16.1%)和缺乏隱私(7.1%)幾乎占了受訪用戶未設銀行賬戶主要原因的四分之一(23.2%)。

人們對銀行缺乏信任,催生了對另類金融服務的需求,也為DeFi帶來了巨大機遇,因為它有能力為大多數人提供金融服務。根據行業網站DeFi Pulse的數據,在過去一年里,DeFi平臺鎖定的總價值增加了約120億美元。在各國央行大幅降息、基準利率接近于零之際,投資者正在尋找新的回報,并已經準備好探索DeFi領域。據統計,該行業籌集的風險投資資金已經超過5億美元。雖然該行業仍處于早期階段,但DeFi項目已經通過增加金融包容性、增加流動性和降低成本來解決當前體系中的低效率問題。自2020年第三季度開始,“加密貨幣愛好者存入DeFi項目的存款已從20億美元增至100億美元以上。”(Cointelegraph)[2020/11/29 22:31:02]

1.以太坊需要一個故事-全球結算層以太坊第一個全球計算機的故事,因為低下的性能而破滅。而在17年"莫名其妙"成為一鍵發幣工具之后,以太幣也同樣“莫名其妙”的成了當時圈內的結算貨幣,不是結算層,而是結算貨幣。在愛西歐泡沫破滅之后的相當長一段時間內,以太坊似乎失去了方向,那也是各個“以太坊殺手”最為囂張的階段。終于,DeFi概念的興起,讓以太坊看到一個新的故事:全球結算層!支持者說,DeFi拯救了以太坊。質疑者說,DeFi不過是DApp概念在以太坊上涼了之后以太坊的自救概念。但不管怎么說,以太坊重新找到一個新的故事,且這個故事目前來講,無論是概念,還是數據,都在朝著不錯的方向發展,也重新讓ETH坐實了“公鏈之王”的寶座。對于講究“市夢率”而不是“市盈率”的幣圈來說,故事真的是太重要了。2.這個故事讓許多人可以參與,并且許多人真的在其中盈利剛才說到了“市夢率”這個概念,的確,這是幣圈最為看重的東西。17年的那波瘋牛,以及18-19年公鏈的火熱,無不是“市夢率”所帶來的Fomo情緒所引發,一堆公鏈或是DAPP,在沒有任何盈利甚至只有一紙白皮書的情況下,就輕輕松估值幾千萬幾個億,現在想起來,實在是荒謬的可笑。到了2020年,市夢率終于沒那么好用了,人們開始關注那些可以落地,由用戶有流量甚至有盈利的區塊鏈項目。DeFi無疑滿足了這一條件。無論是各個去中心化交易平臺的平臺幣,還是鑄造穩定幣等金融性質的DeFi項目,其用戶都真實存在,且項目自身有盈利,與BNB、HT等平臺幣的銷毀或是回購模型異曲同工。而更加重要的是,作為普通的區塊鏈用戶,每個人都可以去參與DeFi,最近火熱的AMM自動做市商模式以及流動性挖礦概念的興起,讓DeFi用戶的參與感再次大大加強。于是乎,故事不再是虛無縹緲的飛在天上,而是真真實實的落在我們腳邊。3.精準用戶-ToBorToC市值萬億的亞馬遜,現在最厲害的業務是什么?你可能只知道或者用過他們的在線商城,的確,亞馬遜靠此發家,賣東西也依舊是最大的業務。然而在利潤貢獻上,亞馬遜云AWS,占到整個亞馬遜利潤的一半以上。你有用過AWS么,或者說國內的阿里云?我想大概率沒有。之所以拿亞馬遜說事,是因為從17年開始,區塊鏈一直想要像亞馬遜商城那樣,做ToC的應用,各式層出不窮的DAPP,卻發現來的只有兩種人,賭徒和羊毛黨。而到了DeFi這里,雖然用戶依舊不能算是ToB,但這些用戶,真的是有DeFi做市,套利等各方面真實需求的用戶。正如AWS面向的用戶群體,一是需要把網站,或是IT系統搬上云的各個企業,二是一些專業的IT從業人員。所以DeFi可以算是第一次,讓區塊鏈找到了一批介于ToB與ToC之間的專業用戶,且這個用戶的數量,在穩健的增加。4.區塊鏈原本最擅長的,可能就是金融區塊鏈的鼻祖是誰?比特幣。比特幣無論你把它看成數字黃金,還是點對點現金,它都是“錢”本身。鼻祖比特幣的這個屬性,可能也注定了區塊鏈最能發揮其特長的領域,本就該是金融。至于說其他方面,當然不是不能做,接下來1-2年的風口,包括存儲,游戲,NFT,DAO之類,都是很好的概念。然而,他們可能得等金融領域在區塊鏈上取得初步成功之后,才能有發展的希望。這也引來的最后一個問題,也就是,DeFi的未來是否海闊天空,他的天花板在哪里?DeFi的想象力與天花板-這東西還能火多久?

JustSwap已被imToken收錄并置于DeFi推薦首位:據最新消息顯示,JustSwap已被imToken收錄并置于DeFi推薦首位。

據悉,JustSwap是TRON上的第一個通證交換協議,用戶可以在任意TRC20 Token 間相互兌換。系統定價,交易方便,而且協議不會抽取手續費,所有的手續費都提供給協議的流動性提供者。imToken為全球超過 200 個國家和地區的千萬用戶提供安全、可信賴的數字資產管理服務。[2020/8/20]

這要從一條最近的新聞說起:“MakerDAO社區已投票通過將真實資產作為抵押品。投票表明,社區支持由初創公司Centrifuge發起的兩項新的抵押提案,即允許用戶將真實資產轉換為可發行帶息ERC-20代幣的證券。目前,該公司已與Paperchain和ConsolFreight合作,支持將貿易發票和音樂版稅代幣化。未來,用戶將可通過真實資產借出DAI。”你看,當前的DeFi基本上主要依靠質押的ETH,來產生DAI的鑄造,杠桿,合成資產等操作。所以看的見的天花板,大體等于質押的ETH數量,現在差不多有10億美金。整個DeFi市場,差不多是20億美金的市值。

2020年一季度與DeFi協議進行交互的獨立地址逾8萬個:Alethio發布的2020年第一季度DeFi數據報告顯示,第一季度共有超過8萬個獨立地址與以太坊DeFi協議進行交互。在3月”黑色星期四“前后活動量大幅增長,并于3月13日達到峰值,當日24小時內有9267位活躍用戶,占本季度獨立用戶總數的11.5%,其中也有3724名用戶在Uniswap進行交易,占當日日活的40%。[2020/4/16]

在ETH之后,MakerDao先是引入了BAT,0x等其他加密資產,在312之后,引入了USDC,現在,Token化的圈外資產終于歷史性的第一次被引入了DeFi生態圈中。DeFi第一步,是在圈內,蠶食CeFi的份額。未來的第二步,則是出圈,蠶食傳統金融的份額。當然路徑可能有很多,目前來看,資產上鏈這個事兒,短時間可能不太可行,然而若是圈外資產能夠進圈作為合成穩定幣的抵押資產,那這個想象空間,幾乎可以無限大。現在可以把貿易發票和音樂版稅代幣化,生成穩定幣。將來有沒有可能把股票代幣化,用來鑄造Dai?而最適合進圈的,最適合組成穩定幣,也就是全球流動性最好的資產,你猜是什么?美國的國庫券-美債!這是世界上最深,流動性最強的市場之一,擁有者數十萬億的規模。只要進來一個零頭,可能DeFi就徹底飛了。當然,你可能覺得這是在YY。當前情況下,也的確是YY,畢竟當前DeFi的性能,安全性,便捷性等各方面要求,還遠達不到承載那樣體量規模的資金所需要的程度。DeFi也需要更多的時間,來證明和進化自己。然而正如沒有人10年前會想到,比特幣會從一臺電腦上的程序,成為今天千億美金的龐然大物。10年之后,千億,甚至萬億規模的圈內外資產,在DeFi生態圈中酣暢淋漓的自由流動,這個畫面,你敢想么?

編者按:本文來自幣新區塊,作者:Chaosmosreads,Odaily星球日報經授權轉載。 幣新消息,網傳視頻顯示,詹克團帶領保安破門進入北京比特大陸辦公地.

1900/1/1 0:00:00僅僅過了一周,比特大陸兩份聲明再次擺在大眾面前,比特大陸究竟又發生了什么?原因其實都是詹克團拿回北京法人后的陸續發難.

1900/1/1 0:00:005月26日,黑龍江大慶查到一處非法盜電挖礦窩點。據新京報,被查封的時候,8臺比特幣礦機隱藏在可疑“墳頭”的林地里,沒有立碑.

1900/1/1 0:00:00遠程辦公為企業帶來了新的挑戰,需要新的思考方式。OlyaGreen,Taraxa在這樣的時期里,重新設計內外部互動的遠程辦公模式是每個企業的頭等大事.

1900/1/1 0:00:00北京鏈安,聚焦區塊鏈安全與數據服務,以下是基于北京鏈安ChainsMap鏈上數據監測系統,就上周數據發布的比特幣鏈上數據周報.

1900/1/1 0:00:00作者:CooperTurley譯者:李意原地址:https://medium.com/字數:1560個 為什么選擇MetaCartel作為DAO孵化器呢?以下的例子可以解釋為什么:Venture.

1900/1/1 0:00:00