BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+1.42%

ETH/HKD+1.42% LTC/HKD+0.03%

LTC/HKD+0.03% ADA/HKD+1.13%

ADA/HKD+1.13% SOL/HKD+4.68%

SOL/HKD+4.68% XRP/HKD+1.12%

XRP/HKD+1.12%今年3月12日,在疫情這個黑天鵝導致的連鎖影響下,數字貨幣市場突然暴跌,我們經歷了史上最黑暗一天,隨之而來的是DeFi生態一夜回到解放前,DeFi質押代幣價值從最高點10億美金下跌至5000萬美金。

但是僅僅過去三個月,DeFi生態質押資產總價值又重回10億美金,DiFi類項目總市值突破30億美金,6月16日,DeFi龍頭項目Maker的市值被Compound超越,賽道競爭越發激烈,機構也在加注投資DeFi生態建設,各種DeFi類項目代幣都在暴漲,這些現象都在說明一個問題,DeFi仍然是業內最重要的發展趨勢。這三個月到底發生了什么,DeFi為何被人稱為下一輪牛市的發動機?DeFi這三個月經歷了什么

3月12日,隨著數字貨幣市場的暴跌,導致基于以太坊的DeFi項目產生了多米諾骨牌效應,MakerDAO作為規模最大的抵押借貸平臺,出現了意想不到的黑天鵝事件,導致眾人對DeFi前景堪憂。由于以太坊在24小時內跌了50%以上,MakerDAO運行機制開始偏離了軌道,Maker持有的抵押品ETH價值小于他們放出的借貸穩定幣DAI,以太坊網絡也出現擁堵,許多清算人在拍賣中以0美元的價格拍得ETH,Maker資產負債表出現了500萬美元的窟窿,恐慌情緒在社區彌漫。簡單來說,由于大部分抵押品ETH在極短的時間內突然大幅貶值,以太坊網絡擁堵,平臺的清算協議以嚴重的折價執行,借貸人可以拿著借的錢離開放棄抵押品,讓出借人處于虧損狀態,而那些不幸被清算的出借人,自然是無法接受這個事實的。好在Maker處理及時,迅速制定解決方案,在3月19日上午,Maker基金會開始拍賣新增的MKR生態治理代幣用于償還債務,雖然MKR的所有持有人將面臨資產被稀釋,但是此舉也順利的讓Maker渡過難關。根據墨菲定律,即使幾率再小的災難事件,也總有一天會發生,金融市場向來如此,但是危機是最好的學習與提高的機會,隨著這次意外的發生,無論是MakerDAO還是其他DeFi協議,都開始增加面對極端情況下的應對措施,這也是讓投資者重回信心的一大原因。這三個月,一場突如其來的意外和頻發的安全問題讓所有DeFi項目變得更加注重安全且更加完善,Maker也再一次鞏固了其作為DeFi全球信貸機構的基礎地位,大家又開始了對更優越金融體系的憧憬。DeFi牛市引擎

Midas Investments創始人推出了新的DeFi金融平臺Locus Finance:金色財經報道,已關閉的托管加密投資平臺Midas Investments的創始人Iakov Levin推出了一個新的DeFi金融平臺Locus Finance。Locus Finance在一份聲明中表示,Locus最初將提供三種基于以太坊質押、DeFi增長和Arbitrum交易的收益產品。

Midas Investments成立于2018年,在2021年的鼎盛時期積累了超過2.5億美元的管理資產。2022Midas 損失了超過5000萬美元。

同年12月,Levin宣布關閉Midas Investments。[2023/7/24 15:55:36]

自三月份以來,資本機構開始向DeFi生態傾斜,資金的去向是不會騙人的,它是投資者看好這個市場最直觀的表現。3月27日,跨鏈DeFi平臺Acala宣布完成150萬美元種子輪融資;4月2日,中心化交易所Uniswap和去中心化彩票PoolTogether獲得110萬美元投資;4月3日,跨鏈BTC項目tBTC的項目方Thesis宣布完成770萬美元融資...DeFi以公開透明的代碼執行各類金融協議給了人們無限的遐想,經歷過三月份的歷史性動蕩后,DeFi用戶量一路上漲,對于近期不斷升溫的DeFi,知名投資機構Placeholder的合伙人ChrisBurniske評論道:“如果你認為DeFi對ETH的影響比IC0小,那說明你還沒有注意到它。IC0的繁榮,改變了以太坊提供一項金融服務的能力:早期資本的形成。而DeFi,將靈活運用以太坊執行所有金融服務的能力。”你對DeFi的認識越深刻,你就越理解這段話的意義。在BTC美元借貸利率上,DeFi超過了CeFi;去中心化穩定幣DAI供應穩步增長;DeFi抵押資產規模逐漸增加。種種跡象都在顯示DeFi有望成為下一輪牛市引擎,因為它完全有能力吸收掉所有的閑置資產,形成一個流動性黑洞,很多機構都意識到了這一點。在當下這種市場環境中,除了DeFi領域,幾乎沒有看到有機構投資過其它板塊,因為目前只有DeFi生態是蓬勃發展的,其中最能出圈的,當屬穩定幣。

DeFi研究員:Uniswap推出Substrate鏈的可能性非零,可能是作為Layer2區塊鏈:金色財經報道,DeFi研究員Ignas詢問了Compound Finance提出的區塊鏈。Ignas回顧了Compound Finance于2021年宣布的Substrate構建的Compound鏈。根據Ignas的說法,Uniswap推出Substrate鏈的可能性非零,可能是作為Layer2區塊鏈。他認為這樣做會給Uniswap原生代幣UNI帶來更多的效用和估值,以實現去中心化。考慮到MakerDAO已經推出了原生區塊鏈,Ignas認為這是可能的。

Ignas引用了一份報告,該報告指出MakerDAO打算創建一個專有的區塊鏈,并將其稱為“NewChain”。根據該報告,NewChain將被橋接,但不一定取代支撐MakerDAO平臺的以太坊區塊鏈,這意味著NewStable、NewGovToken、Dai和MKR將繼續在以太坊區塊鏈上運行。然而,它們將受到通過安全橋運行的治理后端的保護。[2023/7/21 11:08:06]

加密閣KOL加密大師兄:YFI整合DeFi各個賽道項目將觸摸CEX護城河:12月4日 20:00,加密閣KOL加密大師兄作客抹茶社區,就“解析近期火熱的Andre Cronje概念”發表觀點。

加密大師兄表示:“Andre Cronje通過YFI整合DeFi各個賽道項目,從DEX、衍生品、借貸、理財等一站式對標CEX完整業務的囊括,到保險期權等產品提升全方位資產的安全性,這一定程度上,讓DeFi有足夠機會去觸摸CEX現有的護城河。目前DeFi受制于ETH公鏈的底層設施,Layer2是未來必然的發展方向。但Layer2開發方向眾多,就算按照V神力推的Rollup為核心開發,里面也分ZkRollup和Optimistic Rollup不同路線。這意味現在DeFi各自為營的現狀如果不及早去統一,Layer2分化趨勢可能會更厲害。而DeFi的發展是趨勢,項目抱團、人才互補的意義更重大。”[2020/12/5 14:06:50]

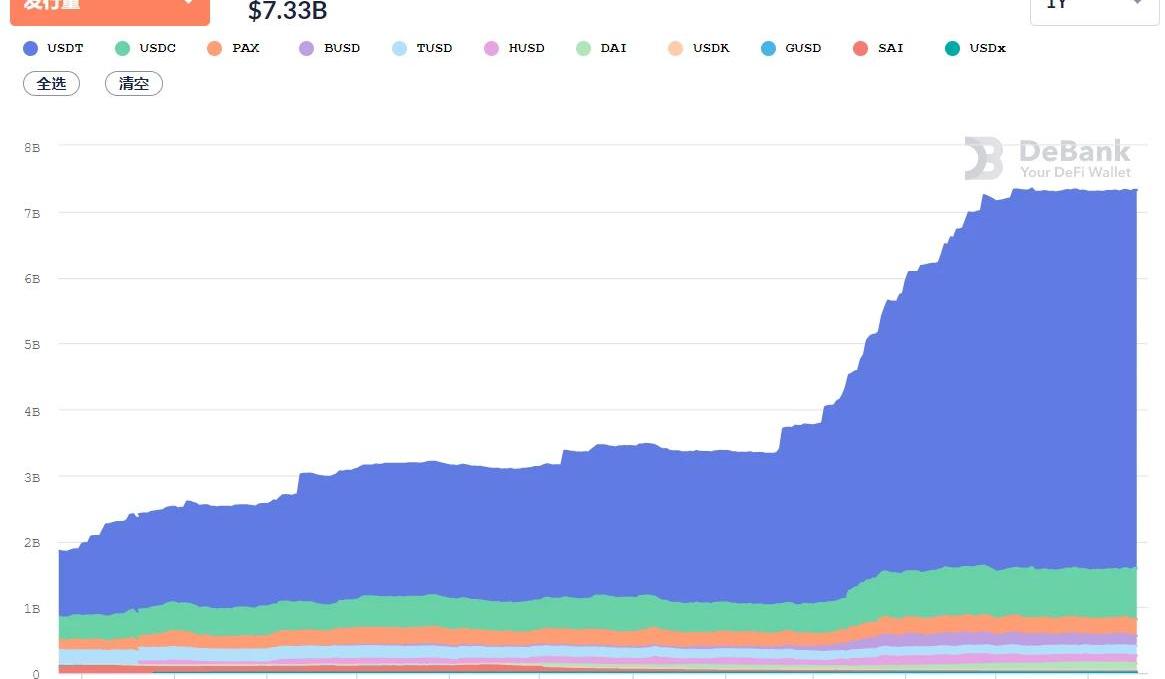

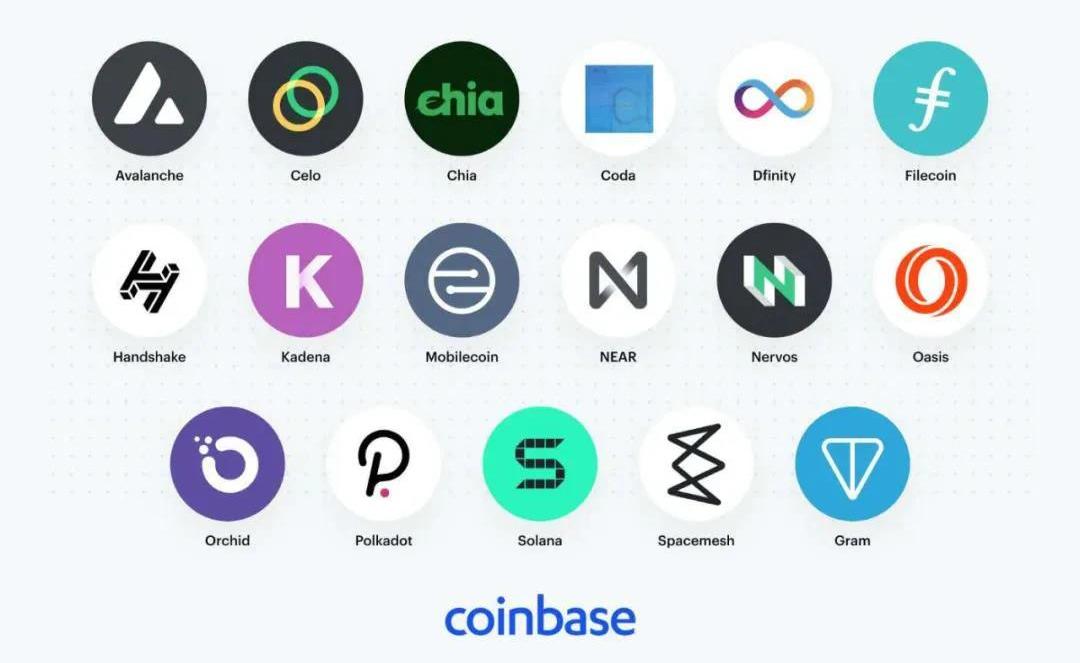

我們可以看到,無論是USDT、USDC、PAX還是DAI,他們都有一個共同的特點,就是發行量一路穩定增長。豐富的穩定幣體系,滿足了用戶資產抵押、點對點借貸等基本的金融需求,也使得無準入制的DeFi生態初步形成,這是能接納大量新用戶的基礎。還有一個比較明顯的預示,就是美國知名合規交易所Coinbase的考察幣種列表,這個列表一直是眾多投資者最關注的列表,因為它代表了Coinbase看好哪些項目或幣種,它們是最有可能上線Coinbase交易區的項目。

OKEx DeFi播報:DeFi總市值168.5億美元,OKEx平臺DHT領漲:據OKEx統計,DeFi項目當前總市值為168.5億美元,總鎖倉量為174.9億美元;行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是DHT、BOX、SUN;截至17:30,OKEx平臺熱門DeFi幣種如下。[2020/11/24 21:57:56]

在最近一次公布的Coinbase考察幣種中,DeFi項目占據了半壁江山,而往前翻閱,你會發現之前考察的清單幾乎全部都是公鏈,這說明Coinbase也意識到了DeFi項目的重要性。DeFi領域競爭火熱

一個火熱的領域必然會有激烈的競爭,6月16日之前,DeFi龍頭Maker一直是DeFi項目里市值最高的。而如今,Compound打破了這個狀態,以下是目前DeFi項目市值前十的項目,它們基本囊括了現在比較成熟、活躍的方向。

幣贏CoinW將于9月29日18:00在DeFi專區上線JST:據官方消息,幣贏CoinW將于9月29日18:00在DeFi專區上線JST。 據悉,JST的目標是建立一個公平的去中心化金融系統,為全球所有用戶提供穩定幣借貸和治理機制。JST是雙代幣系統。USDJ,是一個與美元1:1錨定的穩定幣,通過在JST的CDP借貸平臺抵押TRX生成。JST是USDJ貨幣體系的一部分。持有JST可以參與社區公平治理,并在公平制度下支付CDP借款的穩定費。[2020/9/29]

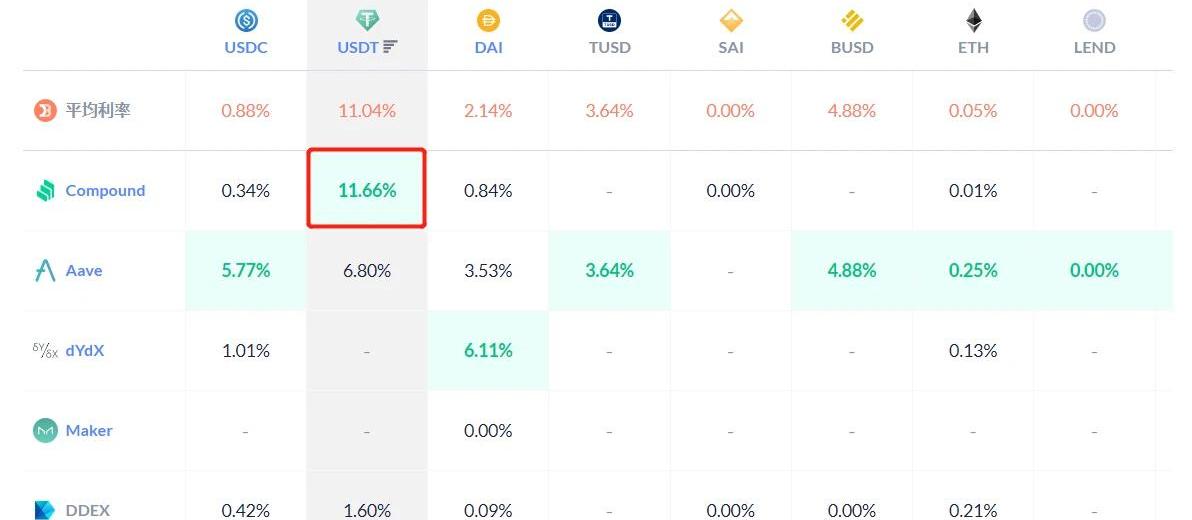

Compound為何可以超越Maker成為DeFi第一,兩者作為同時期的老牌借貸平臺,為何Compound一躍成為領頭羊?這不得不提6月16日凌晨Compound啟動的治理代幣COMP的“借貸即挖礦”活動,簡單來說,用戶只需要正常在Compound平臺參與借貸,就可以獲得COMP代幣獎勵,Compound這招是希望把用戶轉變為協議的利益相關者,以社區治理的模式共同發展。

這個活動很像FCoin交易所的交易即挖礦模式,當COMP的價格越高,用戶存錢和借錢的動機就越強,以目前的情況來看,用戶在Compound上借錢,不但不需要花錢,而且還能賺錢,目前Compound上USDT的利率已經高達11.66%。我們暫且不談Compound這種模式到底可以持續多久,因為不管它持續多久,是否會崩盤,它都已經將大部分人的目光吸引至此,每一次經濟模式的創新都會帶來大量新用戶,無論是投資者還是投機者,都需要迫切的看到一個有可能造成顛覆的產品形式出現,現在是Compound,未來有可能是尚未發幣的各個DEX平臺,牛市啟動的信號之一往往都是先有一個特別好的概念得到了眾多項目的模仿與競爭。結語

搶占DeFi賽道,已經是目前很多機構的共識,而以太坊作為DeFi生態最大的地基,無異于是最大受益者,以太坊成為全球“金融結算層”的目標愈發清晰。DeFi的崛起也可以理解為是眾多公鏈圍剿以太坊失敗后的意外收獲,人們發現公鏈賽道無法突破時,只能從理想主義回歸現實主義,將數字貨幣與最基礎的金融屬性相結合,實現價值回歸。資本一定會領先于技術落地,因為金融資本就是負責投機新技術的存在。投機推動了資本的增長,有了資本,一些人就有了資源,然后就可以大規模地部署到共同的愿景上,就像上一輪牛市的IC0一樣,這次的DeFi也不例外。

Tags:EFIDEFIDEFCOMDeFi OmegaDefilancer tokendefi幣價格漲跌原理Cardano Comics

編者按:本文來自以太坊愛好者,作者:BenDiFrancesco,翻譯&校對:IANLIU&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00最近這段時間,博主在整理一份通俗易懂的挖礦科普專輯,希望從最初加密貨幣交易的發生到挖礦確認交易的各個環節,全面地介紹挖礦過程中,到底發生了什么,哪些環節產生了挖礦收益.

1900/1/1 0:00:00說實話,吃喝是花不了多少錢的,尤其是在今年這種疫情下,很多“名貴食材”已經便宜到不行了,吃頓好的更是花不了多少錢。但是今年做投資啊,那叫一個非死即傷。那么做個總結吧.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。比特幣存在的目的之一是無須許可的去中介化的價值轉移,因為比特幣有自己的賬本,有加密學和PoW博弈機制的保護,它可以做到這一點.

1900/1/1 0:00:00Overview概述本文將簡述全球衍生品監管現狀,以便明晰和呼吁「市場監管是繁榮的必要條件」這一理念.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00