BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD-0.19%

ETH/HKD-0.19% LTC/HKD+0.8%

LTC/HKD+0.8% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD-0.98%

SOL/HKD-0.98% XRP/HKD+1.05%

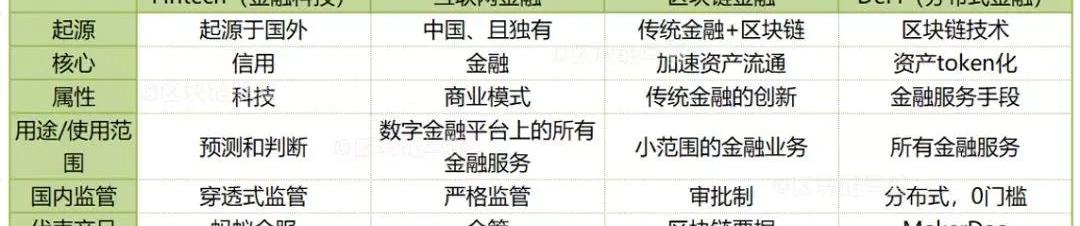

XRP/HKD+1.05%編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。DeFi,已成為以太坊網絡應用的核心驅動因素之一。DeFi核心原則是提供一個全新的、無需許可的金融服務生態系統,沒有任何中心化權威,世界上任何人都可以使用。DeFi生態系統中,用戶就是自己資產的托管人,對自己的資產擁有完整的控制權、所有權,可以自由進入市面上所有的DeFi應用。在DeFi誕生之前,金融業服務的Fintech、互聯網金融、區塊鏈金融,也已在大力發展,相互之間的對比如下圖。

2019年,DeFi更新的協議和產品,得到了快速增長,生態體系逐漸豐富起來。從用途上分類,DeFi可以分為3個類別:1、抵押借貸2、去中心化交易所代幣3、衍生品其中,去中心化加密資產抵押借貸平臺是DeFi的基石應用類型。DeFi把傳統的借貸模式往鏈上遷移,還搞出了無抵押的閃電貸,來讓我們一起看看。一、DeFi抵押借貸產品,3個平臺8款應用

去中心化DeFi應用Chainge Finance與1inch達成合作:據官方消息,去中心化DeFi應用Chainge Finance已完成與 DEX 聚合器 1inch 的整合。通過此次與 1inch 的合作,Chainge 用戶將可以在數個網絡上獲得深度的跨鏈流動資金,這些網絡包括:以太坊、BNB Chain、Polygon、Arbitrum、Optimism、Gnosis、Avalanche 和 Fantom。目前Chainge平臺可交易幣種提升至近 200 種。[2022/6/15 4:27:59]

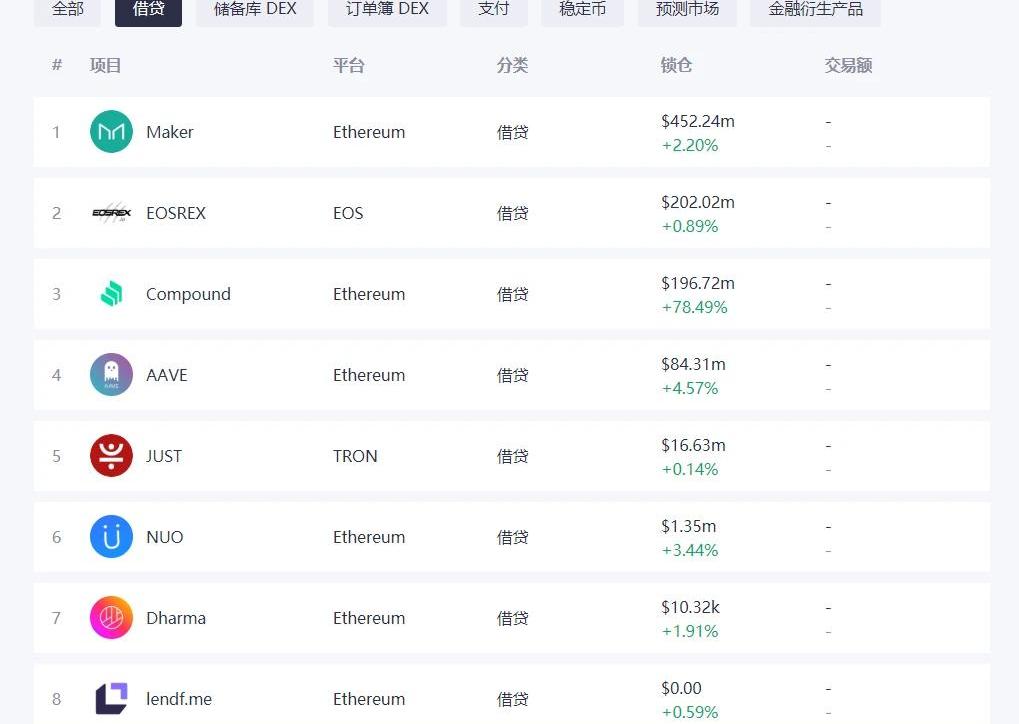

根據dapp.review數據,DeFi抵押借貸產品有8款,如下圖:

DeFi抵押借貸分布于三個公鏈上,分布為:ETH、EOS和TRON,主要集中在ETH上。對于ETH上的DeFi抵押借貸項目根據是否有發幣,可以進行下述歸類:發幣的項目:Maker(MKR)、Compound(COMP)、Aave(Lend)無幣的項目:Nuonetwork、DHarma、lendf.me問題來了,為何要使用DeFi這種去中心化的抵押借貸呢?二、DeFi抵押借貸的優劣

Terra鏈上DeFi鎖倉量為164.3億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為164.3億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1178.1億美元)、Terra(164.3億美元)、BSC(113.6億美元)、Fantom(117.2億美元)、Avalanche(85.4億美元)。[2022/1/28 9:18:28]

為何要用DeFi抵押借貸呢?下面從使用者的動機和DeFi借貸的優劣對比來說。

使用DeFi抵押借貸的動機:1、對于貸方來說:可以做空某個資產或者借來使用權;2、對于借方來說:可以利用自己的資產來獲取利息。當然,DeFi不同的借貸平臺之間,存在跨平臺的套利機會。DeFi借貸相比傳統金融產品,優勢和劣勢:1、優勢透明和價格有效性,因為價格受市場需求影響;當發生借貸行為時的便利性和速度;抗監管和不變性。2、劣勢技術風險,交易對手的風險被智能合約的風險代替了。低流動性,很難大規模的去借貸而不影響當前的利率水平。總得來說,DeFi發展時間不長,在代碼的安全上,還有待檢驗。三、DeFi抵押借貸,4種借貸模式,閃貸最亮眼

評論:DeFi也許會像ICO、IEO等不會長久:據cointelegraph評論文章,這幾年ICO、IEO、STO、去中心化組織等不斷出現,但都沒有成為主流,或許可以說DeFi也不會長久。DeFi的機會窗口期正在縮減,與以下原因有關。第一是詐騙頻發;第二,監管者可以通過新舊監管方式混合起來“拯救”市場;第三,在傳統監管體制下對新興的加密公司缺乏了解并不重要,因為金融科技本身就是對監管無效的回應。對加密服務進行全新監管尚須成為共識。[2020/9/12]

說了DeFi先比傳統金融產品的優劣勢,那么具體是怎樣的呢?下面從Maker、Aave、Compound和Dharma四個產品出發,看一看DeFi模式下的4種借貸模式。1、MakerDAO,穩定幣模式,只貸不借MakerDAO是以太坊上DApp生態最早一批的DeFi產品,以太坊上幾乎各大DeFi應用都采用DAI,在DeFi占據重要的位置。MakerDAO,就如當鋪,用戶可以直接通過將ETH存入以借用DAI,DAI一種與美元掛鉤穩定幣,開始時要求的抵押比率高于150%。這好比把價值150塊的手表,抵押給當鋪,當鋪給你100塊現金。

社區版TON宣布進軍DeFi,在項目路線圖中加入TON合成資產:TON中文社區官方發布消息稱,根據TON公鏈的自身情況與優勢,我們決定在項目路線圖中加入TON合成資產。據介紹,TON合成資產是建立在TON公鏈基礎上的DeFi協議。用戶可通過追蹤鏈上預言機價格的輸入,抵押TON代幣生成新的合成資產。整個抵押流程通過虛擬機+智能合約完成,不需要交易對手。通過這種方式抵押合成的資產可以是穩定幣,加密貨幣和大宗商品。系統會根據用戶貢獻設置獎勵,吸引用戶參與抵押。TON合成資產中的穩定幣,也將率先成為Telegram Messenger生態中的支付媒介,并面向用戶提供快速、匿名的支付服務。[2020/8/18]

在MakerDAO中,沒有貸方只有借方,你見過當鋪可以借錢的嗎?2、Compound,流動池交易模式,隨存隨取Compound,就如傳統銀行,以流動的資金池方式聚集借方的資金,并將資金給貸方,通過算法平衡供求、設定利率。

聲音 | BlockArk創始人宿冶:DeFi可能是牛市新起點:2月20日,第3期“Bibox兔子小姐直播間-大咖來了”中,BlockArk創始人宿冶表示:BTC近期回調原因在于底部未充分換手+杠桿牛+沒有增量資金。短期內,BTC會在10500見頂開啟回調,回調3-5個月再次向上。原因在于“沖新高主力需要充分吸籌、比特幣5月減半將改變供需曲線助推價格、技術指標的三角整理周期”。同時,他還表示新的大牛市可能會圍繞以太坊2.0后開啟的DeFi黃金時代,或者Libra,DCEP等帶來的數字貨幣全球化支付展開。投資平臺幣,建議看平臺的Market Fit、團隊背景、平臺幣經濟模型。[2020/2/21]

這好比,我們去銀行存錢,銀行拿到錢之后借給貸款的人。因此,在Compound中用戶可以隨時取出本金和利息。對于貸方,從Compound借錢需超額抵押代幣資產以獲得貸款額度,并借出其他代幣,比如抵押ETH借到USDT。那貸款和借款的利率怎么確定呢?這個由池子的流動性大小來確定,即由貸方提供的貨幣總數量和借方的需求總數量之間的比率而波動。最近,Compound推出借貸即挖礦,Compound的流動資金池,已經增長了快1倍,吸金效果很明顯。3、Dharma,P2P撮合模式,無法隨借隨還Dharma是撮合借方和貸方的點對點協議。

Dharma中由智能合約充當“擔保方”角色,評估借方的資產價格和風險。借方則根據“擔保方”提供的評估結果決定是否貸款給貸方,當貸方無法按時還款時,“擔保方”自動執行清算程序。Dharma平臺的借款期限最長為90天,貸款利息是固定的。貸款人在放貸期間資金被鎖定,只有在與借款人匹配后才開始賺取利息。Dharma的借貸利率設定是相等的,這與Compound形成鮮明地對比。4、Aave,無抵押貸款,閃貸一大亮點Aave抵押貸款中,最亮眼的就屬于Flash貸款,閃貸使開發人員無需任何資金抵押就可以借款,即讓有技術的你,可以空手套白狼。

因此,閃貸主要用于套利,也可使用閃貸來償還欠款,以避免清算罰款。閃貸是怎么實現的呢?閃貸是基于代碼執行的無抵押貸款,其實現原理是:利用智能合約的可編譯性將借款、使用、償還等所有步驟全部編程在一個交易中,智能合約可以保證所有這些步驟都在15秒內完成,如果還款失敗,整個交易不會執行。閃貸中的貸方,可以在一次交易中寫入20次、30次操作,智能合約都能將其執行,這就意味著,可以把借款、使用、還款等等步驟都編程為到一項智能合約交易,整個過程不超過10秒。這樣把所有操作都集中在一個交易中完成的優勢是,如果最后不還款,交易就會失敗,避免出現借錢不還的現象。

因此,閃貸的用戶不是普通用戶,而是開發人員、做市商等,一個方便他們在DeFi平臺和交易所之間的快速套利的工具。四、抵押借貸的4個層次

說了這么多貸款模式,可以總結一下借貸的幾個層次:1、信用借貸,先評估你能還上,于是借你錢,如信用卡,風險在于借錢不還,就容易壞賬。2、抵押借貸,抵押貴重物品借貸,比如把200萬的房子抵押借貸100萬,一年后還110萬,有抵押的借貸風險小,不還錢就變賣抵押物。3、抵押借貸,由合約執行,這就說到DeFi的借貸,如MakerDAO,抵押ETH借出DAI,到期不還或者資不抵債時,自動把抵押的ETH賣掉。4、閃電貸,無抵押合約貸款,在合約里算清楚你是不是能還給我,我算清楚了,你能還給我,我借給你。DeFi的借貸把傳統金融的借貸方式遷移到區塊鏈上,從借貸模式上看,信用貸款模式還沒有DeFi化,但DeFi創造了一種無抵押的閃貸。

Tags:EFIDEFIDEFCOMPPEET DeFi去中心化金融defi是干什么的PlutusDeFiComposable Finance

2020年過去了一半,我們才知道歷史如此奇幻。對區塊鏈以及加密貨幣行業來說,這是風起云涌、跌宕起伏的半年。與黑天鵝共舞,本期年中盤點中,我們甄選出行業八大熱點事件,帶大家回首2020上半場.

1900/1/1 0:00:00BTC/USDT永續合約 各級別性質:日線-盤整,4小時-盤整,1小時-下跌截圖來自OKEXBTC/USDT永續合約2小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00美國東部時間6月26日,億邦國際正式在美國納斯達克交易所掛牌上市,成為全球第二家上市的礦機制造商.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:PanteraCapital,翻譯:Wendy,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自Rossa私想匯,作者:Rossa,Odaily星球日報經授權轉載。前兩天,看到一則新聞:據cointelegraph消息,一份顯示全球對加密貨幣興趣程度的互動地圖顯示,比特幣搜.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:NICKCHONG,譯者:Kyle,星球日報經授權發布。與比特幣最近一直徘徊在9,000美元上方但無法突破10000美元心理關口不同,基于以太坊的去中心化金融在.

1900/1/1 0:00:00