BTC/HKD+0.72%

BTC/HKD+0.72% ETH/HKD+0.22%

ETH/HKD+0.22% LTC/HKD+1.09%

LTC/HKD+1.09% ADA/HKD-0.59%

ADA/HKD-0.59% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD-0.28%

XRP/HKD-0.28%編者按:本文來自Cointelegraph中文,作者:ANIRUDHTIWARI,Odaily星球日報經授權轉載。2020年加密貨幣衍生品市場的增長自身就是一個故事,主要由在芝加哥商品交易所、Deribit、OKEx、幣安和火幣等交易所交易的比特幣和以太坊期權所推動。創紀錄的比特幣期權交易量表明機構對加密貨幣的興趣在增加,但還有更好的定量和定性指標可供使用,例如未平倉合約、比特幣的價格、大宗交易的頻率、機構“了解客戶”流程等。與傳統衍生品相比,機構投資者在整個資產池中所占的比例仍然很小,但是很明顯,投資者興趣的明顯上升是由期權和期貨等金融工具推動的。期權不是萬能的,而是資產發展的一個階段,顯而易見,比特幣和以太坊都在其發展過程中達到了這一階段。加密貨幣衍生品交易所Deribit的首席商務官LuukStrijers在接受Cointelegraph采訪時,也表達了類似的想法,他表示,“機構投資者流入加密領域的資金仍處于起步階段。”“然而,有各種各樣的指標表明,加密貨幣或比特幣正逐漸被機構投資組合所采用。傳統金融傾向于青睞期權和期貨傳統工具,這些工具的交易量和持倉量明確表明潛在的機構需求在增長。”交易量可能會誤導交易者

Voyager債權人反對公司獎勵關鍵員工的計劃:金色財經報道,Voyager的債權人不希望公司向員工支付留任獎金,理由是該公司沒有提供需要支付的理由。他們的反對意見是在 Voyager 提交動議請求法官批準一項耗資 190 萬美元的“關鍵員工保留計劃”(KERP)?后大約三周提出的。根據該計劃,Voyager 將 38 名員工標記為對業務至關重要。但債權人委員會并不相信 38 名關鍵員工需要留用獎金,因為 Voyager 沒有提供他們可以辭職的證據。此外,他們指出,自申請破產保護以來,只有 12 名員工自愿辭職。[2022/8/22 12:41:16]

僅考慮比特幣和以太坊的交易量可能會誤導投資者和投機者,因為衍生品的交易量往往會受到機器人、清洗交易和虛假報告的干擾。更好的交易量指標是比特幣進出衍生品交易所的數量。有幾家公司提供了這種分析,這些公司從鏈上數據中提取見解。在5月份CME比特幣期權交易量增長1000%之后,6月衍生品交易量下降35.7%,至3930億美元。然而,CME比特幣期權的總交易量再次創下了月度新高,交易了8444份合約,躍升了41%。Cointelegraph向CME等一位發言人證實了這一增長,他對未平倉的比特幣期權趨勢進行了深入分析,并指出:“6月份,CME比特幣期權的OI連續12天創下紀錄,并在6月26日達到創紀錄的9858份合約(相當于49290個比特幣)。”未平倉頭寸:比交易量更好的指標?

歐洲科學院外籍院士鄧小鐵:區塊鏈是實現大規模數字經濟社會管理自動化的關鍵:9月25日下午,以“渝數經濟帶 火鏈創未來”為主題的“2020西部數字經濟產業高峰論壇”在重慶舉行。本次論壇

由重慶市大數據應用發展管理局、重慶市經濟和信息化委員會、重慶市渝北區人民政府為指導單位,重慶火鏈科技有限公司主辦。重慶市副市長、重慶高新區黨工委書記熊雪等領導出席了本次論壇。

歐洲科學院外籍院士、CSIAM 區塊鏈專委會主任鄧小鐵在致辭中表示,區塊鏈是實現大規模數字經濟社會管理自動化的關鍵,要用科技創新推動產業的發展。[2020/9/25]

盡管交易量增加表明在新冠肺炎大流行和迫在眉睫的全球金融危機期間,試圖對沖資產波動性的公眾和機構對加密貨幣的興趣都在增加,但未平倉合約是衡量機構興趣的更好指標,因為它表示買方的興趣,并且不像報告的交易量那樣有缺陷。CME發言人對此表示同意:“在CME比特幣期貨市場中,大額未平倉合約持有人或持有25份或更多合約的交易員的數量在2020年第二季度平均增長到65個。與第一季度相比增長了27%,創下了新紀錄。按照CFTC的定義,大額未平倉合約持有人是大型交易商,因此這可能是機構參與的另一個指標。”大宗交易

分析 | BNB再次跌落至關鍵趨勢線附近 或將迎來反彈:據幣安行情顯示,BNB當前報價32.34美元,日內下跌2.04%。

針對當前的走勢,分析師Potter表示,技術圖形看,BNB前期圓弧底頸線位強勢站穩后,隨后日線走勢一直處于圖中上行趨勢線上方運行,走勢圖可以直觀的看出BNB前期最低下探至18.3美元并觸及該趨勢線,然后幣價觸底向上強勢反彈并最高漲至接近40美元階段高位,然后幣價見頂回落并一路緩慢回調至該關鍵趨勢線附近,近期成交量也呈現規律性萎縮態勢,說明下跌動能逐步衰減,日線MACD紅柱也在逐漸縮短,動量OBV整體處于緩慢爬升趨勢,表明BNB有止跌企穩的趨勢,目前還沒有強勢反彈的跡象,后續密切關注該趨勢線的支撐性,若能撐住不破量能放大,那么可能再次開啟一波反彈行情,支撐31.5美元,阻力34美元。[2019/7/10]

大宗交易是私下協商的期貨/期權合約,滿足一定的數量門檻,通常在公開拍賣市場之外進行。由于機構投資者和交易員通常交易的票面份額較大,因此大宗交易在總交易量中所占的比例也可作為一種機構對加密貨幣感興趣的指標。CME發言人進一步證實了這一假設:“自2020年1月推出以來,CME比特幣期權的大宗交易一直穩步增長,6月份,大宗交易占CME比特幣期權交易量的79%,而4月為22%。值得注意的是,CME比特幣期貨和期權的最小大宗交易份額為5份合約。因此,大宗交易的增加可能表明機構參與的增加。”要了解更多有關加密貨幣交易所之間的大宗交易現象,必須考慮Deribit,因為它是這些工具中的最大平臺。6月,迄今為止最大的季度到期日期到來,有11.5萬份合約到期,Derebit繼續持有7.4萬份未平倉合約。Deribit的Strijers進一步闡述了未平倉合約和大宗交易的相關性,他透露:比特幣期權市場的未平倉頭寸總額略低于20億美元,這是另一個記錄,也證實了客戶對該資產類別的興趣。我們還看到比特幣期權大宗交易的相對數量從每月平均的6–8%增加到2020年6月交易量的近12%。”比特幣的價格及其波動性

動態 | 加密行業關鍵人物將聯合建立首個加密衍生品清算所:據彭博社報道,來自Circle、Coinbase和Galaxy Digital等公司的二十多名加密行業的關鍵人物于1月中旬在新加坡舉辦會議。此次會議決定成立一個名為Liquidity Offset Network的合資企業,為首個加密衍生品清算所,可以增加交易量并大幅降低交易成本。渣打銀行(Standard Chartered)前亞洲外匯期權交易主管Simon Nursey正在幫助該網絡融資,并表示該清算所最早會在7月份由新加坡金融管理局監管。[2019/4/25]

到第二季度末,比特幣的波動性已明顯減弱,這本身就是機構參與的有利信號,因為機構偏愛穩定。相比之下,由散戶驅動的市場經常出現劇烈波動。OKEx是一家總部位于馬耳他的加密貨幣交易所,其首席執行官JayHao表示,穩定性是“比特幣作為一種資產類別正在走向成熟”的標志,他在接受Cointelegraph采訪時表示:“當機構交易商開始對比特幣感興趣時,波動性是一個危險信號,使許多人望而卻步。不過,在如今的大環境下,我們看到傳統市場的波動性越來越大。這可能是交易員開始產生新興趣的另一個原因,他們希望自己的投資組合多樣化,并最終將比特幣作為一種可行的選擇,通過復雜的衍生品市場和期權交易進行對沖。”相關文章:比特幣價格結束停滯,飆升至新高值得注意的是,僅比特幣價格波動性的降低不足以得出有關機構參與程度的結論。TradeBlock是最大的數字貨幣交易平臺之一,其研究負責人JohnTodaro對Cointelegraph表示:“在恢復狂野的市場波動之前,比特幣的波動水平在過去有所減弱,2018年是看到這一點的好年份。因此,僅降低波動性并不意味著機構的參與。”

聲音 | 世界經濟論壇創始人:區塊鏈將是第四次工業革命的關鍵技術:據光明日報,當前,新一輪科技革命和產業變革蓄勢待發,科技進步和產業發展都具有鮮明的新生特征。處于工業化后期的中國,隨著技術水平逐漸接近世界前沿,自主創新和高效轉化難度加大,關鍵核心技術“卡脖子”的難題需要攻克。突破核心技術方面的障礙,關鍵在人才。世界經濟論壇創始人兼執行主席施瓦布教授表示,區塊鏈將是第四次工業革命的關鍵技術,區塊鏈所體現出來的科技含量獲得了高度重視,但是仍然出現了百萬年薪無人勝任的尷尬局面。[2018/7/3]

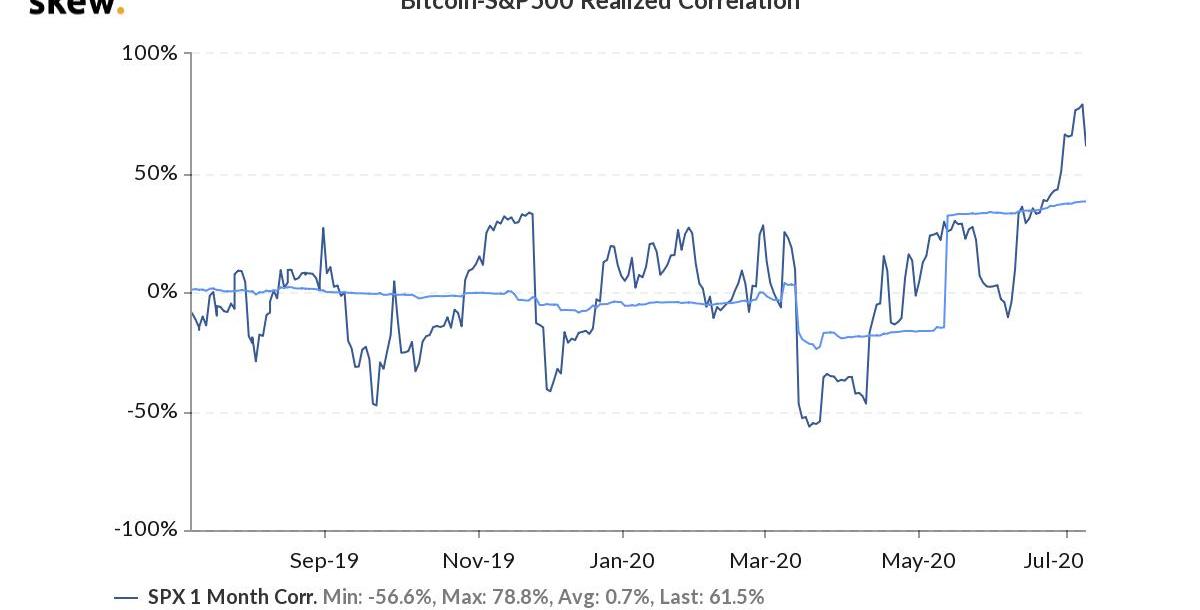

最近,比特幣的價格與標準普爾500指數已經顯示出相關性,標準普爾500指數可以被視為全球股票市場的代表性指標。Todaro進一步解釋了這對于機構的興趣的意義:“過去幾個月,股票與比特幣之間的中度至高度相關性一直是機構興趣上升的一個很好的例子。大交易公司傾向于將資產推向正相關或負相關的方向,就像最近我們在比特幣和股票之間看到的那樣。過去,比特幣的表現非常不相關,幾乎表明它與傳統金融市場完全脫離了關系。”比特幣ETF

比特幣交易所交易基金是一種使用比特幣作為其基礎資產(全部或部分)進行交易的衍生產品。一旦美國證券交易委員會批準了比特幣ETF,它們就有望變得龐大,成為比特幣作為一種資產類別的生命周期中的分水嶺,并有可能提升零售需求和普及率,正如Todaro所揭示的那樣:“在我看來,比特幣ETF實際上會增加零售交易活動,因為ETF本身往往面向更多的散戶,這是一種簡單的敞口機會。”這不僅會吸引更多的散戶投資者,也將激勵機構參與他們非常熟悉的投資工具,因為SEC的批準會減輕機構對將其客戶暴露于不受監管的市場的擔憂。JayHao對此進行了詳細闡述:“加密領域中的每個人都在等待比特幣ETF的批準,因為這肯定會增加機構的需求,因為它們可以為客戶獲得比特幣敞口,而無需持有比特幣或與交易所交易。他們可以極大地分散資產,而無需承擔交易和持有比特幣所帶來的許多風險。”巨頭開始浮出水面

灰度比特幣信托基金已成為一股不可忽視的力量,它管理著創紀錄數量的基金,其投資者中88%是機構投資者。除此之外,四大會計師事務所等傳統參與者正在進入加密貨幣市場,甚至西聯匯款也在下注。這一變化在TradeBlock等平臺上也可以追蹤到,Todaro進一步解釋道:“隨著新的和現有的機構交易商/投資公司在加密領域的擴展,我們已經看到了他們表現出相當大的興趣。”相關文章:同一衍生品的兩個方面:比較傳統市場和加密市場Strijers確認在Deribit中也看到了這種興趣。盡管該公司確實跟蹤其機構KYC指標,但并未公開發布這些信息。Strijers繼續說道:“我們所服務的企業實體的數量逐月增加,同時收到的專門為基金或全權委托資產管理公司開發服務的各種新請求也在增加。”PayPal可能支持比特幣支付的最新消息進一步增加了加密領域的可信度。隨著衍生品市場的蓬勃發展,再加上傳統市場前所未有的不確定性,這種興趣可能只會增加。

Tags:比特幣加密貨幣區塊鏈COIN比特幣行情走勢k線圖怎么看數字貨幣和加密貨幣的區別在哪區塊鏈的未來發展前景ColossusCoinXT

編者按:本文來自鏈聞ChainNews,星球日報經授權發布。7月18日,CFTC公布了最新一期的CME比特幣期貨周報,統計周期中BTC行情基本停滯,整周開始與結束時BTC價格幾乎沒有出現任何有效.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Wendy,星球日報經授權發布。昨天,美國證券交易委員會和商品期貨交易委員會宣布,他們已經對位于加州的密碼公司Abra處以罰款,該公司允許用戶交易代幣化的股票和.

1900/1/1 0:00:00北京時間2020年7月16日凌晨三點左右,CertiK安全團隊的研究人員檢測到,推特上多位政商界名人賬戶被盜,并逐一發布比特幣的釣魚信息.

1900/1/1 0:00:00頭條 比特幣中國:公司與BTCC無關,楊林科無權代表BTCC和ZG.COM7月11日,比特幣中國官方發布聲明稱:關于比特幣中國與BTCC。二者名稱盡管相似,但股東結構、主體完全不同.

1900/1/1 0:00:00編者按:本文來自吉時通信,作者:宋嘉吉、孫爽,Odaily星球日報經授權轉載。事件:據北京商報、財新等媒體報道,央行數字貨幣研究所與滴滴出行正式達成戰略合作協議,促進數字人民幣在多元化出行場景中.

1900/1/1 0:00:00編者按:本文來自金色財經,作者:罐罐兒,Odaily星球日報經授權轉載。 太陽幣SUN礦池社區正式發布首期觀察名單:剛剛,太陽幣SUN礦池社區正式發布首期觀察名單,觀察名單的候選范圍不僅僅限于T.

1900/1/1 0:00:00