BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+2.88%

LTC/HKD+2.88% ADA/HKD-1.42%

ADA/HKD-1.42% SOL/HKD+2.74%

SOL/HKD+2.74% XRP/HKD-0.86%

XRP/HKD-0.86%該文首發在聚焦于開放金融的英文電子雜志「Bankless」。Bankless與鏈聞聯合發布該文章的中文版本。Bankless訂閱地址為:bankless.substack.com

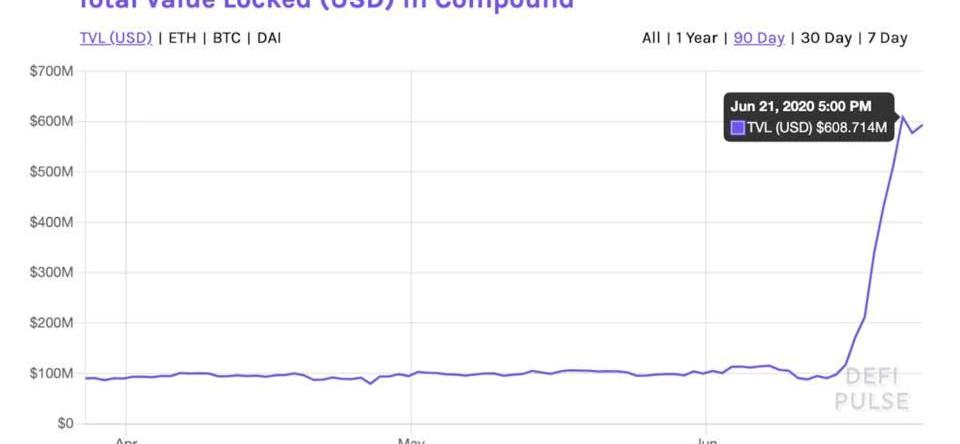

一年多以前,在《開放金融中的超級流動性抵押》一文中,我闡述了一些想法:DeFi放貸協議所要求的超額抵押會造成資本效率低下的問題,或許可以通過允許資產同時用于多種用途來解決。這篇文章的標題里寫的是「開放金融」而非「DeFi」,這一事實可以說明該生態系統在這段時間內取得了多大的進步。下面的兩張圖可以體現這一顯著變化:

Source:DeFiPulse

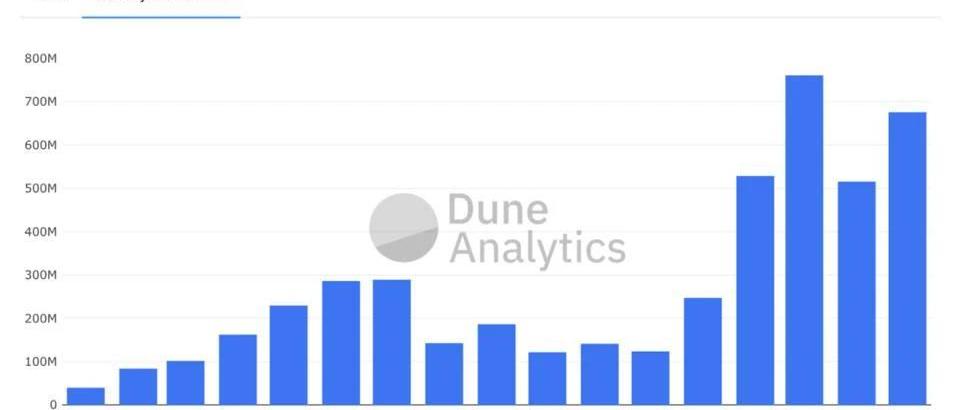

Source:DuneAnalytics,@sassal0x《超級流動性抵押》一文中提出的許多具體概念后來都實現了,包括CompoundcToken的創建,在Uniswap池中cToken的使用,以及把Uniswap池的份額作為抵押物用于貸款。即便如此,我仍然相信,我們才剛剛開始觸及DeFi資產的超級流動性的表層。幸運的是,加密領域正在形成一個最熱門的趨勢——以難以置信的強大激勵來鼓勵逐利者將其資產觸達盡可能多的協議。了解SAFG/流動性挖礦/收益培育

CZ回應CNBC知名主持人“不與幣安做生意”言論:金色財經報道,CNBC財經節目Mad Money主持人Jim Cramer在社交媒體上將矛頭對準了全球最大的加密貨幣交易所幣安,他表示自己不會與幣安做生意并補充稱“幣安太粗俗了”。Jim Cramer的推文引起了幣安首席執行官 CZ 的注意,他用一個可能表示“請”或“謝謝”的表情符號做出回應,加密社區將CZ的雙手祈禱表情符號解釋為“松了一口氣”,因為一些人認為 Jim Cramer的預測經常與他所說的相反,甚至可能是幣安的“看漲信號”。[2023/4/1 13:38:21]

5月27日,當紅的Compound放貸協議的最初設計者CompoundLabs宣布,他們打算在未來四年內將42%的COMP治理代幣分發給該協議的用戶,從而向他們將該協議完全去中心化的愿景邁出重要一步。我的同事GavinMcDermott是第一個促使公眾關注這一設計模式的人,他將其稱為「面向未來治理的簡單協定」(SAFG),而之前流行的是SAFE(simpleagreementforfutureequity)和臭名昭著的SAFT框架。SAFG這個概念的核心是,基于協議用戶提供或使用的流動性數量向他們分配治理代幣,期望這樣既能鼓勵協議的使用,又能將所有權分配給活躍的利益相關者。這是一個簡單、合理、意愿良好的概念。然而,事情在理論上和在實踐中的運作似乎很少能完美地一致。在我們迄今為止看到的案例中,分配出去的治理代幣,其價值已遠遠超過各種形式行為的現有市場價格,數億美元的資本涌入這些協議以圖發掘機會。這一現象被人們稱為「流動性挖礦」,或者「收益培育」,后一種說法越來越流行。在COMP開始分發以前,HenryHe就預測到這一行為。他指出,Compound最后一輪私募所披露的估值,表明其初始分發的補貼已達每日4.3萬美元,這一數字是之前所有市場上支付的每日利息的25倍以上。正如Henry所預料的,激勵很快失控,收益培育者從借入資產獲得的回報要高于放貸資產,在接下來的一周,這個問題變得更加嚴重,因為COMP的交易價格上漲超過1,000%。雖然代幣持有者和治理代表們現在正努力解決Compound放貸市場的一些極端扭曲,但不可否認的是,這對Compound協議的成長帶來了巨大影響,鎖定在該協議中的資產價值在第一周就增長了6倍,達到6億多美元。

Avalanche DEX Pangolin在Evmos上部署:2月22日消息,Avalanche原生多鏈DEX Pangolin在Evmos上推出了代幣交換和流動性合約功能。這一重大部署將Pangolin社區連接到Cosmos支持IBC的跨鏈生態系統中,也會給Evmos帶來更多的流動性。[2023/2/22 12:23:06]

Source:DeFiPulseCompound并非唯一案例,我們還能列舉其他的收益培育推動協議成長的例證:4月,Futureswap,一個提供高達20倍杠桿的去中心化期貨交易所協議,做了一次alpha啟動,其中包括向該協議的用戶分發其治理代幣FST。他們在三天內吸引了超過1,700萬美元的交易額,然后提前結束了alpha,以確保用戶資金的安全,同時他們完成了一輪額外的審計。Balancer,一個類似Uniswap的交易所協議,支持包含多達8種資產的任意分配份額的流動性池,在3月31日啟動后不久宣布,未來將基于向他們的池提供的流動性數目來分發其治理代幣BAL。在不到三個月的時間里,他們的流動性從零漲到超過5,500萬美元。

Cathie Wood增持超700萬美元的Block和Robinhood股票:金色財經報道,根據其最新的交易文件,Ark周三在兩個基金中購買了69,756股Block股票和343,623股Robinhood股票。在今天的財報發布前,Block股價昨天收盤下跌至54.64美元。基于這個價格,Ark Innovation ETF的購買成本約為380萬美元。

Ark's Next Generation ETF增加了303,129股Robinhood股票,按收盤價計算價值超過330萬美元。Ark Fintech Innovation ETF購買了40,494股Robinhood股票,價值46萬美元。(the block)[2022/11/3 12:14:37]

Source:DeFiPulse顯然,我們正在進入一個階段——將出現一場全面的流動性爭奪戰,其基礎是以治理代幣的形式提供極其巨大的補貼,而這些代幣的持有者有朝一日可能會,也可能不會決定使用這些治理權,以使自己能夠捕獲流經各個協議的一些價值。這是一場零和游戲嗎?流動性提供者需要選擇他們的資產停泊在何方,他們將基于哪里捕獲的補貼收益最高,而在不同的協議之間自由騰挪嗎?當補貼減少到在某種程度上可持續的狀態時,精明的供應方會不會溜走,留下一堆慘淡的收益?這種現象是否存在更多的短期演變,比如創造出足夠的非補貼的資本效率,讓資產能夠長期留在這些協議中?我認為,某種類型的現代培育者可能特別適合回答這個問題。養耕共生與共生關系

美聯儲哈克:將維持加息一段時間:金色財經報道,美聯儲哈克表示,將維持加息“一段時間”;需要看到通脹持續下降,才能改變政策前景;未來美聯儲的利率行動將取決于經濟數據;到今年年底,聯邦基金利率可能遠高于4%;今年GDP可能持平,明年增長1.5%。[2022/10/21 16:33:03]

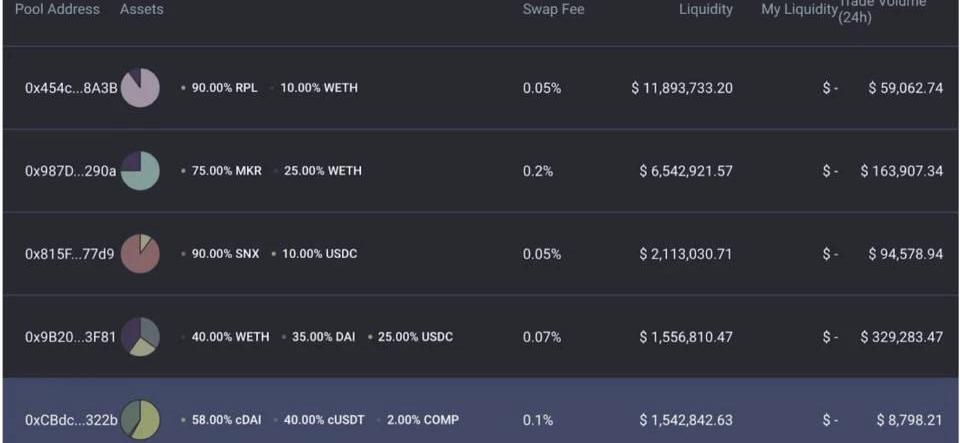

20多歲的時候,我曾短暫地迷戀過都市農業的想法。起初是像布魯克林RedHook農場這樣的社區花園,然后發展到垂直農業,在密集的都市地區有效的利用空間,提供健康的本地生長的食物。養耕共生的概念尤其吸引了我的注意。這套系統將水產養殖與水培結合起來。這兩種活動是共生的,來自水產培育系統的廢物分解后,為水培系統提供養分,凈化后的水再循環到水產培育系統中。將這個過程結合在一起,能為兩者都帶來收益。此外,水培系統為農民提供了兩個收入來源,既增加了潛在收入,又能讓收入多樣化。我想,你能明白我為什么提到這個……放貸協議和交易所協議,特別是利用了池聚流動性和自動做市商的那些協議,本就是共生性的。像Compound和Aave這樣的放貸協議希望有大量的資產存入其流動性池,以最大化貸款的可獲得性,同時最小化借入成本。Uniswap和Balancer這樣的交易所協議,則希望有大量資產存入其流動性池,以使潛在的交易規模和交易額最大化,同時讓滑點最小化——他們并不關心其資金池中的資產是不是貸款抵押品的收據,只要放款池中有足夠的未使用的流動性,可以按需取款。在正常情況下,在放貸協議中,流動性提供者基于資產借貸時間的長短賺取費用;在交易所協議中,流動性提供者基于資產交易額賺取費用。在其他條件相同的情況下,一個流動性池中的兩種或多種資產在可用于放貸時,不太可能獲得一樣的利率,因此,它們在池中的比例自然會偏離其目標。這就為套利者創造了機會,他們可以進入池內交易以讓池子回復平衡,這反過來產生了交易費。于是,在正常情況下,來自放貸的收益會鼓勵來自交易的收益,這又會用于放貸......這是一種美妙、合理、自然的共生關系。但現在不是美妙、合理、自然的時代,而是超級工業、轉基因生物燃料、直升機補貼的瘋狂時代的開端。當這個新的加密農業時代剛剛過去一周,收益培育者就已經如魚得水了。看看下圖,一個流動性最強的Balancer池。

幣安:將于8月31日暫停ETH存取款業務:8月29日消息,據幣安官方公告顯示,將從8月31日上午6點25分(UTC)開始,幣安將暫停以太坊網絡(ERC20)存取款業務。屆時,會對以太坊網絡(ERC20)進行錢包維護,維護大約需要三個小時左右。

維護完成后,將提醒用戶以太坊網絡(ERC20)的存取款重新開放。[2022/8/29 12:56:06]

是的,那是cDAI和cUSDT,代表Compound中的DAI和USDT存款。干得好!養耕共生不容易

需要注意的是,放貸和交易所協議有時是以不利于養耕共生收益培育的方式架構的。例如,機敏的讀者可能已經注意到,上圖的池里含有2%的COMP。為什么呢?Balancer上的標準公共池,在啟動時其資產分配是固定的,沒有管理型控制器。如果某池子不包含COMP作為其組成部分之一,任何累積的COMP將被不可挽回地鎖定在該協議中。這可以在Balancer上通過使用智能池來解決,但這可能會引入額外的攻擊面,目前也無法通過Balancer接口進行管理。Curve一直是從COMP幣分發的外部性中獲益最多的協議。在Curve上,所有累積到現有池中的COMP將永遠卡在那里,LP或Curve的創建者/管理員也沒辦法提取。雖然我聽說他們正在研究如何在未來的升級中解決這個問題,但這也說明,在各協議的交叉點上可能會出現意想不到的挑戰。如果您想了解這些跨協議的收益培育機會有多瘋狂,可以看看這個由OG流動性補貼機構Synthetix策劃的混搭:BTC收益培育池。它以以太坊上的三種不同風味的比特幣為特色,并在SNX、REN、CRV和BAL這四種作物上提供收益培育機會。簡直令孟山都望塵莫及。接下來會發生什么?

記住,共生關系可以采取多種形式。在短期內,收益培育確保放貸和交易所協議之間的兼容性是互惠互利的,由于超額累積的收益,兩個協議都能受益。可是一旦收益培育的補貼下降到更加可持續的水平,我們不知道這種聯系將是共生還是寄生關系,一個協議的受益會不會以另一個協議為代價。從長遠來看,我猜測有能力做到這一點的協議可能會演化為既有放貸又有交易,以創建一種DeFi機構經紀協議,即通過讓資產可同時獲得各種各樣的機會,在給定的風險配置中產生最大可能的收益。如果我能很舒服地在自己的錢包里持有固定比例的各種資產,并希望它們被動地產生最高的收益,我為什么不把它們全部放進一個私人的Balancer池里去賺取交易費呢?而如果這個池里包含了比如說ETH、DAI、REP和ZRX,我怎么會不愿意把我的這些資產全都借出去呢,只要貸款獲得了包含我的資產種類的其他資產的超額抵押?當然,在收取少量費用的前提下,池里的資產是不是也應該可以用來做閃貸?也許我愿意承受更多的風險,將它們提供給想要做20倍杠桿的永續合約的交易者,就像Futureswap一樣?總之,可以把它看作被動投資和個性化投資的最終進化物。如果這種類型的機構經紀協議方法確實變成了一種可行的主導策略,未來幾年最值得關注的一個主題,將是:是Balancer更容易變成Compound,還是Compound更容易變成Balancer。膽小的人不適合收益培育

讓我明確一點:我認為我們幾乎肯定會進入一個投機狂熱的時期。我們將看到,基于代幣估值的資本培育收益達到數十億美元,一個不可持續的水平,而共生收益培育將把情況推向更高的水平。很可能會出現黑客、退市騙局、短期資產價格操縱導致清算連鎖反應,以及其他一系列導致人們損失慘重的情況。由于許多這類協議具有天然的相互關聯性,再加上流動性挖礦的巨大財務激勵,會促使其盡可能地深度疊加,整個體系有可能遭遇崩潰。即使發生了崩潰,它也會被重建。真正開放的、免許可的金融服務的承諾太偉大了,它不會死。目前,收益培育者可能做點什么呢?不如趁著陽光正好,儲備些干草——或者,如果你真的很有野心,就跳過干草,用你的流動資金去參與那個養耕共生的收益培育吧。建設者:為競爭和生存做必要的事情,但不要忽視你的長期愿景。建設新的金融基礎設施是一場數十年的馬拉松,不要在我們還沒有越過起跑線之前就服用過量的類固醇。

編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。DeFi開啟的流動性挖礦,不僅吸引了以太坊上的優質資產加入到DeFi生態系統中,也吸引了基于以太坊的BTC錨定幣資產不斷創下歷史新高,流.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。DeFi領域的創新幾乎是無窮的,項目越來越多。藍狐筆記最近一直在關注mStable.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JULIAMAGAS,Odaily星球日報經授權轉載.

1900/1/1 0:00:00作者:AnneConnelly譯者:Shirley翻譯機構:DAOSquare最新進展--致項目支持者感謝所有的支持者!您的捐贈,以及來自ConsensysGrants.

1900/1/1 0:00:00作者:OKEx內容策劃組焦國鋒、胡雅璐OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向.

1900/1/1 0:00:00比特大陸發生了什么?在詹克團方面拋出法院文件并用輿論稱吳忌寒無法回歸后,參考《法院五次中止吳忌寒變更法人行政訴訟,吳忌寒將徹底失去比特大陸控制權》,吳忌寒方面進行了反擊.

1900/1/1 0:00:00