BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD-0.65%

LTC/HKD-0.65% ADA/HKD-0.38%

ADA/HKD-0.38% SOL/HKD+0.48%

SOL/HKD+0.48% XRP/HKD-0.91%

XRP/HKD-0.91%編者按:本文來自巴比特資訊,作者:ClaytonRoche,譯者:Kyle,星球日報經授權發布。7月23日,去中心化金融合約平臺UMA正式宣布推出新型代幣收益美元,yUSD是一種類似穩定幣的資產,但與穩定幣的不同點包括該代幣擁有到期日、到期時價值接近1美元、到期時可贖回抵押資產等特征。同時,該代幣可以在借貸領域提供固定利率的定期貸款。UMA表示,yUSD會有很多可能的形式,目前首個yUSD代幣yUSD-SEP20已上線并投入使用。截止發稿時,UMA價格在過去24小時漲幅最高達到近50%,從2.1美元上漲到最高3.1美元,過去一周漲幅超70%。這種漲幅正值UMA宣布啟動穩定幣流動性挖礦。。本文介紹了基于UMA基礎架構的“收益美元”代幣設計。該模型的靈感來自DanRobinson和AllanNiemerg在他們的論文《收益協議:具有利率發現功能的鏈上貸款》。這個剛剛發行的代幣只是收益美元代幣的一種特殊形式。收益美元看起來類似于穩定幣,但有一些重要區別:到模式當到期日臨近,其價格將接近1美元到期時,可以在確切的到期日贖回1美元的抵押資產綜合起來,這種收益美元代表固定利率,定期貸款

昨日加密市場總交易量為220.06億美元,單日漲幅17.92%:5月22日消息,據 CoinGecko 數據顯示,5月21日全網加密市場總交易量為220.06億美元,相較于5月20日(186.61 億美元)單日漲幅達 17.92%。[2023/5/22 15:17:59]

示例:借用ETH

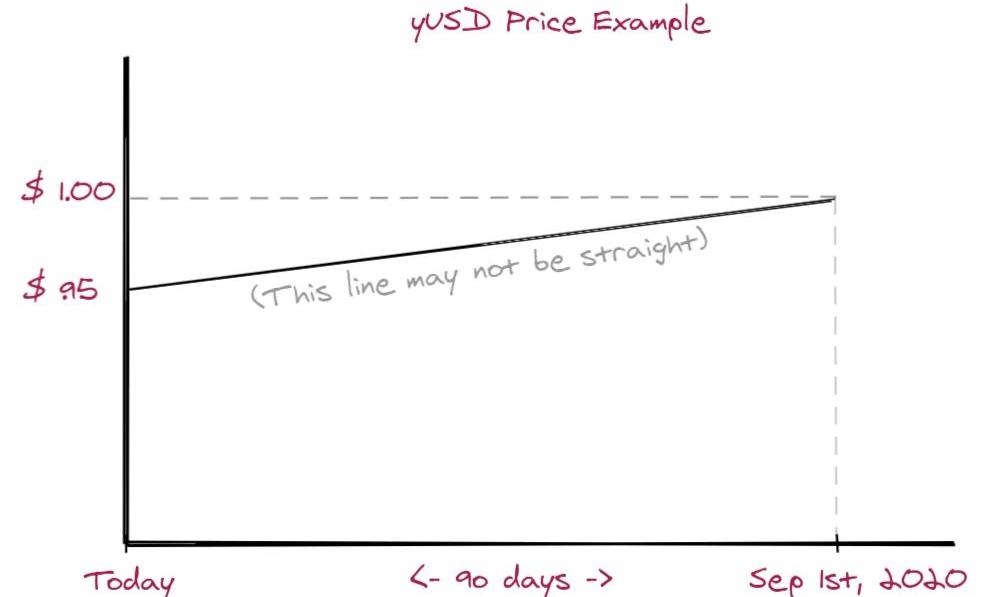

Alicia希望保持自己對ETH的敞口,但也想借錢以在其他地方使用。她將自己的ETH鎖定為UMA合約的抵押品,并鑄造yUSD-SEP20。在這個例子中國,讓我們想象距現在剩余90天。然后到Uniswap或Balancer這樣的AMM上,發現這個yUSD-SEP20代幣的交易價格為95美分。

昨日加密市場總交易量635.46億美元,單日漲幅120.93%:金色財經報道,據CoinGecko數據顯示,1月10日加密市場總交易量為635.46億美元,相較于1月9日(287.63億美元)單日漲幅120.93%。[2023/1/11 11:05:41]

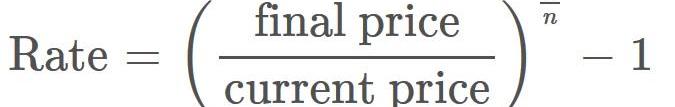

在90天內,她可以回購yUSD以償還她的貸款并解鎖其ETH。屆時,yUSD-SEP20的交易價格應為1美元。或者,她可以等到yUSD-SEP20到期,并在到期后自動從其頭寸余額中扣除$1的ETH抵押品。這意味著她要借入0.95美元則需要支付0.05美元費用。利率計算為:

比特幣波動指數昨日回升至47.68,單日漲幅3.36%:1月6日消息,由金融指數公司 T3 Index 聯合比特幣期權交易平臺 LedgerX 推出的 BitVol(比特幣波動)指數昨日小幅回升至 47.68,相較于 1 月 4 日(46.13)單日漲幅 3.36%。據悉,BitVol 指數衡量從可交易的比特幣期權價格中得出的 30 天預期隱含波動率。

注:隱含波動率,是指實際期權價格所隱含的波動率。它是利用 B-S 期權定價公式,將期權實際價格以及除波動率σ以外的其他參數代入公式而反推出的波動率。期權的實際價格是由眾多期權交易者競爭而形成,因此,隱含波動率代表了市場參與者對于市場未來的看法和預期,從而被視為最接近當時的真實波動率。[2023/1/6 15:39:20]

動態 | JRR 30指數報收4353.08點,單日漲幅為0.96%:據JRR研究院最新數據顯示,JRR 30區塊鏈綜合指數自成立以來的累計收益率為4253.08%,而同期BTC的累計收益率為775.76%,ETH的累計收益率為3207.59%。[2019/6/3]

其中n是距離到期的時間,這個例子中即90/365,我們可以得出^-1=23%。注意:盡管示例顯示yUSD的交易價格比其到期價格1美元有折扣,但如果用戶有很多購買yUSD的需求,yUSD也有可能以溢價交易,從而為鑄幣商提供等價的負利率貸款。示例:持有yUSD以獲得收益

Robert可以作為上述方程式的另一端。他在AMM上發現yUSD-SEP20在90天后到期,交易價格為95美分。他認為這相當于23%的APY,并決定他希望從自己的資本中獲得回報。他的過程很簡單:他購買yUSD-SEP20并保留下來。隨著90天的過去,yUSD-SEP20到期,他可以贖回1美元的抵押品,并獲得其收益。收益美元的種類收益美元具有不同的種類或者特征,并且在以下方面有所不同:到期日代幣在到達指定日期后會“過期”,這個日期會體現在代幣的名稱中,例如yUSD-SEP20,即該yUSD將于2020年9月1日到期。到期時會發生什么?這意味著,在確切的到期時間時會贖回1美元的基礎抵押品,而不是其充當“收益穩定價值代幣”。他們將永遠可以贖回其潛在的抵押品,永遠不會毫無價值。只是他們“變成”了一定數量的潛在抵押品。底層抵押類型UMA合約中所有支持的抵押品類型都可能成為yUSD代幣的底層資產。對于收益美元鑄造商,這意味著一旦啟動特定組合,他們就可以使用該系統對所有批準的抵押品類型產生杠桿作用。不同到期日或基礎抵押品的代幣之間是不可替換的。利率:Makervs.Compoundvs.yUSD

確定yUSD利率的機制在結構上與MakerDAO和Compound的機制不同。Compound使用一種算法來根據利用率確定利率。利用率達到100%并非不可能,盡管很少會長時間保持這個位置。在這種情況下,資金池將得到完全利用,貸方則無法提取資金。因此需要優化利率以鼓勵市場保持貸款池的償付能力。MakerDAO調整利率的目的是保持1Dai=$1的固定匯率。這些利率是借款成本和持有收益。它們通過治理投票進行調整。外來的力量可以拉高Dai的價格,而治理的任務是相應地調整利率。MakerDao和Compound兩種協議的匯率都是可變的。對于yUSD,與yUSD相關的利率在市場上自由移動,利率在交易時是固定的。外部市場力量:流動性挖礦

有一種外部市場力量會影響yUSD-SEP20ETH代幣的價格和利率:流動性挖礦。RiskLabs已決定通過為以yUSD為特定AMM貢獻yUSD流動性的用戶提供UMA代幣的流動性挖礦獎勵來引導流動性。之所以稱之為外部市場力量是因為,它將影資金率。

Tags:USDUMAETHMakerusdt幣交易違法嗎香港Human WorldrETH2幣makerdao是什么幣

整理|秦曉峰編輯|郝方舟出品|Odaily星球日報 今年區塊鏈行業的焦點,非IPFS莫屬了。曾經多次跳票、飽受爭議的Filecoin,即將上線主網,再次引發關注:礦機廠商爭相入局,交易所上線FI.

1900/1/1 0:00:00比特大陸又出現了精彩一幕。30日下午,突然有網友爆料,稱比特大陸子公司深圳世紀云芯遭到查封。吳說區塊鏈向多名知情人士證實,法院上門查封了部分礦機。 隨后詹克團方面的回應聲明透露了事情經過.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。如果我問一個問題:投資賺錢靠的是什么?估計很多人可能張口就來:認知。其實認知這個詞有沒用?當然有用.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。“你能想象有一天,銀行的漂亮柜員像推銷一個普通理財一樣推銷給你一個包裝了加密貨幣的衍生理財產品嗎?”這是我看到這個新聞的第.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00文|秦曉峰編輯|郝方舟出品|Odaily星球日報 過去兩年,衍生品的火熱有目共睹。大量衍生品交易所崛起,不斷推出各種創新型交易產品。不過,這些產品也面臨諸多問題.

1900/1/1 0:00:00