BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.11%

ETH/HKD+0.11% LTC/HKD+0.61%

LTC/HKD+0.61% ADA/HKD-1.74%

ADA/HKD-1.74% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD-1.12%

XRP/HKD-1.12%編者按:本文來自加密谷Live,作者:IvanonTech,翻譯:Liam,Odaily星球日報經授權轉載。Curve是一個去中心化的交易所,旨在實現高效的穩定幣交易。它和Uniswap一樣使用了流動性池,它是非托管的,并獎勵流動性提供者。然而,由于Curve只專注于穩定幣,所以它的使用成本較低。Curvevs.Uniswap

穩定幣在Curve上可以直接進行對價交易。這也是它和Uniswap最顯著的區別之一。如果你想在Uniswap上進行一對穩定幣之間的交易,必須發生兩筆交易。1.1號穩定幣被交易為Ethereum(ETH)。2.ETH被交易為2號穩定幣。所以對于交易者,這將會產生雙倍的交易費用。對于流動性提供者來說,Curve有著類似Uniswap的優勢,但不會受到"暫時性損失"程度的影響。這是因為Curve只在穩定幣之間進行交易,而Uniswap則直接對ETH進行交易。而ETH的波動性會對Uniswap的流動性提供者造成暫時性損失。

換句話說,如果ETH的價格偏離了提供流動性時的價位,你就可能會有虧損。在這種情況下,直接持有ETH才是最好的。然如果ETH的價格回到最初的入市點,這個損失就會消失。這就是為什么它被稱為暫時性損失而不是"永久性"損失。流動性提供者在Curve上沒有這個問題,因為穩定幣不會像ETH那樣波動。這就是為什么有人稱Curve是"為穩定幣打造的更好的Uniswap"。穩定幣

美SEC主席:加密貨幣經紀商將承擔最佳執行責任:金色財經報道,美國證交會主席根斯勒表示,加密貨幣經紀商將承擔最佳執行責任。[2023/3/3 12:39:51]

特別是隨著流動性挖礦的推出,穩定幣在現在的去中心化金融中扮演著重要的角色。現在人們對穩定幣之間的交易有了更大的需求,而這恰好就是Curve發揮作用的地方。

當然,你仍然可以在流行的中心化交易所或DEX上交易穩定幣,但你會支付更高的費用和滑點。Curve比這些方式更有優勢,你可以在穩定幣對之間快速交易,而且費用更低。流動性提供者如何賺錢流動性池是保留在智能合約中的代幣池。它們是由提供代幣的流動性供應者創建的。Curve通過不同的方式去獎勵這些供應者。交易費:每次用戶在他們的平臺上交換穩定幣時,流動性提供者都會賺取費用。Curve的所有池子都能從交易費中賺取利息。利息:部分資金池提供借貸利息。激勵措施:部分池子還提供獎勵。獎金:通過向份額較低的流動性池提供特定的代幣,可以獲得存款獎勵。當你提款時,這也是同樣的道理。如果你提取了某個穩定幣,而這個穩定幣在池子里占比過高,你也可以賺取獎金。這里有一個簡單的例子來說明流動性池的工作原理:比方說,池子里一開始就有等量的兩種穩定幣,1000個美元幣,1000個Tether。

Kraken CEO:比特幣是價值儲蓄的最佳選擇:11月11日消息,加密貨幣交易平臺Kraken的CEO Jesse Powell表示短期內比特幣作為世界上最有價值的數字資產的頭銜不會受到威脅,并且仍然是最具價值的儲蓄方式。

今年早些時候,他曾預測了比特幣價格的強勁增長,并概述了加密貨幣和區塊鏈技術的日益普及。此外,Kraken CEO還表示,以太坊是加密市場的主導者,但加密資產正面臨來自Solana和Polkadot的激烈競爭。[2021/11/11 21:43:21]

所以當一個交易者進來,用100個USDT換取了100個USDC。現在池子里有1100個USDT和900個USDC。然后,另一個交易者進來,用300USDT換取300USDC。現在池子里的資金比重就會開始傾斜,有1,400USDT,但只有600USDC。如果流動性池的目標是維持平衡,那么智能合約中就會采用一個激勵機制,讓交易者提供更多的USDC,買入更多的USDT來恢復平衡。Curve的流動性池

目前,Curve有七個流動資金池。前四個是借貸協議。也就是說,如果你參與了,你不僅可以從交易費中賺錢,還可以從借貸中賺錢。這四個池子在借貸利率高的時候表現較好,但它們的風險層數較多。其中有兩個池子提供激勵機制。它們不是借貸池。還有兩個代幣化的比特幣池。無論你選擇哪個池子,你都會從交易費中賺取利息。接下來讓我們更仔細地看看每個池子和它們提供的穩定幣。Compound(cDAI,cUSDC)

太壹科技&優盾錢包CMO孟春東:從盡可能多的創意中選擇是生成最佳創意的捷徑:最近,孟春東對外表示:“11月14日“TAiYI Global成立暨優盾錢包硬件產品發布會”取得圓滿成功后,現場有很多政商界朋友和客戶對我們此次發布會的內容創意表示了極大的興趣。

事實上,大量的事例和實驗證明,很多情況下,品牌建設創意和企劃水準要比讓人爭吵不休的預算重要好幾倍。這給我們一個重要啟示,即我們需要花費資源來尋找真正有效的品牌建設創意;另一個啟示是要實施一個有效的測試和學習系統,以便發現和改進那些偉大的創意;第三點是當一個偉大的創意出現并取得發展時,就一定不要喪失機會,要讓它保持新鮮和活力。”[2020/11/20 21:28:52]

這是Curve上時間最長的池子,由Compound的原生代幣前面加上字母"c"注明。這個池子里的穩定幣只會在Compound協議上被借出。1.PAX(ycDAI,ycUSDC,ycUSDT,PAX)2.Y(yDAI,yUSDC,yUSDT,yTUSD)3.Y池通常提供更好的回報,因此本質上風險也更大。這是因為你將會接入其他各種可能存在漏洞的協議。4.BUSD(yDAI,yUSDC,yUSDT,yBUSD)5.sUSD(DAI,USDC,USDT,sUSD)6.sUSD是一個較新的池子,是表現最好的池子之一。因為它獲得了Synthetix和REN的激勵。這是一個非借貸池,你用SNX賺取sUSD的獎勵。7.ren(renBTC,wBTC)8.ren池提供了兩個版本的基于以太坊的比特幣-renBTC和wBTC。renBTC是去中心化的,相對較新。這個池子里的年化收益往往比較低,因為基于以太坊的比特幣出現的時間很短,交易量還沒有那么高。9.sBTC(renBTC,wBTC,sBTC)10.這也是一個非借貸池。注意,sBTC是比特幣的合成版本。這個池子提供了最佳的比特幣回報,但也伴隨著更多的風險。選擇合適的流動性池

動態 | MXC抹茶被評為年度“新銳交易平臺”、“最佳交易平臺”:1月8日,MXC抹茶被評為年度“新銳交易平臺”、“最佳交易平臺”。該獎項由DeepChain深鏈財經評選,旨在根據年度影響力評選出最受用戶歡迎的交易平臺。

MXC抹茶是總部位于新加坡的新銳數字資產交易平臺,于2018年4月成立。自成立以來,MXC抹茶積極布局全球市場,已在全球多個國家設立服務團隊,獲得愛沙尼亞MTR牌照、美國MSB牌照等多國合規牌照。目前,MXC 在數字資產交易、POS礦池、數字經濟研究、區塊鏈技術服務等業務上進行了布局,并在產業鏈進行了廣泛投資。[2020/1/8]

提供流動性是有風險的。如果你決定成為Curve上的流動性提供者,你要將自己的風險承受能力與選擇的資金池相匹配。池中代幣的比例將決定您的存款將如何分配。比方說,你選擇了一個池子,穩定幣的比例是這樣的:USDT20%,USDC20%,DAI50%,TUSD10%.那如果你準備存入1000個穩定幣,那將會被按照如下比例分配:200USDT,200USDC,500DAI,和10TUSD.同樣,選擇一個有你感到放心的代幣類型的池是很重要的。這是因為無論你存入哪種穩定幣,你都會接觸到(被自動分配到)池中的每一種代幣。獎勵池

總而言之,對于一個穩定幣來說,匯率忽上忽下并不是好事。在1:1與美元掛鉤的情況下,哪怕是0.97美元這樣幾分錢的偏差,在交易者眼里看來都是很糟糕的。所以,流動性池是讓穩定幣保持掛鉤的好方法。

區塊鏈旅游業應用的四大最佳場景:旅游的人都會面臨一大堆不方便的事情,比如長長的安全檢查排隊,找出身份證件隨時準備好,以及由于超額預訂而被要求自愿放棄座位。即使正在制定旅行安排,我們也會面臨著無止盡的問題。而區塊鏈將顛覆旅游業,四大最佳應用場景為:1、身份管理;2、智能合約;3、防止欺詐;4、超額預訂。[2018/3/17]

sUSD這就是為什么sUSD和sBTC池會有激勵機制。Synthetix和Ren(在撰寫本文時)給予流動性提供者獎勵。這些獎勵是交易和借貸費用之外的額外獎勵。CurvePool的風險和獎勵

再次回顧一下,獎勵是來自交易費、利息、獎勵和獎金。每當Curve上發生一筆交易,流動性提供者都會在他們之間分得一小筆費用。交易費用取決于交易量。因此,如果你是一個流動性提供者,你可以在高交易量和高波動性的日子里看到高年收益率。同樣,由于收益率在Curve上波動,某天的年收益率也可能很低。

由于你要承擔與池內代幣相關的所有風險,所以你可以通過分散供應來減輕一些風險。換句話說,你可以為所有的池子提供流動性,而不是只為一個池子提供流動性。只是要知道,這樣的策略會導致gas和滑點費用的增加,而且智能合約數量會增加從而帶來更多的風險。比特幣池獎勵:你可以只賺取交易費。在以太坊上的比特幣產生更大的交易量之前,年化收益率可能會更低。其中sBTC是表現較好的產品之一。風險:Curve和iEarn的智能合約問題已經有被報道過。wBTC、renBTC和Synthetix也存在系統性問題。

yPools獎勵:這是一個和sUSD一樣表現較好的池。風險:使用yToken的池使用了iEarn協議。yToken提供者需要監控iEarn去降低風險。使用yToken的池子使用iEarn協議。yToken提供者需要監控iEarn以降低風險。cPools風險:cToken提供者需要關注Compound的情況。sUSD池獎勵:由于激勵措施,這是表現最好的一個池。風險:Curve有智能合約問題,穩定幣和Synthetix也存在一些系統性問題。你需要監控Synthetix的情況。Translatedwithwww.DeepL.com/Translator(freeversion)賺錢的流動性供應商

在確定盈利潛力時,不要忘了把支付gas費用和滑點的成本考慮進去。Curve與外部項目整合。由于流動資金被分配在多個池子里,可能會導致較高的gas成本。另外,根據代幣的不同,有時也會有很高的滑點。另外,如果你喜歡通過頻繁更換池子去追求高收益,但你很可能會對Curve不滿意。因為你需要保持你的代幣供應足夠長的一段時間,來確保收益能超過相關的gas費用和滑點成本。治理代幣CRV和YFI

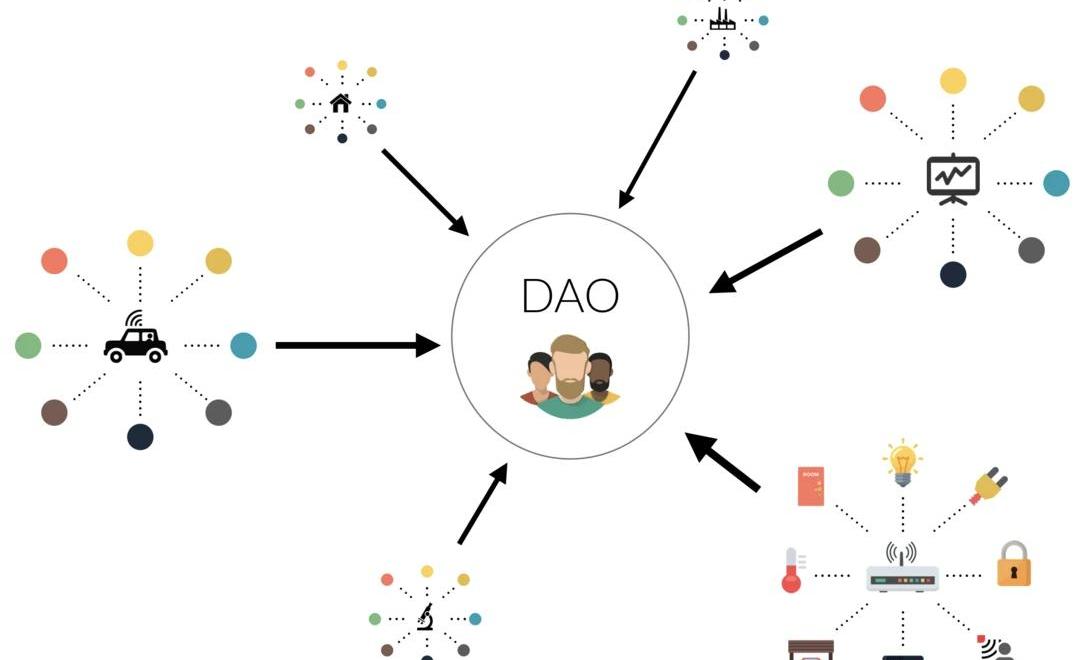

Curve將向DAO過渡。

去中心化自治組織(DecentralizedAutonomousOrganization)此外,CRV將成為它的治理代幣,有著價值累積和投票機制的功能。但這并不會有首次代幣發行。相反,流動性提供者可以根據他們提供的金額以CRV的形式獲得獎勵。最初的發行量將從每天約200萬CRV開始。所有的供應量將按以下方式進行分配:61%給流動性提供者31%給股東5%用作可銷毀的儲備3%給員工YFI將成為iEarn收益率聚合器的治理代幣。YFI將允許其持有者進行決策以及從iEarn生態系統中賺取費用。但該代幣本身并不具備價值。YFI的質押合約與Mintr的工作原理相同。雖然YFI和CRV都是治理代幣,但YFI將作為yPool的獎勵。所以,如果你為yPool提供了流動性,你可以在發行合約的界面中質押你的流動性提供者代幣(liquidityprovidertokens)去賺取YFI。Curve在DeFi中的地位

DeFi的一大優點是它的設計。它的工作原理就像樂高積木一樣,強大的新協議一直在不斷組合。而Curve已經被證明是最優秀的集成平臺之一。但是集成度的提高可能會導致風險的增加,因為當你進入這個集成平臺時,還會接觸到更多的協議。換句話說,如果你希望在Curve上成功地提供流動性,你還需要了解它集成的其他各種平臺。

好消息是,這提到的協議都經過了大量的檢測。而且Curve池已經持有并轉移了數百萬的資金,目前還沒有黑客成功地從中獲利。當然,在這么多錢的情況下,黑客肯定沒有放棄嘗試。對Curve金融的總結

Curve的交易似乎足夠安全,因為是在單筆交易中進行的。但流動性提供者可能面臨更高的風險。TrailofBits對Curve的智能合約進行了審計,但這并不意味著安全審計可以消除所有得風險。漏洞仍然可能以接口錯誤的形式潛伏在智能合約中。而常見的釣魚攻擊無疑還會困擾著用戶。如果你想使用Curve,要確保將真正的curve.fi或beta.curve.fi網站加入書簽,而不是隨便地點進一個電子郵件中的鏈接。學習DeFi解決方案的最好方式就是去使用它們。這并不是一個金融理財建議,但如果你想學習,是可以去嘗試一些不同的協議的。Curve有點難以掌握,所以在學習的時候最好只試驗少量的代幣。你最不想做的事情就是一開始就貪婪地過度使用。不管你是否聽從這個警告,但要記住無論在何時交易,都需要保持警惕。這是很重要的一條規則,尤其是在使用像Curve這樣更高級的協議時。別到時因為貪婪而后悔莫及。

編者按:本文來自Cointelegraph中文,作者:ANTóNIOMADEIRA,Odaily星球日報經授權轉載.

1900/1/1 0:00:00從上個月開始,一輪近兩周的牛市點燃了市場熱情,在2號一次深度回調又潑了一盆冷水。在這段時間里,正好有一次月度交割,賣方移倉和買方平倉也影響著整個市場.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載。7月30日的最新鏈上數據表明,礦工正在準備出售比特幣.

1900/1/1 0:00:002020年,DeFi迎來爆發式發展,去中心化金融已成為加密領域的最熱門話題之一。DeFi為何興起?作為新興的金融服務,DeFi的市場前景如何?投資者有哪些參與機會?代幣暴漲,市值暴增,處于風口之.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。ETH和BTC又紛紛往上突破了,在市場上漲中,一股大牛市的味道來了.

1900/1/1 0:00:00