BTC/HKD+0.35%

BTC/HKD+0.35% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD-0.89%

LTC/HKD-0.89% ADA/HKD-1.11%

ADA/HKD-1.11% SOL/HKD-0.32%

SOL/HKD-0.32% XRP/HKD+1.08%

XRP/HKD+1.08%編者按:本文來自知礦大學,Odaily星球日報經授權轉載。今年5月底,去中心化借貸平臺Compound公布了治理代幣COMP的分配方案,推出了“流動性挖礦”激勵機制。隨后,Compound迅速成為DeFi領域的一匹黑馬,超越MakerDAO,坐上DeFi借貸賽道的頭把交椅,其代幣COMP的價格更是最高漲到了372.27美元。

圖:Compound的代幣COMP最高漲到372.27美元Compound的“成功”給DeFi注入了新的活力,越來越多的項目推出相類似的“流動性挖礦”激勵機制,DeFi總市值也順勢突破了70億美元大關,而在今年4月中旬,DeFi總市值才10億美元,可見最近三個月DeFi的發展有多么突飛猛進。伴隨著DeFi的蓬勃發展,越來越多的DeFi代幣成為了十倍幣、百倍幣,巨大的漲幅讓不少人產生了FOMO情緒,留言、私信咨詢小編“流動性挖礦”事宜的人變得越來越多。因此,小編決定寫一篇文章介紹什么是流動性挖礦,如何參與,以及需要防范哪些風險。什么是流動性挖礦?

加密貨幣挖礦最早始于比特幣。對于比特幣來說,挖礦不僅維護了網絡安全,還是公平分配BTC的手段。流動性挖礦也是分配代幣的一種手段,但它最主要的目的是增加代幣的流動性。流動性其實是一種稀缺的資源,這就是為什么很多交易所、項目方會給專門提供流動性的市商一定的補償。流動性好,投資者可以非常高效地、以合理的價格交易資產,這樣的平臺也會吸引更多的投資者使用,更多的人使用又會加深流動性,形成正向循環;如果流動性太差,只要一買入就變成了拉盤,一賣出就變成了砸盤,這樣的交易深度只會讓投資者唯恐避之不及。很多DeFi項目的流動性挖礦,就是讓用戶按照要求存入或者借出指定的加密資產,為DeFi產品的資金池提供流動性從而獲取收益的過程。以Compound為例,用戶只要存入特定的加密資產或是從Compound平臺上借貸出加密資產,就是在參與Compound的流動性挖礦。流動性挖礦和之前FCoin交易所的“借貸即挖礦”有些類似,除了增加代幣的流動性外,還起到幫助項目冷啟動的作用。目前,提供流動性挖礦的DeFi項目有:Compound、Uniswap、Balancer、Curve、Yearn、mStable、Synthetix等等。下面,我們以Compound和Uniswap為例,手把手教你如何參與流動性挖礦。如何參與流動性挖礦?Compound篇

DeFi借貸協議Hashstack Finance完成100萬美元種子輪融資:3月2日消息,DeFi借貸協議Hashstack Finance宣布完成100萬美元種子輪融資,GHAF Capital Partners、Moonrock Capital、Kane & Rao Group、Nimrod Lehavi、MarketAcross和Chainridge Capital等參投。新資金將用于繼續開發Open Protocol,吸引頂尖人才并發展社區。[2022/3/2 13:31:59]

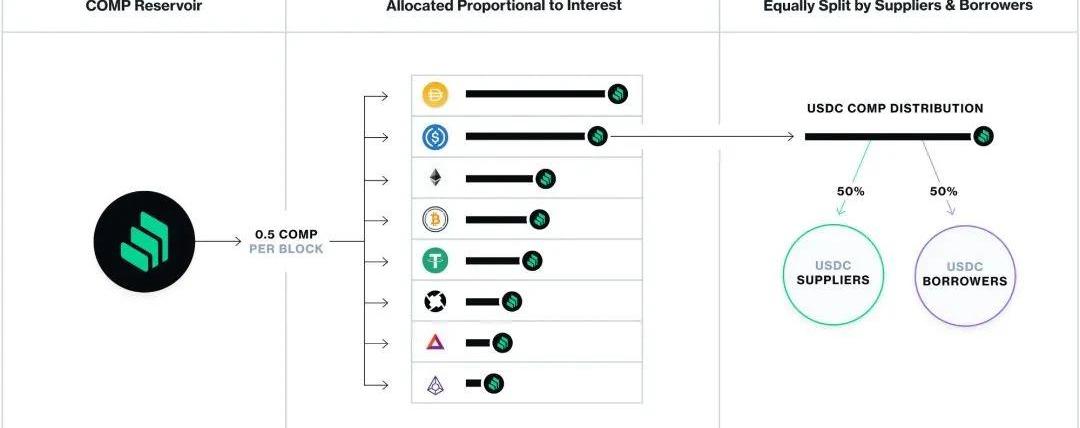

Compound是基于以太坊區塊鏈的一個去中心化借貸平臺,也是第一個推出“流動性挖礦”激勵機制的DeFi產品。在Compound上,所有的借貸都通過智能合約完成,借貸利率由算法自動調節,Compound則收取利息中的15%作為手續費。Compound的治理代幣為COMP,持有COMP可以對Compound協議提出變更提案,或對提案進行投票,決定Compound協議的未來發展方向,等等。COMP的總量為1000萬枚,其中423萬枚被用于“流動性挖礦”激勵。這423萬鎖在名為“蓄水池”的智能合約中,以太坊區塊鏈每挖出一個區塊,就會從智能合約中轉出0.5枚COMP,也就是說,每天轉出約2880枚COMP獎勵流動性挖礦,大概4年時間全部獎勵完。每天轉出的COMP會以各個借貸池產生的利息作為比例進行分配,每個借貸池得到的COMP獎勵50%分配給該借貸池的加密資產提供人,剩下的50%分配給借款人(Borrower)。

隱私瀏覽器Brave研究員:大多數DeFi站點存在隱私安全隱患:9月18日消息,隱私瀏覽器Brave的安全研究員Philipp Winter、Anna Harbluk Lorime、Peter Snyder、Benjamin Livshits發布了關于Web 3.0中的隱私和安全問題的研究。研究中表示,雖然加密世界普遍認為DeFi可以成為傳統金融系統的安全、隱私、去中心化的解決方案,但該研究對DeFi應用程序的隱私和安全屬性進行了測量,發現DeFi仍存在隱私和安全風險,一個常見的跟蹤器能夠在超過56%的分析網站上記錄以太坊地址,DeFi站點上的許多跟蹤器可以將用戶的以太坊地址與PII(例如姓名或人口統計信息)或網絡釣魚用戶聯系起來。[2021/9/18 23:35:14]

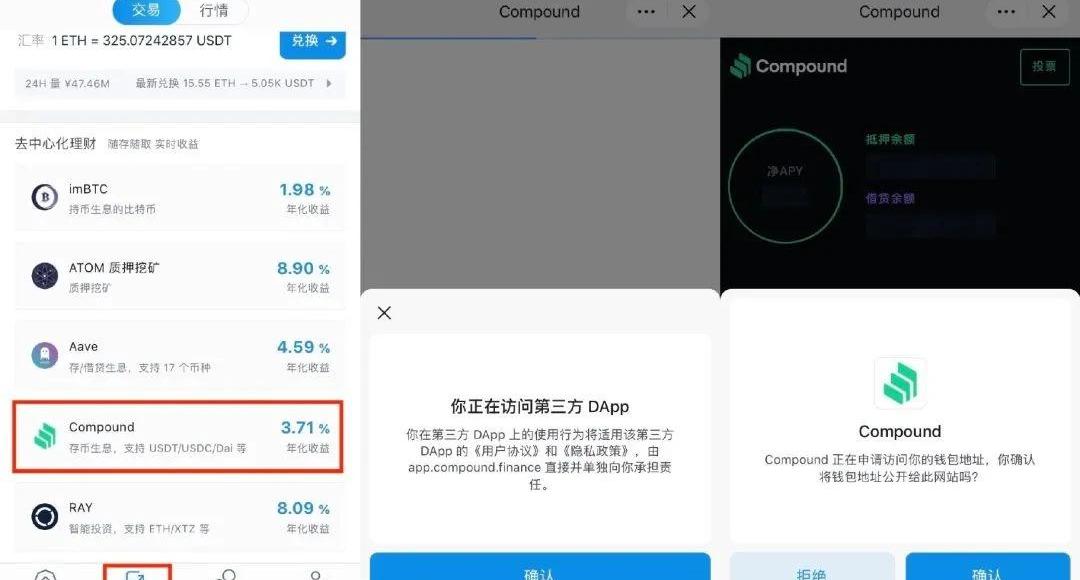

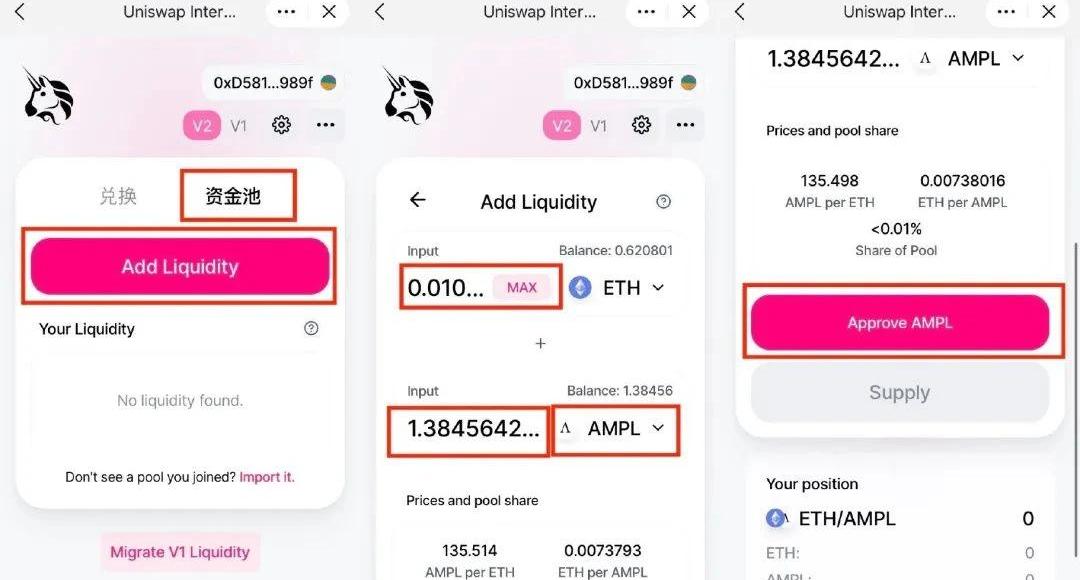

圖:COMP的分配規則目前,很多錢包都支持接入Compound協議。下面,小編就以imToken錢包為例,手把手演示如何參與Compound的流動性挖礦。1、打開imToken錢包,在底部的「市場」一欄里,可以看到「Compound」,點擊進入。如果是第一次使用,會跳出同意訪問的確認界面,點擊「確認」即可。

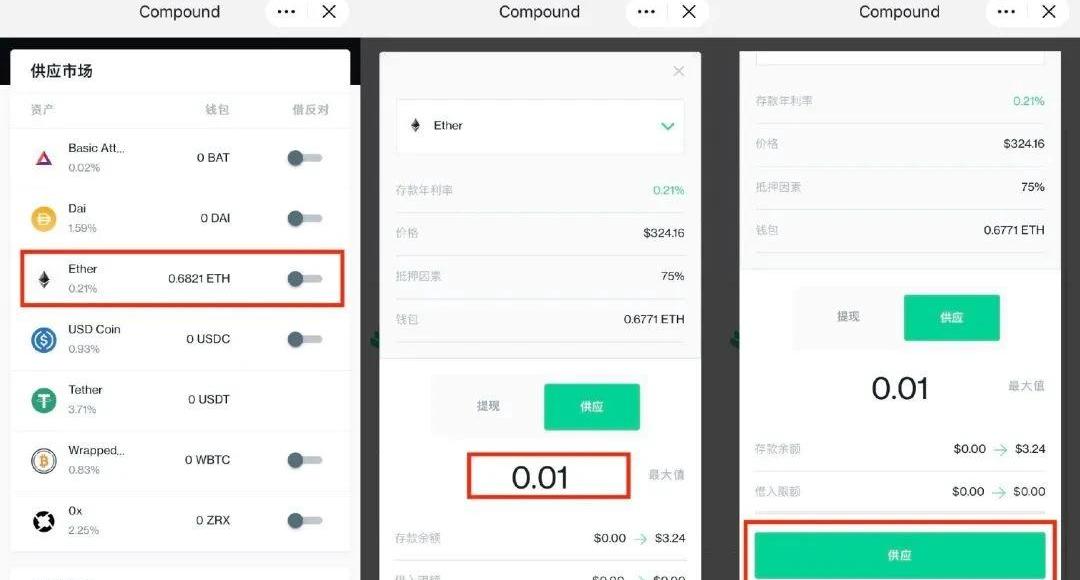

2、進入Compound頁面后,可以為借貸市場供應加密資產來參與流動性挖礦,也可以選擇借貸的方式參與。在這次的演示中,小編通過供應ETH的方式參與流動性挖礦,所以選擇「供應市場」中的「Ether」,點擊進入后,填寫供應的ETH數量0.01,確認無誤后,點擊底部的「供應」進行提交。

庫幣將于11月9日上線基于KuChain的首個DeFi項目COMB:據庫幣KuCoin交易所消息,庫幣DeFi專區將于11月9日18:00上線基于KuChain的首個DeFi項目Combo (COMB)并支持COMB/USDT交易服務。Combo是首個基于KuChain公有鏈的四層網絡架構開發的去中??融衍?品聚合協議平臺,提供包括流動性挖礦協議、合成資產發?協議、質押挖礦、預?機等協議的去中?化?融開發底層聚合平臺。

庫幣數字貨幣交易所,為來自207個國家的600萬用戶提供幣幣、法幣、合約、礦池、借貸等一站式服務。[2020/11/6 11:51:37]

3、提交后,會跳出支付頁面,核對無誤后,點擊「下一步」,輸入密碼,點擊「確認」。以太坊區塊鏈完成廣播后,我們就可以在Compound頁面上看到自己供應的加密資產及其數量了。

4、完成后,錢包會收到Compound發的cToken,持有這些cToken就可以賺取利息收益了。小編存入的是ETH,所以收到的是cETH,如果存入的是穩定幣DAI,那收到的就是cDAI,以此類推。

波場推出DeFi創業者生態聯盟計劃,將撥出1.2億美金專門扶持波場生態開發者:據最新消息顯示,波場TRON基金會今日推出了“波場DeFi創業者生態聯盟1.2億美金扶持計劃”,歡迎優秀DEFI開發者報名申請。計劃顯示,除已入駐波場的開發者外,波場還歡迎其他公鏈上的優秀開發者入駐,以全面推動波場生態進入高速發展階段。一旦申請成功,除大量資金支持外,項目還將獲得在技術、運營、商務資源方面的扶持,如項目上所推薦、JustSwap白名單優先審核通道等。目前波場上的生態開發者數量呈穩定增長趨勢,截至今日,TRON通證總數已超13萬。[2020/9/30]

如果將來小編要贖回自己的ETH,直接在Compound中將cToken兌換成ETH即可。cToken代表了供應的加密資產數量以及積累起來的利息,它特別巧妙的地方在于它是以太坊上的ERC-20代幣,這就意味著它可以在整個以太坊生態中流通,讓收益像雪球一樣滾起來。舉個例子,如果存入的是DAI,收到的將是cDAI,cDAI可以繼續充值到下文會談到的Uniswap資金池,賺取相關的手續費。這樣一來,收益就包含了三部分:DAI借貸的年化收益,治理代幣COMP,Uniswap資金池的手續費收入。如何參與流動性挖礦?Uniswap篇

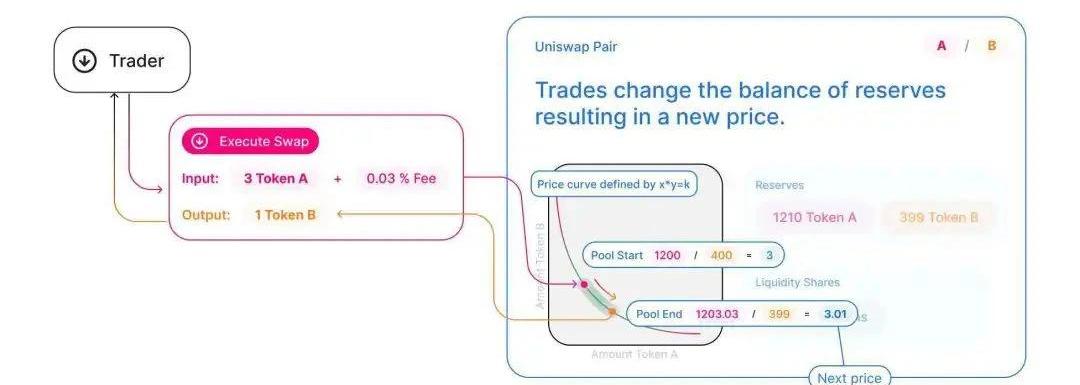

Uniswap是以太坊區塊鏈上的一個去中心化交易平臺,主要為ETH和ERC-20代幣提供流動性服務,是目前用戶數量最多的DeFi應用。Uniswap最大的特點是自動化做市商,用既定算法代替人工報價。這里簡單介紹一下它的自動化做市商算法:X*Y=K假設有一種ERC-20代幣叫BTOP,比特帥想在Uniswap上為ETH和BTOP的兌換提供流動性。假設ETH和BTOP的初始兌換比例是1:10,比特帥在Uniswap的ETH/BTOP資金池中,分別提供了10ETH和100BTOP。套用上面的公式X*Y=K,我們可以得到10*100=1000。老礦工小黑想購買BTOP代幣,于是他拿了6個ETH兌換。Uniswap的手續費固定為0.3%,6ETH需要扣除0.018ETH,這時資金池中的ETH數量變為了10+5.982=15.982個,常數K保持不變,則資金池中BTOP的數量變成了:1000÷15.982=62.57所以,老礦工小黑可以兌換到的BTOP數量為:100-62.57=37.43枚。兌換完成后,這筆0.018ETH的Uniswap手續費會注入資金池,這時常數K會更新為:*62.57=1001.12。下一筆交易兌換,將按照這個新的K值計算,以此類推。

DeFi穩定幣協議LIEN將于9月7日上線FairSwap進行公募:DeFi穩定幣協議Lien(LIEN)表示將于北京時間9月7日21:00(可能延遲)在去中心化交易協議FairSwap上開放LIEN / iDOL交易以進行公募,初始價格約50美元, 初始流動資金為2000 LIEN / 1000000 iDOL 。[2020/9/3]

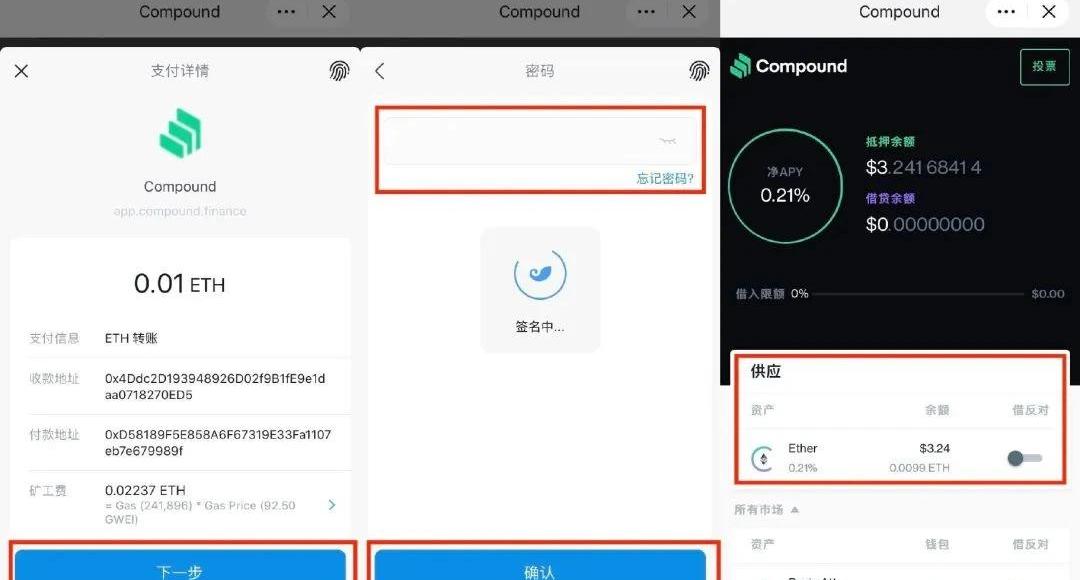

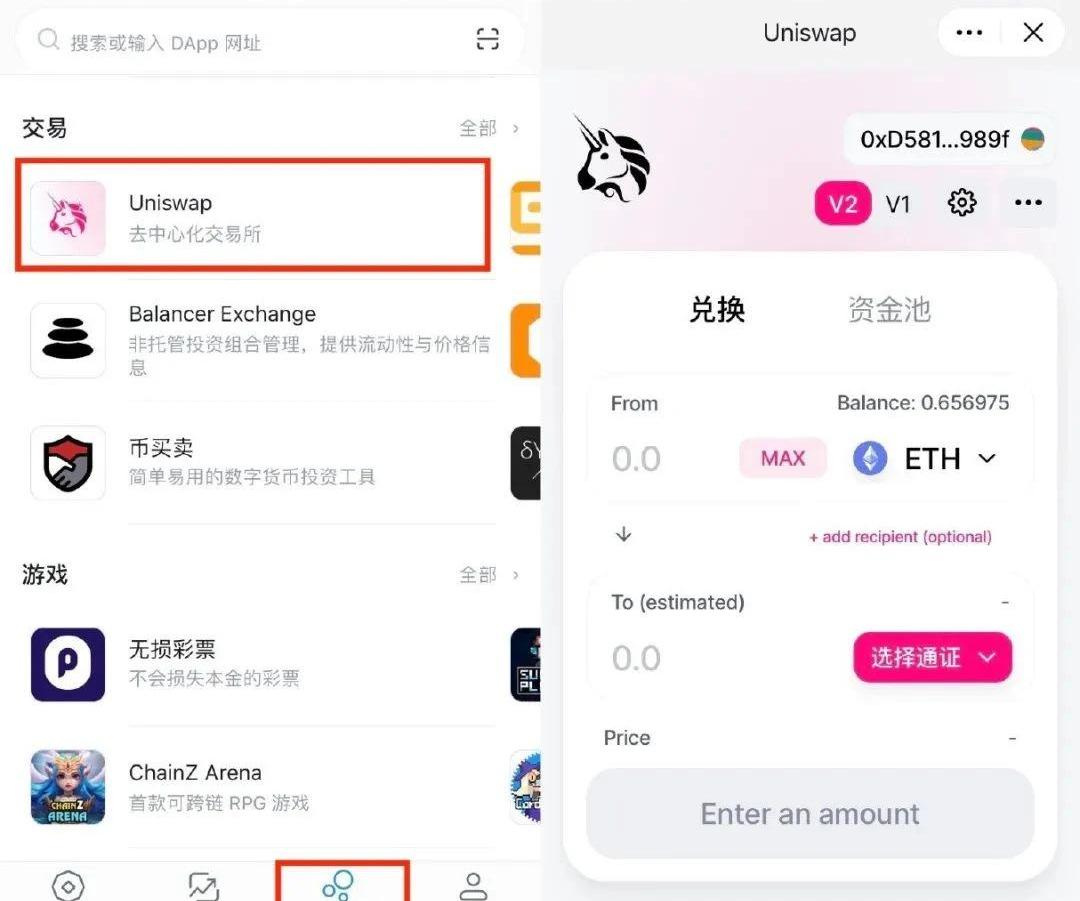

圖:Uniswap的自動化做市商算法演示需要注意的是,這個例子中的0.3%手續費最后是給到Uniswap對應的資金池,老礦工小黑支付6ETH時,還需要給以太坊礦工支付礦工費。所以,參與Uniswap流動性挖礦,收益就是Uniswap收取的0.3%的手續費。目前,很多錢包都支持接入Uniswap協議。下面,小編還是以imToken錢包為例,先手把手演示如何用Uniswap購買加密資產,然后再演示如何參與Uniswap的流動性挖礦。1、打開imToken錢包,在底部的「瀏覽」界面找到「Uniswap」,點擊進入。

2、下面,小編演示如何用ETH兌換當前非常火爆的算法穩定幣AMPL。在「From」一覽,小編輸入了0.01,代表小編要用0.01ETH兌換。往下一欄,先選擇「AMPL」這個幣種,然后左邊會自動算出0.01ETH可以兌換的AMPL數量。完成后,點擊「Swap」,錢包會跳到訂單確認頁面,確認無誤后,點擊「ConfirmSwap」,跳出支付確認頁面,確認無誤后,點擊「下一步」,輸入錢包密碼完成支付。

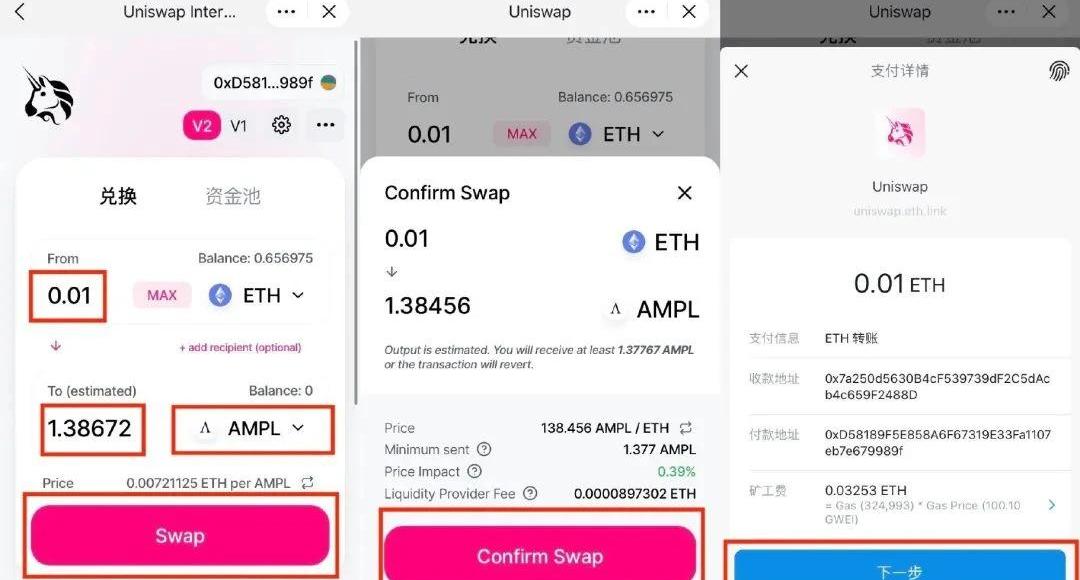

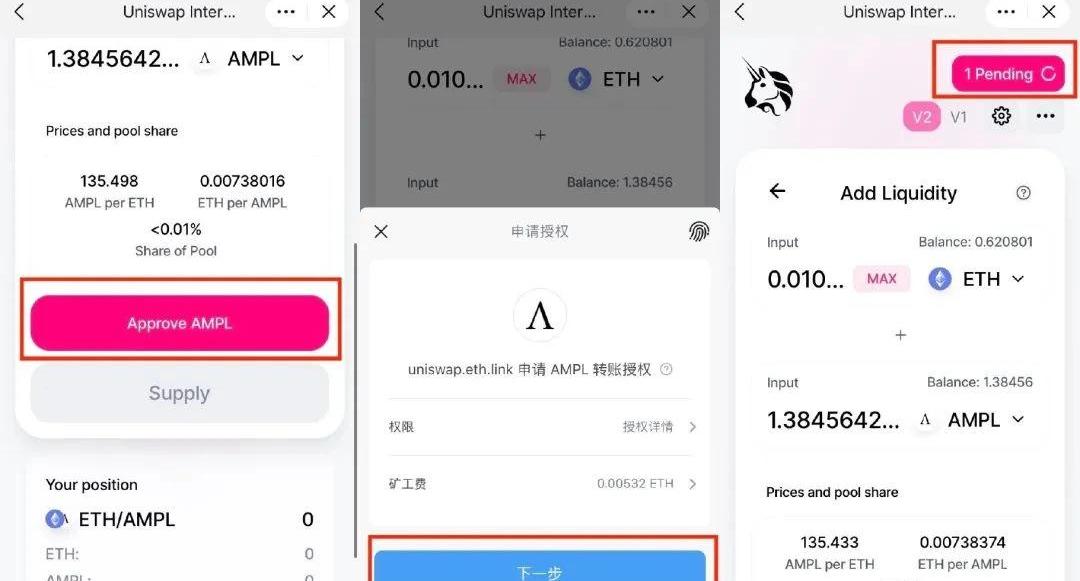

3、完成后,小編的imToken錢包就會收到剛剛兌換的AMPL代幣了。下面,以ETH/AMPL為例,演示如何參與Uniswap的流動性挖礦。1、點擊Uniswap界面上的「資金池」,點擊「AddLiquidity」,下面一欄先選擇「AMPL」代幣,點擊旁邊的「MAX」,代表小編要將剛剛兌換的AMPL代幣全部放到資金池參與流動性挖礦。點擊「MAX」后,左邊會自動填上錢包里擁有的AMPL數量,上面「Input」一欄會自動填充需要的ETH數量。然后,點擊該頁面后半部分的「ApproveAMPL」。

2、點擊「ApproveAMPL」后,會跳出授權確認界面,點擊「下一步」進行授權,這是頁面右上角會出現「Pending」,代表正在排隊處理。等「Pending」消失后,就代表完成了授權。

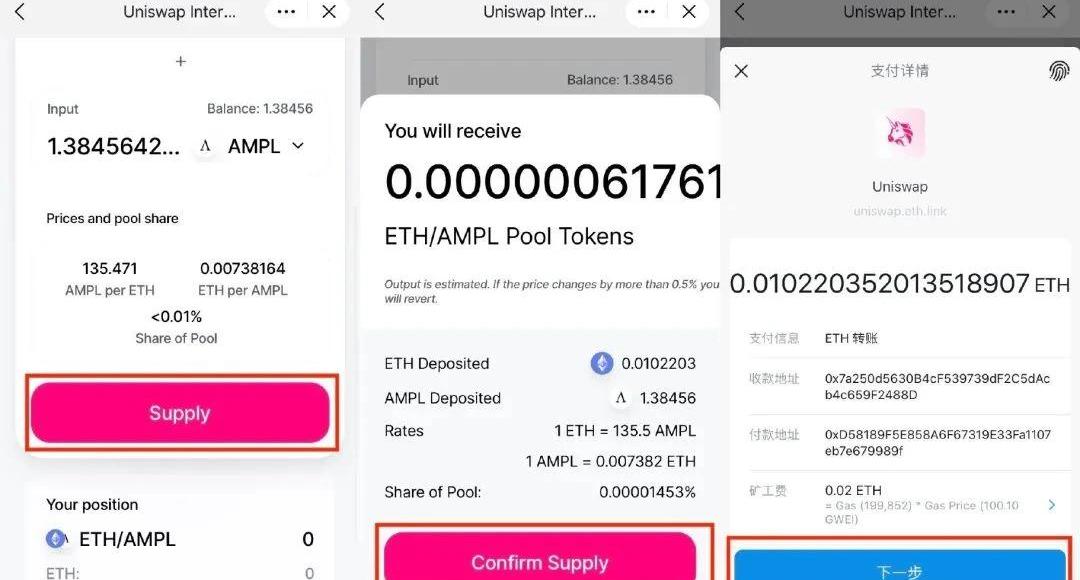

3、完成后,點擊「Supply」,跳出訂單確認頁面,確認無誤后,點擊「ConfirmSupply」,跳出支付頁面,確認無誤后,點擊「下一步」,輸入密碼完成支付。

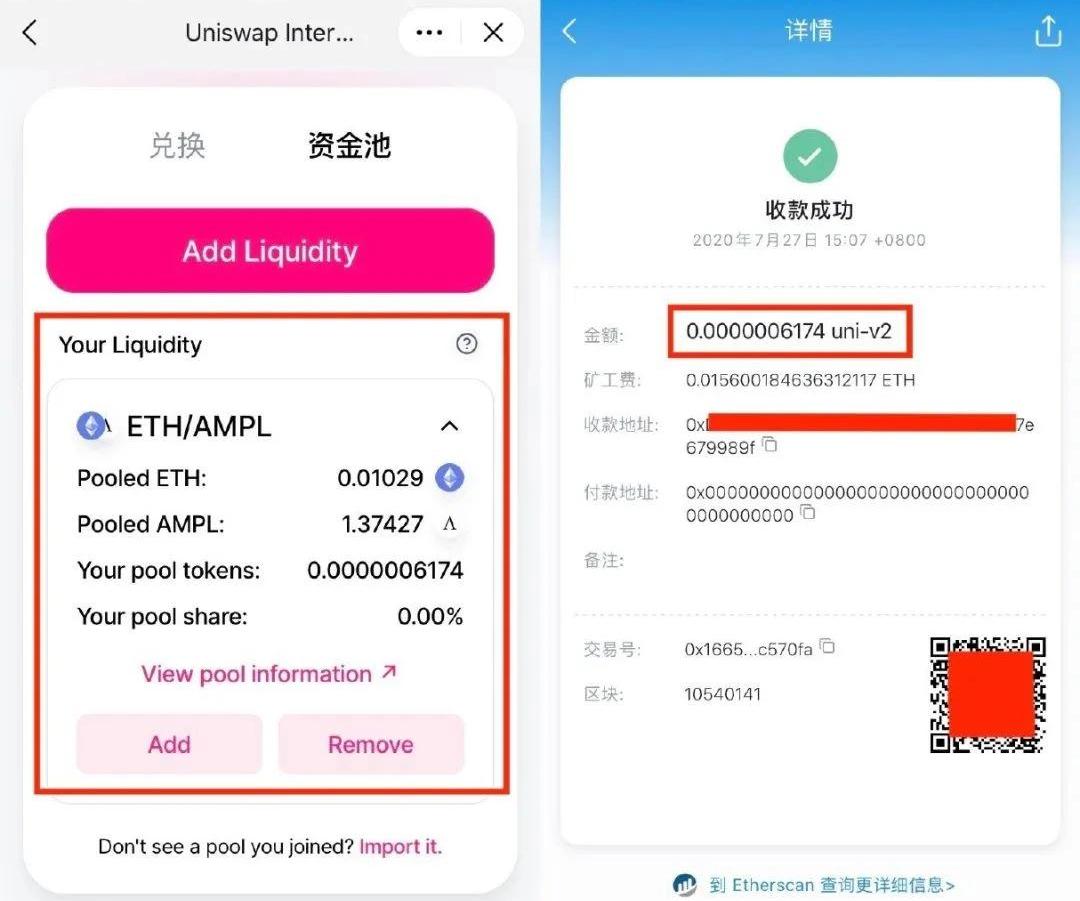

4、完成后,就能在資金池一欄看到自己提供的加密資產了,同時錢包也會收到Uniswap發來的相應份額的流動性資金池代幣。

流動性挖礦的風險

雖然最近幾個月DeFi的發展非常迅速,某些DeFi項目的代幣甚至出現了十倍、百倍的漲幅,但并不意味著每個參與的人都能賺到錢。目前的DeFi其實還遠遠不夠成熟,市場效率偏低,跟傳統的中心化金融CeFi之間的差距還很大。在參與DeFi的流動性挖礦前,需要提前知曉以下幾點風險:1、智能合約風險每年都有DeFi項目因為智能合約漏洞被黑客攻擊發生盜幣的事件,今年也不例外:Curve、lendf.me等今年都在黑客面前栽過跟頭。隨著DeFi的熱度越來越高,鎖定的加密資產規模越來越大,會激勵更多的黑客前來尋找代碼漏洞,而絕大部分的DeFi智能合約都沒有經過專業的機構進行代碼審計,所以發生黑客攻擊的風險非常大。2、極端行情下的清算風險加密資產的價格波動劇烈,發生極端行情時,很多去中心化借貸平臺上的很多抵押資產,會因為價格暴跌而變得抵押不足,被系統自動清算。如果行情變化太快,清算機制效率不高,還會給投資者造成進一步的損失。此外,在極端行情下,類似Uniswap這種自動化做市商的DeFi產品,也會讓投資者產生虧損。做市商,并不是旱澇保收的香餑餑。3、共識破裂的風險DeFi產品yearn.finance的社區提出了一個名為“YIP-8”的增發提案,要對每個礦池的每周增發量進行減半。但該方案因最終參與的投票數量不足而未獲得通過,于是,贊成該提案的社區成員直接發起了硬分叉。4、炒作的風險雖然DeFi項目的用戶數量一直在增長,但目前的價格和交易量,大部分還是圈內的投資者大肆炒作、套利后推高的,存在著較大的泡沫,每位參與者都需要注意風控。5、以太坊手續費高昂DeFi的火爆直接推高了以太坊區塊鏈的轉賬手續費。在上面的2個示例中,小編轉0.01ETH到Compound,礦工費花了0.02237ETH,為Uniswap提供0.01ETH的流動性時礦工費花了0.03253ETH。高額的轉賬手續費,對很多散戶是不利的,因為他們的資金體量小,手續費占比高,變相地增加了成本。結語

目前的DeFi還處于發展的早期,無論是產品形態還是功能,都不太完善。無論市場如何炒作,二級市場多么繁榮,如果DeFi項目不能切切實實地解決現實生活中的問題,最后都只會是“眼看他起朱樓,眼看他宴賓客,眼看他樓塌了”。

Tags:EFIDEFCOMDEFIDeFiHorse99DEFI價格MintMe.com Coinkingdefi幣歸零

編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自區塊方舟Pro,Odaily星球日報經授權發布。三足鼎立七月本應流火,幣市卻終于在多日的震蕩后迎來了高潮.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:PhilippeHonigman,編譯:隔夜的粥,星球日報經授權發布.

1900/1/1 0:00:00據媒體報道,現在一個日本的房地產項目正在新加坡采用證券型通證的方式進行融資。這樣的融資方式此前在美國就開展過,即基于證券型通證的方式進行融資。但是美國在此方面后來并沒有持續的發展.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:AndrewSteinwold,加密貨幣投資基金PolynexusCapital合伙人,NFT播客ZimaRed創始人,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:Kyle,星球日報經授權發布。資產管理巨頭富達旗下富達數字資產今日發布了比特幣投資論文系列第一份報告之《比特幣是一種理想的價值儲存系統》.

1900/1/1 0:00:00