BTC/HKD+0.48%

BTC/HKD+0.48% ETH/HKD+0.45%

ETH/HKD+0.45% LTC/HKD+1.5%

LTC/HKD+1.5% ADA/HKD-1.12%

ADA/HKD-1.12% SOL/HKD+2.83%

SOL/HKD+2.83% XRP/HKD-0.97%

XRP/HKD-0.97%編者按:本文來自鏈聞ChainNews,撰文:JackPurdy和RyanWatkins,均就職于Messari,翻譯:盧江飛,星球日報經授權發布。21世紀其實是由「聚合器」主導的:如果你想要購買消費品,可能會選擇在亞馬遜這樣的聚合平臺上購物;如果你需要去機場乘坐飛機,那么可能會選擇像Uber這樣的聚合平臺打車;如果你想要的觀看最熱門的電視節目,那么幾乎可以肯定會使用Netflix這樣的視頻聚合服務提供商。……實際上,如果我們要列一份生活必備的聚合服務平臺清單,肯定還有很多很多。如今,幾乎所有的線上活動都有聚合器提供支持,之所以會發展成這種樣子也不是沒有道理。聚合器通常是一個能夠與用戶形成直接關系的平臺,可以用零邊際成本為用戶提供服務,并通過供需之間的良性循環來降低用戶獲取成本。這種動態變化可以產生難以置信的網絡效應,從而形成贏家通吃的情況,對于這些贏家而言,這意味著可以積累數萬億美元的巨大價值。

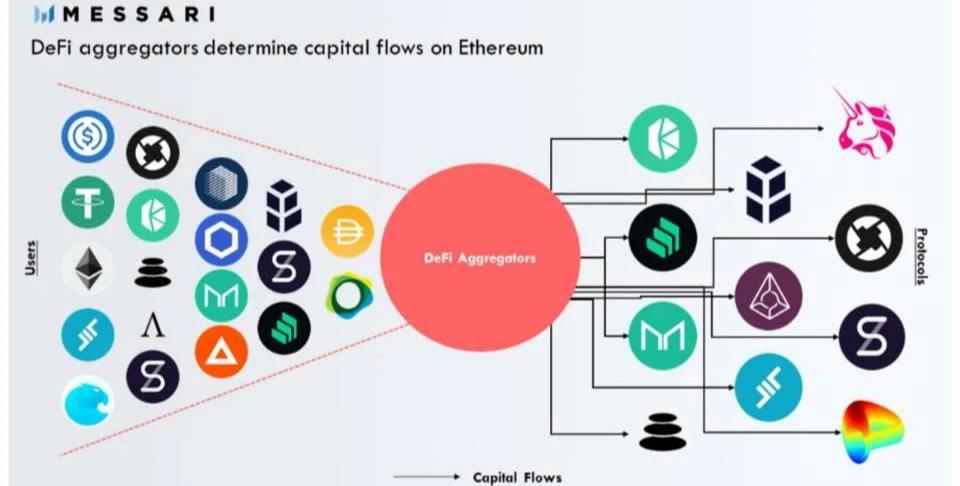

很明顯,一些DeFi項目已經開始探索「聚合」這條路了。盡管目前尚處于早期階段,但我們已經可以看到一些DeFi聚合器已經開始在許多細分領域里有所應用了,比如:收益優化器可以根據不同DeFi平臺的利率來自動平衡用戶存款收益;智能訂單路由可以根據不同DEX為交易者提供最佳定價執行;元資產正在嘗試整合其他資產,以此減少任何獨立實體的非系統風險;接口正在把所有DeFi產品「打包」到一個更加用戶友好的應用上,這樣他們就可以訪問更多高階功能或是投資組合管理工具。最重要的是,這些項目可以把用戶需求聚合在一起,然后通過不同DeFi協議進行篩選。接下來的問題是,DeFi聚合器會變成像亞馬遜、Uber這些現實世界中的行業壟斷巨頭嗎?DeFi中的聚合價值屬性

加密指數平臺Phuture推出首款產品,專注于“藍籌”DeFi資產:5月26日消息,去中心化加密指數平臺Phuture推出了第一款產品,以此滿足投資者對“藍籌”DeFi資產的投資需求。

Phuture DeFi Index(PDI)在Phuture應用程序和Bancor池中可以獲得,該指數是為那些已經涉足比特幣和以太坊,現在正在尋求投資其他加密貨幣的用戶設計的。

PDI最初投資于7項資產,最大的配置額度(大約30%)給予了Uniswap(UNI)和Aave(Aave),其次是Lido DAO Token(LDO)和Compound(COMP)。其他資產還包括Yearn.finance(YFI)、SushiSwap(SUSHI)和Alchemix(ALCX)。(Blockworks)[2022/5/26 3:43:01]

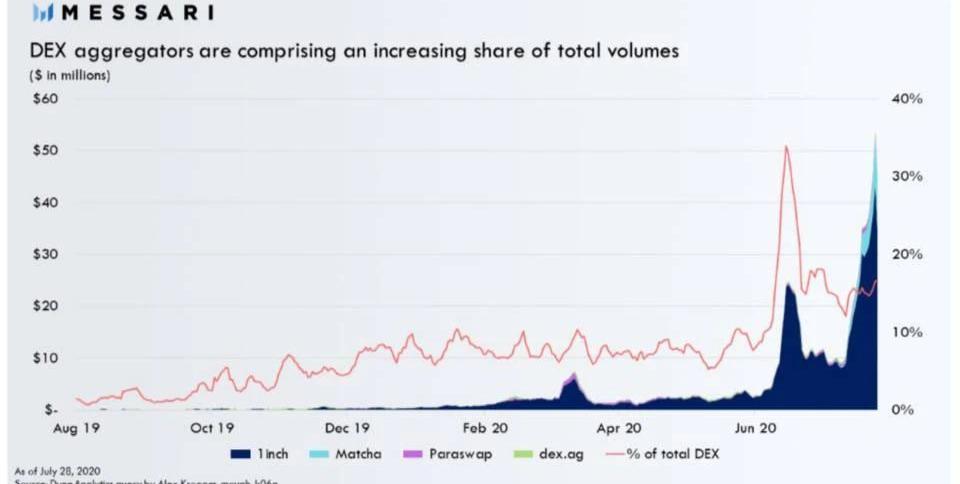

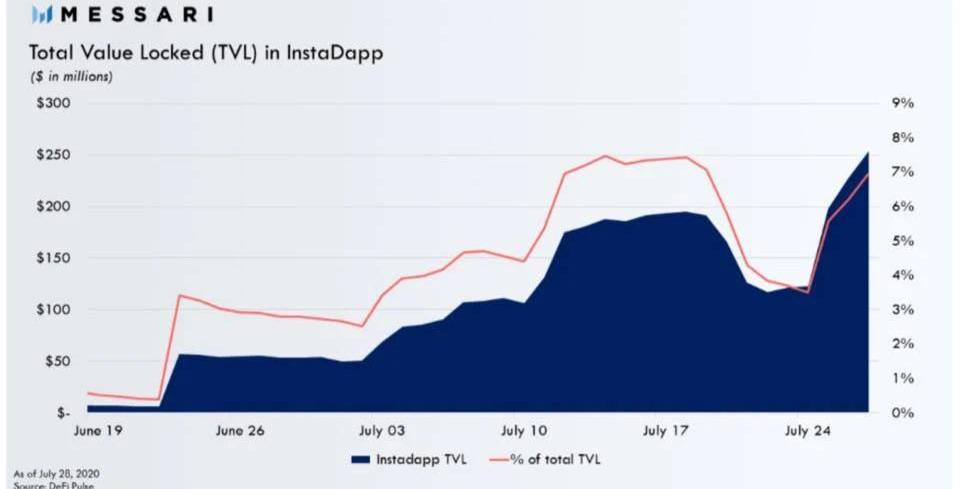

加密貨幣行業正在以極快的步伐發展,今天某個很火的主題可能跟下個火的主題沒有任何關系,很少有DeFi項目能變成持續的行業主題。所有這些波動都會給市場基礎設施帶來戲劇性的影響,因此這會讓DeFi基礎設施發展難以追上市場發展,許多在DeFi基礎設施領域全職工作的人同樣意識到難度不小。對于那些在DeFi領域分配資金的人來說,基礎設施問題同樣非常重要,因為這會引發許多其他問題,比如:哪些借貸平臺可以讓你獲得最高收益?哪個DEX可以提供最低滑點?哪些穩定幣能夠確保長期安全?不僅如此,這些變量正在持續改變,也讓我們越來越難知道這些問題的正確答案。所以,DeFi聚合器在這個時候出現似乎時機剛好——用戶不用煩心尋找究竟哪個DeFi平臺最合適,哪個平臺能夠確保獲得整個生態系統里最佳收益,他們無需一個個比照、挑選DeFi協議,聚合器可以自動找到最合適的投資標的。在DeFi領域里,我們已經開始看到部分產品已經有不錯的市場/產品契合度了,這種說法其實并非空穴來風,因為目前以太坊上大約20%的DEX交易量都是通過DEX聚合器路由的,其中InstaDApp鎖定了超過7%的DeFi總價值。

數據:當前DeFi協議總鎖倉量為2297.6億美元:金色財經消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2297.6億美元,24小時增加2.97%。鎖倉資產排名前五分別為Curve(212.8億美元)、Lido(196.8億美元)、MakerDAO(158.8億美元)、Anchor(153.9億美元)、AAVE(142.9億美元)。[2022/4/2 14:00:38]

提供價值vs.捕獲價值

毫無疑問,DeFi聚合器正在為市場提供許多有用的服務,DeFi行業向聚合方向發展也已經變成了一種未來趨勢,因為越來越多用戶和資金開始流向DeFi。但問題是,向用戶提供價值是一回事,讓用戶捕獲價值卻是另一回事。為了評估DeFi聚合器是否能夠變成「FAANG」這樣的價值虹吸巨頭,我們有必要重新看看BenThompson曾提出的「成為聚合器所需的三個要素」,在此就用目前DeFi行業里最熱門的項目yearn.finance為例吧。鏈聞注:FAANG是美國市場上五大最受歡迎和表現最佳的科技股的首字母縮寫,即社交網絡巨頭Facebook、蘋果、在線零售巨頭亞馬遜、流媒體視頻服務巨頭奈飛Netflix,和谷歌母公司Alphabet。要素一:能否與用戶建立直接關系?沒問題,yearn.finance用戶可以直接與他們的應用交互,并借出自己的資產。要素二:能否零邊際成本服務用戶?沒問題,yearn.finance不需要花費成本來優化其他用戶的存款。要素三:是否降低獲客成本的需求驅動多邊網絡?yearn.finance在這一點上好像做的沒那么多。第三個要素意味著當用戶來到聚合平臺之后,這個平臺需要變得極具吸引力,至少能讓DeFi服務供應方加入并渴望從中獲得更多價值,這樣就又能吸引更多用戶入場,而且可以有效減少客戶獲取成本,因為在這種循環周期中用戶會被主動吸引到平臺上,而且之前的用戶和DeFi服務供應方已經在平臺上提供了很多價值。在這種情況下,DeFi服務供應方是開源的,因此每個聚合器都能一次性訪問所有服務。不僅如此,當一個新用戶被吸引到DeFi聚合平臺yearn,他們只需簡單存入資金,然后就能找到能夠提供最高收益的DeFi服務供應方。雖然這種方式很棒,但似乎并不會讓yearn對下一個人變得更有價值,協議基礎本身也在不斷發展,使其具有更好的網絡效應,但這并沒有給yearn本身帶來更好的結果,也不會降低他們獲取下一個客戶的成本。所以,DeFi聚合器必須認真評估上面提到的三個要素,如果無法滿足最后一個要素,那么所謂的「DeFi聚合器」其實還不是一個真正的聚合器。「不是一個真正的聚合器」意味著什么?

EOS生態DeFi項目DMD(鉆石)質押資產超過5000萬美元:EOS生態流動性挖礦項目DMD(鉆石)目前質押總資產超過5000萬美元,包括1000萬EOS、2150萬USDT和2620萬OGX。此前消息,鉆石項目已經通過慢霧的安全審計并完成合約多簽,多簽參與方包括TokenPocket、EosNattion、慢霧和鉆石團隊。[2020/9/6]

上文給出的結論其實很重要,在DeFi領域里,用戶對聚合器的忠誠度并不高,至少不像是對「FAANG」聚合服務的忠誠度那么高。不僅如此,DeFi聚合器也不具備網絡效應,雇用資本只有一個目標:可以賺到最多的錢。不僅如此,由于DeFi聚合器并不擁有用戶數據且在一個公開數據庫上運行,用戶切換成本幾乎為零,這意味著用戶可以毫不費力地退出DeFi聚合器平臺,就算這個平臺可以提供最好的服務,所以DeFi聚合器本身也存在一定的固有缺陷。對于那些想要獲取更多價值而非獲取用戶的DeFi聚合器而言,他們可能會給用戶提供更糟糕的服務,當然這么做也會導致大量用戶離開。在前文提到的DeFi聚合器三個要素中,第三個要素對于成為一個創造良性循環的聚合器來說非常重要,如果無法滿足這一要素,那么DeFi聚合器會發現自己將處于一個非常尷尬的位置,即:難以捕獲自己創造的價值。「FAANG」聚合平臺可以輕松獲得尋租,因為他們平臺具有網絡效應,因此不少用戶想退出并不是件容易的事情,相比之下DeFi聚合器就做不到這一點。為了從用戶身上「奪走」價值,DeFi聚合器需要提供一個讓「用戶離不開自己」的接口服務——假如用戶要轉投到其他競爭對手的平臺上,就需要花費巨大成本,此時用戶也就不容易離開你的平臺了。但問題是,什么樣的服務可以「綁住」用戶呢?提供優質的用戶體驗是個不錯的辦法。接下來的問題是,DeFi聚合器將獲得多少價值?畢竟市場競爭是殘酷的。DeFi聚合器如何捕獲價值?

孫宇晨:Bidao DeFi生態系統計劃將TRX用作抵押資產:孫宇晨發推稱,現在TRX可以在Bidao區塊鏈的DeFi生態系統中使用。Bidao正在加入TRON生態系統,以便將來可以將TRX用作抵押資產。[2020/4/20]

雖然DeFi聚合器無法直接擁有網絡效應,但他們仍然可以找到一種捕獲價值的方法,因為DeFi聚合器在整個DeFi價值鏈中具有決定性的地位。DeFi聚合器可以提供優質的便捷性和效率,而且也是以太坊上最廣泛的資金分配者,因此這讓他們在整個DeFi生態系統資金流向中扮演了非常重要的角色。

DeFi聚合器捕獲價值非常重要,理由如下:第一,相比于自己捕獲的價值,許多DeFi協議給流動性提供者賦予的價值可能會更多。與企業不同,協議通常被設計來協調網絡的供應側和需求側,這意味著來自DeFi協議中所創造的絕大多數價值會流向流動性提供者,他們基本上會為協議提供資金,并利用聚合器來管理資金。因為聚合器都是代表用戶關聯資金,因此需要給用戶提供回報機會,否則就沒有人愿意把錢「存入」其中,當然在用戶向DeFi協議提供流動性的時候,聚合器可以從中拿走一定比例的「提成」。雖然DeFi聚合器的提成比例看上去很小,但是如果這些聚合器聚合的資金數目巨大,這筆收入也是相當可觀的。這里有一個參考例子:Blackrock的iShares業務,他們的收費比例很低,但由于資金規模巨大,其費用收入相當高。第二,DeFi聚合器在DeFi行業內的資金分配上扮演了決定性作用,DeFi協議本身對持有治理代幣很感興趣,這樣就可以影響資金流動的方向。在極端情況下,這些資金流向可能會有所不同,DeFi協議可能愿意支付社區認為他們所值得的資金,這樣也會吸引其他資金流入。從這個角度上來看,市場需要有一個能夠評估DeFi可以提供多少額外價值的產品,這樣可能會吸引更多額外資金流入到協議中。DeFi聚合器的未來

分析 | DeFi項目鎖倉達10.35億美元,過去一周環比增長28.04%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的19個 DeFi項目共計鎖倉資金達10.35億美元,其中MakerDAO鎖倉4.71億美元,占比45.57%,EOSREX鎖倉4.29億美元,占比41.49%;Compound鎖倉0.29億美元,占比2.85%;Dharma、Bancor、Augur、xDai等其他DeFi類應用共占比10.09%。整體而言:過去一周,dYdX、ETHLend、Dharma、Moloch、Nuo等DeFi項目鎖倉份額增幅較快,7日鎖倉資金環比增幅均在40%以上;EOS陣營的EOSREX和ETH陣營的MakerDAO鎖倉份額差距進一步縮小;受近期行情波動的影響,DeFi市場整體活躍度有明顯提升,總鎖倉資金環比增長28.04%。[2019/5/20]

到目前為止,DeFi聚合器傾向于專注于某些特定DeFi工具,比如交易、借貸工具等,他們的最終狀態將可能會變成一個收費高昂的應用商店。以最低限度的提取性和對任何有互聯網連接的人開放,DeFi聚合器將為用戶提供與以太坊上幾乎任何DeFi協議進行交互的能力,同時提供機器人咨詢服務,盡可能有效地分配用戶的資金。DeFi聚合器的未來「圣杯」,在于他們是否能夠在細微差別下創造新的網絡效應以鎖定更多資金,比如圍繞生態系統代幣自己創建流動性,比如基于mStable的mUSD、基于yearn.finance的yCRV,這樣將更會吸引用戶將資金存入到DeFi協議之中。當然,這種方式是否足夠強大并最終獲得成功還有待觀察。但有一點是肯定的,DeFi聚合器不會離開,因為他們是DeFi生態系統中非常重要的一部分,隨著區塊鏈上流入的資金規模越來越大,DeFi聚合器也會發揮更強大的作用。YFI狂熱只是冰山一角,DeFi聚合器的時代才剛剛開始。

原地址:https://medium.com/作者:MelonCouncil譯者:La校對:李意翻譯機構:DAOSquare 2019年2月,MelonProtocol上線主網.

1900/1/1 0:00:00區塊鏈無法主動獲取鏈下數據,但區塊鏈又需要鏈下數據,所以為區塊鏈提供可靠鏈下數據的預言機就誕生了。區塊鏈是一個去中心化的可信系統,對數據的準確性要求非常高,否則區塊鏈就不可信.

1900/1/1 0:00:00隨著我國疫情防控取得階段性的勝利,以及政府及時推出了多項針對性的利好政策,中小微廠商開始逐步復工復產,市場預期也開始穩步向好.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:YFBoys,Odaily星球日報經授權轉載。一個幣被大家關注到,多半是因為它的價格,要么漲得“出類拔萃”,要么跌得“鬼斧神工”.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:ShauryaMalwa&MichaelMcSweeney,譯者:Wendy,星球日報經授權發布.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MICHAELKAPILKOV,Odaily星球日報經授權轉載。彭博社的年中報告指出,比特幣的價格可能很快會突破1.2萬美元.

1900/1/1 0:00:00