BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+0.23%

ETH/HKD+0.23% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+1.11%

ADA/HKD+1.11% SOL/HKD-0.17%

SOL/HKD-0.17% XRP/HKD+0.07%

XRP/HKD+0.07%編者按:本文來自加密谷Live,作者:MartinYoung,翻譯:凌杰,Odaily星球日報經授權轉載。在迅速擴張的去中心化金融世界中,出現了一個新的玩家,吸引了尋求高收益的流動性礦工(即通過為DeFi提供流動性賺取收益的人)。YearnFinance是最新的DeFi寵兒,其YFI代幣正在獲得大量關注。DeFi市場已經達到了總價值鎖定30億美元的里程碑。這一成就比大多數人預期的要快得多,因為許多加密行業的人都預測2020年才會達到20億美元。新的流動性挖礦代幣和DeFi平臺的快速發布,造成了海嘯般涌入這些協議的抵押品。最近幾周,似乎沒有一天不出現新的DeFi代幣價格呈拋物線,或者平臺在抵押品鎖定量上創下新高。就連DeFi中鎖定的Ethereum數量也飆升至390萬ETH的歷史新高,相當于總供應量的近3.5%。今天DeFi的寵兒是YearnFinance,因為它的"無價"代幣一直在吸引流動性礦工。

美國第四季度核心PCE物價指數年化季率初值錄得3.9%:金色財經報道,美國第四季度核心PCE物價指數年化季率初值錄得3.9%,為2021年第一季度以來新低。[2023/1/27 11:31:30]

YFI年收益率達到四位數

最新上市的DeFi治理代幣是Yearn的YFI,發行方自己也給它貼上了"無價值"的標簽。總結這個行業的雛形狀態,價格從一開始就暴漲,收獲了1.5億美元的存款。平臺自稱是借貸平臺的收益率撮合者,在合約交互過程中為最高收益率進行再平衡。YearnFinance日前發布了治理代幣,稱其將用于治理理平臺,并表示對治理平臺"不感興趣的人請遠離"。Yearn補充說,它已經發布了零價值token,以進一步放棄對平臺的控制。“我們再次重申,它的經濟價值為0。沒有預售,沒有銷售,你不能買它,不,它不會在Uniswap上。不,不會有拍賣。我們沒有任何東西。”這并不足以阻止數字淘金熱,因為流動性礦工在治理代幣上“挖礦”,大概是為了獲得投票權,但更有可能是為了獲得每年高達1000%的利息收益。據CamilaRusso最新的Defiant通訊,YFI在那些向yEarn池存入資金的人中分發。就像其他DeFi代幣一樣,其目的是鼓勵流動性提供者。“代幣分發開始三天后,這就是他們所做的:存款猛增超過1.5億美元,超過2.8億美元。”

加密貨幣交易平臺Bullish 2月年化交易收入為9700萬美元:3月8日消息,加密貨幣交易平臺Bullish今天宣布,2022年2月,該交易所平均日交易量為2.13億美元,年化月交易收入為9700萬美元。

自該平臺于2021年11月24日在受許可的司法管轄區面向特定機構客戶開放,并于2021年12月底向公眾開放以來,該交易所的總交易量已超過140億美元。該平臺提供5種交易對,預計今年將有更多的代幣上線。(BusinessWire)[2022/3/8 13:44:55]

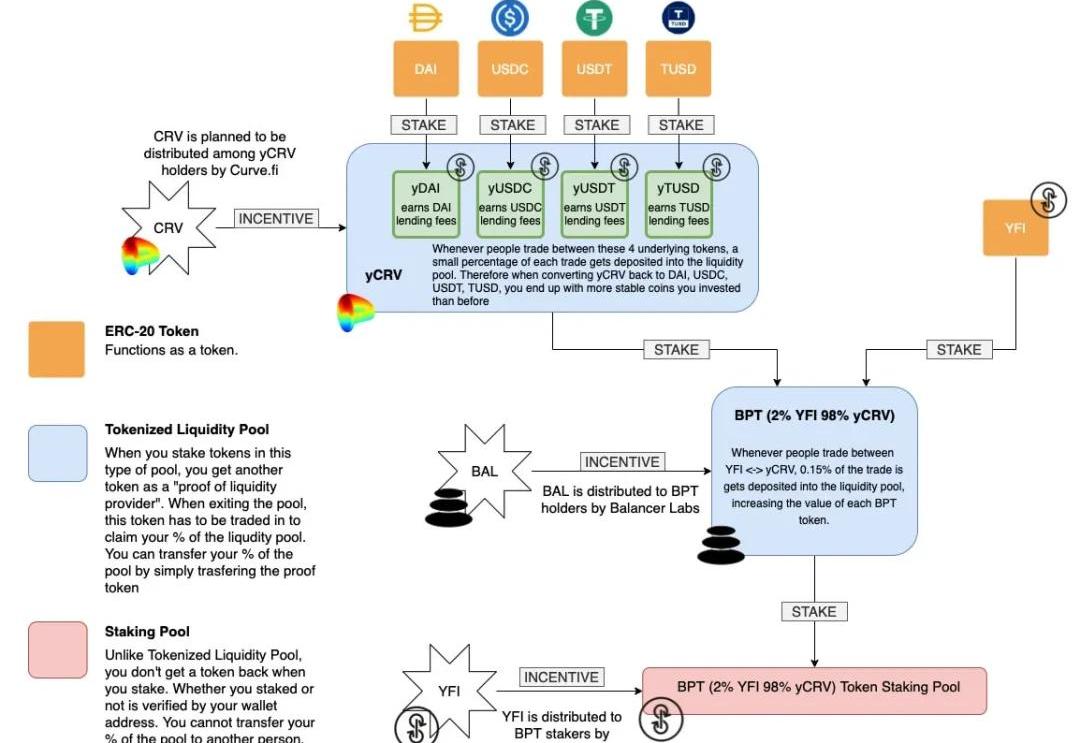

避免DeFi災難

在CooperTurley撰寫的Defiant文章中,太坊社區成員指出,YFI發行人的控制權仍然落在yEarn創始人AndreCronje的手中。從理論上講,使用簡單的Solidity代碼,Cronje可以鑄造數百萬個代幣以耗盡DAI/YFI池,該池當時包含約6000萬美元的資產。CurveFinance協議的抵押品很快就飆升至超過1億美元,這些都是基于YFI的智能合約。如果意圖是惡意的,這可能導致另一次大規模的DeFi攻擊,不幸的是,事實并非如此。昨天,通過將YFI令牌的控制置于多重簽名中來解決了這種潛在的風險,這需要9名參與者中的6名同意更改。但是,這似乎仍然有些中心化,因為只需很少的投票者就可以使用錢包。YFI只能通過使用yEarn平臺來賺取,其總供應量僅為30,000個代幣,這些代幣將使用流動性池分配給放款人。在撰寫本文時,根據Uniswap的價格為1,140美元。對于“無價值”的代幣而言,這是一個巨大的增長。目前,與Curve和Balancer合作的共有四個池,最近通過了前三個治理建議,以便在YFI中產生回報。張貼此多方面的圖像是為了解釋Yearn池的運行方式:

獨家 | 比特幣年化期現價差約為6.57%,較前一日上漲0.64%:金色財經報道,據同伴客數據顯示,9月17日(格林威治標準0時)比特幣年化期現價差約為6.57%,較前一日上漲0.64%,市場情緒指數為“樂觀”。

注:>20%?極度牛市;10%~20%?牛市;5%~10%?樂觀;2%~5%?謹慎樂觀;0~2%?謹慎;-5%~0?謹慎悲觀;-10%~-5%?悲觀;-20%~-10%熊市;<-20%:極度熊市[2020/9/17]

吸引人之處是其中一些池所提供的高額的年收益率。Turley觀察到;“LP的峰值價格剛剛超過$2,000/YFI,因此他們希望將上述任何一個池中的APY定位在1,000%以上。”他補充說,這些是需求激增帶來的短期回報。始終保持四位數字的APY是不可持續的,但是,yEarn一直為其YearnFinance貸款池提供約10%的年回報率,YearnFinance貸款池基于當時的最高回報率,在Compounds,Aave和dYdX之間自動調整。Turley在該項目的一個中等職位上詳細闡述了治理建議,結論是;“如果你還沒有發現,YFI正在進入一個未知的領域。如果你已經走到了這一步,你就是少數幾個已經知道如何在迄今為止最遠的DeFi“兔子洞”中導航的人之一。”DeFi有多少增長空間?

BiKi網格寶ODIN首日挖礦年化收益達469%:據BiKi官網,BiKi網格寶已支持ODIN網格挖礦,且8月15日首日ODIN挖礦年化收益達469%。據悉,通過?格寶工具進??格交易的用戶將獲得前一日ODIN/USDT幣幣交易50%手續費獎勵。平臺將每?對正在運行的?格訂單進行隨機快照,符合條件并運行時間在12?時以上的?格訂單,將在第??獲得產出。具體詳情可登陸BiKi官網查看。

?網格寶是BiKi推出的自動收益工具,支持主流幣與DeFi等熱門幣種自動套利,收益穩定、無須盯盤、使用簡單,可自動生成交易策略幫助用戶獲得高頻交易收益。[2020/8/20]

DeFi生態系統最新的30億美元里程碑,是在TVL達到20億美元之后的僅二十天便達到了。今年到目前為止,就鎖定的加密貨幣作為抵押品而言,DeFi領域已取得了令人矚目的350%的增長。自然地,如果以太坊價格上漲,TVL的數字就會繼續增加。

以目前的增長速度,每天都有更多的增漲機會,在接下來的30天內,TVL的下一個里程碑將達到40億美元。根據DeFiPulse的數據,Aave是過去24小時內表現最好的平臺,抵押品鎖定飆升至4.8億美元的歷史新高,當天上漲11%。在YFI的賺錢效應的影響下,CurveFinance也飆升。在過去的幾天里,該流動性平臺上的抵押資產增長了280%,達到2.88億美元的峰值。這將Curve推到了DeFi項目的第五位,超越了Balancer和InstaDApp。

編者按:本文來自加密谷Live,作者:ChainalysisTeam,翻譯:Liam,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:SAMUELHAIG,編譯:Wendy,星球日報經授權發布。比特幣現金社區在是否改變這種加密貨幣的難度調整算法的問題上存在分歧,據悉,最近的一次開發者會議以與會.

1900/1/1 0:00:00編者按:本文來自默爾財經,Odaily星球日報經授權轉載。北京時間7月31日晚,Filecoin官方在Slack社交平臺表示,校準網于北京時間8月1日重啟,測試網激勵競賽代碼凍結,經濟模型的具體.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。聚合平臺就是這樣一個能夠與用戶形成直接關系的平臺,可以用零邊際成本為用戶提供服務,并通過供需之間的良性循環來降低用戶獲取成本.

1900/1/1 0:00:00首先我們要恭喜一下昨天以太坊5周年,而且昨晚以太坊價格是剛好從0點開漲,未免沒有一些ETH的支持方為以太坊的下一個5年開一個好頭的意思.

1900/1/1 0:00:00最近一段時間,關于NFT的討論此起彼伏,NFT帶有金融屬性,有投機的空間人們的熱情就會調動起來.

1900/1/1 0:00:00