BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD-0.47%

ETH/HKD-0.47% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD-0.61%

ADA/HKD-0.61% SOL/HKD-0.74%

SOL/HKD-0.74% XRP/HKD-0.3%

XRP/HKD-0.3%1900年,英國物理學家湯姆生在皇家學會發表了一場著名的演講。他在回顧物理學所取得的偉大成就時說,“物理大廈已經落成,所剩只是一些修飾工作,只不過出現了兩朵令人不安的烏云。”湯姆生的演講代表了19世紀末物理學界的主流思潮:經典物理學基礎牢固,臻善臻美,往后難有作為。但湯姆生很可能沒有想到的是,兩朵小烏云隨后帶來了狂風暴雨,經典物理學大廈被瞬間顛覆,物理學由此進入了以相對論和量子力學為基礎的新時代。百年后的2020年,金融市場上正在發生同樣的事情。交易制度一直是金融市場順利運行的重要基礎。經過200多年的發展,金融市場從最初的詢價交易制度發展到后來的做市商交易制度,再到20世紀80年代以來電子信息技術的快速發展下興起的競價交易制度,金融市場呈現出豐富紛繁的交易制度。

很多市場人士認為,目前的金融市場交易制度已經趨近成熟,穩定于“詢價、報價、競價”三種交易制度,難以再生產新型的交易制度。但2020年橫空出世的DeFi項目Uniswap,卻采用一種新的交易范式:基于區塊鏈智能合約的AMM。一、金融市場交易的范式革命---自動做市商

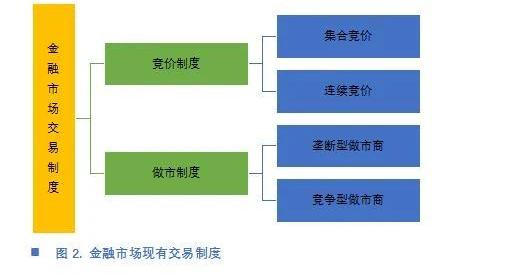

范式一詞是由美國著名科學哲學家托馬斯·庫恩提出,庫恩認為只有導致科學革命,使科學獲得一個全新的面貌的一套理論體系才能被稱之為范式,而自動做市商很明顯屬于此類。因為自動做市商制度不僅僅只是實現了交易自動化,無人化,更重要的是它為金融市場引入了一種全新的交易方法和理念,是從“0到1”的創新。想要理解AMM帶給金融市場的變革,需要先了解現有的金融市場交易制度。經過近兩百年的發展,尤其是自上世紀70年代的信息技術革命以來,金融市場目前有兩種主要的交易制度:競價制度和做市商制度。

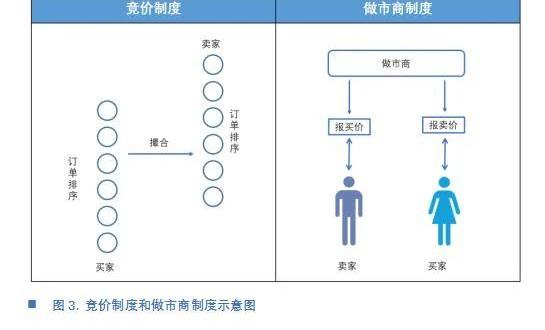

首先是競價制,競價交易是市場買賣雙方直接進行交易,在市場的交易中心以買賣雙向價格為基準,按“價格優先”、“時間優先”等規則進行撮合達成交易的一種制度。因為價格由買方訂單和賣方訂單共同驅動,所以又稱指令驅動制度。競價制又分為集合競價和連續競價,其中在集合競價制中,交易的買賣分時段性,是在某一規定的時間,將不同時點收到的訂單集中起來進行匹配成交;而連續競價制度,則是在各個時點連續不斷地進行交易,只要存在兩個相匹配的訂單,交易就會發生。其次是做市商交易,又稱為雙邊報價交易,是指以報價商為市場的價格維護人,報價商向市場同時報出買價和賣價,市場的買家和賣家根據報價與之成交,而買家和賣家之間不直接成交的交易組織模式。該交易方式依賴做市商的報價來完成買賣,所以又稱報價驅動制度。做市商制度又分為壟斷型做市商制度和競爭型做市商制度,前者的由交易所指定一個券商來負責某一股票的交易,后者則是每一種股票同時由多個做市商負責。

歐科云鏈:鏈上天眼已監控BXH相關地址集:10月30日消息,去中心化交易協議 BXH 今日通過 Twitter 發表聲明,宣稱在幣安智能鏈(BSC)上遭到攻擊。BXH官方出于謹慎考慮,已暫停了在Heco,OEC相關存取款服務。天眼團隊正在密切關注BXH在Heco&OEC合約部署情況,并將發出預警提示,鏈上天眼團隊根據BSC鏈上數據已知黑客通過跨鏈操作將 4000ETH 和 300BTC 轉移到了以太坊和比特幣鏈上。天眼團隊目前監控了黑客在 BSC 和以太坊上的地址: 0x48c94305bddfd80c6f4076963866d968cac27d79,以及比特幣地址 1JwQxqfcHJn3nRgjFv3ZJD2MqUywbKu9oU。

鏈上天眼團隊將持續關注黑客地址動態,并預警交易所和錢包注意加強地址監控,避免相關惡意資金流入平臺,并建議用戶注意鏈上資金安全,可通過授權管理工具,檢查授權狀態,保護自己的鏈上資金安全。以下是本次事件部分已被監控地址:[2021/10/30 6:21:57]

無論是競價制度還是做市商制度,兩者依賴訂單薄,即需要將訂單掛至訂單薄上,以價格作為信號進行交易。在競價制度中的要求撮合是按最有利于交易雙方的價格買賣資產;同樣地,做市商制度中要求做市商必須事先報出買賣價格,而投資人在看到報價后才能下達交易委托。

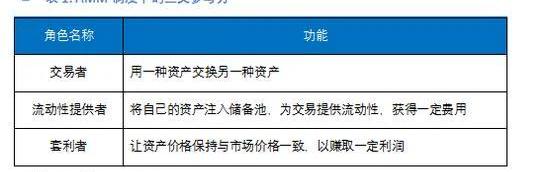

然而,以Uniswap為代表的去中心化交易所則采用了一種全新的交易制度---不需要訂單薄,也不需要交易對手方,即可完成資產的自動交易兌換。這神奇的交易模式背后僅僅是依賴一個簡潔的數學模型:x*y=k,其中x,y分別代表需要交易的兩種資產的數量,而k是一個固定的常數。因此這類自動做市商又被稱為常數函數做市商。一般而言,CFMM中包括三類參與方,如下表所示。在這三類參與方中,最重要的角色是流動性提供者,負責向Uniswap的智能合約中注入自己的資產,作為資產儲備池,為交易提供流動性,并以此獲取交易費用收益。其次是套利者,他們負責修正交易價格,保證交易價格與市場價格一致,但也會產生無常損失,給流動性提供者帶來虧損的風險。

歐科云鏈梁晨:Web 3.0時代中的區塊鏈技術發揮重要作用:9月10日消息,在第九屆中國中小企業投融會中的區塊鏈產業峰會分論壇上,歐科云鏈運營總監梁晨受邀參與圓桌對話,與河南省大數據研究院副院長管濤,中科院軟件所區塊鏈應用研究實驗室副主任武景剛等嘉賓齊聚一堂,就區塊鏈重塑政務與互聯網進行深入探討。

談到價值互聯的下一個網絡時代中,即Web 3.0模式,梁晨表示,第一,Web 3.0個人的身份信息、資產和所有行為數據,可能會由自己掌握,用戶授權給應用層,而不是每個人在不同平臺進行注冊,所有個人數據沉淀在平臺上,形成數據壟斷和數據孤島。

第二,web 3.0階段,從用戶參與的角度來看,會有更強的沉浸感,更低的進入門檻,更便捷地在應用之間進行用戶歷史活動數據的遷移。這一切變化都需要強大的區塊鏈基礎設施。

據了解,歐科云鏈集團一直深耕在技術研發,行業科普,專業研究等領域。[2021/9/10 23:15:48]

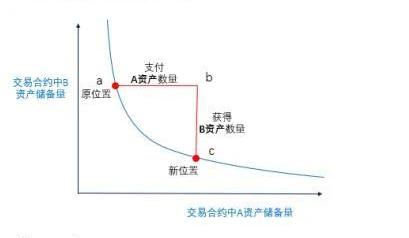

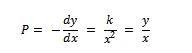

我們以Uniswap中資產A和資產B的交易為例。在交易開始前,我們需要向區塊鏈的智能合約中注入x數量的資產A和y數量的資產B來作為流動性儲備,即在公式x*y=k中,x,y和k的初始值由流動性提供者確定。因為資產A和資產B之間的初始價格P=x/y,所以當第一個流動性提供者把自己認為等價值的資產A和資產B充值到此智能合約中,就可以實現初始價格P的設置。假如一個交易者想用m個資產A購買一定數量的資產B,為此他需要向Uniswap的智能合約發送m個資產A。為了保證k值不變,那么智能合約需要向投資者支付n個資產B,即

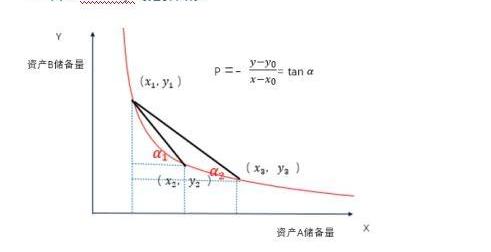

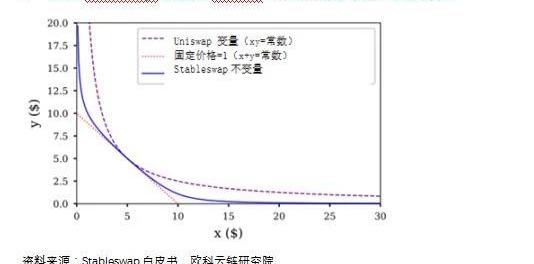

公式即決定了支付給交易者的資產B數量n。從圖像上看這一交易過程更為簡潔:因為k是一個固定的常數,所以兩種資產的數量x和y只能在下圖中的反比例函數圖像上運動。開始時在圖中的a點,當交易者向智能合約打入A資產時,的坐標來到b點;為了使回到反比例函數圖像上,必須減少B資產的數量,隨后運動到了新位置C,并完成交易。

港股收盤:火幣科技收漲13.47%,歐科云鏈收跌2.84%:今日港股收盤,恒生指數收盤報24458.129點,跌幅0.56%。歐科集團旗下歐科云鏈(01499.HK)報0.205港元,收跌2.84%;火幣科技(01611.HK)報4.38港元,收漲13.47%。[2020/8/3]

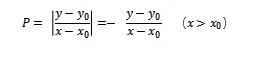

從圖像上看,在交易前合約內兩種資產的數量為,交易后變為,那么其實際交易價格為:

當兩種資產的數量都微小變動時,我們可以發現實際交易價格為原函數的導數,即:

從上我們可以看出,自動做市商制度打破了傳統的交易制度模式,不需要訂單薄,也不需要做市商報價或者系統撮合,而是利用儲備池中的流動性來完成資產的交易兌換;最重要的是,AMM的交易價格也不是由做市商的報價或交易者的訂單確定,而是由資產池中兩種資產數量的比值確定,因此它是一種流動性驅動的交易制度。

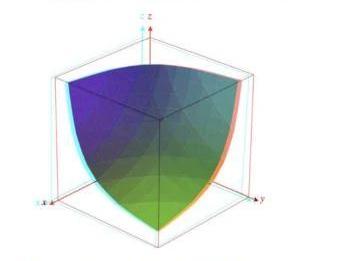

Uniswap的模型設計是基于兩種資產進行交易,所以反映在二維圖像上是一條雙曲線;另一個著名的DeFi項目Balancer則對此進行了擴展,將CFMM推廣到超過兩種資產的情況,其恒定函數模型如下:

R是每種資產的儲備量,W是每種資產的權重,k是常數。從圖像上看,Balancer將原來的二維雙曲線擴展至多維,下圖即在三維下的恒定值曲面圖像。

港股收盤:歐科云鏈收跌1.11%,火幣科技收漲0.95%:金色財經報道,今日港股收盤,恒生指數收盤上漲178.95點,漲幅0.73%,報24643.89點,歐科集團旗下歐科云鏈(01499.HK)報0.178港元,收跌1.11%,火幣科技(01611.HK)報3.19港元,收漲0.95%,雄岸科技(01647.HK)報0.236港元,收漲0.85%。[2020/6/19]

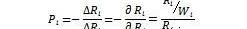

在Balancer的儲備資產池中,盡管有多種資產,但與Uniswap平臺一樣,任意兩種資產進行兌換時,如果資產數量只發生微小變動,其實際兌換價格實際上就是這兩類資產的偏導數,即:

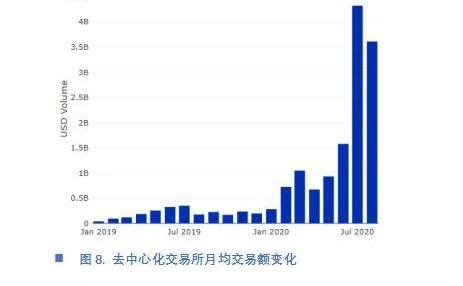

在金融市場交易制度日益復雜的今天,自動化做市商機制以x*y=k這樣一個簡潔的模型橫空出世。自6月至今,CFMM類的去中心化交易所在以太坊上迅速崛起,其月均交易額從年初的不足5億美元迅速上升至目前的40億美元。特別是Uniswap,其日均交易額突破1億美元,超越了許多中小型交易所,達到美國最大加密資產交易平臺Coinbase日均交易量的三分之一,這印證了中國古代的哲學智慧----大道至簡。

二、AMM是否能取代傳統交易制度?

由于近幾個月來AMM在以太坊上的大獲成功,很多人都在討論AMM能否取代傳統的競價和做市商制度。正所謂“汝之蜜糖,彼之砒霜”,AMM憑借其極富數學簡約之美的交易模型在市場上大放異彩,但也造就了它的缺陷不足。在與傳統交易制度競爭時,AMM主要面臨無法獨立定價、無常損失和交易深度不足等問題,使得它很難取代傳統的交易制度。1.AMM的定價問題 首先是資產交易的獨立定價問題。在競價制度中,價格優先原則是競價市場上普遍采用的撮合原則,而且被作為首要的優先原則,即第一優先原則。它要求經紀商在接受委托進行交易時,必須按照最有利于委托人的利益買進或賣出資產,即買進資產時,較高的買進價格訂單優先滿足于較低的買進價格訂單;賣出資產時,較低的賣出價格訂單優先滿足于較高的賣出價格訂單。除價格優先原則外,還有時間優先,數量優先,按比例分配等原則,但在世界各大金融市場上,盡管第二乃至第三、第四等撮合原則上差別很大,但第一原則一定是價格優先原則,以此保證交易制度的價格發現功能。

港股收盤:歐科云鏈收跌1.91%,火幣科技收漲4.10%:金色財經報道,今日港股收盤,恒生指數收盤上漲249.54點,漲幅1.04%,報24230.17點,歐科集團旗下歐科云鏈(01499.HK)報0.205點,收跌1.91%,火幣科技(01611.HK)報3.30點,收漲4.10%,雄岸科技(01647.HK)報0.275點,收漲16.53%。[2020/5/8]

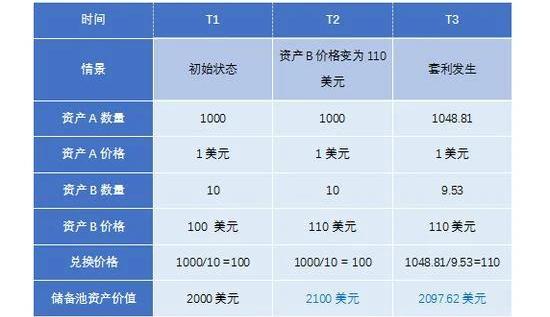

做市商制度同樣具有價格發現的功能。做市商的收益主要來源于買賣差價,在對市場進行做市時,以收益最大化為目標。這要求做市商必須充分利用市場信息,提出報價,與此同時,投資者根據做市商的報價做出投資決策,并將自己的交易信息及時反饋給做市商,隨后做市商再根據手上的資產頭寸和價格差異調整報價。因此,在做市商與投資者的共同推動下,市場可以發現真實的交易價格。然而,自動化做市商制度卻沒有價格發現的功能。比如在某一資產的交易上,用戶A掛出的是5美元/手的買單,用戶B掛出的是10美元/手的買單,在競價制度或做市商制度下,用戶B先實現交易,但在Uniswap平臺上卻無法保證用戶B先成交。因為我們前面提到,AMM的價格是靠流動性驅動的,交易價格由儲備池的資產情況決定,而非訂單價格決定,即AMM只能產生交易價格,卻不能發現市場價格。為此,AMM不得不引入套利者這一重要角色:一旦AMM平臺上的價格與市場公允價格不同,就會出現套利空間,并將價格拉回正軌。金融市場交易制度的核心是發現價格功能,無法發現價格的交易制度注定無法成為主流。因此,從未來發展看,自動做市商制度很難取代現有的競價制度和做市商制度,但可以憑借其簡潔靈活的交易特征,成為金融市場交易的補充。2.無常損失 在上文中我們提到,由于模型設計上的缺陷,AMM不得不引入套利機制以完善其價格機制。然而,這也帶來了另一個嚴重后果---無常損失無常損失實際上來源于套利行為。我們前面提前,AMM的交易價格與市場公允價格是脫軌的,為此需要套利者進來購買被低估的資產或賣出高估的資產,直到AMM提供的價格跟外部市場匹配。因此,套利者的利潤實際上來自于流動性提供者,由于套利給流動性提供者帶來損失的這一部分就被稱為無常損失。我們以如下表格說明,在Uniswap的一個智能合約內有資產A1000份,資產B10份。初始時刻,資產A的價格為1美元,資產B的價格為100美元,此時資產池總價值為1*1000+10*100=2000美元;T2時刻,資產B的價格上升為110美元,此時資產池總價值變為1*1000+10*110=2100美元。注意到Uniswao此時的兌換價格為資產A數量與資產B數量的比值,即P=1000/10=100,而在市場公允價格下,兌換價格為110美元/1美元=110,由此出現套利空間。T3時刻,套利者向該智能合約注入481份資產A,換取0.47份資產B。套利結束后,資產A有1048.81份,資產B剩余9.53份,此時儲備池內資產總價值為1048.81*1+9.53*110=2097.62美元,相較于套利前少了2.38美元,這部分損失即無常損失。

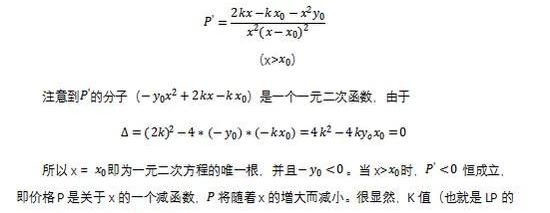

流動性提供者之所以為AMM提供流動性,是因為可以獲取交易費用,然而無常損失的存在,提高了流動性提供者的風險。如果無常損失超過了流動性收益,那么LP將不再提供流動性。因此無常損失的大小是決定AMM類DEX能否正常運營的關鍵。3.交易深度問題 交易深度是衡量市場交易優劣的重要指標之一,反映的是市場在承受大額交易時價格不出現大幅波動的能力。很多行業人士認為,只要向市場提供足夠的流動性,就可以解決交易深度問題。對于以訂單薄為基礎的競價制度和做市商制度確實如此,但對于AMM而言,其模型本身也會影響交易深度。以Uniswap為例,在上文中我們提到,交易前智能合約內兩種資產的數量為,交易后變為,那么其實際交易價格為:

從上述分析可以看出,相較于傳統交易制度,在提供相同流動性的情況下,AMM用戶向交易合約中放入越多數量的資產A,換回的資產B數量越少,即交易價格越高。所以AMM的交易深度不僅僅取決于LP的大小,跟模型本身也有關。因此,盡管Uniswap簡潔的交易模型給其帶來了巨大優勢,但同時也帶來了高滑點的問題。特別是對于儲備池規模較小的交易對資產,無法支持大額交易,否則將支付更高的價格。隨著AMM的日益火熱,AMM的交易深度問題也成為用戶和開發者們關注的核心問題。三、自動做市商制度的未來發展

相較于傳統交易制度,自動做市商具有自動化、低成本和高效的優勢,但在定價權、無常損失和交易深度等方面存在一定的問題。然而,如果考慮到自動做市商制度從創立至今只不過幾年的時間,那么以苛責的眼光要求其做到盡善盡美并不妥當。實際上,自動做市商如今已經成為區塊鏈行業中最熱門的賽道之一,出于對未來轉型和戰略發展的需要和市場前景的看好,許多大公司和創業都開始關注這一領域,并推動該制度的完善。1.無常損失的改善方案 究其本質,無常損失是由AMM平臺價格與外部市場價格偏差產生的套利造成的。想要減少無常損失,必須要降低平臺價格與外部市場價格之間的偏差。從理論上講,這很難實現,因為AMM沒有價格發現功能。然而我們卻可以另辟蹊徑---如果兩種資產之間的兌換價格保持穩定,在AMM平臺上進行交易時人們自然會以該兌換價格作為心理價格,那么價格偏差將會很小,無常損失也將很低。在區塊鏈世界中,這類最理想的資產即穩定幣,穩定幣都以美元掛鉤,價錨定在1美元,因此在穩定幣之間的兌換上,價格偏移將會很小,無常損失也最小。這也是Curve這類專注于穩定幣交易的AMM類去中心化交易所迅速崛起的原因。此外,行業內還有探索采用預言機提供價格的方案,以BancerV2為代表。只要預言機為智能合約提供真實準確的價格,就可以降低價格偏差,減小無常損失。需要強調的是,預言機只能減小無常損失,但無法解決無常損失問題。因為價格偏差的產生是由于AMM無價格發現功能引起的。價格預言機捕捉的仍然是歷史價格,而非市場最新價格,這是一種對結果進行事后的修正,甚至不能像訂單薄模式那樣看到盤口價格。2.交易深度的改善方案 以Uniswap為代表的AMM為例,從模型上看,由于其采用恒定乘積模型,導致其滑點過高,當然好處是理論上可以為交易提供無限的流動性。那么什么樣的模型可以實現零滑點問題呢?---恒定總和模型。以x+y=k為例,從圖像上看,其兌換價格恒定為1(即圖像的斜率恒為1,然而這樣帶來的缺陷是很容易耗盡儲備池的資產。因此,一種理想的方式是構建一種混合函數,如果兩種資產的價格相對穩定,就可以降低函數中的滑點值;當儲備池中的資產流動性不足時,則迅速提高價格,實現理論上的無線流動性,而Curve構建的恒定函數模型StableSwap正是此類中的佼佼者,為此構造了一個復雜的函數:

x是每種資產的儲備量,n是資產的種類,D是一個不變量,代表儲備中的價值,A是“放大系數”,即一個可調的常數,提供一種類似杠桿的作用,影響資產價格的范圍,并影響流動性提供者的利潤空間。當投資組合比較均衡時,這個函數作為一個恒定總和函數而發揮作用,當投資組合變得更不均衡時,它轉換為一個恒定乘積函數,由此實現了滑點與流動性的兼顧。

四、總結

自動做市商制度是一項重大創新。盡管在交易深度、交易定價權等方面存在問題,但它具有去中介、自動化、交易快捷等優勢,可在無訂單薄的條件下完成交易,開創了一種全新的交易范式。目前自動化做市商仍處于發展的萌芽期,但已經展現出驚人的潛力,期待未來看到更多的進展。作者簡介:歐科云鏈研究院是歐科集團旗下研究機構,主要研究內容圍繞區塊鏈產業和數字貨幣兩大領域展開,與政府、企業、高校等都有密切的合作,在業內具有一定知名度。歐科云鏈集團是全球領先的區塊鏈產業集團,總部設在中國北京,在美國、歐洲、韓國、日本等10余個國家和地區設有分公司或辦公室,旗下的歐科云鏈已在港交所上市。

Tags:AMMUNISWAPUniswapAmmunitionFirst Sport Shoes Token UnionLMCSWAP幣uniswap幣最新消息

編者按:本文來自鏈聞ChainNews,星球日報經授權發布。8月15日,CFTC公布了最新一期的CME比特幣期貨周報,最新統計周期內BTC價格整體運行平穩,行情在橫向震蕩的過程中并未走出強度可觀.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:TheDefiant,編譯:Wendy,星球日報經授權發布。基于以太坊的項目正越來越多地越過中心化的交易平臺,首先在去中心化的交易所上線.

1900/1/1 0:00:00從過去一周數據來看,比特幣價格在11500美元與12000美元間震蕩,12000美元似乎成為了近期比特幣價格新的阻力,在此情況下,鏈上數據也整體也未體現出太大變化.

1900/1/1 0:00:00文︱Vincent時至今日,談到比特幣暴漲暴跌的瘋狂一日,Allen的心情仍難以平復。8月2日,比特幣上演了一波“坐山車”般的行情,著實驚險刺激.

1900/1/1 0:00:00編者按:本文來自碳鏈價值,作者:碳7、江小漁,Odaily星球日報經授權轉載。「流動性挖礦」引爆了DeFi領域.

1900/1/1 0:00:00文|棘輪2018年,“云交易所”概念的問世,曾令許多幣圈從業者眼前一亮。無需技術開發,與頭部交易所共享深度和流動性……在許多人眼中,云交易所有望實現“人人都能開交易所”.

1900/1/1 0:00:00