BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD+0.53%

ADA/HKD+0.53% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD-0.21%

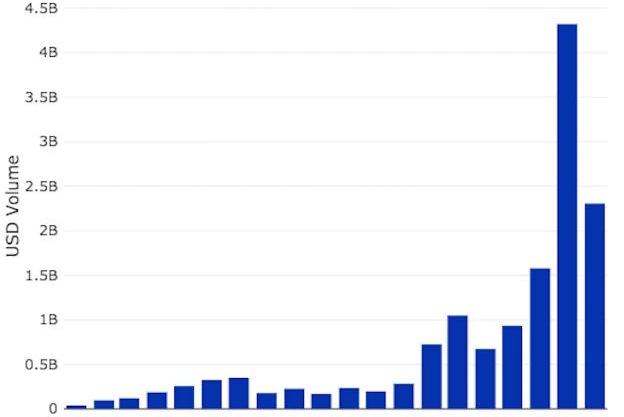

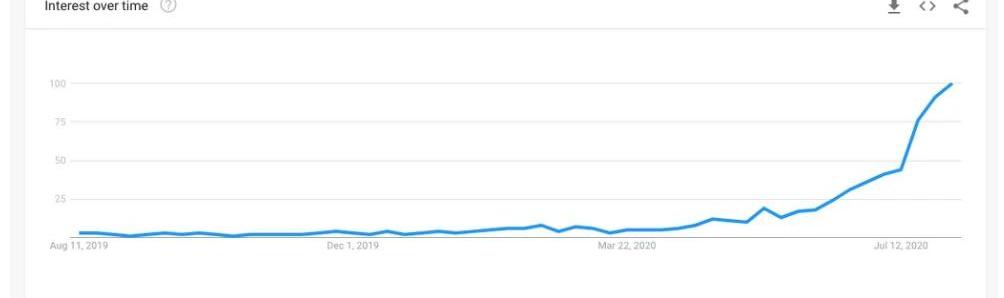

XRP/HKD-0.21%Overview概述項目優勢一:在過去一周整個去中心化交易所市場的整體交易額為15.85億美金,其中Uniswap過去一周交易額排名第一,交易總金額為7.3億美金。Uniswap作為去中心化交易所賽道的最大交易平臺,占據了46.08%的市場份額,是該賽道絕對領先者,有望享受的網絡效應,繼續領跑該賽道。項目優勢二:Uniswap采用的模型,使用戶可以直接在兌換池進行代幣兌換,不僅改變了以往的訂單簿交易模式,而且降低了做市的門檻,讓每一個用戶都可以成為某一個交易對的做市商,并分享手續費收益。該機制是DeFi領域的巨大創新,有望進一步搶占傳統中心化交易所的用戶和流量。自2018年10月上線以來,Uniswap的用戶數量呈現指數級增長,截止目前合計約14萬用戶,每月用戶數量的復合增長率約34%。項目風險一:當前Uniswap的流動性池總金額為227,049,095美元,其中前五大交易對占整體金額的40.39%。金額最大的交易對為ETH-AMPL,僅此一個項目就占整體交易金額的14.69%。Uniswap上的交易量嚴重依賴少數頭部項目,如果頭部項目的交易額以及流動性做市出現下跌,會對整個平臺的交易金額產生極大負面影響。項目風險二:當前Uniswap并不需要對平臺上的用戶進行KYC/AML審核,也沒有建立對平臺上交易的項目代幣的審核機制,所以平臺上出現了大量的詐騙項目,讓用戶產生巨大損失。此類大量詐騙項目的發生,會使得Uniswap團隊承受較大的潛在法律風險。市場前景去中心化交易所經過3年左右時間的發展,已經開始展現出了迅猛發展的態勢,特別是自動做市商制度的推出,更是將去中心化交易所的交易金額由之前的百萬美金級別增長到現在的十億美金級別。根據統計網站DuneAnalytics公布的數據,現在去中心化交易所每天的交易額已經達到3億美金,每月的交易額也將近45億美金。圖一:去中心化交易所每月交易金額統計

Uniswap創始人:FRENS代幣部署者AzFlin早已離職:8月13日消息,Uniswap創始人Hayden Adams發推撇清與早期員工AzFlin的關系,稱其早已離職。“(我)想讓人們知道這個人已經不在公司了。我們并不支持或縱容這種行為。”

此前消息,鏈上專家UniswapVillain稱,Uniswap早期員工AzFlin是Meme代幣FrensTech(FRENS)開發者;在部署FRENS代幣數小時之后,AzFlin使用多鏈橋HOP從Base網絡中轉走14枚WETH(約合25,800美元),甚至賣掉了從流動性中提出的代幣。[2023/8/13 16:22:47]

來源:DuneAnalytics市場份額

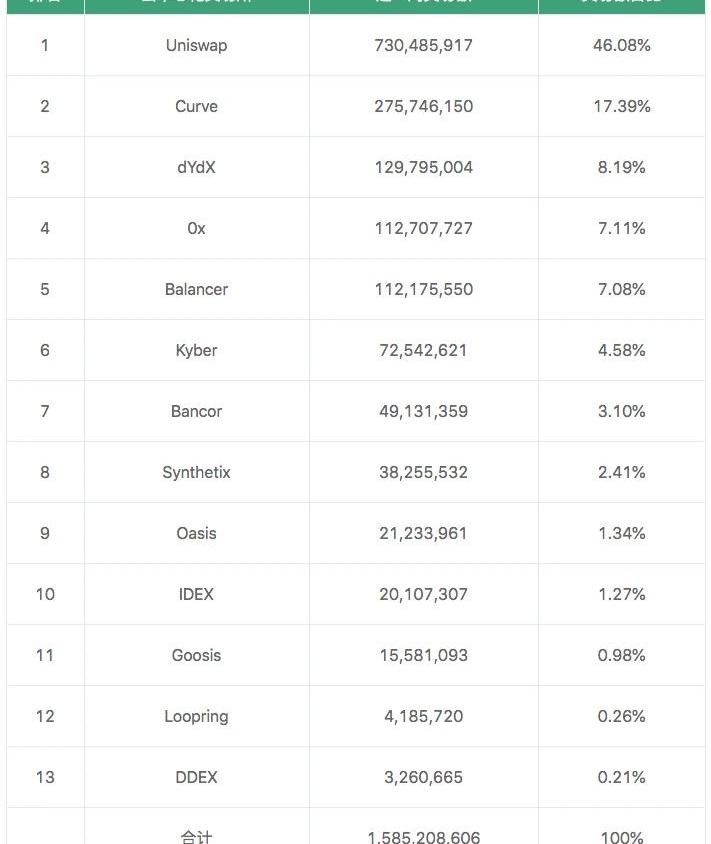

根據統計網站DuneAnalytics公布的數據,在過去一周整個去中心化交易所市場的整體交易額為15.85億美金,其中Uniswap一周交易額排名第一,交易金額為7.3億美金,整體占比為46.08%。交易金額排名第二的為去中心化交易所Curve,過去一周交易額為2.76億美金,交易額占比為17.39%。綜上所述,目前Uniswap的市場份額處于絕對領先地位,占據了整個去中心化市場份額的一半左右。表一:去中心化交易所近一周交易額排名

日本財務省舉行數字日元專家會議:金色財經報道,日本財務省21日舉行探討發行電子數據形式的法定貨幣“數字日元”可行性的專家會議首次會議,為年內匯總課題等論點啟動了討論。日本央行也在4月開始籌備民間金融機構等參加的實證試驗。該會議是“CBDC(中央銀行數字貨幣)相關專家會議”。政府尚未決定是否引進數字日元,將把會議的報告作為今后的判斷材料。[2023/4/22 14:20:18]

來源:標準共識、DuneAnalytics市場定位

Uniswap目前是建立在以太坊網絡上的去中心化加密貨幣交易所,允許用戶直接使用其協議交易加密資產。Uniswap區別于火幣、OKEx等中心化交易所,其將做市商自動化,用既定算法替代人工報價,不僅去掉了中心化的撮合與清結算,還消除了交易中的做市商。做市商不同于普通的交易人員,他們是風險中性的,一手持有代幣,一手持有現金。在訂單薄模式下,會同時發布買單和賣單,中間為差價。做市商是流動性的來源,高流動性市場需要做市商也反過來會吸引規模化的做市商參與。每個人都可以加入流動性池子,只需要將指定的兩種資產存入即可,系統通過的模型得出資產價格。產品介紹

報告:GUSD資產儲備5.62億美元,債券以短期為主:4月5日消息,美國合規交易平臺Gemini發布了旗下穩定幣Gemini dollar (GUSD) 透明度報告。報告顯示,GUSD由現金和現金等價物以1:1的比例支持,資產儲備包括國庫債券、政府貨幣市場基金和現金存款,分別為2.34億美元、5060萬美元以及2.79億美元,總資產價值5.62億美元;其中國庫債券是短期債券,為了在當前利率環境下最大限度地降低投資組合的“久期風險”,未來將把單個T-Bill頭寸限制在三個月內。[2023/4/5 13:46:38]

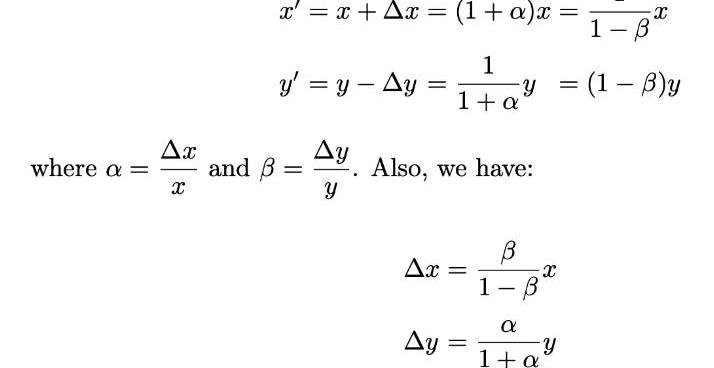

Uniswap作為當前交易額最大的去中心化交易所,其最大的特色是使用了恒定乘積做市商模型。該模型算法,最早來自ETH創始人Vitalik的論文:《Improvingfrontrunningresistanceofx*y=kmarketmakers》。恒定乘積做市商模型公式非常的簡單:x*y=k。令交易的兩虛擬貨幣為X和Y,各自數量為x和y,兩貨幣數量的乘積x*y恒等于k,k值是由第一筆注入的流動性所決定。因此,用?x數量的X幣來購買Y幣所能得到的數量?y、或是為了購買?y需要付出的?x數量,依照此公式進行計算:(x+?x)(y-?y)=k,而交易的價格就是兩幣量?x和?y的比。以下公式用α=?x/x和β=?y/y來表示?x和?y及XY兩幣在交易發生后的新均衡數量:

薩爾瓦多總統:已完成取消對技術創新所有稅收的法案:金色財經報道,薩爾瓦多總統Nayib Bukele在社交媒體發文稱,取消對技術創新所有稅收的法案已完成編寫,幣安首席執行官CZ表示支持。據此前消息,Nayib Bukele將會對涉及軟件編程、編碼、應用程序和人工智能開發等技術創新的所有稅收全部取消。[2023/4/1 13:39:24]

融資/估值情況

2019年4月,Uniswap完成種子輪融資,融資金額約100萬美元,投資方為投資機構Paradigm,如果按照20%的稀釋額度測算,預期估值約500萬美元。2020年8月7日,Uniswap創始人HaydenAdams在官網發文宣布正式獲得由a16z牽頭的1100萬美元A輪融資,其他投資者還包括USV、Paradigm、VersionOne、Variant、ParafiCapital、SVAngel和A.Capital。如果按照8%-15%的稀釋額度測算,預期估值約1.5億美元。表二:Uniswap歷史融資情況

研究:比特幣的表現可能更像美國國債:金色財經消息,Bloomberg Intelligence的最新加密市場研究表明,比特幣的表現可能開始更像美國國債和黃金,而不是股票。該研究的兩位作者認為,美聯儲貨幣政策等宏觀經濟影響導致國債市場和比特幣存在相似之處。他們補充說,“大宗商品拋售拉高的特性”和債券收益率的消退表明,隨著通貨膨脹的減少,債券、黃金和比特幣受到提振的概率增加。(Cointelegraph)[2022/8/4 12:01:31]

來源:標準共識、公開資料代幣情況

Uniswap至今還未發行平臺代幣。競爭對手分析

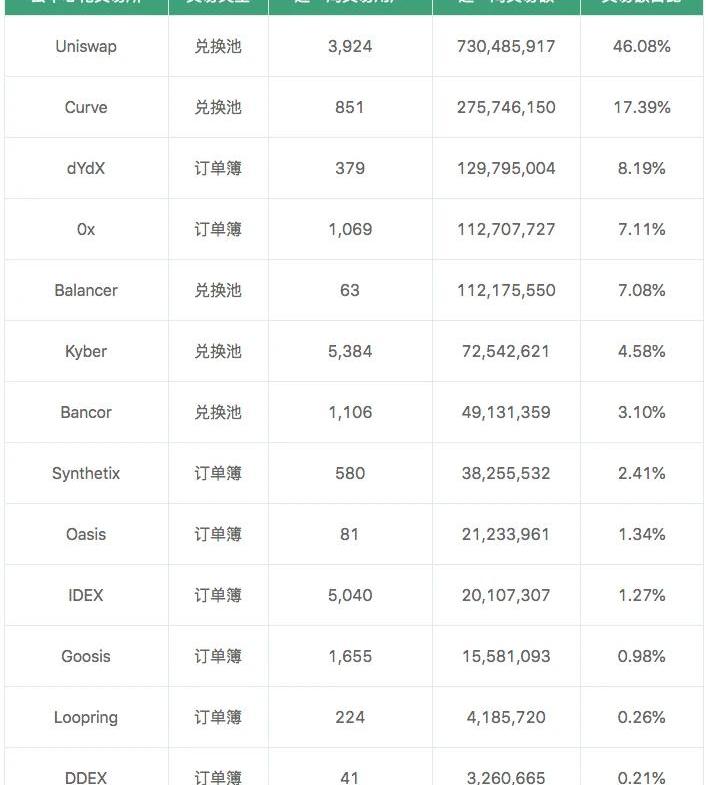

目前在去中心化交易所賽道,主要的項目約為13個,如果按照交易類型分類,則可以主要分為兩大類:兌換池和訂單簿。兌換池類型的去中心化交易所主要是采用自動做市商制度,交易用戶直接按照當前價格進行幣種兌換,以Uniswap為代表。而訂單簿類去中心化交易所采取的交易機制類似于OKEx等傳統中心化交易所,買賣雙方通過掛單撮合成交,以0x、IDEX等項目為代表。表三:去中心化交易所項目基本情況統計

來源:標準共識、DuneAnalytics通過上述對比,Uniswap目前在成交金額方面暫時遙遙領先,占據了整個市場約50%的市場份額,其他去中心化交易所數據暫時無法與Uniswap相抗衡。而在交易用戶數量方面,過去一周Uniswap的用戶數量為3,924個,少于Kyber的5,384、IDEX的5,040,在所有的去中心化交易所中排名第三,這說明Uniswap的人均交易金額要高于Kyber和IDEX。社群治理

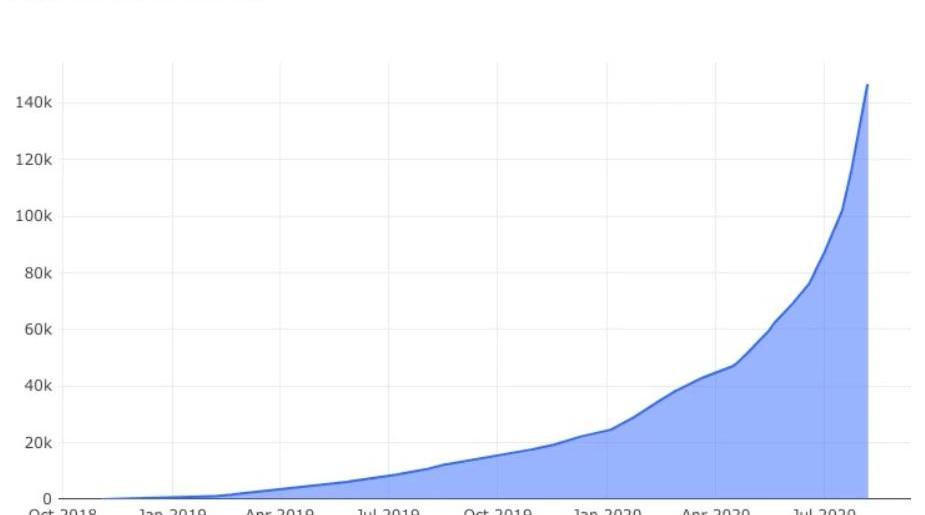

社交平臺熱度從谷歌指數來看,Uniswap的搜索熱度自2020年3月開始,出現了顯著增長,排名前三的主要搜索地區為中國、圣赫勒拿群島、新加坡。圖二:Uniswap的谷歌搜索趨勢

來源:谷歌趨勢從其他社交平臺粉絲數量來看,項目粉絲數量較多,平臺上的粉絲互動也較為活躍。表四:Uniswap的社區平臺粉絲數量

來源:標準共識、公開信息活躍用戶變化情況自2018年10月上線以來,Uniswap的用戶數量呈現指數級增長,截止目前合計約14萬用戶,每月用戶數量的復合增長率約34%。圖三:Uniswap的用戶總數量歷史表現

來源:DuneAnalytics相關風險

經營風險當前Uniswap的流動性池總金額為227,049,095美元,其中前五大交易對流動性池子金額為91,711,239美元,占整體金額的40.39%。其中最大的流動性交易對為ETH-AMPL,其流動性金額合計為33,346,110美金,占整體比為14.69%。表五:Uniswap平臺上前五交易對流動性池金額

來源:標準共識、UniswapETH-AMPL交易對過去7天的交易金額為96,115,657美金,占Uniswap過去7天交易額的13.16%。所以Uniswap上的交易量嚴重依賴少數頭部項目,如果頭部項目的交易額以及流動性做市出現下跌,會對整個平臺的交易總金額產生極大影響。法律風險當前Uniswap并不需要對用戶進行KYC/AML審核,也沒有對平臺上交易的項目代幣進行審核,所以會出現大量的詐騙項目,讓用戶產生巨大損失。根據DeFi門戶網站DefiPrime的統計,有大量項目方偽造知名項目的代幣在Uniswap上進行交易,比如在2020年7月有用戶用價值450美元左右的2枚WETH代幣換取了13,504枚假冒的Uniswap平臺幣,讓用戶承受巨大損失。所以此類大量詐騙項目的發生,會使得Uniswap團隊承受較大的潛在法律風險。

Tags:UNIUniswapSWAP中心化交易所uni幣最新消息uniswapwallet教程OSWAPiec去中心化交易所IEc一DeX

編者按:本文來自鏈聞ChainNews,撰文:小毛哥,星球日報經授權發布。DeFi生態發展迅猛,除了進入DeFi領域的資金不斷擴大,DeFi生態內的基礎設施也都朝向性能更優、用戶更易于使用的方向.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:AriPaul,加密貨幣投資基金BlockTowerCapital聯合創始人兼CIO翻譯:盧江飛去中心化金融代幣引領了最近這波加.

1900/1/1 0:00:00編者按:本文來自imToken,作者Daisy,Odaily星球日報經授權轉載。 什么是Curve? 簡單來說,Curve是一個去中心化交易所,在穩定幣兌換方面具有很大優勢,且即將發行治理代幣C.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:StefanGrasmann,翻譯:李翰博,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自威廉閑談,作者:陳威廉,Odaily星球日報經授權轉載。“BTC社區的人反應真的太慢了,那么高的利息都不去DeFi質押挖礦”這是來自一位資深從業者的吐槽,然后我看了下利息,的確很.

1900/1/1 0:00:00日元兌比特幣交易占比大漲9%;活躍地址數增加12%,大額轉賬暴漲50%;比特幣全網算力大漲5%;GalaxyDigital在《金融時報》投放比特幣巨幅廣告;諾獎得主埃里克:比特幣在未來經濟中不會.

1900/1/1 0:00:00