BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD+3.08%

LTC/HKD+3.08% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD+2.79%

SOL/HKD+2.79% XRP/HKD-0.8%

XRP/HKD-0.8%今日,備受市場關注的DeFi項目方Curve宣布其治理代幣的初始預挖礦活動已經結束,據悉,此次活動共吸引超過9000個地址參與,共計瓜分了1.515億CRV代幣,而其中有20個鯨魚地址的獎勵占到了45%,因此,有人便戲稱它是屬于鯨魚的游戲。據Curve官方表示,目前CRV尚未正式推出,目前提供的頁面只是向參與者展示獲得的獎勵。

根據定義,Curve是一個流動性聚合協議,通俗地說,它是一個去中心化交易所,并且它專注于穩定幣和比特幣錨定幣的交易。Curve自2020年1月上線以來,它已迅速成為以太坊去中心化金融生態的領跑者之一,據DefiPulse的數據顯示,Curve協議目前鎖定的價值已達到了2.46億美元,目前暫列DEX類目的第二位。與很多其他DeFi協議一樣,Curve在推出時并沒有做到完全去中心化,它是由NuCypher創始人、物理學博士MichaelEgorov領導的Curve團隊在負責管理。這意味著,盡管Curve可能是一個很棒的概念和計劃,但其作為一種協議,很容易受到單一實體的決策影響。為了解決這一問題,Curve便計劃推出治理代幣“CRV”,它的引入會使得Curve成為一個去中心化的自治組織。在我們開始討論之前,我們先來具體了解一下Curve平臺的情況。什么是Curve?

Curve創始人目前在四個平臺上的債務規模約為4870萬美元:金色財經報道,截至目前的鏈上數據顯示,Curve Finance創始人Michael Egorove在四個平臺上還有2.698億枚CRV抵押,價值約合1.66億美元,在四個平臺上的債務規模約為4870萬美元。

此前今日早上報道,Curve創始人自8月1日開始OTC出售CRV以來,已累計向30家投資者/機構出售了1.4265億枚CRV,換得資金5706萬美元。[2023/8/6 21:28:05]

如前所述,Curve是一個協議,它的重點是為用戶提供一個平臺,以便用戶可以輕松地交換某些基于以太坊的資產。正如Curve創始人MichaelEgorov在最近的一次采訪中所解釋的:“說到Curve,它是專門為以太坊上的穩定幣和比特幣錨定幣而設計的交易所。”你可能會問,除了專注于美元穩定幣還有以太坊上的比特幣錨定幣,Curve與其它訂單簿的DEX有什么不同?答案有些復雜,但歸根結底是進行交易以及提供流動性的方式不同。與傳統的去中心化交易所不同,Curve使用了一種自動化做市算法來增強市場的流動性,這使得Curve成為了一個自動做市商協議。由于其算法是為穩定幣和比特幣錨定幣設計的,因此Curve市場的流動性要遠遠超過其他DEX,其創始人Egorov在接受采訪時表示:“Curve的關鍵在于它的做市算法,在鎖定的總價值不變的情況下,它可以提供比Uniswap或Balancer高100-1000倍的市場深度。”這意味著交易者,甚至是一些超級用戶,可以很容易地使用他們的穩定幣來交換另一種穩定幣,并且交易費用和滑點都很小。根據Curve自身截至7月21日的統計數據顯示,其Compound池中的流動性提供商的年化收益率為5.51%,雖然這一回報率聽起來有些吸引力,但必須要注意的是,向一個儲備池提供加密貨幣是存在風險的。向Curve、Balancer等其他AMMDEX提供流動性的風險

GMG Ventures更名為Mercuri并推出5000萬英鎊新基金,將投資創作者經濟、隱私和游戲等領域:7月4日消息,專注于早期階段投資的倫敦風投GMG Ventures宣布更名為Mercuri,同時旗下首個多LP基金完成5000萬英鎊募資。GMG Ventures此前曾投資過NFT權證協議Unlock Protocol,據該風投創始普通合伙人Alan Hudson透露,新基金將投資創作者經濟、隱私和游戲、社區等領域的初創公司。[2023/7/4 22:17:37]

使用Curve和其他AMM協議的主要風險是遭受無常損失風險。簡單地說,無常損失是指將加密貨幣存入自動做市商協議,而不是將這些資產存放在錢包中而可能產生的損失。當流動性池中代幣的價格出現分歧波動時,這種無常損失就會出現。但值得注意的是,由于Curve是專注于穩定幣及比特幣錨定幣交易,兩種儲備資產的價格幾乎是同步的,因此這種無常損失也就微乎其微,這使得Curve在流動性供應方面要比Uniswap更好。除此之外,由于這些DEX都是使用智能合約來進行交互的,因此參與者還可能會面臨合約漏洞的風險。什么是CRV?

Curve busdv2池中BUSD占比達79.70%:2月13日消息,Curve官方數據顯示,busdv2池中,BUSD占比達79.70%;其它穩定幣中,DAI占比7.8%;USDC占比8.58%;USDT占比3.90%。

此前消息,紐約州金融服務部命令Paxos停止發行BUSD,將繼續允許贖回。[2023/2/13 12:04:07]

上面簡單介紹了Curve,然后我們來了解一下CRV究竟是什么。如前所述,Curve在發布初期時是比較中心化的,雖然用戶可以通過Twitter、Reddit或其他論壇參與進來,但這個以太坊協議的發展方向在很大程度上取決于Curve團隊。為了解決這個中心化的問題,Curve便計劃推出CRV治理代幣,以及一個CurveDAO去中心化自治組織。

跨境支付網絡和加密錢包Mercuryo完成750萬美元A輪融資:跨境支付網絡Mercuryo宣布完成750萬美元A輪融資,由TargetGlobal領投,還有一批天使投資人參與了投資。團隊表示計劃利用融資的基金推出加密貨幣借記卡,并繼續擴展到新市場,比如拉丁美洲和亞太地區。Mercuryo的產品包括內置加密貨幣交易和數字資產購買功能的多幣種錢包,以及場外交易服務等。團隊還表示,今年4月的年度經常性收入(ARR)已超過5000萬美元,客戶群體接近100萬,已經與幣安、Bitfinex、Trezor、TrustWallet等建立了合作關系。[2021/6/26 0:07:38]

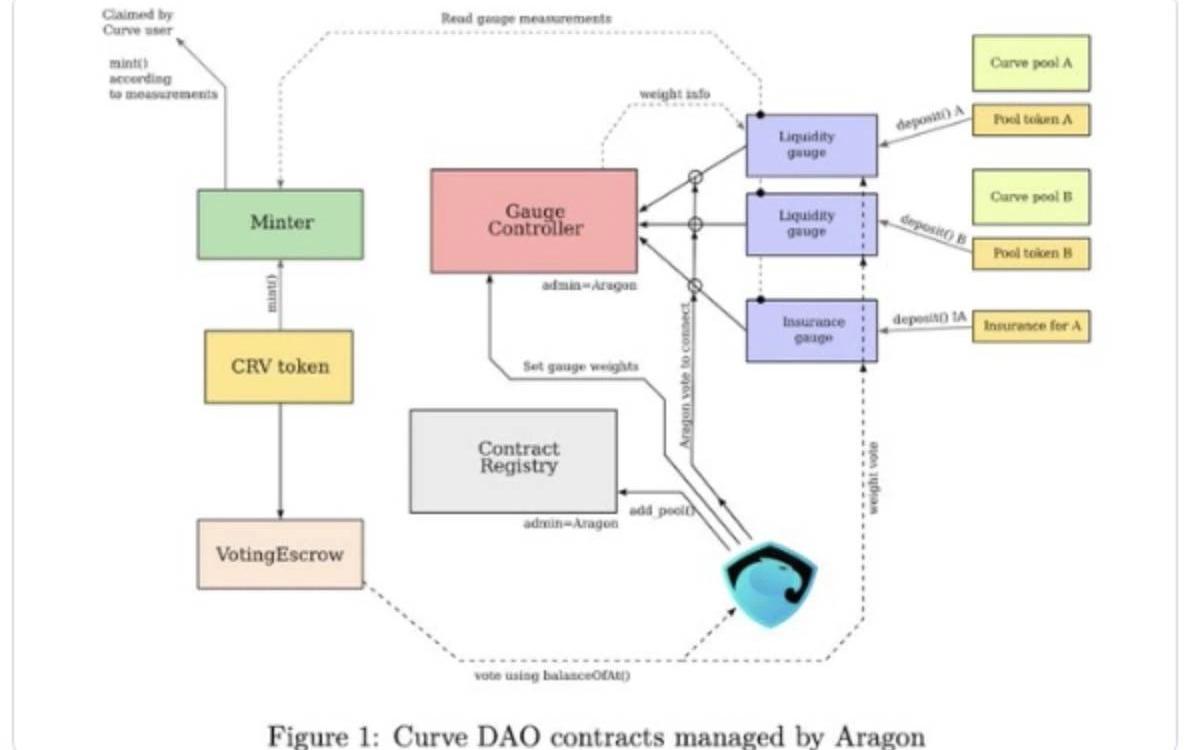

與17年市場普遍采用的ICO分配方式不同,CRV會通過流動性挖礦的方式進行分配,根據初步的方案,CRV的最大供應將達到30.3億,其中約61%的CRV將分配給流動性供應者,而在昨日結束的初始流動性挖礦活動中,有5%的CRV已被分配給了流動性提供者,并且這些代幣會鎖定1年的時間。然后有31%的CRV將分配給Curve的投資機構,目前這些股東的身份尚未被公布,但他們會有2-4年的鎖倉期。然后會有3%CRV會分配給Curve的員工,并且有2年的鎖倉期。最后5%CRV將進入可燃儲備,這些備用的代幣僅在緊急情況下可用。另外,CurveDAO是一個利用Aragon所定制的一個DAO,它將允許CRV持有人通過“時間加權投票”的方式來影響協議的發展方向。而這種投票方式會使經驗豐富的CRV持幣者享有更大的投票權重,從而減輕富有持有者的影響。鯨魚的挖礦游戲

去中心化交易平臺Curve或將于本周發行代幣CRV:據此前消息,第三大去中心化交易平臺Curve或將于本周發行代幣CRV。據悉,Curve平臺累計成交金額接近20億美元,為第三大的去中心化交易平臺。目前,Curve兌換池已經支持DAI、USDC、USDT、BUSD、TUSD和sUSD之間的兌換。據Curve介紹,CurveDAO基于去中心化自治平臺Aragon框架創建,將會有質押(Staking)機制,其CRV代幣主要用于治理和價值增值。CurveDAO將會通過收取交易費用并執行CRV代幣回購和銷毀。Curve計劃最初發行10億枚CRV代幣,并且采用通脹模式,后期代幣將增加至30.3億枚。通脹計劃的初始通脹率為59.5%。[2020/8/12]

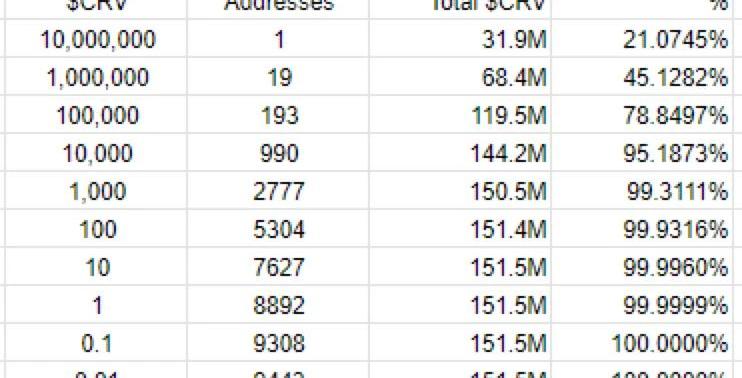

據Curve團隊成員Charlie在twitter上公布的消息顯示,在以太坊區塊高度達到1062759時,Curve的初始流動性挖礦活動便已經結束,據悉,這次活動共吸引了大約9400多個地址參與,它們瓜分了大約1.515億CRV。有參與者表示,自己投入了大約25萬美元的穩定幣來參與挖礦,但獲得的CRV代幣大約只有1000多個。

而據官方統計的數據顯示,其中有一位鯨魚參與者挖到了3190萬CRV,占到了這次活動獎勵的21.07%,另外有19個鯨魚地址挖得的CRV超過了100萬枚,而大多數地址則瓜分了剩余的少量CRVtoken。

從這一結果來看,鯨魚們顯然已統治了Curve,另外根據qkl123.com提供的數據顯示,過去24小時,Curve平臺的活躍用戶數僅有141位,但該平臺的交易量卻超過了1260萬美元,可見Curve的用戶也多為鯨魚級別的玩家。

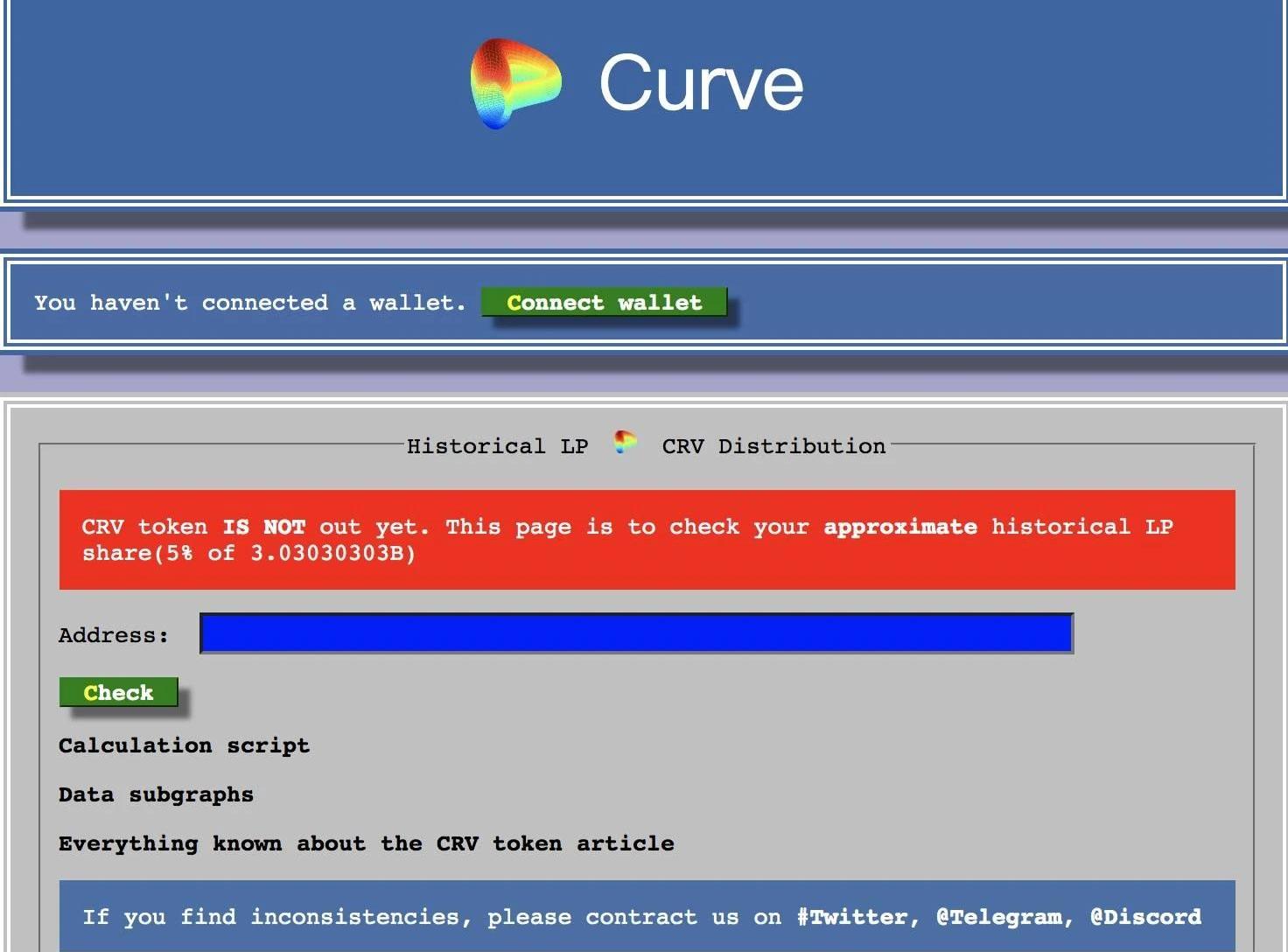

值得注意的是,根據Curve官方表示,目前CRV尚未正式推出,目前提供的頁面只是向參與者展示獲得的獎勵,也有參與者注意到,已經有人發布了假冒的CRV代幣。

編者按:本文來自01區塊鏈,Odaily星球日報經授權轉載。貨幣史是人類文明史的重要部分,所以,數千年總是有的。但是,當下人們談論最多的數字貨幣,其歷史卻短之又短,充其量不過十年有余.

1900/1/1 0:00:00這兩天最大的熱點就是YAM出了事兒,創始人發推特道歉,各路媒體機構紛紛上場,本文邏輯非常簡單:發生了什么事件、因為什么問題、未來怎么解決問題.

1900/1/1 0:00:00最近的行情比較戲劇化,比特幣在毫無征兆的情況下突然推動行情,而DeFi個別概念持續火爆,有的項目幣市值可以排在許多主流幣種前面,還有的項目幣還可以一夜翻倍,這都是處于同一個概念不同項目的代幣.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:Gisele,Odaily星球日報經授權轉載。隨著Dex、預言機等板塊的爆發,DeFi中的鎖倉資產價值已經超過76億美元.

1900/1/1 0:00:00近日,一家名為“焦耳”的交易所成為幣圈媒體和社區議論的熱點,原因不是它帶來了怎樣的投資機會或者造福神話,而是因為部分投資者爆料該交易所無法提幣.

1900/1/1 0:00:00這幾天圈內突然冒出一個傳聞:BCH可能再次分叉,而這次分叉的傳聞是因為ViaBTC礦池的CEO發布的一則微博引起的.

1900/1/1 0:00:00