BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD+2.66%

ADA/HKD+2.66% SOL/HKD+0.41%

SOL/HKD+0.41% XRP/HKD+2.08%

XRP/HKD+2.08%編者按:本文來自加密谷Live,作者:DeribitInsightMarketResearch,翻譯:Edward,Odaily星球日報經授權轉載。介紹

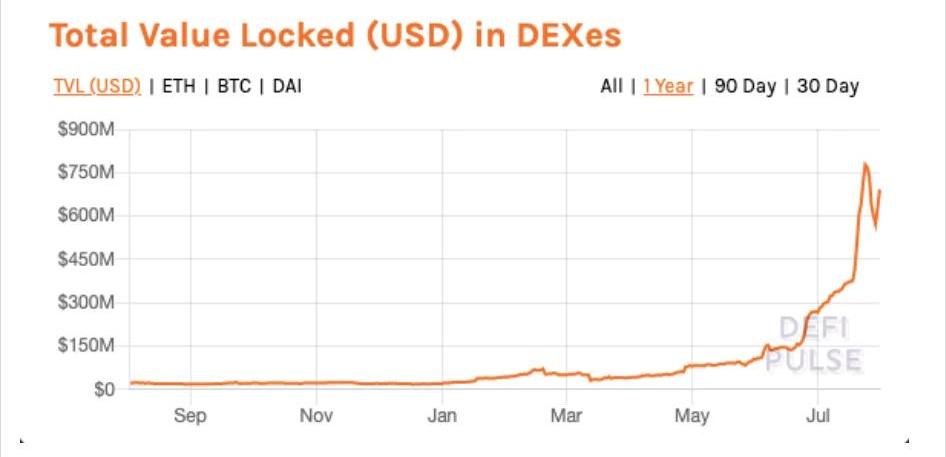

去中心化金融在最近幾個月爆發式增長,自動做市商DEX已經成為新興DeFi生態系統中不可或缺的一層。在過去一年的大部分時間里,AMMs的總流動性遠低于1億美元,這個數字在幾周內已經增長到近7億美元。

Source:DeFiPulse這種增長確實令人震驚。然而,AMM仍然面臨著一些障礙,難以被廣泛采用--其中最嚴重的是AMM流動性提供者遭受的一種獨特的"損失",這種損失被稱為"無常性損失"。本文首先回顧了無常性損失及其給流動性提供者帶來的成本。然后探討了BancorV2,一個旨在減少無常性損失的新AMM協議。如果成功,BancorV2--計劃在未來幾天內推出--可能會引起AMMs的模式轉變。流動資金規定:虛假承諾

Spot On Chain:一交易者在LBR漲前逢低買入約5.5萬枚代幣:金色財經報道,據Spot On Chain在社交媒體發文稱,一交易者在昨日LBR上漲57%之前投機成功,該交易者在0.923美元的價格用30枚ETH購入了5.48萬枚LBR。根據Coinmarketcap數據顯示,當前LBR價格約為1.34美元,過去24小時漲幅已達62.94%。Spot On Chain分析稱,該交易者在過去5次代幣交易中盈利了三次,預估所得利潤約為2.32萬美元。[2023/6/18 21:45:27]

AMMs聲稱為代幣持有者提供了一個黃金機會:通過押注自己已經擁有的代幣,成為流動性提供者,這些代幣可以隨時解押,同時在這個過程中賺取交易費。當然,任何投資者都希望能從自己的代幣上賺取一小部分利息,而不是讓它們閑置。對不對?沒那么美好。在大多數情況下,這個承諾是一個虛假的承諾--而且,對于沒有經驗的投資者來說,這是一個危險的承諾。在流動性提供的表面下,潛藏著一個隱藏的成本:無常性損失。了解無常性損失

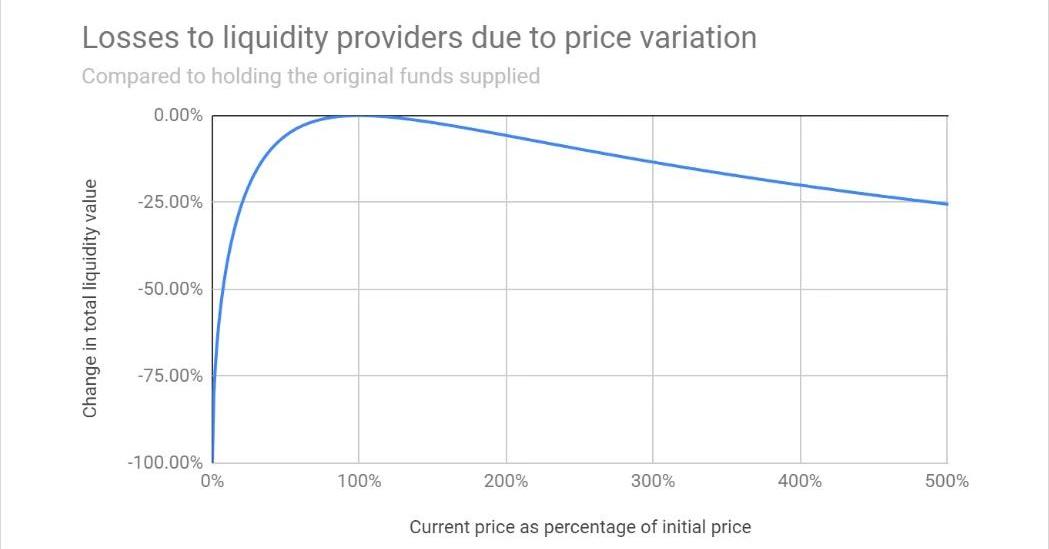

為了理解什么是無常性損失以及為什么會發生,有必要了解現有AMM的一個重要限制。在目前的形式下,大多數AMMs依靠"恒定函數"來確定內部代幣價格。這種模式對于交易來說已經足夠好了。問題是,AMMs沒有辦法自動更新以反映外部市場價格變化。這種"天真"給流動性提供者帶來了嚴重的后果。當一個代幣的外部市場價格發生變化時--比如在Coinbase或Binance這樣的中心化交易所,精明的交易者有一個很小的機會窗口,可以買入AMM中現在相對折價的哪一個代幣。例如,如果ETH的價格在中心化交易所上飆升了50%,套利者就能以原價從AMM中買入ETH,然后在其他地方賣出該代幣以獲得利潤。當ETH下跌50%時,則會發生相反的情況:快速交易者可以以虛高的價格將他們的ETH出售給AMMs。在這兩種情況下,明顯的贏家是套利者。輸家呢?流動性提供者。如下圖所示,持續的價格波動使流動性提供者無法充分實現其押注的代幣的價格升值,它加劇了價格貶值。

人工智能平臺ChatGPT:狗狗幣是有價值且合法的資產:金色財經報道,Open AI 推出的人工智能平臺 ChatGPT 對狗狗幣 DOGE 表達了看法,指出 DOGE 是一股“不可忽視的力量”,并稱:“狗狗幣不僅是一種新奇事物,還是一種合法的貨幣形式,許多人使用它來輕松、快捷地進行交易,也促進了支付,使其成為金融界的寶貴資產。”(Dogecoin’s not just a novelty, it’s a legitimate form of currency, used by many to transact and facilitate, transactions and payments with ease and speed, making it a valuable asset, in the world of finance, indeed.)(coingape)[2022/12/5 21:23:35]

波卡Substrate框架平行鏈已集成Chainlink Oracle數據:據官方消息,基于Polkadot(DOT)Substrate框架的平行鏈現在可以以簡單模塊的形式集成Chainlink(LINK)價格Oracle數據。開發人員表示,這為跨Polkadot生態系統的團隊提供了一個標準化的、易于集成的Oracle解決方案,以支持他們的DeFi應用程序.這項新服務以Substrate區塊鏈框架的模塊(或“pallet”)形式啟動,其中包括Polkadot,Kusama和其他基于其構建的獨立區塊鏈。各種平行鏈現在可以使用一個簡單的庫集成Chainlink的價格Oracle。平行鏈開發人員可以根據情況選擇是否集成Oracle的數據.[2021/4/3 19:42:36]

Source:Medium在實踐中,當流動性提供者去提取他們的代幣時,他們往往會遇到一個不愉快的驚喜:比他們最初押注的代幣更少。這種損失被稱為無常性損失。無常性損失有多"無常"?

這個詞本身就有誤導性。如果一個AMM內代幣的相對價格恢復到該流動性提供者開始押注時的價格,則該流動性提供者的損失確實是"無常"的。然而,對于流動性提供者來說,完全恢復"無常"損失的情況很少發生--尤其是那些為波動性資產提供流動性的流動性提供者。對大多數人來說,"無常的損失"往往是痛苦的永久性損失。問問那些在LINK史詩般的牛市期間為Uniswap的LINK/ETH池提供流動性的投資者吧。

警惕:WSB Chairman賬號并非WallStreetBets官方意見領袖的賬號:1月28日消息,此前,ID賬號為WSB Chairman的推特意見領發布比特幣和狗狗幣相關信息,導致狗狗幣大漲超過80%,金色財經核實后發現,該賬號并非Reddit熱門子板塊WallStreetBets官方意見領袖的賬號,實際為The Foolish Investor創始人,真正的賬號為wsbmod(@wsbmod)。WallStreetBets論壇也發布聲明稱,wsbmod是唯一官方賬號,而WSB Chairman推特簡介也顯示與R/WSB無關,所發消息不構成任何投資建議。[2021/1/28 14:13:23]

Source:BancorNetwork現有的解決方案

對于尋求限制無常性損失的流動性提供者來說,有一些戰略性的變通方法。首先,由于無常性損失是由價格波動引起的,因此流動性提供者可以通過在穩定幣池中押注來完全避開這個問題。但這種解決方案顯然無法幫助那些希望接觸自由浮動資產的流動性提供者。其次,正如HaseebQureshi在一篇優秀的文章中所指出的那樣,擁有高度相關的自由浮動資產的AMMs往往在一定程度上更不容易受到無常性損失。然而,假設代幣價格沒有完美地同步變動,這些AMMs的流動性提供者仍然會遭受無常性損失。此外,擁有高度相關、自由浮動資產的AMM只占AMM的一小部分;流動性提供者可能仍然希望將代幣押注在不相關或負相關的資產池中。第三,一些快速發展的代幣協議為了吸引流動性,采取了提供人為的高額押注獎勵。這些"流動性挖掘"的激勵措施抑制了,有時甚至完全抵消了流動性提供者所遭受的無常性損失。但是,正如AndrewKang在一個富有洞察力的Twitter帖子中指出的那樣,流動性挖礦充其量只是一個臨時性的解決方案,即使對于單個的、快速增長的代幣來說,維護成本也很高,更不用說AMM協議作為一個整體了。如果AMMs能夠消除或至少顯著減輕無常性損失,那么它們對流動性提供者的價值主張將發生巨大變化。BancorV2:范式轉變?

TrueChain發布基于TRUE的存儲側鏈(UPS)白皮書,并于14日啟動測試網:據官方消息,TrueChain10月13日正式發布基于TRUE的存儲側鏈(UPS)白皮書,并將于10月14日新加坡時間16:00 啟動UPS測試網。據悉,UPS是以TrueChain側鏈的形式提供了去中心化的存儲服務,進一步豐富了TrueChain主網的功能及擴展。UPS網絡系統原生支持數據隱私保護,并為數據交互提供支持。UPS主網將實施基于TrueChain區塊鏈預編譯合約,與TrueChain掛鉤,本身不發行任何通證。[2020/10/13]

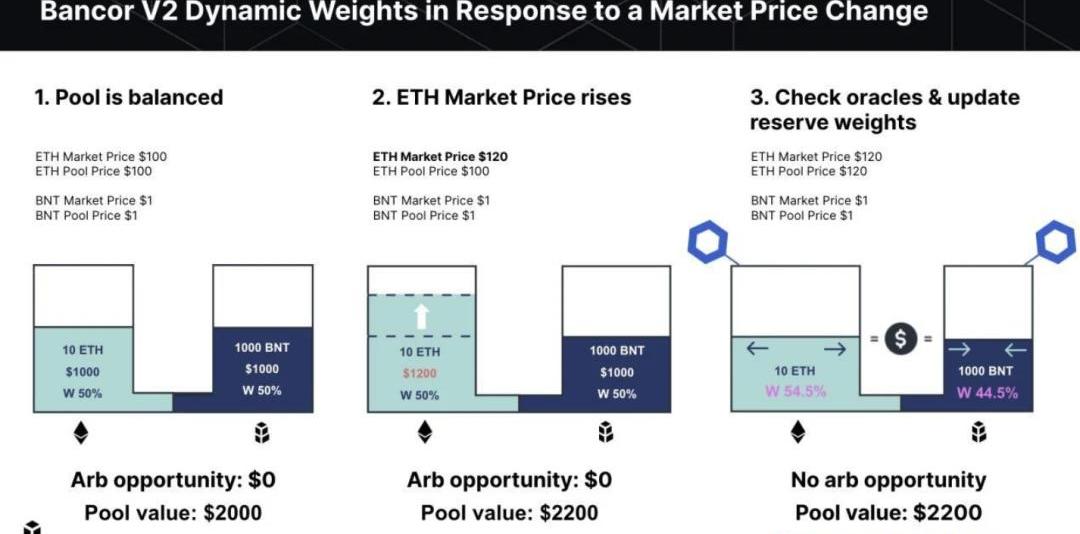

Bancor在7月底推出V2AMMs。更新后的協議的核心目標之一是減少流動性提供者的無常性損失。與現有的AMM不同--如上所述,AMM對市場價格變化是"天真"的--Bancor的V2AMM是"智能"的,這要歸功于與Chainlinkoracles的關鍵整合。當一個代幣的價格變化時,Oracle會向BancorAMMs發送更新。AMMs會相應調整,在仲裁者從差價中獲利之前鎖定新價格。這種價格調整是通過AMM常量函數中的代幣比率的動態重新加權來實現的。

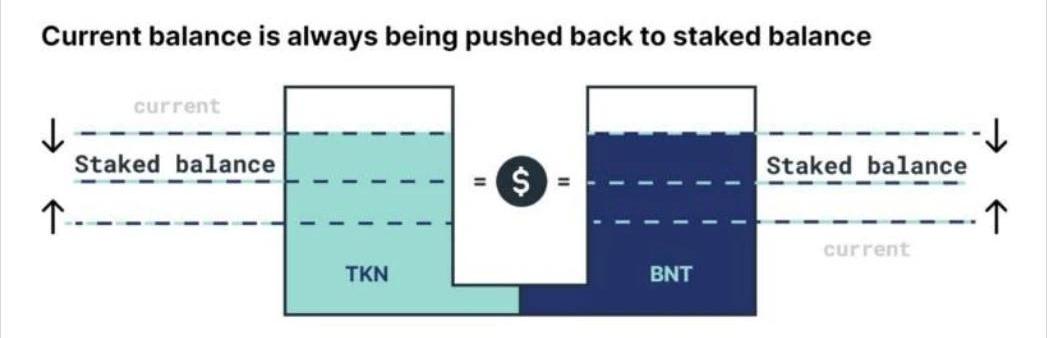

Source:ChainLink儲備權數的調整幅度由兩個額外參數決定。(1)可供流通量提供者提取的代幣的"當前余額",以及(2)流通量提供者最初提供給AMM的代幣的"定點余額"。AMM使用數學公式調整儲備權重,旨在不斷將AMM的"當前余額"返回到其"定額余額"。

Source:BancorCommunityCallAMMs如何將當前余額"推回"至定值余額?由于BancorV2AMMs允許提供單一代幣的流動性--這是協議的另一個獨特功能--AMMs必須分別跟蹤和平衡TKN和BNT儲備的當前余額。使用動態權重調整,AMMs將TKN的價格設定在誘導套利者補充TKN虧空和買入TKN盈余的水平。這些誘因將TKN的當前余額"推"回了“錨定余額”。TKN流動性提供者通過動態權重重新調整所產生的套利激勵機制避免了不穩定的損失,而BNT流動性提供者則受到協議基本靜態的費用結構的保護。盡管V2AMMs具有動態儲備權重,但交易費用總是在TKN和BNT流動性提供者之間平分。因此,當AMM的動態權重從50/50比例調整時,將有動力回到50/50平價,因為資金池的一方將以較低的資金量賺取整個資金池交易費的一半。與任何協議一樣,BancorV2對流動性提供者來說有一些潛在的風險。第一種可能是,價格Oracle可能會失敗。當這種情況發生時,依賴Oracle的AMM將暫時恢復到V1狀態,在沒有動態調整權重的情況下運行,使流動性提供者面臨不穩定的損失。另一個潛在的問題是暫時的非流動性狀態。由于權重調整過程是動態的,因此會有流動性提供者的當前余額低于押注余額的時刻,這意味著流動性提供者將無法提取其全部初始股權。該團隊聲稱,這些非流動性狀態將是短暫的--但這是協議推出后需要注意的一件事。總結

BancorV2希望吸引那些被持有的代幣賺取被動收入的前景所吸引,但又擔心屈服于無常性損失的投資者。Bancor的AMMs流動性激增--再加上滑點減少、交易量增加,以及最終為BNT持有者提供SNX式的獎勵計劃--可能會催生AndrewKang所說的"流動性黑洞"。當然,無法保證BancorV2協議能按計劃運行。但就目前的情況來看,無常性損失是阻礙大量流動性墻流入AMMs,以及更廣泛地流入DeFi的大壩。如果成功,BancorV2可能會撬開閘門。

這幾天圈內突然冒出一個傳聞:BCH可能再次分叉,而這次分叉的傳聞是因為ViaBTC礦池的CEO發布的一則微博引起的.

1900/1/1 0:00:00\n哈嘍大家好,我是小K君,今天我們要講的內容是:“礦圈的興起—礦機爭霸”。 我們上節課講了,礦圈最初的興起,繞不開兩個人,他們一個是南瓜張—張楠賡,另一個則是烤貓—蔣信予,如果說張楠賡開啟了一.

1900/1/1 0:00:00編者按:本文來自白計劃,Odaily星球日報經授權轉載。平地起炸雷。這次的炸雷來自以太坊開發者的官方討論社區“以太坊魔術師論壇”.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,編譯:隔夜的粥,星球日報經授權發布。隨著DeFi熱度的不斷提高,以太坊的gas價也在不斷飆升,據ethgasstation數據顯示,目前以太坊網絡的平均gas價已升至.

1900/1/1 0:00:00編者按:本文來自區塊律動BlockBeats,Odaily星球日報經授權轉載。伴隨著YAMfarming的火熱,以食物水果為項目名稱和圖標的meme代幣逐漸發展壯大,并為國內外社區帶來豐富的表情.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。小時候,就喜歡吃紅薯,更喜歡吃烤紅薯,覺得香。世界變來變去,紅薯還是這么香.

1900/1/1 0:00:00