BTC/HKD+1.89%

BTC/HKD+1.89% ETH/HKD+3.49%

ETH/HKD+3.49% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD+3.35%

ADA/HKD+3.35% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD+1.94%

XRP/HKD+1.94%DeFi熱引發數字淘金

在全球疫情的影響下,以太坊上美元穩定幣的發行量突破了100億美元。一個行業的盛宴就在時代的大背景下揭開了帷幕。2020年6月15日,以太坊上的DeFi借貸平臺Compound推出了治理代幣COMP的流動性挖礦:用戶可以通過存借數字資產,為Compound提供流動性來獲得一定比例的COMP獎勵。用大白話說,就是在銀行存錢借錢,贈送銀行的股票,區塊鏈很容易實現。流動性挖礦對于協議開發者來說,是無中生有的社區激勵模式,在補貼社區用戶的同時,也讓產品和用戶的利益高度統一,更多用戶可以參與Compound協議的治理。COMP挖礦活動開始兩天后,Coinbase快速上線交易,第一周價格就飆升至300刀/Comp以上,瞬時超過200%高額的年化收益率,吸引了大量的用戶瘋狂涌入Compound進行挖礦獲利,基本面數據的改善,又再度刺激了Comp的價格上漲,年化收益率繼續激增,又吸引到更多用戶加入到挖礦的大軍,鎖倉量在兩周內暴漲10倍超過10億美金,Compound市值和鎖倉量雙雙超越老牌王者MakerDao,在當時成為DeFi中最耀眼的項目。Compound引領行業之先,也引發了眾多DeFi項目如Balancer、Yearn、YAMFinance、Curve紛紛效仿并發行項目的治理代幣,激勵用戶參與生態建設。效果是顯著的——從今年6月份至今,整個DeFi市場的鎖倉量從10億美元迅速飆升了6倍左右:

DeFi抵押借貸協議PWN完成200萬美元融資:6月28日消息,由數字資產支持的點對點DeFi抵押借貸協議PWN完成200萬美元融資,該融資得到了Starkware、Nethermind、Safe Ecosystem Foundation等生態系統參與者的支持。此外,專注于加密貨幣的風險基金和包括Digital Finance Group、Jsquare在內的公司參投。PWN 支持用戶將 NFT 或任何代幣作為抵押品,投資于固定利息貸款并產生有吸引力的回報。[2023/6/28 22:06:30]

隨著各類DeFi產品的興起,DeFi的概念熱度也促使各類DeFi代幣涌現,DeFi項目的參與者也越來越集中在套利和投機活動中。越來越多的資金入場,也推波助瀾著各類新發行的DeFi代幣的價格實現爆炸性增長,隨處可見四位數的年化收益率又進一步引發集體非理性狂熱……就像19世紀50年代的加利福尼亞淘金熱,2020年又掀起了一陣數字淘金風暴——不分地區種族,無需準入的去中心化系統使得世界各地的人都可以無條件參與進來。爆炸的Gas費下DeFi淪為大戶游戲,普通用戶望而卻步

Avalanche鏈上DeFi協議總鎖倉量為107.2億美元:金色財經消息,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為107.2億美元,24小時減少1.18%。鎖倉資產排名前五分別為AAVE(14.2億美元)、Curve(13.2億美元)、TraderJoe(10.9億美元)、Benqi(10億美元)、Platypus Finance(7.94億美元)。[2022/4/23 14:43:45]

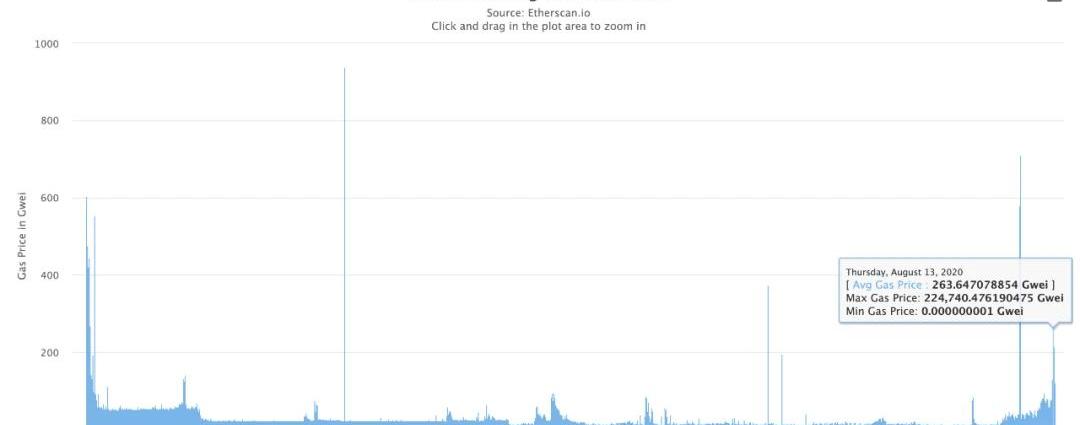

DeFi的詞匯熱度和DeFi代幣氣勢如虹的行情讓整個行業的人都蠢蠢欲動,人人都想從這看似遍地黃金的市場中分一杯羹。隨著大量羊毛黨頻繁的交易贖回操作,Ethereum的網絡使用效率越來越高,欣欣向榮的同時也形成了嚴重的堵塞,進而增加了以太坊上的交易成本。最近一個月來,幾乎每日都有項目推出流動性挖礦,刺激著參與者的神經。甚至是一些西方的DeFi的開發者,逐漸脫實向虛,項目毫無金融產品的意義可言,也無合約審計報告,卻有大批以太坊KOL/老炮站臺,走上了所謂社區MEME傳播和互相FOMO的局面,美其名曰社會實驗,最終是由大量的區塊鏈愛好者均攤了成本。唯有V神保持冷靜和克制:DeFi還不錯,很多人低估了智能合約的風險,DeFi產品“崩潰”的幾率很高。8月13日,以太坊上的交易費用達到三年內歷史新高:每筆263Gwei。

DeFi 概念板塊今日平均跌幅為0.10%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.10%。47個幣種中20個上漲,27個下跌,其中領漲幣種為:SWFTC(+17.50%)、AST(+15.91%)、LBA(+12.97%)。領跌幣種為:KNC(-10.94%)、KNC(-10.25%)、MLN(-7.63%)。[2021/3/21 19:04:17]

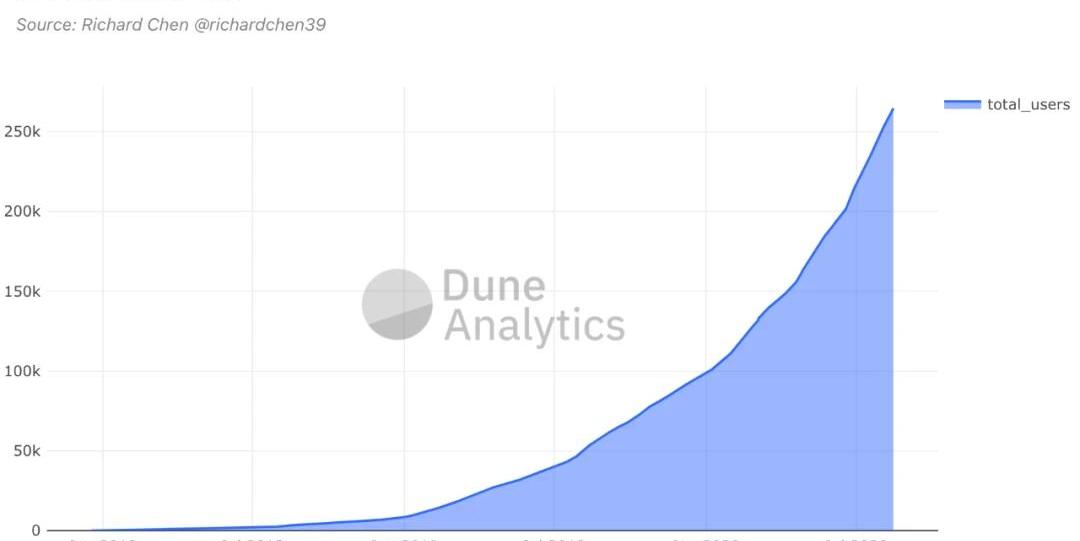

大多數DeFi合約都需要多步授權、交互的操作,每步操作都要消耗一筆高額Gas費。提現挖到的DeFi幣,也會因為合約的復雜性需要用戶支付更高額的Gas費用。如此一頓操作下來,普通的小額資產用戶能獲得投資收益甚至無法覆蓋其交易成本。Gas費的逐步增長限制著小額交易和小額資產用戶加入。與此同時,DeFi生態的用戶數量卻沒有形成同等效應的增長,活躍DeFi平臺上的用戶越來越聚焦于大額資產用戶。根據Etherscan上的數據,截止目前,整個DeFi市場的用戶數約25萬。其中,老牌DeFi項目Mkr、Comp的持幣地址數都僅有2.5萬左右。以三位數、四位數年化收益率占據了各個媒體頭版頭條的現象級應用YFI、Yam的持幣地址數僅有4000多個。DeFi之熱,不過是一群大戶從一個資金游戲游擊到下一個資金游戲。

審計公司:DeFi項目對審計有著巨大需求:金色財經報道,已對Compound和Augur等DeFi主要產品進行了審計的審計公司OpenZeppelin表示,“正在看到對審計的巨大需求”,客戶已預定至“2021年第一季度”。[2020/10/16]

金融的核心競爭力之一是極低的摩擦成本。在單筆最低10美金,最高可達一個以太坊的超高手續費用下,DeFi漸漸淪為大戶的游戲。中本聰設計區塊鏈系統的初衷,是在08年金融危機的環境下想解決中心化系統有無限增發貨幣帶來的通貨膨脹問題。一份比特幣的白皮書開辟了整個區塊鏈行業,十多年后,以太坊上流動性挖礦的開放式金融成了現象級應用,卻以超高的成本和門檻“勸退”了大部分用戶。這就像一群人原想開辟一塊自由、開放又創新的領土,卻發現土地下面黃金遍地,在鐵鏟下閃閃發光,大家相互追捧,貪婪地撫弄著戰利品,興奮地把玩著金銀財寶,巨大的財富效應使人甚至忘了來這里的初衷。有人說,技術驅動的行業卻被金融家們徹底占領,就像朋友圈里滿屏的代購。身處整個DeFi游戲鏈的下游,散戶被割的體無完膚。想要入場的散戶,無力承擔高額的Gas費躋身挖礦大群,只能通過中心化交易所“接盤”。而大戶又會通過給DeFi池子抵押代幣近乎零成本挖到的代幣再丟到中心化交易所去“砸盤”。流動性挖礦聚合器YamFinance從上線到暴跌98.8%,僅僅經歷36個小時。去中心化交易所Curve的治理代幣CRV在上線三大所后也從188美元一路暴跌高至96%。更有社區成員聲稱充值了10萬,一夜之間變成了860。Gas費的暴漲和大戶稱霸的局面,也為DeFi后來者的創新和冷啟動關上了一扇門。頭部玩家稱霸,后來者還有機會嗎?

孫宇晨:與市場斷言DeFi是否成為牛市引火線相比,探索區塊鏈增值空間更為重要:8月26日,波場TRON創始人兼BitTorrent CEO孫宇晨發布推特表示,針對DeFi目前發展趨勢持樂觀態度,與市場斷言DeFi是否成為牛市引火線相比,探索區塊鏈增值空間更為重要。孫宇晨強調,當前全球經濟受疫情影響或面臨危機,這將促使建立于區塊鏈的價值大幅增長,用數據說服持有懷疑態度的投資者,重新考慮實現區塊鏈驅動創新,將其作為新常態中一部分。[2020/8/26]

早期的互聯網行業傳承著硅谷的黑客精神,自由、開放、創新的環境讓開發者們頻頻碰撞出靈感的火花,從打開互聯網的海域到逐漸改變人們的生活方式。去中心化金融行業在Web3.0時代的探索中,也應力求構建一個更為通用,更加創新、無需準入甚至不會受政策變化影響的普惠型金融基礎設施,在逐漸更新迭代中為人們創造出新的生活模式,而不是受底層系統本身的成本和性能限制,限制著普通用戶的準入。創新合約在程序和算法設計上,也會增加復雜的邏輯和更多的計算步驟,會觸發更高的Gas消耗。當Gasprice突破了一定水平后,就會抑制創新。舉個例子來說,以太坊上日活最高的DeFi是Uniswap,日活在最近的浪潮中激增至2萬人左右,Uniswap是一個簡單優美的合約,但是功能也非常有限。相比于更為創新,通用和靈活的閃兌協議Balancer,允許多幣種做市,自定義做市池比例,允許充入單幣做市,用戶數僅僅為Uniswap不到1/10,究其原因,單次使用Balancer的閃兌要高出Uniswap的費用3-4倍,將大量的用戶趕到了Uniswap中。再比如國內新崛起的預言機Nest,單為ETH/USDT一個交易對挖礦報價就已經進入了以太坊手續費消耗的前五名,最近又推出對更多的代幣進行報價,但是除了HBTC的報價外,其它大部分交易對的報價都難以為繼。按照傳統的互聯網思維,得流量者得天下,并靠長期的“免費模式”吸引新用戶入場。在如今以太坊的生態環境下,新開發上線的DeFi產品常用的冷啟動方式——挖礦補貼,在超高的Gasprice下卻顯得力不從心。一般用戶要想分享挖礦紅利,必須有相當大額的本金,才能用極端不穩定的挖礦收益抵消手續費的開銷。經過調查,這個金額一般在2~3w美金以上為宜。如此高的門檻必然將小白拒之門外,連帶著也讓后來的DeFi創業者望而卻步。大家可以想象,一個剛剛展露頭角的DeFi創業者,合約經過時間的檢驗短,和大戶的情感連接薄弱。即使透支未來,啟動非常激進的挖礦方案,在初期能夠贏得資金的青睞也會非常艱難,因為小戶自有資金少,大戶愿意冒風險的投入資金量少,但和手續費相比,又不劃算。但對于一個金融產品來說,資金量和流動性就是生命線,可以想象枯竭的河流和池塘里沒有生命。在掌握著大部分資金量和流動性的頭部DeFi產品面前,沒有辦法降低用戶的參與成本,就意味著沒有競爭優勢可言。不僅如此,太多的優質資金僅僅追逐幾個少量的熱門項目,狂熱的市場Fomo情緒下,人人都專注于眼前的繁華而無暇顧及新的優質項目。最近頗受關注的項目Dodoex,創始人雷達熊在公開呼吁“DeFi生態發展建立在切實的創新上,為了Farming而Farming是不健康的現象”。雷達熊的心聲我非常能夠體會,因為他每天看著琳瑯滿目的Farming項目上線,內心是非常焦慮的,私下里說希望紙醉金迷的Farming活動能夠快些停止,他深知維持在高位Gasprice,對于部署Dodo,上線邀請種子用戶,是非常不友好的環境。好在雷達熊,Daidai都是有口皆碑的老玩家,在上線不到24小時內,就完成最初的流動性冷啟動。在群體非理性的熱潮下,只有以太坊的礦工們在暗自高興,在歷史長,以太坊每個區塊所包含的手續費之和第一次超過了區塊獎勵,這也讓以太坊提前完成了中本聰最早為比特幣設計的終局,區塊獎勵完全消失,僅憑手續費就能支撐體系的自洽循環。但遺憾的是,這樣的局面,并沒有達到V神對以太坊生態百花齊放的期許,而只是淘金者的一時狂熱。回歸技術,擁抱社區,力求創新

DeFi熱下,區塊鏈的從業者們可以偶爾靜下來想一想對未來的定位,重新審視下自己改變世界的決心。是踩著前人腳印,為了一棵樹下埋藏的少量黃金流連忘返而放棄整個森林,還是進一步打磨“掘金”的工具,提高技術能力,甚至實現突破性的創新,開拓出一個綠洲。

2020年被視為“DeFi元年”,市場上涌現出上千個DeFi項目展開競爭,與此同時,沉寂一年的公鏈又開始爭奇斗艷.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。Defi生態系統已經熱火朝天,生態系統中鎖定的美元總價值超過40億美元,整個DeFi環境變化非常快,這個爆拉,那個翻倍.

1900/1/1 0:00:00昨晚幣價有所回調,從結果上看比特幣也就下跌400美元左右,幅度最深時也只有600美元不到,曾經對動輒700-800美元浮動無動于衷的市場現在看起來也是敏感了許多.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:Fiona,Odaily星球日報經授權轉載。DavePortnoy是活躍在Twitter平臺上、因今年直播股票交易而大受歡迎的網紅交易員.

1900/1/1 0:00:00任何投資回報都以風險控制為前提,尤其是在目前智能合約仍處于試驗階段時。今天的內容主要是針對DEX里的AMM類型,從多個維度深入解析Uniswap的優勢與風險.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。8月8日,CFTC公布了最新一期的CME比特幣期貨周報,最新統計周期內BTC價格雖然從結果上看實際變化幅度并不是非常可觀,但是這一時間.

1900/1/1 0:00:00