BTC/HKD-3.96%

BTC/HKD-3.96% ETH/HKD-4.31%

ETH/HKD-4.31% LTC/HKD-2.29%

LTC/HKD-2.29% ADA/HKD-6.27%

ADA/HKD-6.27% SOL/HKD-9.04%

SOL/HKD-9.04% XRP/HKD-5.88%

XRP/HKD-5.88%編者按:本文來自以太坊愛好者,作者:StaniKulechov,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載。通過信用授權實現的無擔保貸款就是貸款人利用DeFi流動性提供者的閑置信貸額度來貸款,無需提供額外的質押品。對于流動性提供者來說,無擔保貸款是一種增加被動收益的方法,可以通過收取貸款利率來賺錢。貸款人只需支付較高的貸款利率,即可在無需提供質押品的情況下進行貸款。在傳統金融業,無擔保貸款在借貸活動中占據極大比重。現在輪到DeFi了。7月,Aave官宣了信用授權貸款服務。這是迄今為止,DeFi領域在推出無擔保貸款產品上首個有意義的嘗試。在進一步討論之前,我們來談談為什么DeFi需要無擔保貸款。DeFi是一個譜系

數據:當前DeFi協議總鎖倉量達728.82億美元:金色財經報道,Tokenview鏈上數據顯示,當前DeFi項目總鎖倉量(TVL)為728.82億美元。鎖倉量資產排名前五(美元):

Curve(153.78億,-0.01%);

Aave (65.88億,+2.46%);

Maker(55.38億,-0.03%);

Uniswap V3(50.01億,-0.03%);

WBTC(39.15億,0%)。[2022/11/30 21:11:42]

去中心化金融理念非常明確,就是建立一個更好的金融生態系統,面向全世界人民開放。對于DeFi的核心價值觀,社區達成了很明確的共識:不要KYC審查,也不用白名單,每個人都遵守同一套規則,沒有地理封鎖,沒有信用評分,還免去了文書工作。此外,DeFi應該是開源且非托管的:作為資金的所有者,你可以隨時隨地隨心所欲地處置自己的資金。

Waves的“Waves DeFi復興計劃”獲得通過,將結束Vires Finance的流動性危機:8月2日消息,公鏈項目Waves周二宣布,Waves區塊鏈社區已以四分之三的投票支持率通過“WavesDeFi復興計劃”治理提案,以解決當前基于Waves的DeFi借貸協議ViresFinance面臨的流動性問題。作為計劃的一部分,這些鯨魚用戶現在有兩種選擇。第一種選擇是將他們的頭寸完全清算為USDN,并增加一年的歸屬期和5%的清算獎金。否則,他們可以繼續使用ViresFinance,但不會從超過250,000美元門檻的所有USDT或USDC基金中獲得收益。

此前5月底,公鏈Waves推出“WavesDeFi復興計劃”,旨在使所有Waves協議用戶避免損失,并恢復其生態系統中DeFi協議的全部功能。[2022/8/2 2:54:17]

DeFi 概念板塊今日平均跌幅為14.48%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為14.48%。47個幣種中3個上漲,44個下跌,其中領漲幣種為:NEST(+4.43%)、MKR(+4.27%)。領跌幣種為:FOR(-25.38%)、GXC(-22.10%)、AST(-21.90%)。[2021/5/24 22:37:08]

信貸可以提高DeFi的資金使用效率

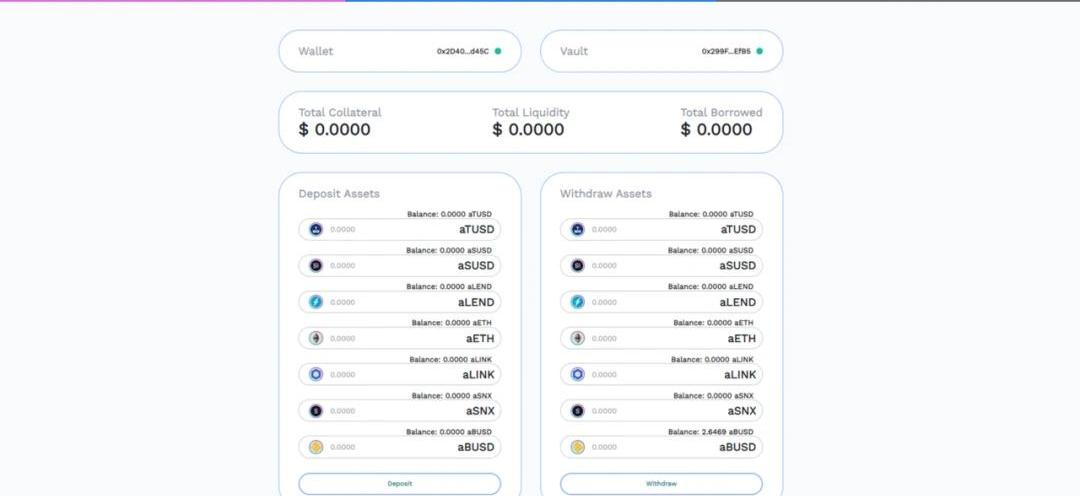

從前,DeFi用戶會通過提供穩定幣或其它資產的流動性來賺取收益。在DeFi的發展初期,Dai等錨定美元的密碼學貨幣所產生的收益率遠高于傳統銀行業的金融產品。但是,很多存款用戶雖然在借貸協議中存入了資產,但是并不想用它們來貸款。這就導致借貸協議中有大量鎖倉價值被閑置。換言之,大多數借貸協議中有很多借貸能力沒有得到使用——這部分資金的使用效率很低。這就是信用授權要解決的問題。為了提高資金使用效率,Aave推出了信用授權功能,即,那些有閑置借貸能力的存款用戶可以將自己的信用額度授權給他們所信任的人,從而賺取額外收益。Aave的信用授權功能是如何運作的

DeFi總市值868.50億美元,歐易OKEx平臺1INCH漲幅最大:據歐易OKEx統計,DeFi項目當前總市值為868.50億美元,總鎖倉量為991.00億美元;行情方面,今日DeFi代幣普漲;歐易OKEx平臺DeFi幣種漲幅前三位分別是1INCH、SUSHI、BOX;截至18:30,OKEx平臺熱門DeFi幣種如下。[2021/5/6 21:30:13]

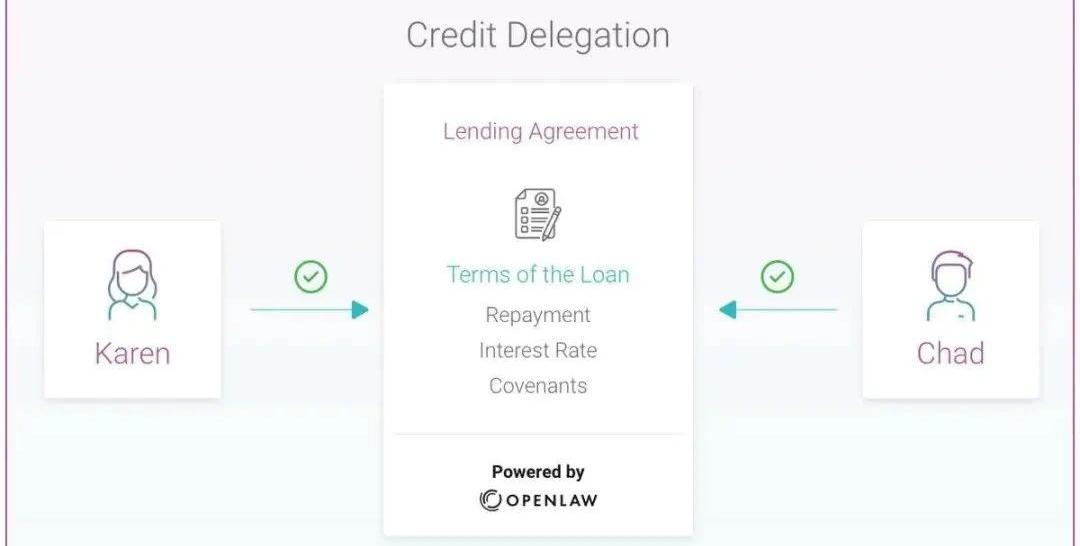

信用授權將智能合約功能與點對點信任結合起來。如果DeFi的流動性提供者通過信用授權將信用額度授權給個人而非智能合約,這就引入了信任。在信用授權中,重要的是貸款人相信貸款會得到償付。??等一下!信任不是不好嗎???實現基礎層的信任最小化確實很棒,但是從更高的層次來看,信任是一個很好的特質,可以提高資金的使用效率!使用OpenLaw來確保基于信用授權的貸款得到償付

以Karen和Chad為例中,為了確保Chad償還貸款,他們使用OpenLaw來確保交易具有法律約束力。OpenLaw是一個很有趣的工具,可以讓Karen和Chad達成協議,并且直接通過以太坊錢包執行智能合約代碼。

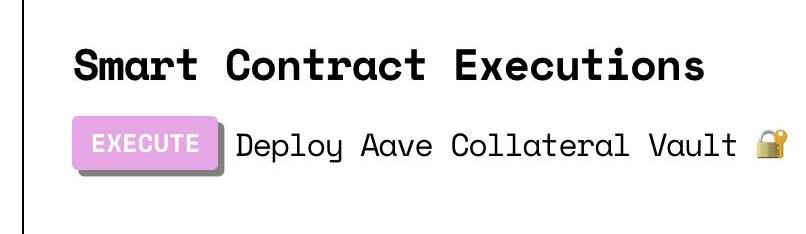

每一次信用授權都會創建出一個基于智能合約的信用授權庫。信用授權庫是構建在Aave基礎上的債務包裝器。每個庫都可以讓用戶設置不同的授權參數,如,可貸幣種、利率公式,以及額度上限。有了OpenLaw,所有這些參數都可以通過Karen和Chad之間訂立的可編程法定協議進行選擇,讓Chad可以自由提取資金。

基于信用授權庫充當“信用卡”。就拿Karen和Chad的例子來看,Karen在Aave中存入了一筆資金,獲得了相應的信用額度,并將自己的信用額度授權給Chad。也就是說,Chad的貸款是以Karen的存款背書的。這樣一來,Chad就不需要提供質押品,而且樂于向Karen支付一筆額外的利息。實現雙贏!點對點和點對協議

信用授權可以通過兩種方式獲取流動性:點對點信任:存款用戶可以通過信用授權將信貸額度授權給自己信任的人。這個人可以是商業伙伴、朋友、交易者,甚至是獲得我們Bankless徽章的人。智能合約信任:質押者還可以將信貸額度授權給具有預定義功能的智能合約,以編程方式強制執行某些限制。例子:使用yearn的智能合約信用授權基于智能合約的信用授權正在與yEarn合作,質押者可以將信用額度委托給yVault,從而產生收益。yEarn可以讓Aave上的存款用戶將Dai的信用額度委托給已預先定義功能的yVault。這樣就可以通過編程的方式來減少流動性挖礦等活動所產生的信用風險。

歡迎閱讀我們關于yEarn的文章,了解更多關于yEarn協議的知識。中心化金融的信用授權

信用貸款不只能從DeFi,還能從中心化金融中獲取流動性。Aave已經完成了首筆信用授權:去中心化交易所DeversiFi通過Aave的信用貸款機制成功提取了信用額度。同樣地,我們可以看到,隨著利率下降,傳統金融業未來會以更低的利率從DeFi領域獲得信貸。DeFi將成為另一個具有競爭力的資金來源。可以想象,Tellor和Union之類基于社會聲譽的信用評分項目可能會使用Aave的信用授權等DeFi協議來獲得流動性。這一切意味著什么

作為一塊貨幣樂高,Aave的信用授權可以讓DeFi質押者通過將自己的信用額度授權給其他人來賺取更多收益。我們可以將它整合到OpenLaw、Tellor和Union等DeFi協議,乃至Coinbase之類的密碼學貨幣銀行系統中,促進借貸業務的健康發展,讓DeFi的流動性進入金融行業的各個領域。無擔保貸款將成為DeFi的下一個熱點。你準備好了嗎?

編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。“去中心化交易聚合平臺1inch今日宣布將發行代幣1INCH,并推出流動性挖礦計劃.

1900/1/1 0:00:00編者按:本文來自鏈捕手,作者:龔荃宇,Odaily星球日報經授權轉載。在DeFi狂歡中,YamFinance是一個相當神奇的項目,它沒有明確的項目路徑、沒有經過代碼審計,但仍然吸引了大批用戶的參.

1900/1/1 0:00:00OKEx情報局行業周報帶你快速回顧行業動態,厘清產業動向。目錄:行情概覽加密貨幣市場DeFi生態行業聲音區塊鏈產業賦能行業軼事行情概覽根據CoinGecko數據,截至2020年8月21日17時,

1900/1/1 0:00:00最近有區塊鏈企業推出了一款名為“KlayStation”的KakaoKlaytn加密貨幣KLAY質押服務,質押期最短一周,可獲得18%的超高年化收益率.

1900/1/1 0:00:00今天我們以Filecoin為例,講解怎么實現分布式存儲?為什么以Filecoin為例來講解分布式存儲,因為就目前來看團隊實力最強,融資最多,呼聲最高的就是這個項目.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。DeFi這個牛市的發動機,正在轟隆隆的開動著,正在卷著浪潮而來.

1900/1/1 0:00:00