BTC/HKD+1.8%

BTC/HKD+1.8% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+0.64%

LTC/HKD+0.64% ADA/HKD+1.52%

ADA/HKD+1.52% SOL/HKD+1.51%

SOL/HKD+1.51% XRP/HKD+2.53%

XRP/HKD+2.53%編者按:本文來自碳鏈價值,作者:氫3,Odaily星球日報經授權轉載。在美聯儲的史詩級放水下,比特幣等加密貨幣紛紛走強。不過令大部分投資者沒想到的是,放水大背景下的熱點不是「減半」而是DeFi。總鎖倉量超過70億美元,日交易量約4億美元,4.5萬枚比特幣被鎖定在協議中……是的,這就是目前DeFi的現狀。新創DeFi項目YAM上線不到10小時,鎖倉資金超過6億美元;DeFi自動做市商Curve代幣CRV剛上線市值一度突破900億美元,遠超以太坊;引爆流動性挖礦DeFi項目Compound代幣COMP被各大中心化交易所爭搶上線;聚合交易平臺yearn.finance代幣YFI價格從4000美元到超過比特幣價格僅僅只用了6天。這是DeFi火熱的一角。DeFi全稱DecentralizedFinance,表示為去中心化金融。最早由加密貨幣借貸平臺Dharma創始人BrendanForste在2018年提出。2019年,許多加密行業社區認為,DeFi的出現會顛覆傳統金融體系,然而,隨著「流動性挖礦」以及「去中心化交易所」概念的日益火爆,認為DeFi會首先顛覆中心化交易所的言論取代了前者。但是,CeFi和DeFi真的是對立的關系嗎?或許DeFi和CeFi之間存在極其緊密的關系呢?DeFi背后的推手究竟是誰?Coinbase:塑造DeFi概念的CeFi元老

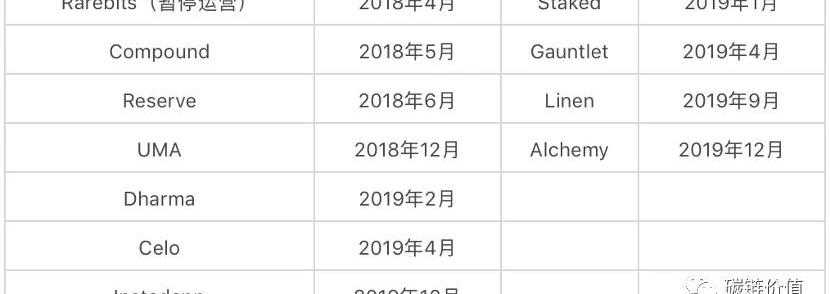

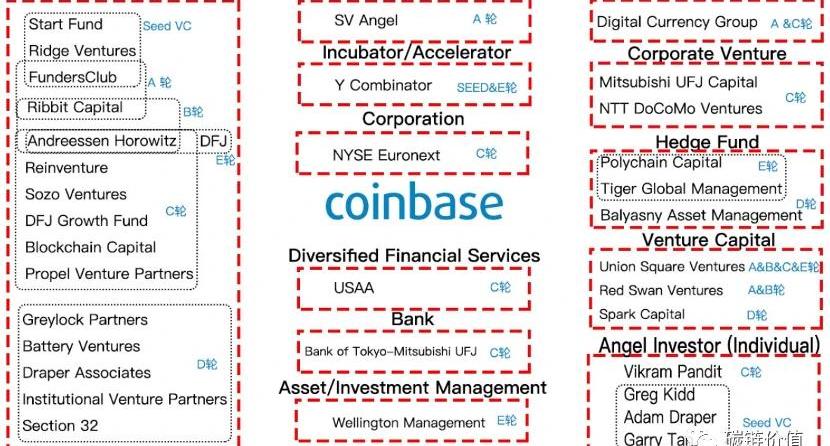

眾所周知,交易所是加密行業食物鏈頂端的行業。因此,其有能力也有足夠的資本進行CeFi的布局。2018年4月,Coinbase宣布成立風投基金CoinbaseVentures,將會為參與加密貨幣和區塊鏈初創公司的早期投資,包括可能和Coinbase構成競爭的公司。為此,碳鏈整理了CoinbaseVentures投資的項目:

Minerset?com宣布新的200兆瓦加密采礦設施:金色財經報道,加密貨幣挖礦硬件銷售商Minerset通過向全球200多名投資者分發120,000多臺加密貨幣挖礦設備,創造了超過3億美元的收入。Minerset宣布已開始在南卡羅來納州建設一個挖礦設施,這將使投資者能夠開始有效地開采比特幣。Minerset Farms已獲得Bit5ive的服務,以項目管理、采購和安裝所有基礎設施,旨在準備在2022年6月1日投入使用。新站點最初將托管8×1兆瓦的Bit5ive采礦吊艙,其中包括以大約224petahash的總哈希率容納2,240名礦機的能力。該站點具有在相對較短的時間內增長到200兆瓦及以上的巨大潛力。(news.bitcoin)[2022/4/6 14:06:37]

CoinbaseVentures投資的DeFi項目中,最出名的當屬Compound了。Compound在2020年6月開啟了流動性挖礦,直接或間接的引爆了DeFi熱潮。該筆投資早在2018年5月便已完成,共同參與該筆投資的還有BainCapitalVentures、A16z、Polychain、TransmediaCapital、AbstractVentures、DanhuaCapital。除了Compound之外,UMA、Celo都是目前市面上熱門的DeFi項目。從投資時間上來看,CoinbaseVentures對DeFi項目的投資基本都集中在2018年和2019年。這不難說明Coinbase其實早已在布局DeFi。

Crypto?com CEO指責Coinmarketcap“任意降低”交易所排名:金色財經報道,根據他在 12 月 25 日發布的一條推文,Crypto?com首席執行官 Kris Marszalek 對 coinmarketcap的交易量排名有疑問。 Marszalek 在他的推文中聲稱,流行的加密貨幣聚合網站“任意降低”了交易所的排名。在我對他們措辭不當的推文做出回應一周后,他們任意將我們的交易所排名降至第 14 位,(news.bitcoin)[2021/12/27 8:05:49]

2020年5月,Coinbase在博客中寫了這么一句話:「即將到來的DEX革命」。隨后,DeFi開始成為加密行業最火的熱點。該文章是由Coinbase企業發展與投資研究員JustinMart所寫,其中詳細說明了DEX的各種優缺點,并且指明了未來DEX需要改進的方向:「DEX與可編程貨幣掛鉤,它們可以創造出新的衍生品和合成資產,并與其他DeFi服務進行深度組合,從而打造出真正差異化的產品。」三個月后的現在,看著Compound、Curve、YFI,再細讀Mart的觀點,也不得不佩服其見解之深遠。或許,這也是Coinbase一類的CeFi早已洞察到DeFi遲早會進行「革命」的原因之一吧。DeFi的背后的資本推手:Coinbase的創業校友們

佳士得前聯席主席Lo?c Gouzer 面向傳統藝術買家拍賣一件NFT作品:據官方消息,佳士得前聯席主席Lo?cGouzer已于美國東部夏令時間4月11日下午5點在其創立的拍賣AppFairWarning上面向傳統藝術品買家拍賣一件NFT作品。這件作品名為CHAOS#1Human,由當代藝術家UrsFischer創作,是一件由雞蛋和打火機組成的3D動畫。該作品的起拍價為1000美元,而Lo?cGouzer對價格具有最終決定權。此外,UrsFischer在MakersPlace上出售500件NFT作品,每一件作品均是兩個日常畫作NFT的結合。[2021/4/12 20:09:16]

Coinbase首席運營官EmilieChoi曾表示,CoinbaseVentures會重點關注那些曾在Coinbase工作過的創業者,并希望構建一個「創業校友網絡」。目前國內互聯網投資圈「創業校友網絡」更像是在讓人選擇「站隊」,而Coinbase則不然。Coinbase獲得了加密行業大大小小資本的投資,并且切實享受到了「創業校友網絡」的好處。其一號員工OlafCarlson-Wee在離職后創立了PolychainCapital,并參與了CoinbaseE輪融資。

公告 | GMO?Coin計劃開始交易所服務 并推出新的APP:GMO?Coin計劃于今年內開始交易所業務,并計劃于11月之前推出新的APP。GMO金融控股公司的社長兼首席執行官鬼頭弘泰27日表示:“為了提高市場占有率,要充實商品、服務,還需加強宣傳。”GMO?Coin總公司GMO金融控股公司于27日召開了2018年中旬決算說明會,對18年1 ~ 6月期間的業績和今后的課題應對進行了說明。[2018/7/27]

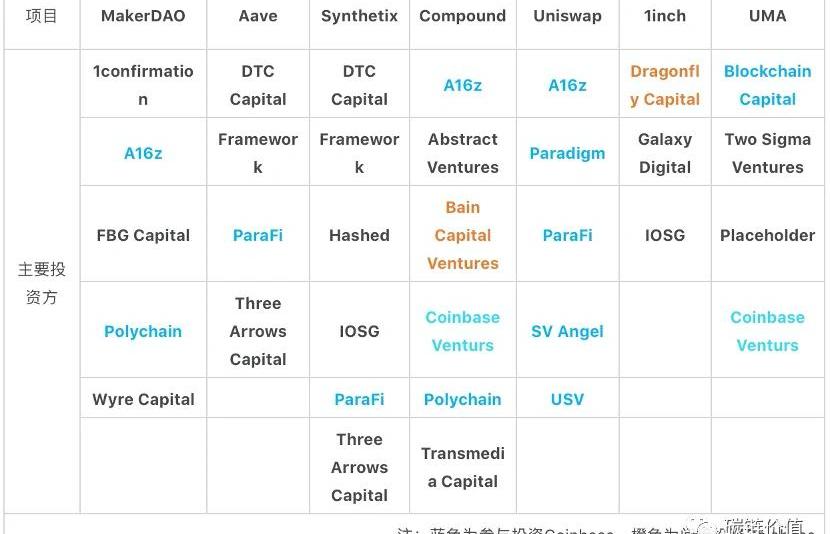

與此同時,碳鏈價值發現,知名DeFi項目都或多或少與Coinbase或其背后的資本有聯系。從總鎖倉量、交易量、代幣市值分別選出前幾的項目,作為樣例分析。總鎖倉量:MakerDAO、Aave、Synthetix、Compound交易量:Uniswap、Curve、1inch、Balancer代幣市值:LINK、LEND、UMA、SNX作為DeFi王冠項目的MakerDAO,其主要投資者包括了A16z、Polychain、FBGCapital、WyreCapital、1confirmation。因「閃電貸」攻擊而聞名的無抵押借貸Aave的主要投資為ParaFi、Framework、ThreeArrowsCapital、DTCCapital。第三個總鎖倉過10億美元的合成資產發行協議Synthetix的主要投資者包括ParaFi、IOSG、FrameworkVentures、DTCCapital、Hashed、ThreeArrowsCapital。日交易量曾一度達到了Coinbase三分一的去中心化交易所Uniswap的投資方主要包括Paradigm、a16z、USV、ParaFi、SVAngel。剛上線時市值一度超過以太坊的Curve并未透露其投資者,因此不在統計范圍。1inch的主要投資者為GalaxyDigital、IOSG、DragonflyCapital。Balancer的主要投資者是Placeholder。預言機Chainlink的募資方式為ICO,因此也不在考慮范圍。去中心化合成資產協議UMA的主要投資者為Placeholder、BlockchainCapital、CoinbaseVentures、TwoSigmaVentures。

“MUFG?coin”明年參與示范實驗的人數將高達10萬人次:據日本NHK15日報道,三菱UFJ銀行發行的“MUFG?coin”明年參與示范實驗的人數將高達10萬人次。用戶可以在智能手機上設置專用應用程序,并將帳戶存款兌換為加密貨幣進行使用。該實驗中預計除了可以在便利店和餐飲方面進行結算以外,還可以進行個人之間的匯款。三菱UFJ將通過該實驗驗證結算是否順利進行,以及安全方面的問題。[2018/5/15]

如圖可見,投資了Coinbase的機構們又深度參與了DeFi的投資。當然,這只是DeFi世界的一角。當把視角放大到加密行業時,資本之間錯綜復雜的關系會令人更加眼花繚亂。在DeFi領域沒有交叉的Coinbase、DTCCapital和Framework都參與了GraphProtocol的投資;Coinbase和WyreCapital也都參與了Linen的投資。有用戶表示,正因為有背后站滿資本的項目,才顯得YFI這一類無預挖、公開透明的項目的珍貴。凡事皆有兩面性,YFI有其獨特的魅力,但是資本也有其優勢。例如,資本在進行用戶教育的速度上遠遠快于前者。例如,今年6月,Coinbase在其「Earn」平臺上推出了Compound和Kyber課程,用戶通過觀看學習可獲得代幣COMP和KNC獎勵。跟著Coinbase炒deFi

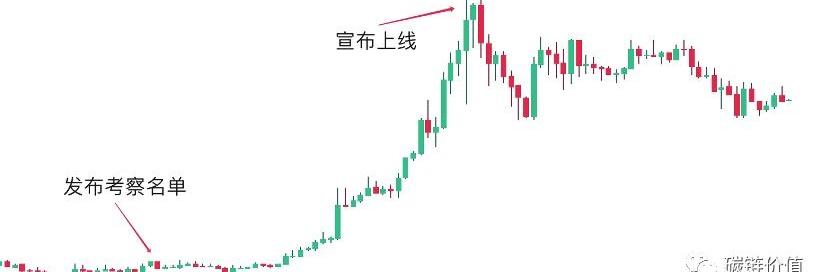

談到DeFi和CeFi,那么上幣就是繞不開的話題。此前,碳鏈曾在《Coinbase熊市上幣大擴容》中談到Coinbase對于上幣顯得非常克制,創立前7年也僅僅上線4個加密貨幣。Coinbase至今,公布過五次「考察項目」名單,每一次名單的發布都能引起行業的不小討論。在不同的人群看來,該名單的作用也不盡相同。在炒幣的人開來,這是一份即將誕生暴漲代幣的名單。在行業從業者看來,這是一份加密行業未來發展大方向的趨勢。分析師則認為,這將決定未來一段時間加密行業出現熱點的領域。

最近的一期考察名單一共包含了Ampleforth、BandProtocol、Balancer、Blockstack、Curve、Fetch.ai、Flexacoin、Helium、HederaHashgraph、Kava、Melon、OceanProtocol、PaxosGold、ReserveRights、tBTC、TheGraph、THETA、UMA、WBTC等項目。在這份名單中,涉及到DeFi項目的有10個:Ampleforth、BandProtocol、Balancer、Curve、Kava、Melon、ReserveRights、tBTC、UMA、WBTC。名單公布后,所有項目紛紛暴漲。其中,以BAND漲幅最高。

很多用戶都認為DeFi與CeFi遲早會有一戰。顯然Coinbase以考察名單回應了這一事件,答案就是No。目前,Coinbase已上線26個項目,其中有8個DeFi項目:LINK、MKR、ZRX、COMP、DAI、KNC、BAND、REP。CoinbasePro已上線MKR、DAI、ZRX、LOOM、KNC、COMP、REP、BAND9個DeFi概念代幣。除上文介紹的MakerDAO、Compound、BandProtocol外,還有0xProtocol、LoomNetwork、KyberNetwork、Augur皆已上線。而這些上線的項目背后都有著眾多資本的扶持。DeFi市場上已經出現烏云

從上文可知,Coinbase本身就是此輪DeFi行情的最大推手之一,同時也可被視作市場的某種風向標。如果從這個角度看的話,如今的DeFi市場其實已經出現了烏云。7月31日,Coinbase公布考察名單,8月10日宣布上線BAND。從公布名單起,至宣布上線的短短10天內,BAND漲幅高達340.67%。宣布上線后,BAND價格開始一路下跌。這明顯區別于Coinbase之前所有上線的代幣。

這不得不令人懷疑Coinbase是否泄漏了消息,幫助了BAND背后的資金獲利出逃。甚至「考察名單」本身就是一個幌子,只是為了引起市場的關注,吸引更多的投資者購買這些代幣,以便其資本朋友們能夠更好的賣出手中的代幣。否則也難以說明「考察名單」中出現了Coinbase創始人自己參與投資的Ampleforth。不可否認的是,現在DeFi領域存在很大的泡沫,市場上絕大多數投資者已經失去了理性,「財富代碼」掩蓋了DeFi本身的含義。或許,DeFi馬上就要迎來戳破泡沫的時刻;屆時加密貨幣市場又將迎來陣痛。不過,DeFi概念畢竟與ICO不同,它指向的是對金融基礎設施的革新。雖然目前泡沫橫生,但其目標卻是切實的,而生態的發展也是迅速的。隨著去中心保險的完善、去中心化衍生品工具的豐富、各種去中心化金融工具組合的出現,我們對于DeFi的未來依舊充滿著希望。

隨著DeFi的發展越來越深入以及這幾天YFI萬倍幣的出現,越來越多圈內外本來不關注DeFi項目的投資者開始高度關注DeFi項目,并且在較強的FOMO心態下對開始對新項目產生了一定的盲目情緒.

1900/1/1 0:00:00今年幣圈環境變化的非常快,幾個熱點互相轉換,推動著行情上漲。細想的話,自312以來幣圈確實經歷了一個牛市,除非大家覺得比特幣兩倍的漲幅也不算牛市.

1900/1/1 0:00:00據福布斯報道,富達總裁兼數字基金主管彼得·賈布向美國證券交易委員會提交了文件,將其專門針對比特幣的新基金告知監管機構.

1900/1/1 0:00:00在任何行業的競爭中,資金和行業中的優勢地位是決定勝負的關鍵因素。但是,在新興行業中,資金和優勢地位之外的其它的一些因素更加重要。這些因素中的最關鍵的兩個是思想和時機.

1900/1/1 0:00:002020年8月27日,幣安臺灣社區負責人Zora對話YFII社區老白、Dovey、超級君。三位嘉賓在直播中介紹了YFII的概念與玩法,并和大家分享了他們對于DeFi的前景想象以及流動性挖礦的內容.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:FELIPEERAZO,Odaily星球日報經授權轉載.

1900/1/1 0:00:00