BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD+0.76%

ETH/HKD+0.76% LTC/HKD+1.46%

LTC/HKD+1.46% ADA/HKD-0.78%

ADA/HKD-0.78% SOL/HKD+2.56%

SOL/HKD+2.56% XRP/HKD-0.49%

XRP/HKD-0.49%快速預覽目前,主要穩定幣的市場流通市值達到175.44億美元,與上周相比增長9.81億美元。過去一周,Tether在以太坊上增發了2.7億USDT,在Tron上增發了5億USDT。EOS上的DeFi持續升溫,9月4日,Tether在EOS上分別增發2500萬USDT,9月5日繼續增發5000萬USDT。USDT在EOS上的流通量達到了9025萬。Celo在基于地址的加密方案、儲備資產、共享準備金方面都有特別之處。CELO的市值已經達到4.23億美元,而cUSD的流通量只有733萬。一、穩定幣數據概覽

我們首先回顧在過去的一周中,各穩定幣基本信息的變化。市場流通量

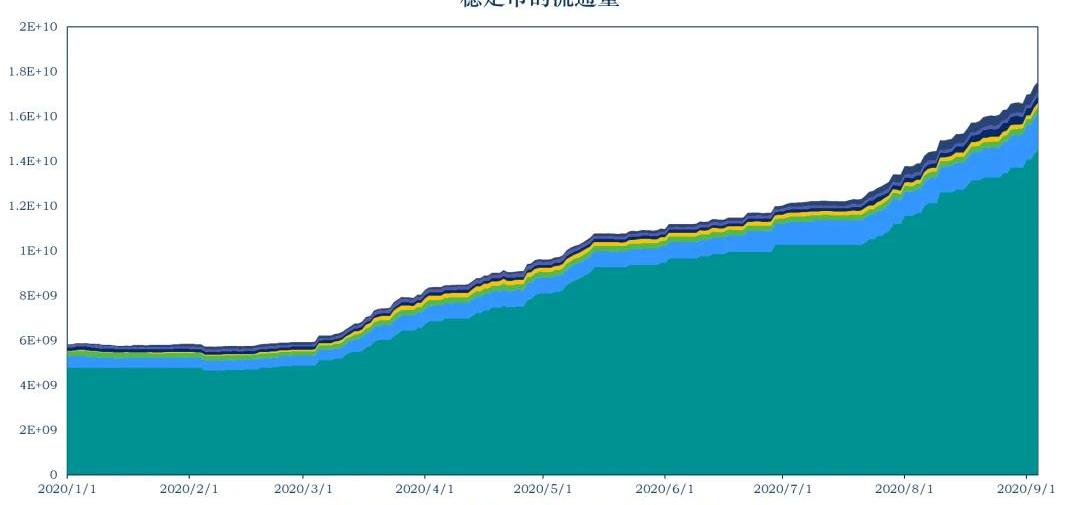

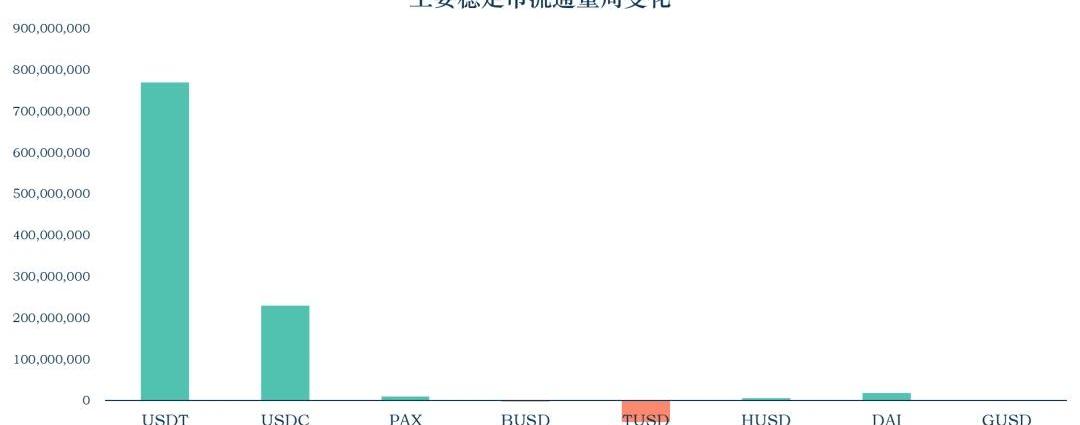

來源:MYKEY,CoinMarketCap,CoinMetrics目前,主要穩定幣的市場流通市值達到175.44億美元,與上周相比增長9.81億美元。

來源:MYKEY,CoinMetrics過去一周,Tether在以太坊上增發了2.7億USDT,在Tron上增發了5億USDT。USDC、PAX、HUSD、DAI、GUSD的流通量分別增加2.3億、1091萬、585萬、1916萬、65萬;BUSD和TUSD的流通量分別減少269萬、5221萬。持幣地址數

馬斯克:現在不是在加密貨幣技術中挑選技術贏家或輸家的時候,沒有危機迫使倉促立法:Coinbase首席執行官Brian Armstrong表示,有幾個關鍵時刻決定了加密的未來。一項是參議院的基礎設施法案,Mark Warner等隨后提出修正案,以決定在加密中哪些基礎技術可以或不可以。對此,馬斯克回復表示同意,現在不是在加密貨幣技術中挑選技術贏家或輸家的時候,沒有危機迫使倉促立法。

此前消息,美國兩黨基礎設施??法案計劃通過在交易所和其他各方應用新的信息報告要求,通過加密貨幣稅收籌集約280億美元。美國參議院兩黨基建法案的加密資產修正案將通過稅收籌集約230億美元。(Coindesk)[2021/8/7 1:40:20]

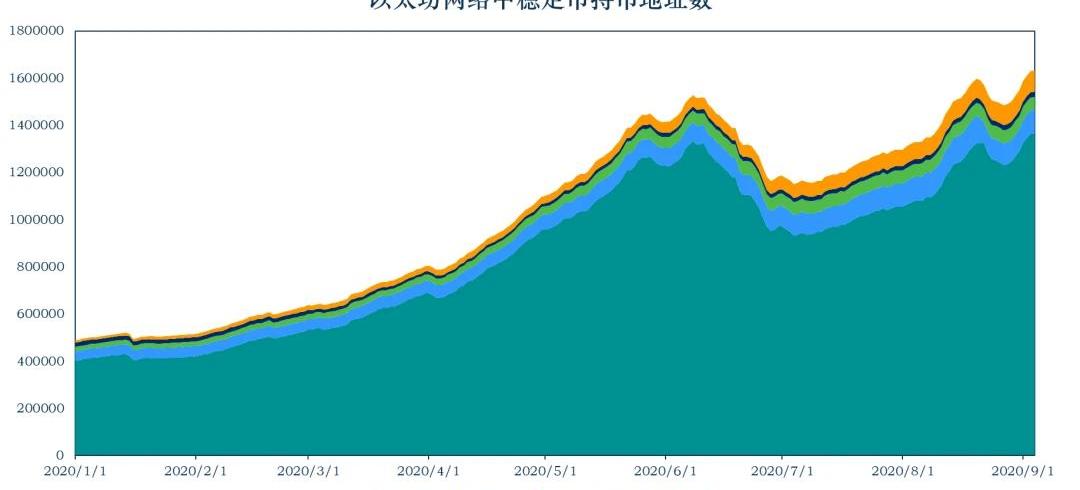

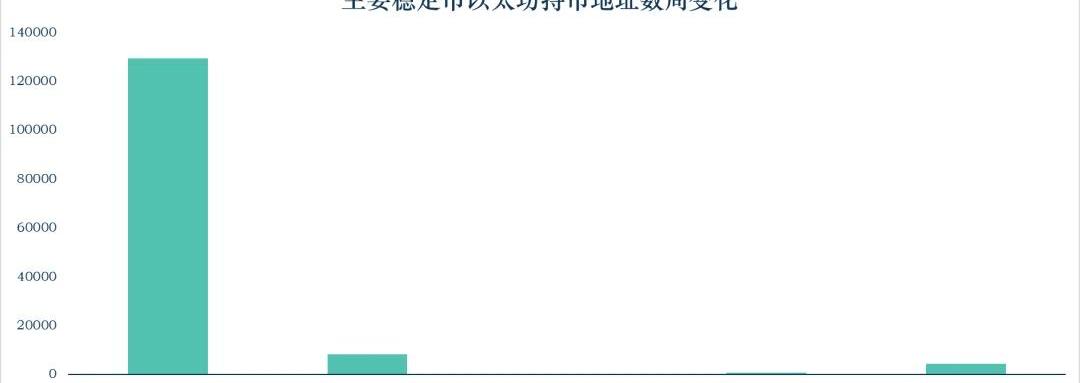

來源:MYKEY,DeBank上周,以太坊網絡中的主要穩定幣持幣地址數上升,共增加142707個。

來源:MYKEY,DeBankUSDT、USDC、PAX、TUSD、DAI的持幣地址數分別上升129348個、8210個、216個、582個、4351個。活躍地址數

加密稅務提供商Verady為ALGO持有者提供綜合會計服務:金色財經報道,加密稅務提供商Verady宣布與Algorand(ALGO)建立合作伙伴關系,以向ALGO代幣持有者提供綜合會計。Verady還透露,Algorand和Blockchain.com正在使用其技術進行內部會計和審計。[2020/5/9]

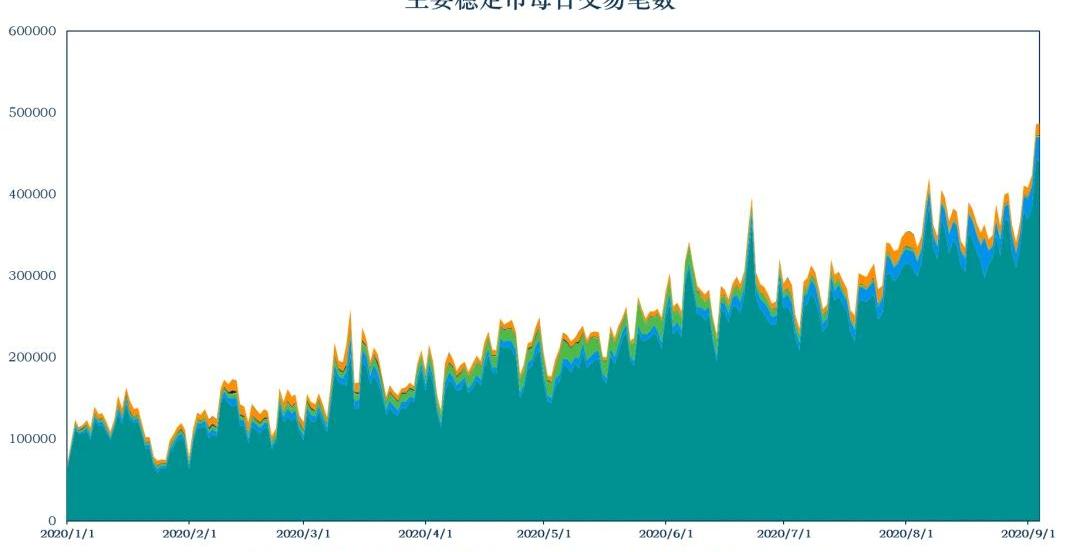

來源:MYKEY,CoinMetrics上周,主要穩定幣的每日活躍地址數平均比前一周下降1.15%。24小時鏈上交易筆數

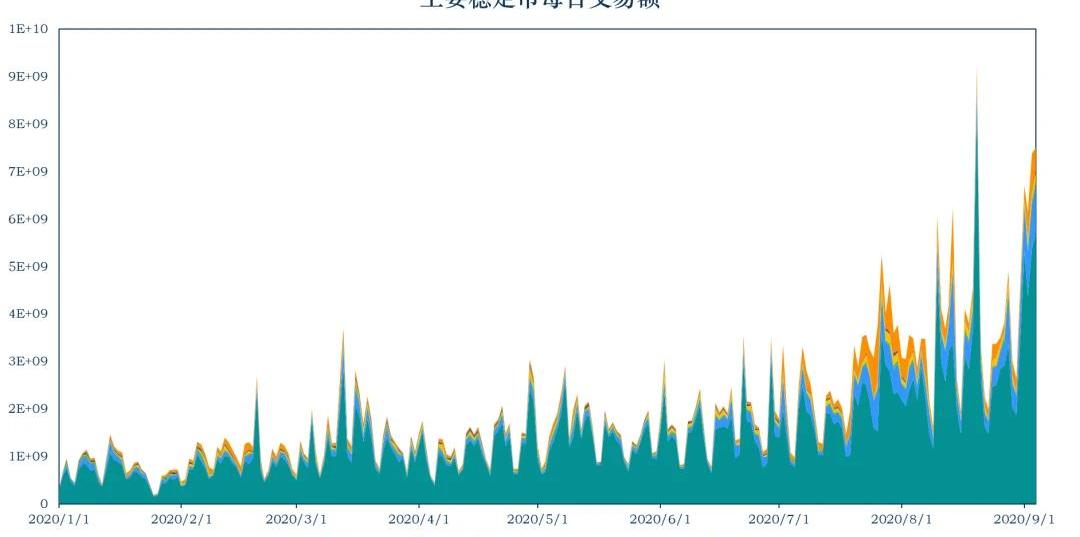

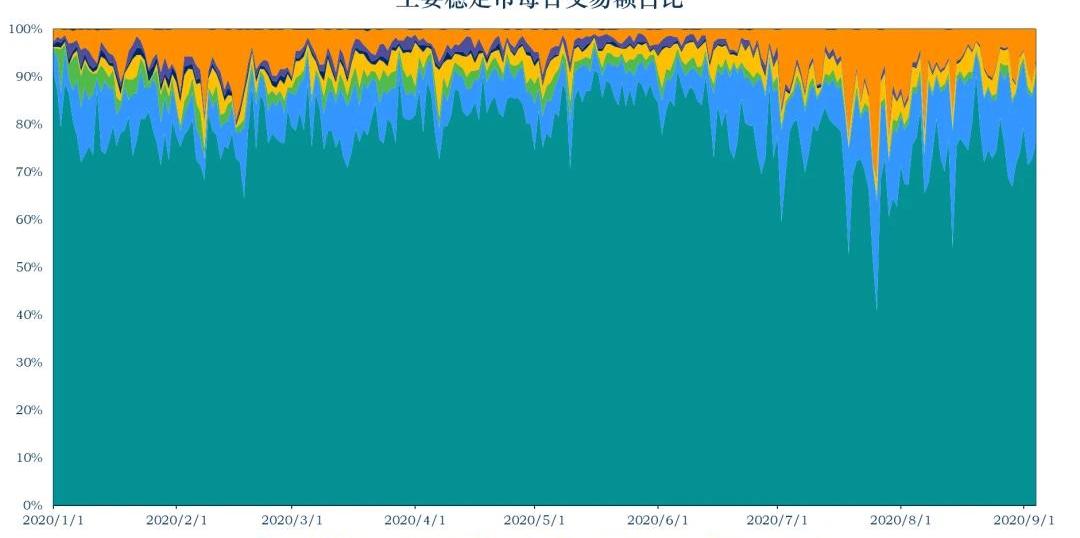

來源:MYKEY,CoinMetrics與前一周相比,主要穩定幣每日的交易筆數平均上升12.01%。24小時鏈上交易額

來源:MYKEY,CoinMetrics

聲音 | 加密數據分析提供商:減半不會影響比特幣期權市場:金色財經報道,加密數據分析提供商Skew在一系列推文中解釋了如何通過查看資產的隱含波動率(類似于“扭曲”曲線)來確定某個事件是否被定價。隱含波動率(IV)是期權固有的術語,反映了市場對某項資產的期望。Skew指出,第二季度的隱含波動率沒有扭結,這意味著在減半事件發生后,比特幣期權市場預計不會有任何重大變化。然而,交易者確實預計三月份會出現一些波動。因此,這有可能是另一個“謠言買入,消息賣出”,類似于萊特幣在2019年第二季度出現令人吃驚的價格上漲,但卻在在實際減半后完全消失了。[2020/1/7]

來源:MYKEY,CoinMetrics主要穩定幣的平均每日交易額較前一周平均上升12.05%。二、去中心化支付協議Celo

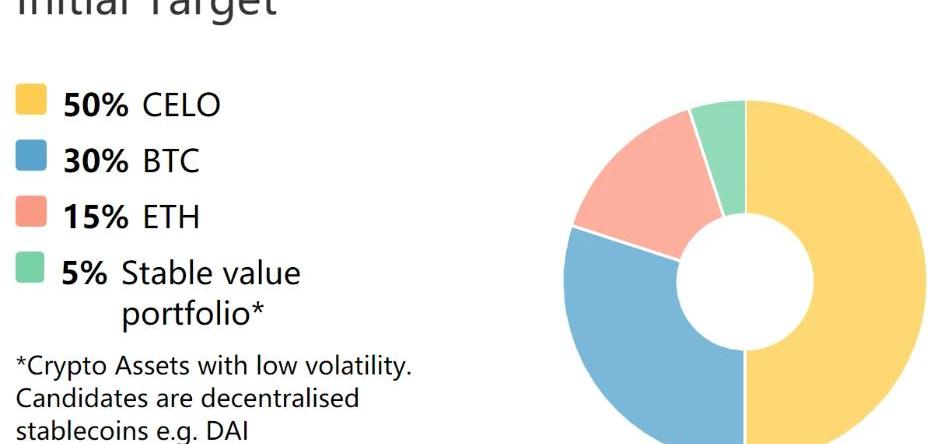

區塊鏈中的穩定幣結合了數字貨幣的優勢,又能保持價格穩定,支付市場前景非常廣闊,是很多人都看好的一個領域。去中心化支付協議Celo中包含了可以用于支付的穩定幣,主要用于移動支付系統。Celo建立在“特別的目的”和“聯系”兩個核心價值觀之上,它的發音/?tselo/在世界語中的意思是“purpose”。本期報告,我們將向大家介紹Celo的不同之處。基于地址的加密隨著穩定幣的發展,價值穩定的USDT、USDC等逐漸取代了比特幣的“點對點支付”功能。在使用這些穩定幣進行支付或轉賬時,我們必須要先知道對方的地址,這增加了穩定幣的使用門檻。Celo提出了一種基于地址的加密方案。用戶以傳統方式生成公鑰/私鑰對,然后將其公鑰注冊到一個公共數據庫,該數據庫存儲了元組。用戶可以將任意字符串附加到數據庫密鑰的地址中,每個地址可以存儲多個公鑰。通過這種協議,用戶可以使用電子郵件地址、手機號等作為公鑰,但需要能由此接收安全消息。在建設銀行上個月公開的數字貨幣錢包中,數字人民幣也有類似的功能,既可以通過對方的錢包地址轉賬,也可以通過銀行賬號轉賬。價格穩定機制Celo協議中包含兩種代幣。一種是儲備代幣CELO,另一種是用于支付的穩定幣CeloUSD。雖然穩定幣cUSD也是彈性供應的,但與Ampleforth不同,Celo只是通過調整cUSD的總供應量來維持cUSD的價值穩定,而不會改變用戶持有的穩定幣數量。當cUSD的價格高于1美元時,套利者可以購買1美元的CELO,將其兌換為1cUSD,并在市場上賣出。當cUSD低于1美元時,套利者可以買入cUSD,并兌換為1美元的CELO。儲存資產的多樣性在MakerDAO中,抵押的是MKR的持幣人通過投票選擇出來的代幣,如ETH、WBTC等;而Synthetix用于抵押的是自己的原生代幣SNX。Celo的儲備資產既包括了原生代幣CELO,又包括BTC、ETH、DAI等常用的加密貨幣,增加了抵押資產的多樣性,也更加容易做大cUSD的規模。初始時,Celo儲備金的目標是50%的CELO、30%的BTC、15%的ETH以及5%的穩定幣。

動態 | Cointelligence推出加密貨幣交易所評級系統:區塊鏈研究分析公司Cointelligence推出加密貨幣交易所評級系統。評分系統將考慮交易所的四個關鍵方面——可訪問性和可用性、財務效益、團隊和所涉及的風險。該公司已經為ICOs和STOs提供了類似的評級服務。[2019/2/8]

來源:celo.org共享準備金制度目前Celo中只有cUSD一種穩定幣,但Celo將自己定位為一個用于去中心化支付的多資產加密協議,并引入了共享準備金制度。例如,當協議要引入與歐元掛鉤的Celo歐元時,Celo歐元與Celo美元使用同一準備金。穩定幣的供應需求擴大時,協議發行新的穩定幣,并使用它們來購買一籃子加密資產。當穩定幣的需求緊縮時,協議使用相同的機制,出售儲備資產兌換穩定幣。CELO起到了傳統金融中央行的作用,通過公開市場操作維持穩定幣的價格。共享準備金制度還可以提高流程效率,例如當Celo歐元的需求降低,準備出售儲備金前,會先查看Celo美元的供應是否需要擴大。如果需要,則會發行Celo美元,以現行的匯率直接兌換Celo歐元。共享準備金體系并不要求所有新的穩定幣都必須使用,Celo協議還允許使用自己的準備金來發行新的代幣。在使用共享準備金制度來引入新的穩定貨幣時,必須進行周全的考慮。如果引入了對生態系統具有負面效用的穩定幣,便可能對其它貨幣的穩定性產生邊際負面影響。只有在人們普遍預期新的穩定幣的引入會增加對貨幣體系的長期需求時,才會考慮引入。CELO的價值CELO同時也是Celo協議的治理和激勵代幣。持有CELO會享有網絡增長帶來的好處。隨著Celo使用的增加以及引入新的穩定幣,需要抵押更多的CELO,CELO的需求會增加。為了維持Celo網絡的BFT共識,Celo需要選舉驗證人節點,驗證人需要抵押一定的CELO代幣。Celo的區塊獎勵會分配給為系統做出貢獻的人,包括通過選擇驗證器、驗證交易、驗證用戶和參與謝林點價格發現機制維護系統穩定性的人,以及承擔緊縮風險的人員、使用協議作為付款方式的人員、邀請他人使用協議的人員、改善協議的人員。CELO的持有者可以通過投票對協議進行治理,例如提出引入新的穩定幣的提案,如果投票達到某個閾值,則在共享準備金中引入新的穩定幣。同樣,持有CELO也面臨風險,在供應緊縮時,如果對Celo穩定幣的需求長期萎縮,CELO的價值可能會下降。Celo的使用情況目前CELO的市值已經高達4.23億美元,并上線了美國最大的交易所Coinbase。Celo與支付機構、數字錢包、支付解決方案企業、數字資產借貸企業、教育機構、投資機構等組成了聯盟,以促進Celo協議的使用。但Celo協議中的穩定幣還很少。根據官網最新的數據,現在Celo中的穩定幣只有cUSD,而cUSD的流通量也只有733萬。儲備資金包括CELO、BTC、ETH、DAI,每種資產都存儲于特定的區塊鏈地址中。總結Celo在基于地址的加密方案、儲備資產、共享準備金方面都有特別之處,增加了穩定幣的易用性以及儲備資產的多樣性、提升了流程效率。CELO的市值已經足夠高,但目前Celo中穩定幣的流通量并不高,穩定幣的種類也有待增加。讀者提問

動態 | 摩根溪創始人發推總結本周加密行業大事件:摩根溪數字資產創始人Apompliano發推總結了本周加密行業大事件:1. NASA使用區塊鏈技術;2. tZero分發安全令牌;3.Bitwise向SEC提交ETF申請;4. 全球第二大比特幣礦商迦南考慮在美國上市;5. ETH基金會向parity技術公司捐贈了500萬美元;6. 科羅拉多州的一項法案中免除某些證券法律對加密貨幣的限制。[2019/1/13]

1、DeFi正在顛覆整個區塊鏈生態嗎?答:DeFi確實正在大范圍地改變整個區塊鏈生態。比如,因為DeFi的需求,預言機Chainlink被更多的使用。因為流動性挖礦需要LPtokens,Uniswap的流動性和交易量成倍增加。因為DeFi的火熱,以太坊網絡變得非常擁堵,礦工費升高,這就使得某些其它類型的DApp可能無法得到發展。另外,DeFi也在改變公鏈之間的格局。穩定幣USDT不足的EOS在這一波DeFi熱潮中總體落后于波場。2、SUSHI憑啥一天之內上線三大所?只是因為賺錢效應嗎?答:并不止是因為賺錢。可以確定,現在中心化交易所的上幣策略已經和以前不一樣了,即使是最大的交易所也產生了上幣的FOMO情緒。8月底,Uniswap的日交易量超過了美國最大的交易所Coinbase,中心化交易所再也無法無視去中心化交易所。另外,也有SushiSwap這個項目本身的原因。現在Uniswap是最大的去中心化交易所,而存入Uniswap之后獲得的LPtokens是可以轉移的,這就給了SushiSwap機會。SushiSwap想要通過給予用戶SUSHI代幣激勵的方式,讓用戶在Uniswap上提供流動性,并將LPtokens質押到SushiSwap中,最后再轉化為自己的流動性。現在看來,這種做法是有效的。過去一周,Uniswap上的流動性由3.08億美元增加到了19億美元,其中大部分都是為了將Uniswap的LPtokens質押到SushiSwap中進行流動性挖礦。如果最終確實有很多流動性徹底留在了SushiSwap,那么Uniswap的地位將會面臨嚴重挑戰。

編者按:本文來自巴比特資訊,作者:DanRobinson和GeorgiosKonstantopoulos,翻譯:灑脫喜,星球日報經授權發布。這是一個恐怖且真實發生的故事.

1900/1/1 0:00:00作者:MYKEY研究員蔣海波為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析.

1900/1/1 0:00:009月6日中國用戶發起“提幣”運動,雖然聲勢大于實質,但數據顯示中心化交易所的ETH等存量正在暴跌。CEX們開始慌忙防御,真正的全面戰爭將到來.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MichaelKapilkov,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。上次藍狐筆記提到了《YAM的重啟之路》,而YAM現在準備開啟通往V3的道路.

1900/1/1 0:00:00編者按:本文來自lusen,Odaily星球日報經授權轉載。過去稱為“18世紀的奇跡”的天才莫扎特其實出生的家庭并不富裕,雖然他的父親是小有名氣的音樂教師,但是讓莫扎特成名的第一次歐洲巡演還是依.

1900/1/1 0:00:00