BTC/HKD+1.63%

BTC/HKD+1.63% ETH/HKD+0.91%

ETH/HKD+0.91% LTC/HKD-0.07%

LTC/HKD-0.07% ADA/HKD+0.68%

ADA/HKD+0.68% SOL/HKD+3.07%

SOL/HKD+3.07% XRP/HKD+0.29%

XRP/HKD+0.29%自6月份以來,DeFi中的兩個最有代表性的應用的Compound和Uniswap中鎖定的數字資產出現了快速的增長。這兩個DeFi應用最近受到市場如此高度的歡迎,它對我們有什么樣的啟示呢?Compound是一個抵押貸款應用。任何有閑置的數字資產的用戶都可以將其閑置資產放到Compound的池中供別的用戶借貸。借貸者需要抵押其所擁有另外一種資產來借出他希望獲得的數字資產。Compound根據事先確定好的規則來自動監控所抵押的資產。當所抵押的資產的市值降到臨界點時,Compound智能合約就會自動向用戶發出補倉通知。如果用戶未能及時補倉,Compound就會自動執行合約將所抵押的資產賣出,以防止出借人的資產的損失。以上的這個流程完全是基于智能合約中確定的規則自動執行,不需要任何人為干預。

谷燕西:比特幣的價值基礎之一就是網絡效應:2月2日消息,據Glassnode鏈上分析數據表明,比特幣交易錢包中存儲的供應量處于近2年半以來的最低水平。對此,美國力研咨詢公司創始人谷燕西表示,比特幣的價值基礎之一就是網絡效應。比特幣網絡1月份的交易量創新高,由此表明比特幣價值的繼續上漲趨勢。[2021/2/2 18:41:48]

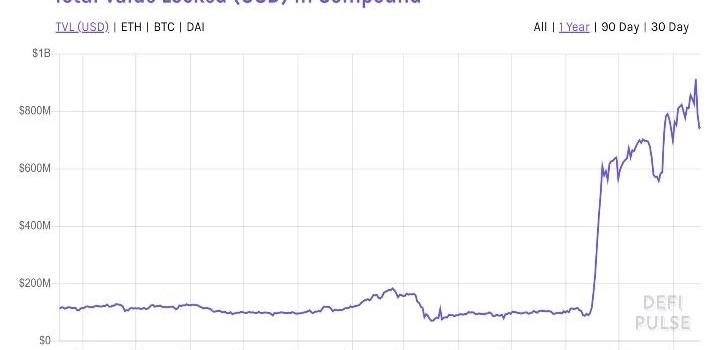

我們從上圖可以看出,在今年6月中旬之前,Compound中所抵押的資產數量是一直穩定狀態。自6月中旬以來,它出現了暴漲的趨勢。這是因為Compound團隊發行了這個DeFi應用的治理代幣。任何在Compound中出借資產的用戶以及借出資產的用戶,都可以根據他們所鎖定的資產數量以及所貸出的資產數量來獲得這些治理代幣。市場中的投機力量為了獲得這些治理代幣,因此就將大量的數字資產鎖定在Compound之中。Uniswap是一個自動做市的應用。任何用戶都可以在以太坊上采用Uniswap在任意兩種數字資產之間建立交易對并提供最初的流動性。其它任何用戶都可以針對這個交易對資產池進行交易。每次交易所需支付的傭金又返回到這個流動性池中。交易量越多,這個流動性池所產生的收益會也就越多。在這個初始流動性池建立之后,其它的用戶也可以繼續向這個流動性池提供更多的資產流動性。如果一些提供者收回其提供的資產,那么他就能夠依據其所提供的流動性在總流量中所占的比例獲得這個流動性池所賺取的相應的傭金收入。

谷燕西:Libra推出會推動比特幣價格上漲,促進更多數字貨幣產生:11月30日,區塊鏈和加密數字資產研究者谷燕西發表專欄文章稱,如果Libra推出的話,它會至少帶來以下幾個方面的影響。第一, Libra會擴大美元在全球范圍內的影響力。現有的美元目前是在以中心化系統為支撐的清算結算體系之上流通。Libra美元穩定幣是在Libra區塊鏈上運行。Libra區塊鏈是完全獨立于現有的美元支付體系。它能觸及到目前的支付體系無法觸及到的地區。對于Libra美元穩定幣來說,它最大的應用的發展空間在于當地法幣薄弱的地區。第二, 會促進更多的數字貨幣的產生。像Libra這樣規模的穩定幣推向市場之后,這既會進一步證明市場中此需求發展的趨勢,同時也表明這個產品的可行性。Libra穩定幣的推向市場會進一步促使各國央行各自行動以及彼此合作來提供 CBDC。第三, 會推動比特幣價格的上漲。在Libra穩定幣的各種應用場景中,加密數字貨幣交易是一個主要的應用場景。大量資金的涌入就為加密數字貨幣價格的增長提供了基礎。在各種加密數字貨幣當中,普遍受到認可的依然是比特幣,因此比特幣的價格的增長就有了更好的條件。第四, 促使更多的公司考慮自己的加密數字金融戰略。[2020/11/30 22:33:04]

谷燕西:美國房地產通證化將成為全球首先流通交易的數字資產:9月28日,區塊鏈和加密數字資產研究者谷燕西發表專欄文章稱,在金融產品的數字化方面,目前尚未出現的是基于實體資產的數字化形式,或者說是通證化的資產。在目前的所有的各種資產類型當中,最有可能首先通證化的實體資產是不動產。而在此方面首先實現的地區一定是美國的不動產。區塊鏈技術為不動產的交易流通提供了技術上的可能性。在合規方面,美國市場中房地產的流通需要按照另類資產的方式進行。在技術系統支持方面,經過兩年的發展,底層的技術基礎設施的服務已有大改善,同時市場認知度也有了很大的改善。房地產通證化的產品提供方和市場需求方又開始努力來開展業務。總體而言,從技術發展,合規要求和市場需求這些維度來看,美國的房地產會是首先進行通證化,并且在全球范圍內發展起來的數字金融產品。同世界上其它地區相比,美國市場顯然正在處在發展的領先狀態。[2020/9/28]

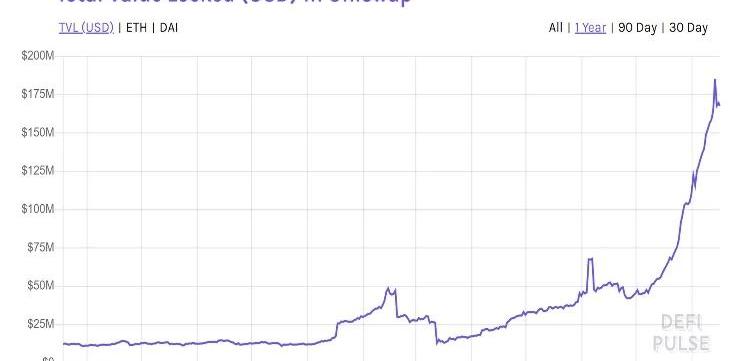

我們從上圖可以看出,Uniswap同樣在6月開始出現了爆發性的增長。我認為一個主要原因就是因為Compound中所產生的流動資產的數量的增加,導致更多的數字資產流入到Uniswap當中。投機者通過提供流動性來獲取利息收入。顯然從Uniswap中賺取的利息會超出將資產抵押在Compound中所獲得的利息收入。因此市場中的大量的投機資金就開始在這兩個DeFi應用中進行套利。從以上兩個DeFi應用的迅速增長,我們可以看到未來的數字金融生態中很可能出現的業務場景。未來的數字金融生態一定是基于分布式記賬技術的。在這樣的金融市場基礎設施之上,會有更多種DeFi應用開發出來。現在的Compound和Uniswap都是在以太坊上開發運行出來的。同樣,未來的各種DeFi應用都會在同一個區塊鏈上開發出來,而且應用之間彼此互相影響。在目前的金融市場當中,借貸業務既可以在銀行市場中發生,也可以在證券行業中發生。由于兩個市場在不同的系統的支持之上運行,因此用戶無法高效地使用其資產。同樣,交易業務同樣也在銀行市場和證券市場中進行。但它們交易的通常是不同的金融產品。總之,借貸業務和交易業務目前同時在銀行業和證券行業中進行。在未來的數字金融生態當中,所有金融業務都在同樣一個金融市場基礎設施之上進行。用戶就可以在這個基礎設施之上直接開展其借貸業務。同現在的DeFi應用不同的之處在于,未來將主要以數字貨幣作為基本的價值交易媒介。用戶使用數字貨幣進行各種金融業務。因此主要的借貸方式應該是將其所擁有的數字資產,通過抵押的方式借貸出數字貨幣。但是這個借貸流程就可以采用DeFi的方式來完成。在借貸出數字貨幣之后,用戶就可以直接將這些數字貨幣或用于支付轉賬或用于交易。同樣,與Uniswap同樣的交易機制在同一個金融市場基礎設施之上就很容易產生。如同我們在Uniswap的運行機制中看到的一樣,任何兩種數字資產之間的配對交易非常容易產生。交易市場因此也就能非常有效地對各種數字資產進行市場定價。我此前提過,在未來的數字金融中的交易方式中,點對點之間的直接交易和中心化的撮合交易兩種方式會共存。由于新興的數字金融產品的特點,點對點之間的交易方式會越來越成為一個主要的交易方式。Uniswap這樣的DeFi應用是在目前的基于orderbook的交易方式之外的一個新的交易方式。數字資產的定價因此會更加準確。由于以上的借貸和交易業務所使用的金融市場基礎設施一樣,交易媒介一樣,數字金融產品都是以同樣的方式產生和流通,金融業務都采用DeFi的方式自動進行,因此目前金融市場中銀行業與證券業的區分就不明顯,就會出現融合的趨勢。

谷燕西:數字穩定幣競爭優勢是其底層清算結算系統及相應的配套設施:9月7日,區塊鏈和加密數字資產研究者谷燕西發表專欄文章《從USDT到Libra,分析數字穩定幣的商業模式》稱,數字穩定幣的競爭優勢就是其底層清算結算系統以及相應的配套設施。譬如對于在以太坊上發行的數字穩定幣來說,經營方完全不必另外開發底層清算結算系統,支付終端方面的工作也會非常少。另外,由于以太坊的全球性,所以它可觸及的用戶的范圍非常廣。這些優勢是通常的金融機構所不具備的。與此同時,他還表示,這樣的一些優勢并不能保證這樣的機構能夠只依據穩定幣來獲得足夠的收入。對于數字穩定幣的經營方來說,只有在一個能夠充分發揮數字穩定幣優勢的具體應用場景,才能保證這個數字穩定幣的持續經營。從另外一個角度說,如果一個數字穩定幣是作為一個通用性質的數字貨幣推向市場,那么這個商業模式就很難持續下去。如果是這種情形的話,這個穩定幣的規模越大,其失敗的幾率也就越大。[2020/9/7]

Tags:穩定幣數字資產CompoundCOMPypt穩定幣對標的股票有哪些數字資產管理系統Compound Basic Attention Token

編者按:本文來自知礦大學,Odaily星球日報經授權轉載。最近一段時間,流動性挖礦的火爆直接讓承載各類DeFi應用的底層公鏈以太坊產生網絡擁堵,用戶支付的Gas價格平均值最高達到480Gwei.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:Mark,Odaily星球日報經授權轉載。2020年市場迎來了小牛市,區塊鏈技術在應用方面也有所突破.

1900/1/1 0:00:00隨著區塊鏈的發展,人們的注意力從最初的共識,轉移到以Ethereum(以太坊)為代表的計算,再到以Filecoin為代表的存儲,以及以Polkadot為代表的可擴展的跨鏈平臺.

1900/1/1 0:00:00比特幣凈流出資金3.08億美元;大額轉賬下跌7.5%;比特幣全網算力回升4%;火幣礦池連續兩周排位站上第四;富達:2025年比特幣稀缺性將超過黃金;富達旗下經紀交易商計劃推出新的比特幣基金.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:JOSEPHYOUNG,Odaily星球日報經授權轉載。一個比特幣鯨魚在持有兩年后賣出獲利.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Kyle,星球日報經授權發布。如果最近幾天ETH價格暴跌帶來了一件好事,那就是以太坊網絡的交易費用終于暴跌了.

1900/1/1 0:00:00