BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD+0.09%

ADA/HKD+0.09% SOL/HKD+0.16%

SOL/HKD+0.16% XRP/HKD-0.11%

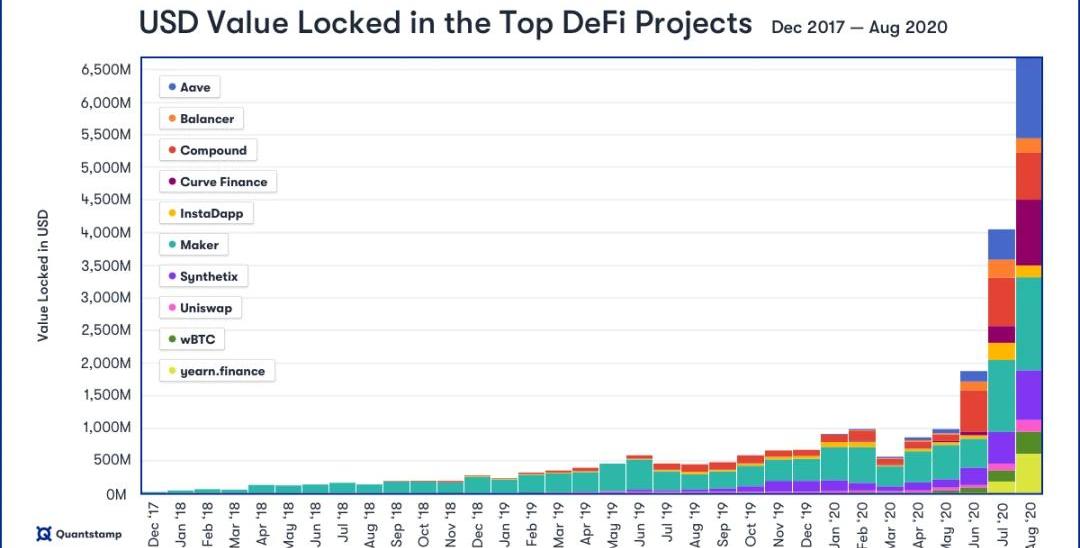

XRP/HKD-0.11%編者按:本文來自加密谷Live,作者:Quantstamp,翻譯:Olivia,Odaily星球日報經授權轉載。DeFi應用依舊積極推動金融的自動化和去中心化發展。人們之所以會想到超流動性這個詞,是因為DeFi正在創建基礎設施,使市場效率達到以前不可能達到的水平。在本篇文章中,我們將重點介紹:Curve.fi以增強穩定幣的流動性yearn.finance為用戶尋找最佳收益率KeeperDAO的目的是促進整個抵押貸款市場的健康發展。需要提醒的是:Quantstamp對DeFi生態系統中的所有前沿實驗充滿了興趣,但我們要明確的是,這些項目會給用戶帶來風險。如果您正在使用任何有關DeFi的應用,請您自己獨立進行一些相關的的研究和思考,并理解即使是經過審核的項目也可能是存在風險的。

美聯儲博斯蒂克:如果公共衛生危機得以解決,經濟影響將不會持久:美聯儲博斯蒂克表示,當前危機的軌跡“與以往任何時候都不同”。如果公共衛生危機能得以解決,經濟影響將不會持久,希望美國經濟能從疫情中強勁反彈。現金的需求在增長。美聯儲要確保在資本成本和信貸獲取方面對經濟“作出最大程度的支持“。博斯蒂克稱,美聯儲的目標是確保金融市場維持運作。(金十)[2020/3/31]

Curve

穩定幣是Ethereum最好的使用案例,Curve通過增強穩定幣的流動性來提高現有穩定幣的效用。Curve是一個類似于Uniswap的去中心化交易所,只是它針對穩定幣進行了優化。Curve的區別包括:專注于穩定幣對穩定幣和合成比特幣對合成比特幣的交易。降低交易費用較低的滑點在Uniswap中,期望以接近1:1的方式交易大量穩定幣的用戶往往會因為滑點而失望。雖然這種滑落對于穩定幣來說并不是理想狀態,但它對于保持Uniswap的市場活力是必要的,因為Uniswap的設計是為了支持波動的交易對。Curve滿足了DEX生態系統中的一個重要需求。通過只支持資產與相同價值掛鉤的交易對,Curve可以支持一種降低滑點的定價機制,同時維持健康的市場。低滑點與低費用相結合的方式,為Curve帶來了巨大的交易量。更重要的是,這種方式還增強了整個穩定幣生態系統的流動性。除了增強穩定幣的流動性,Curve最近還向去中心化治理轉型。就在上周,CurveDAO推出并開始分發CRV治理和實用代幣。CurveDAOandtheCRVdistributionmechanismwasauditedbyQuantstamp.

分析 | 市場情緒相對看多,需謹防市場多空博弈時突發政策性影響:據Bgain投研數據:截止北京時間12月2日18:00點,BTC價格7298.91美元,24小時內BTC價格下跌0.33%,結合量化交易的BTC本位增強指數均略有下跌,其中Bgain交易指數下跌0.45%,CTA指數下跌0.69%,對沖交易指數下跌0.05%。截至18點,OKEX精英用戶多空占比為50%/46%;火幣精英用戶多空占比61%/39%,Bitfinex多/空保證金占比為82%/18%,BitMEX多空倉位占比為50%/50%,市場情緒相對看多。幣價24小時內走出M型波動,持續震蕩,今日午間放量下跌,多空力量依舊震蕩膠著,需謹防市場多空博弈時突發政策性影響。[2019/12/2]

現場 | BTC.com CEO 莊重:豐水期或枯水期對算力影響可達50%以上:金色財經現場報道,5月23日,在金色財經主辦,貝殼公關承辦的金色沙龍第28期成都站上,BTC.com CEO 莊重發表了《從礦池角度看豐水期》的主題演講,他表示,受到豐水期和枯水期的影響,行業波動性較大。比較明顯的是對四川、新疆、內蒙古等地的算力影響,增加或減少的百分比可達50%以上。當然這里面并不只是受豐水期和枯水期的影響,政策方面也受到限制。今年比特幣的價格回到了去年8月份的位置,相應的各個礦池算力都有了明顯增長,從數據上也能看出,今年礦池分布的全球性增強,但主要資源仍然在國內,四川是行業中心。[2019/5/23]

yearn.finance

另一個蓬勃發展的DeFi案例是賺取數字資產的利息。用戶在DeFi中面臨的一個挑戰是確保他們的資產被借給提供最佳年利率的市場。實現這一點很困難,因為具有最佳年利率的市場可能會經常變化。作為AndreCronje的心血結晶,yearn.finance的創建是為了自動為客戶的穩定幣匹配到最好的年利率。用戶只需要將穩定幣存入yearn.finance,然后協議會自動將資金存入Aave、dYdx或Compound。假如用戶的資金最初存入Aave,然后dYdX可以提供更高的年利率,該用戶的資金將自動從Aave切換到dYdX。Yearn在不斷創新的過程中,所以要留意新的金融產品--但同時也要注意的是Yearn也會定期發布未經審計的更新。雖然Quantstamp最近完成了對yearn.finance的非正式代碼審查,但是yearn.finance也在不久之后就發布了未經審計的更新。

RW Market Advisory首席市場戰略師認為數字貨幣市場波動會影響到其他市場:RW Market Advisory首席市場戰略師Ron William接受CNBC采訪稱,數字貨幣價格波動“很正常”,但是如果價格持續下降,那么可能會“波及到其他市場”。他暗示對比特幣價格回暖的信心,但同時又警告未來去杠桿化的可能性。[2017/12/22]

KeeperDAO

KeeperDAO通過參與清算為DeFi用戶提供了另一種賺取收益的方式。其中清算是一種被低估的機制,它確保了Compound和Maker等抵押貸款市場處于健康狀態。對于每一筆發放給用戶的貸款,這些協議必須持有足夠的用戶抵押品,以便在用戶違約時實現收支平衡。Maker是最早的、信譽度最高的DeFi項目之一,最近發生了抵押不足的危機,使他們的整個系統面臨風險。以太坊的價格急劇下跌,導致很多貸款違約。抵押品拍賣開始了,但沒有清算人可以購買折價的抵押品。如果社區不迅速作出反應,整個DAI系統可能會失敗。KeeperDAO是一個資金池,旨在讓"守護者"使用閃電貸從資金池中借款,以便利用任何規模的清算機會。KeeperDAO的創建者還設計了"GrimTrigger",這是一種激勵機制,以防止Keepers和外部清算人之間的爭鋒相對和氣戰。KeeperDAO的目的是保證抵押借貸市場的健康發展,讓non-whales抓住每一個任意規模的清算機會,鼓勵清算者之間的良性競爭。Quantstamp過去曾對KeeperDAO進行過審計,目前正在對KeeperDAO協議的更新進行審計。

艱難的旅程,但流動性很強的未來。正如我們在整篇文章中所警告的那樣,許多處于創新前沿的DeFi項目也給用戶帶來了高風險。同時用新的、未經審計的系統更新現有的系統也是非常危險的--即使是經過審計的項目也會帶來一些風險。話雖如此:盡管道路坎坷,但我們正在慢慢走向一個去中心化和超流動性的未來。在Quantstamp,我們經常說"這是1994年",將區塊鏈技術的現狀與互聯網的早期階段相比較。就像早期的互聯網一樣,我們不知道未來到底會發生什么,但很難想象未來傳統金融會有什么變化。

Tags:穩定幣CURCurveDAO穩定幣怎么挖出來的LP-paxCurveLP sBTC CurveEnterDAO

編者按:本文來自以太坊愛好者,作者:Pintail,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載。本文的前四節介紹了EIP1559迄今為止的進展情況.

1900/1/1 0:00:00傳統保險行業悠久的發展史,其風控、定價等核心模塊都有著成熟的模式,這些是去中心化保險缺乏的,這也注定了現階段的產品只能專注在智能合約安全、金融衍生品領域,離許多人期望的“出圈”還為時尚早.

1900/1/1 0:00:00編者按:本文來自深潮TechFlow,作者:李楓,Odaily星球日報經授權轉載。當若干年后回首2020年這次DeFi熱潮時,Sushiswap絕對會是標志性的存在.

1900/1/1 0:00:00編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,如果說怎樣發掘財富代碼,我現階段的能力未必干的過kol,但要說怎樣在幣圈這個大生態中扮演好一個消(jie.

1900/1/1 0:00:00Odaily星球日報譯者|念銀思唐 摘要: -Grayscale的最新報告顯示,比特幣的市值應該遠遠高于目前的水平。-傳統法定貨幣的通脹促使投資者尋找新的方式來保護自己的資金.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:TURNERWRIGHT,Odaily星球日報經授權轉載.

1900/1/1 0:00:00