BTC/HKD-0.44%

BTC/HKD-0.44% ETH/HKD-0.65%

ETH/HKD-0.65% LTC/HKD+0.51%

LTC/HKD+0.51% ADA/HKD-0.04%

ADA/HKD-0.04% SOL/HKD-1.33%

SOL/HKD-1.33% XRP/HKD-0.31%

XRP/HKD-0.31%撰文:JubiLabsFANFAN其實這個問題可以換個問法,DeFi的火是偶然中帶著必然,還是必然中帶著偶然?先不著急回答,我們今天用三個問題來解釋:1、DeFi怎么火起來的2、DeFi還能火多久3、DeFi還能帶火哪些概念DeFi怎么火起來的?

火,當然首先是有需求。DecentralizedFinance,本質還是Finance。金融,百度百科有個定義,金融是市場主體利用將資金的經濟活動。DeFi的創新只有一點,我們以前用中心化的工具,現在用去中心化的工具。今天我們不討論工具,因為DeFi火的根本不在于De,而在于Fi。那么問題來了,資金如何從盈余方流向稀缺方呢?一是發行,二是出借,投資某種意義也可以理解為一種出借行為,出讓資金,獲得回報。發行問題我們今天也不作討論,這是另一篇故事了,我們只講出借。手上資金盈余的人,要把資金出借給稀缺方,獲得利息回報。這似乎很合理,這也是DeFi得以持續的根基,所以Lending類的項目,是最簡單最原始的DeFi類型。Lender不斷希望獲得更高的回報,Borrower不斷希望支付更低的成本。這個缺口有多大呢?

zkSync生態DeFi協議Increment發布空投治理Token INCR提案:2月1日消息,基于zkSync2.0構建的算法匯率協議Increment宣布將向貢獻者空投INCR治理Token。INCR在以太坊主網啟動鑄造時總量將為2000萬枚,其中將向社區用戶分三階段總計空投240萬枚,將向核心貢獻者空投總計300萬枚。

金色財經此前報道,算法匯率協議Increment團隊表示zkSync2.0是最適合該協議的基礎設施,同時未來也會考慮進行多鏈部署。[2023/2/1 11:40:10]

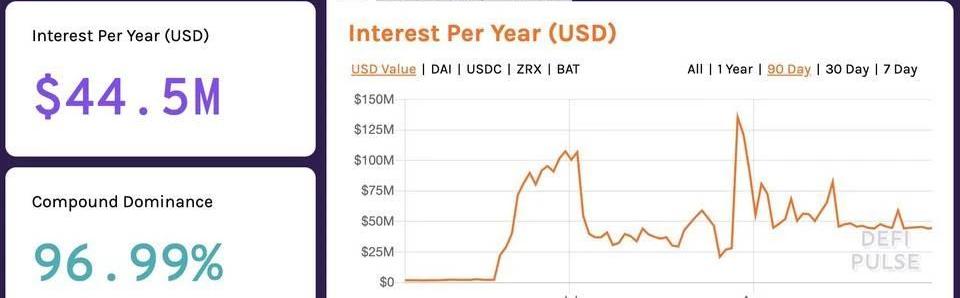

根據DeFiPulse的數據,幾種主流幣未償還債務為14.06億美金。

DeFiance Capital創始人:“100億美元”是對3AC資產規模的嚴重高估:7月20日消息,DeFiance Capital創始人在社交媒體上發文稱,“100億美元是對3AC資產管理規模的嚴重高估。3AC的資產凈值在2021年12月末約為30億美元,在2022年5月13日約為23.8億美元。2021年12月到2022年5月期間,他們沒有任何市場機會可以翻3倍并再回落。”[2022/7/20 2:26:25]

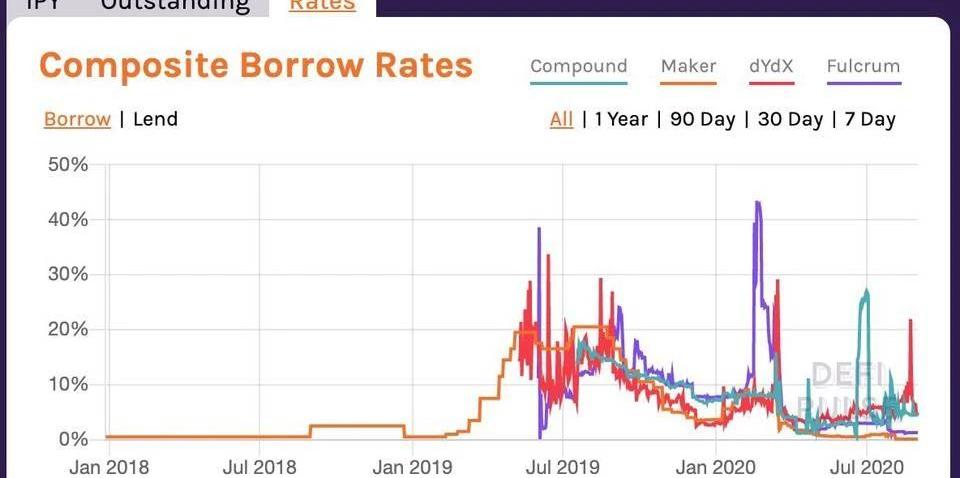

而IPY為4453.7萬美金,年化利率約為3.167%,算是一個比較正常的區間。然而真實的借貸利率如下圖所示,在正常情況下,借款利率還算在一個比較正常的區間。但是隨著資金融通的需求變得強烈,而信息仍然不對稱的情況下,這個利率開始變得很不穩定,甚至很高。但是又不能不借,比如礦工需要質押BTC繳納電費。

摩根大通:將美國國債或貨幣市場基金股票通證化,意味著所有股票都可能被用作DeFi池的抵押品:6月12日消息,摩根大通Onyx Digital資產主管Tyrone Lobban在CoinDesk共識2022年會議上對表示,他詳細描述了該行機構級的DVI計劃,并強調了代用資產的價值。

Lobban表示:隨著時間的推移,我們認為將美國國債或貨幣市場基金股票通證化,意味著所有這些股票都有可能被用作DeFi池的抵押品。其總體目標是將這些數萬億美元的資產納入債務抵押貸款體系,這樣我們就可以利用這些新機制來進行交易、借貸和放貸,但要具備機構資產的規模。[2022/6/12 4:19:33]

波卡DeFi平臺Acala宣布為波卡及kusama推出開放式預言機服務:12月2日,波卡DeFi平臺Acala官方宣布為波卡及kusama生態系統推出開放式預言機網關服務。該服務將提供多個預言機服務,DApps可選擇任何提供商或使用聚合喂價服務。[2020/12/2 22:54:08]

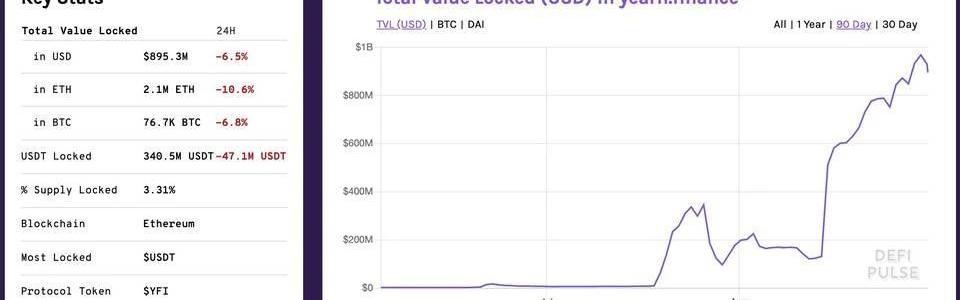

這一切,都歸功于Lender不斷希望提高借款回報,Borrower不斷希望降低借款成本導致。如何彌補這個缺口?部分DeFi項目的做法就很有意思了——它發行了一種新的通證,并無限放大這個新的通證價值,使通證價值=缺口價值。新的通證價值支撐到底是什么?目前大多DeFi將它定義為一種權益幣,或者叫治理幣。比如YFI的作用:1.添加新的貸方;2.廢除當前的貸方;3.增加存款和取款費用;4.更改貸方百分比的鏈上權重;5.分配協議收益率的百分比來為獎勵池提供資金;6.如果啟用了分配獎勵,YFI還將允許持有人從獎勵池中申領其份額。Yearn當前的TVL達到8.95億美金,按照前面說的正常利息計算回報為2834萬美金。但是我們不能狹隘地認為YFI的價值僅僅在于此,因為Yearn生態內能夠賺取的收益非常多,包括yearn.finance利息;從Compound中獲取COMP;從curve.fi中獲取CRV;從curve.fi/y交易費用分成;從ytrade.finance杠桿交易費和清算津貼;從yswap.exchange基本系統費用;從iliquidate.finance獲得清算津貼;未分配的利息或費用等。參考宏觀經濟學中的乘數效應,2834萬美金被放大為10億美金,也不是完全不可能,當然這些權益的價值計算也是非常復雜的。

DeFi還能火多久?

那要取決于這份權益究竟價值幾何,需要玩家獨立思考。每當這份權益的價值被放大,Lender會陷于一種行為:當權益的價值足夠高,便愿意把盈余資金拿出來。Lender到底有多熱情呢?這個增長量是非常非常恐怖的。單拿TVL這一個數據來說,目前主流幣的TVL總量為77.8億美金,三個多月前,僅僅為10億美金。總的來說在流動性不足的情況下,為了提高資金使用效率,就需要使權益通證價值=借貸雙方預期缺口價值。這個缺口巨大,那么權益價值就需要被隨之放大。因此,DeFi的火是必然的,這個時間點爆發有它的偶然因素,但放大一定是必然的。至于還能火多久,大概是要思考權益價值如何維持。而去中心化只是一種貫穿始終的工具,當然工具也很重要。DeFi還能帶火哪些概念?

我覺得一切有利于Lender→Borrower的事情,一切有利于實現資金的經濟活動,都具備火的基因,并且都長期存在超大的、剛性的市場需求——這也解答了今天的問題,DeFi會是區塊鏈世界中最大規模、最剛性、最永恒的需求場景。圍繞金融行為本身的,比如發行、借貸、交易撮合、交易聚合;圍繞金融衍生品的,比如期權、期貨、保險、理財、債券;圍繞提高金融效率及市場容量的區塊鏈技術,比如預言機、Layer2、分片、跨鏈、存儲、金融定向智能合約;以及圍繞可持續發展的探索,比如治理。這些都使我們打開想象空間,認為DeFi充滿無限可能。但你要理解這些概念在提高資金流動效率中,所解決的問題,也就很容易發現哪個方向會火了。當然別忘了,資金安全是第一要素。

Tags:EFIDEFDEFINCEPINETWORKDEFI幣DEFCDeFiatoJustCarbon Governance

如果有人告訴你只需要一臺手機+5000元本金每4天工作一次每次10分鐘就能輕輕松松月入幾千低成本、零風險、高收益如果被這些說辭打動了.

1900/1/1 0:00:00后臺一直有讀者“點菜”,讓我扒一扒比特金庫BTCV。看了一眼的幣價,尼瑪真是酸爽。 今年以來,8個月竟然漲了50倍,價格最高達494美金.

1900/1/1 0:00:00數據分析師|Carol編輯|畢彤彤出品|PANewsDeFi已經進入了“農耕時代”。此時,“農民”們“種瓜”得到的已經不止是“瓜”,還有更值錢的“寶石”.

1900/1/1 0:00:00經歷數次跳票之后,8月25日早6點,獎勵高達410萬FIL的Filecoin激勵測試網啟動了。這次激勵測試是主網上線前的最后一次測試,不僅是主網上線前的壓力測試,更是對于主網上線環境的模擬,謹防.

1900/1/1 0:00:00比特幣又破萬 昨日黃金破位,美股跌A股跟跌,受大環境影響,比特幣大跌12%又破萬。十倍以上杠桿全爆。最近24小時爆倉達到11億美金。比特幣人均爆20萬元.

1900/1/1 0:00:00比特幣不斷地沖擊10000美元關口,今天第三天守住,但是從小時線看,呈現階梯型下降,市場正在不斷承壓。以太坊ETH已經跌破近期的價格支撐,短期Put買方大勝.

1900/1/1 0:00:00