BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD+0.41%

LTC/HKD+0.41% ADA/HKD-1.94%

ADA/HKD-1.94% SOL/HKD+1.72%

SOL/HKD+1.72% XRP/HKD-1.26%

XRP/HKD-1.26%編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:DerekSchloss與StephenMcKeon,均為科技風投CollaborativeFund合伙人編譯:LeoYoungAmpleforth最近獲得市場極大關注度,不斷有新項目在自己的協議中整合類似功能。值得花些時間來讀懂Ampleforth,了解它的設計與價格機制,洞悉背后的心理與需求推動因素,并探討一下其未來演化的方向。Ampleforth(AMPL)采用了「彈性供應量」的加密貨幣經濟政策,也就是說,AMPL總量隨單位價格而變。原理如下:北京時間每天上午10:00,Ampleforth智能合約將增加或減少AMPL總量,每日總量調整稱為「Rebase」。所有錢包余額按比例接受供應量調整。Rebase之后,持幣人的全網持有量比例與Rebase之前相同。Rebase并非稀釋,因為所有賬戶余額按比例調整,無論是正向還是負向調整。錢包內余額變化沒有相關空投或交易,只是AMPL智能合約功能在起作用。每日Rebase根據AMPL市場價格而定。若AMPL交易價格高于目標價5%以上,Rebase后錢包內AMPL持有量增加。若AMPL交易價格低于目標價5%以下,Rebase后錢包內AMPL持有量減少。目標價是在2019年為1美元。2019年目標價是1美元,現在2020年,計入通脹目標價為1.011美元。那么平衡區間就是0.96美元至1.06美元(+/-5%)之間。市場價處于這個區間,不進行Rebase。用類比來理解Rebase:股票分拆、牛群、黃金和美元

類比模型有助于投資者理解財富如何隨Rebase變化。下文將探討四種其他類型資產的供應量增加:股票、牛、黃金和美元。我們先從股市的股票分拆開始談起。為了控制每股價格,公司會拆分股票,降低單價。例如一個公司不想股價超過100美元,現在達到90美元,可以進行2:1拆分。假如我有100股,拆分后就變成200股。這種按比例分配就與AMPL類似。如果我有100個單位AMPL,10%Rebase,那我現在持有110個單位的AMPL。每個錢包內的余額也會按比例相應增加。那分拆后的價格會怎樣?回答這個問題并不容易。股票2:1拆分,開盤每股交易價減半(45=90-45),那我的股票總價值未變(100*90美元=200*45美元)。我在課堂上講股票拆分,總會用蛋糕做比喻。蛋糕切成小塊,并不會改變蛋糕總重量,就像拆分股票為更多股一樣,并不會改變公司基本面。改變總股數,對公司股票價值沒有影響。但有一點很重要,那就是AMPL作為商品貨幣并非是股票,基礎協議也不是公司。企業股票價值是未來現金流折現價值,這種估值框架并不適用于商品貨幣,所以通過股票拆分來類比并不能對AMPL一窺全貌。商品價格對數量調整的評估框架,我們需要采用略有不同的方法。例如我們有100頭母牛,生了25頭小牛,我們不會立即說母牛單價減少了20%。牛群數量增加會創造新價值,要是沒有新價值,那農民便會放棄喂養。要是農民的牛群增加20%,市場上的牛供應過量,那每頭牛市場價也會隨之降低。但價格變化要視市場對供應增量預期、以及增量進入市場的程度而定。要是商家預計到會有牛群涌入市場,那價格就會預先調整。而我們預計市場對供應量增加沒有反應。在這個類比中,牛是消費商品,不是商品貨幣。盡管有數字消費商品,但AMPL不是。設想消費商品供應量調整,并非股票拆分那樣單純增加供應量。這就引入一個概念,增量造成現有總價值增加,但這個類比仍舊不是很完美。我們再以世界上最古老的商品貨幣黃金為例。黃金供應量增加會怎樣?供應量增加會為增加供應量的一方增值。如果礦工增加供應量1%,那么增量不會讓個人金柜里的黃金增加。即便供應量增加,個人持有的黃金量未變。市場總體平衡,按特定需求量,增量進入市場,平衡后市價降低,要是個人沒有獲得同等份額供應增量,那財富價值也相應減少。供應量增加造成當前持有者的價值下降,投資者可用存量產出比(stock-to-flowratios)對商品貨幣估值。最后再來看法幣。美聯儲印美元,那你的資金會增加嗎?或許會。例如增發的錢可能會作為援助匯款給你。你要是收款者,那你的持有現金會變多。但增發的錢不會按比例在所有持款人中均分。例如國外美元持款人就得不到匯款。你可以辯解,政府增發的錢會造成利息增加,銀行存款相應增加,但這就涉及到另一個概念:貨幣作為可投資資產持有。你放在家的紙幣沒有利息,有趣的是,不知道央行數字貨幣是否會改變這一現象。貨幣供應量增加會帶來價格通脹,意味著每單位購買力下降。法幣的增發效應主題太宏大,在此不做過多論述。但我們可在此做出結論,法幣增量并不會完全按比例分配給所有持款人,所以將法幣與AMPL比較不適合。因此,Ampleforth供應量模式與股票拆分和牛群增加類似,但與黃金和美元完全不同。價格機制

火幣宣布贊助亞洲加密盛會TOKEN2049:據官方消息,加密貨幣交易所火幣官方宣布再次贊助亞洲加密盛會TOKEN2049,火幣相關負責人將出席峰會并發表演講。峰會開幕當晚,火幣還將于新加坡舉辦Afterparty。屆時,火幣全球顧問委員會成員孫宇晨將出席,并宣布火幣重大品牌事項及火幣成立十周年等相關事宜。火幣已是第二次贊助TOKEN2049,火幣方面表示,火幣最近一年在品牌推廣和產品升級方面都取得了突破性進展,對于此類峰會的深度參與有助于火幣走在行業前列,與社區、用戶保持密切聯系,并持續為用戶提供更優質的服務和體驗,推進加密生態繁榮發展。

據悉,TOKEN2049將于今年9月13-14日在新加坡舉行。峰會聚集Web3企業家、投資者、開發者、業內人士等,在為期兩天的主要活動中將催生數百場聚會、研討會,共同分享行業機遇并推動其發展。[2023/7/21 15:50:06]

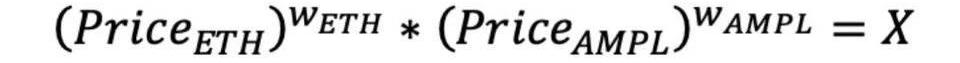

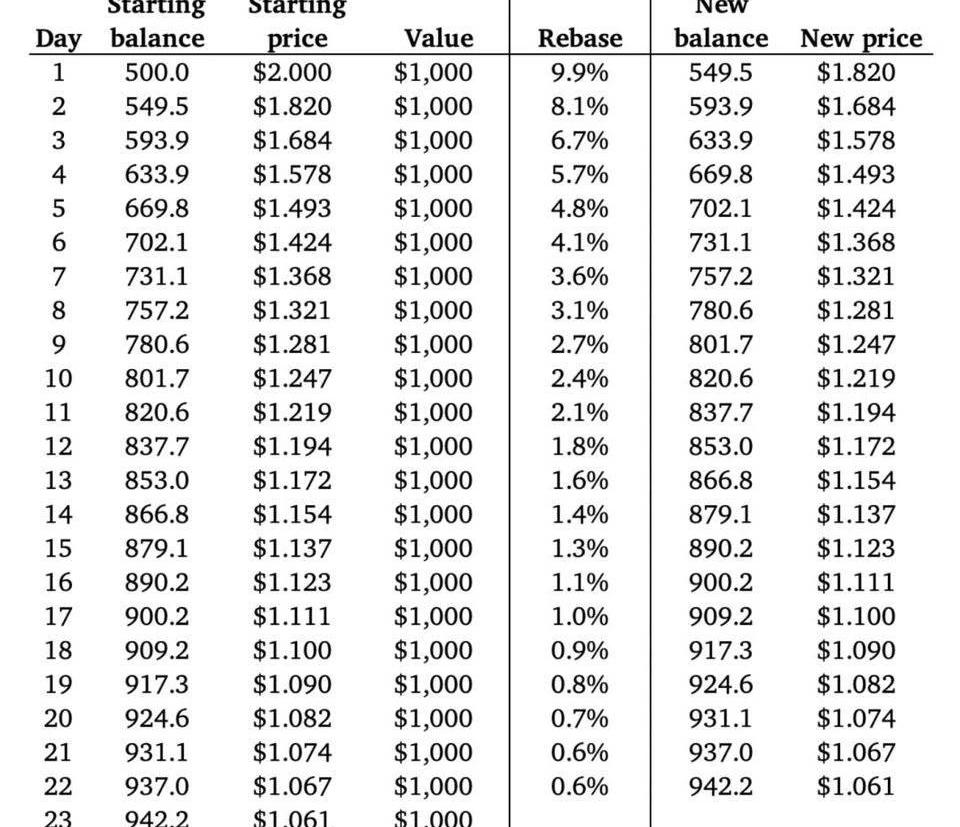

我們來看下Rebase的一些有關數字。每日Rebase按/10計算。如果當日預言機價格為2美元,目標價為1.01美元,那當日Rebase后每個錢包內AMPL余額增加9.9%,即。按規定,負調整上限10%,正調整無上限。

實際上,Rebase讓價格像在Uniswap上一樣,按「幾何平均數做市商」(geometricmeanmarketmakers)方向移動。系統控制儲備常量的加權幾何平均數。這就意味著以下公式的X為常數:

正調整會讓資金池內AMPL總量增加,那AMPL價格必須降低,X才會保持衡量,負調整相反。例如,Uniswap上Rebase之前200AMPL兌1ETH,10%Rebase后,有220AMPL。可能有人會想在Rebase后萬分之一秒進入交易,利用系統獲利1.1ETH。不行,因為池內AMPL數量調整后,價格立刻從每ETH200AMPL變為每ETH220AMPL。換句話說,AMPL兌ETH價格降低。這就不需要套利交易,Rebase本身就是通過調整資金池讓價格向目標價靠近。認識到Uniswap價格與AMPL預言機價格不同很重要,我們列出下表來解釋重要的原因。假設Rebase后沒有買賣,我們就使用Uniswap價格來指導Rebase。若有人在2美元價格花1,000美元購買500AMPL,然后停止交易,等Rebase。二十二天后,AMPL價格回到1.06美元,總價未變,AMPL變為942。

零知識身份驗證方案Outdid完成250萬美元種子輪融資,Jump Crypto領投:6月30日消息,總部位于英國的零知識證明隱私身份驗證方案提供商Outdid宣布完成250萬美元種子輪融資,Jump Crypto領投,Superscrypt以及Matias Woloski、Martin Varsavski、Gaston Frydlewski等15名天使投資人參投。

Outdid提供了一個隱私身份驗證工具,通過利用零知識證明來驗證政府頒發的原始文件,而無需中介機構進行驗證并出具證明。2023年5月份,隱私區塊鏈Dusk Network宣布向Outdid投資5萬美元。[2023/6/30 22:09:37]

接下來是心理學方面。Uniswap價格不是預言機價格。Uniswap的價格與商品貨幣增發不同,與股票拆分類似。如果市場參與者認為增量有價值,并不會按比例降低Rebase前的資產持有價值,我們會看到中心化交易所的資產交易價格更高,而Uniswap立即調整價格。這就會出現套利行為,推高Uniswap價格,中心化交易所價格降低,直到兩者價格接近。再回到股票拆分,需要注意的是,價格原理并非只是成本摩擦,也涉及心理因素。股價超過100美元,投資者就覺得貴。海量學術研究表明,投資者會按參照點做出操作。對二十世紀的股票投資者來說,每股100美元就是參照點。股票拆分部分原因就是,根據參照點調整,符合投資者心理。Ampleforth的調整也有參照點:2019年為1美元。對參照點的回應可以視作行為偏見,但確實會對經濟結果產生影響。可編程加密貨幣帶來傳統資產無法實現的功能,因此每日Rebase的心理學效應未經研究,也未獲理解。這是如今加密資產領域最妙的實驗,因為這將驗證心理學和經濟學融合的貨幣設計空間。理性人會辯論,貨幣網絡價值隨貨幣商品總量增加而增加是否合理?但最終貨幣價值還是得經過社會構建。貨幣之所以有價值是因為大家相信其有價值,反之亦然。網絡價值是市場信念聚合的結果。由于AMPL的價格和供應量持續調整,投資角度就主要關注網絡價值。我們的觀點就是,相比供應,網絡價值更多取決于需求。對Ampleforth,供應依附于需求。那么,問題是推動需求的是什么?Ampleforth的心理學

自2022年12月以來,加密貨幣ATM數量下降13.91%:金色財經報道,據加密貨幣 ATM 聚合網站 Coin ATM Radar 的數據,3 月份有超過 3,600 臺加密 ATM 機下線。自 2022 年底以來,加密 ATM 的數量在過去三個月中下降了 13.91%。1 月,1,587 臺加密 ATM 機下線,這是自 2022 年 9 月丟失 399 臺加密 ATM 以來第二次出現大量機器下線。2 月份共有 275 臺加密貨幣 ATM 機下線。3 月份的降幅最大,表明減少了 3,627 臺加密 ATM。[2023/4/2 13:40:47]

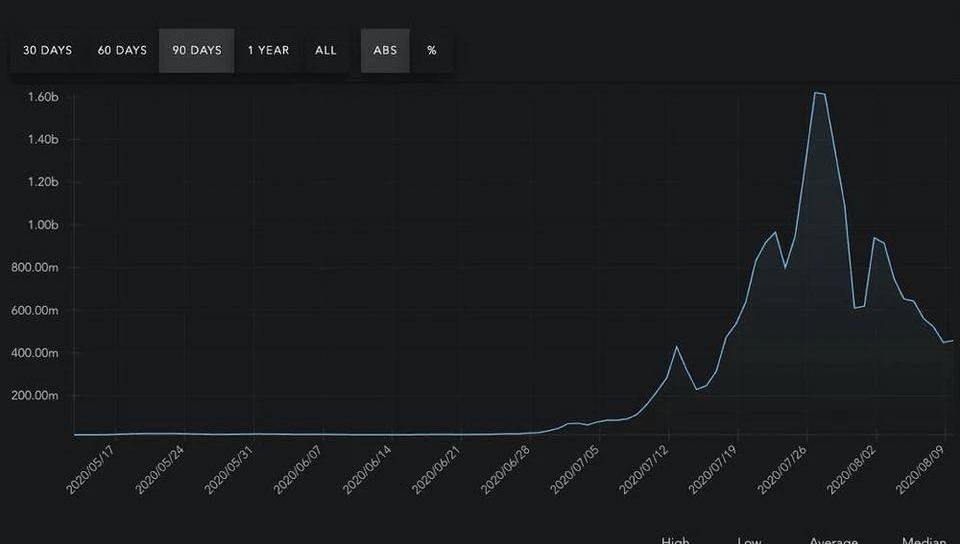

https://www.ampleforth.org/dashboard/7月份,Ampleforth網絡價值攀升,隨后從最高點回調65%。是什么推動需求增長?更重要的是,需求的長期推動力是什么?大家應該考慮以下三點:激勵作用短期投機AMPL經濟效用上升激勵作用

最初AMPL需求上升說明了激勵的作用。我們過去觀察Ampleforth經常辯論的一個問題是,什么吸引更多人開始參與其中?AMPL要成為以太坊或其他生態的商品貨幣,那么Ampleforth系統需要更多參與者。進入「收益耕作」時代。2020年6月23日,Ampleforth團隊推出激勵項目Geyser,對在非托管去中心化交易平臺Uniswap提供AMPL-ETH交易對流動性的用戶進行分配獎勵。流動性帶來流動性,這是需求催化劑。在Uniswap提供AMPL-ETH流動性的用戶,除了可獲得流動性提供者(LP)獎勵外,還可以將LP代幣在Geyser抵押。用戶在Uniswap提供更多流動性,在Geyser抵押,可通過項目獲得更多AMPL獎勵份額。需要注意的是,區塊鏈不僅可追蹤資產余額,還追蹤資產持有時間,這可謂是殺手級應用。這對Ampleforth激勵項目有什么作用?Geyser除了會根據流動性數量獎勵,還可以根據用戶在Geyser抵押期進行獎勵,90天以上抵押可獲得高達三倍獎勵。所以,可以說Geyser的成功不僅僅基于流動性激勵。增加時間成分,來獎勵未提取流動資產的用戶。這就帶來Geyser推出以來~70%的留存率,這讓人非常驚訝。Geyser有三種激勵:1.Uniswap上LP獎勵;2.存款量獎勵;3.存款期獎勵。這為Ampleforth帶來巨大關注,還對Ampleforth系統產生一些二階效應(secondordereffect)。Geyer的一個影響就是大幅提高AMPL持有者更加分散。2018年6月,Ampleforth只是私人項目,網絡只由團隊、顧問及一小部分投資者控制。2019年6月,Ampleforth在BitfinexIEO僅七秒就籌資500萬美元,因此登上頭條。2020年6月,約四千以太坊錢包持有AMPL,之后就出現了Geyser。至本文完成,持有AMPL錢包的地址接近兩萬。Ampleforth上Geyser的另一個效應就是AMPL流動性大幅提高。AMPL-ETHUniswap資金池是Uniswap上過去三十天最大的資金池,總量達4,500萬美元,為交易對帶來很好的市場深度。一段時間內,AMPL-ETH資金池占當日交易量一半以上,占Uniswap總流動性三分之一。七月AMPL-ETH在Uniswap的交易量達五億美元。Ampleforth正在優化商品貨幣使用案例,可靠的貨幣需要可靠的流動性。這就激發建立流動性激勵需求的深度資金池。Geyser獲成功后,Ampleforth基金會最近宣布網絡23.5%代幣未來十年用于開始支持Geyer或類似項目,將專注于去中心化、流動性、網絡健康和廣泛獎勵。短期投機

SubDAO公布Middleware 2.0版本,將支持在Twitter上創建和管理多簽與DAO組織:據官方消息,SubDAO將發布2.0版本Twitter中間件,新版本將迭代DApp Solidity版本的最新功能,主要用于在Twitter上創建Multi-sig多簽和管理DAO組織,發起人可發行1155協議NFT作為DAO token進行DAO募集,并自定義DAO token的釋放與流通規則。

SubDAO 是一個 DAO 基礎設施協議,通過中間件、Multi-sig和其他去中心化功能幫助管理數字資產,已在Ethereum、BSC、Polygon、Moonbeam等多個主網上部署。據悉,SubDAO獲得Messari創始人Ryan Selkis及Hypersphere、CMS Holdings、OKX Ventures、Huobi Ventures等多家機構融資。[2022/12/2 21:18:06]

第二個需求就是短期投資,也就是FOMO、熱點、趨勢交易等等。這一概念就是需求帶來需求。資產獲得上升動力,更多投機者涌入,以期掙快錢。需要說明的是,這肯定會推高AMPL網絡價值,但也不可持續。不應該因為投機就拋棄某個項目。在BTC和ETH上也有同樣的投機需求。每次出現這些后,媒體就會說比特幣已死,我們也不喜歡對AMPL做同等結論。漲跌循環是加密貨幣走向成熟過程的一大特質。比特幣2011年、2013年、2017年都有過需求暴增。每次之后都伴隨著大跌,然后再創新高。例如2013年第四季度,BTC網絡價值15億美元,當季隨后飆升至130億美元,2014年第一季度腰斬,2015年再次跌半。2015年市值一直在30至40億美元,再沒有回到15億美元。2017年初BTC市值150億美元,第四季度飆升至三千億美元,之后2018年末和2019年初維持在600至700億美元。又再沒有跌倒150億美元。評估AMPL的重要指標就是,需求增加和下降波動之后,AMPL網絡價值更高。只有時間能證明Ampleforth的生命力。長期是成功還是失敗,仰賴于協議應用性和社區活力。投機只是市場了解應用性的窗口,但網絡價值短期波動也會分散注意力。GauntletNetwork在2020年8月發布研究報告,分析Ampleforth在2020年1月3日至2020年6月22日期間的交易,同時在Ampleforth系統模擬不同短期交易策略,并評估效果。模擬套利交易者、平衡交易員、均值回歸交易員、趨勢交易員等不同市場參與者假設分配,結果發現Rebase套利交易策略是唯一有可觀獲利能力的交易模型。2020年下半年的數據模擬評估會很有意思。AMPL經濟效用上升

德國10年期國債收益率升至2014年以來新高:6月3日消息,德國10年期國債收益率升至2014年以來新高,報1.281%,日內上漲4個基點。 (金十)[2022/6/3 4:01:14]

如果資產沒有經濟效應,協議本身短期激勵或短期投機都不可持續。為獲得可持續性,Ampleforth協議必須成為有說服力的經濟產品,產品說服力在于社區用戶黏度。比特幣誕生以來,網絡開放、不可篡改、賬本透明,再加上可驗證的稀缺性,重塑全球個人和機構對貨幣和數字價值的思考。很多其他加密資產網絡也優化商品貨幣使用案例。利用比特幣的經濟設計功能,同時迭代其他功能,我們已看到很多不同實驗創造新型加密貨幣。供應量只是設計的另一個維度,并不是很多實驗的主題。這主要是因為供應量增加,若沒有按比例分配給持有者,對持有者資產不利。資產供應量固定,資產持有需求波動完全體現在價格上。而AMPL等供應彈性資產,則通過供應增減來吸收正向或負向需求震蕩,讓價格保持相對穩定。重要的是,持有者「財富」仍舊會隨需求波動而變化,但波動性影響單位量而非價格。這就驗證了那個老格言,金融風險很少減少,更多是轉移到其他地方。價格波動性從轉移到單位量是否有效?答案是或許會。但要考慮可靠貨幣的三種功能:計價單位(UoA)。「一塊糖1AMPL」交換媒介(MoE)。「好的。我很樂意接受AMPL購買糖」價值儲存(SoV)。「我要在冷錢包存AMPL十年后再買糖」我們注意到,1971年之前,美國使用黃金調控基礎貨幣美元供應量,但黃金不便用于價值交換,計價單位是建立在黃金之上的美元而非黃金本身。加密貨幣錢包和交易所基礎設施持續演化、合并,資產兌換逐漸變得無摩擦,兌換成本趨向于零,最終兌換成本對用戶來說可以忽略不記。這就解綁了可靠貨幣的特性。相對于固定總量資產,彈性供應量資產作為計價單位更有用,而有深度流動池的資產則可能成為最佳的交換媒介。若AMPL可達到穩定目標狀態,那么可代表最優計價單位,因為目標價格會隨法幣通脹上漲。可靠貨幣的這三種功能中,價值儲存特性對于早期實驗資產最難預知。由于波動性影響單位量而非價格,十年后糖果價格可能仍舊是1AMPL,但你打開錢包可能有0.01AMPL或500AMPL。所以值得考慮的做法是,不要將你的AMPL放在冷錢包,而可以購買AMPL遠期合約,將風險轉移給希望承擔市值波動的投資者。為證明價值儲存的特性,AMPL需要達到穩定性,長期價格保持在平衡價格區間,只是真正使用需求變化偶爾造成偏離價格區間。例如,一個流行App添加AMPL作為可支付貨幣,推動AMPL需求。理論上價格會根據需求變化超出價格區間,增加供應量來滿足市場需求,之后再回到新的平衡。穩定態不可能通過大量投機交易實現,而要通過整合AMPL非投機使用來實現。另外,也存在心理學因素,AMPL只會在市場相信它到了穩定狀態后,才會到達穩定態。穩定態的特點就是,在目標價以下有持續買盤支撐,在目標價以上有持續賣盤壓力,價格處于平衡區間。AMPL長期持有者相信穩定態最終會實現,且會達到高網絡價值。AMPL盡管仍舊處于早期,但一直在按預計設想運行:彈性供應。過去一年AMPL供應量持續伸縮。低波動。除了2019年9月至10月極低需求和2020年7月極高需求,AMPL價格始終在0.5美元和1.5美元之間波動。雖然仍舊有點偏移平衡區間,但相對固定供應量資產價格相對穩定。相關性脫離。Gauntlet在2020年8月報告中的結論認為,按市場資本,在不同時間段,AMPL歷史回報與BTC和ETH不相關。我們會緊密觀察與其他資產的相關性,及Ampleforth網絡價值增長。重要的是,AMPL達到穩定態作為基礎貨幣,必須伴隨Ampleforth達到可信中點。未來幾年,其去中心化會由市場在幾個特性方面體現,例如協議變更、預言機報價和項目持續開發。有些項目努力實現漸進式去中心化,通過構建社區治理流程來解決這些挑戰。對其他項目來說,隨著時間,協議可靠性更依靠消除人為調控。Ampleforth團隊最近宣布,協議「緊急暫停」功能從協議智能合約中移除。隨著系統演化,團隊早期致力于最小化人為治理。正如大家所知道,貝殼、石頭、黃金、法幣等所有其他類型貨幣使用長久性基于市場信心。問題是,Ampleforth是否創造了可信的經濟產品,以及隨著時間推移,AMPL作為商品貨幣的可信度是否會被接受,并在經濟中發揮使用?說得更復雜一些,未來貨幣最終形態可能不會是傳統可靠貨幣架構簡單映射在鏈上。如今我們探索的新世界中,資產可以經過數字「封裝」和編程,讓我們能以最小摩擦和交易成本兌換、定價和價值儲存。我們依賴的貨幣功能最終可能會經過解綁、再捆綁,未來以我們現在無法理解的形態呈現。歡迎加入這場貨幣實驗。

以太坊今天價格突破470美元,三天累計漲幅超過15%,一舉突破前高440美元。價格的上漲帶來期權交易結構的明顯變化,買入看漲期權的交易非常多,持倉量已經接近前高.

1900/1/1 0:00:00Odaily星球日報譯者|Moni 內容概述: 1、至少有9個Chainlink節點運營商在8月30日遭到攻擊,導致他們錢包中大約700ETH被耗盡;2、本次攻擊利用了節點響應查詢漏洞.

1900/1/1 0:00:00市場變化真快,昨天是九四,加密貨幣價格整體出現暴跌,比特幣帶頭暴跌,唯獨波場比較堅挺,沒想到現在波場也暴跌了,最近24小時的下跌跌幅在20%左右,原本市值已經超越EOS、ADA.

1900/1/1 0:00:00編者按:本文來自蜂巢財經News,作者:凱爾,Odaily星球日報經授權轉載。經歷一場極速過山車后,以「紅薯」形象風靡幣圈的DeFi協議YamFinance開啟了重啟計劃.

1900/1/1 0:00:00編者按:本文來自區塊鏈大本營,作者:SAIFEDEANAMMOUS,譯者:火火醬,Odaily星球日報經授權轉載。隨著比特幣的逐步普及,其交易費用也持續上漲,人們紛紛抱怨市場前景黯淡.

1900/1/1 0:00:00文|秦曉峰編輯|郝方舟出品|Odaily星球日報 去中心化金融太火了,這是過去幾個月,加密市場參與者的共同感受.

1900/1/1 0:00:00