BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+0.95%

ETH/HKD+0.95% LTC/HKD+1.23%

LTC/HKD+1.23% ADA/HKD+4.07%

ADA/HKD+4.07% SOL/HKD+1.73%

SOL/HKD+1.73% XRP/HKD+4.66%

XRP/HKD+4.66%

分析師|Carol編輯|Tong出品|PANews部分數據來源于數據合作伙伴DAppTotal過去三個月,DeFi的野蠻生長,尤其是與YieldFarming天然契合的AMMDEX的崛起,讓原本穩坐行業頂流的中心化交易所感到了不安。隨著Farming的不斷深入和擴大,逐利的資金開始往DEX“遷徙”,再加上“提幣運動”的動員,CEX資金流失的說法甚囂塵上。另一方面,為了應對DeFi的沖擊,過去兩個月,CEX紛紛上架DeFi概念幣,推出流動性挖礦產品,上線AMMDEX。在這一系列應對舉措之下,CEX的資金到底有沒有流失呢?為此,PAData將通過對市場上的主要CEX和DeFi平臺近期主要資產的資金流向分析來觀察市場變化。分析認為,近期,主要CEX的ETH確實呈現整體流失狀態,但穩定幣整體上處于流入狀態,而DeFi平臺中的穩定幣卻呈整體流失狀態。另外,不同的DeFi概念幣在DeFi和CEX之間的流動方向有明顯的差異。CEX流出ETH但流入穩定幣

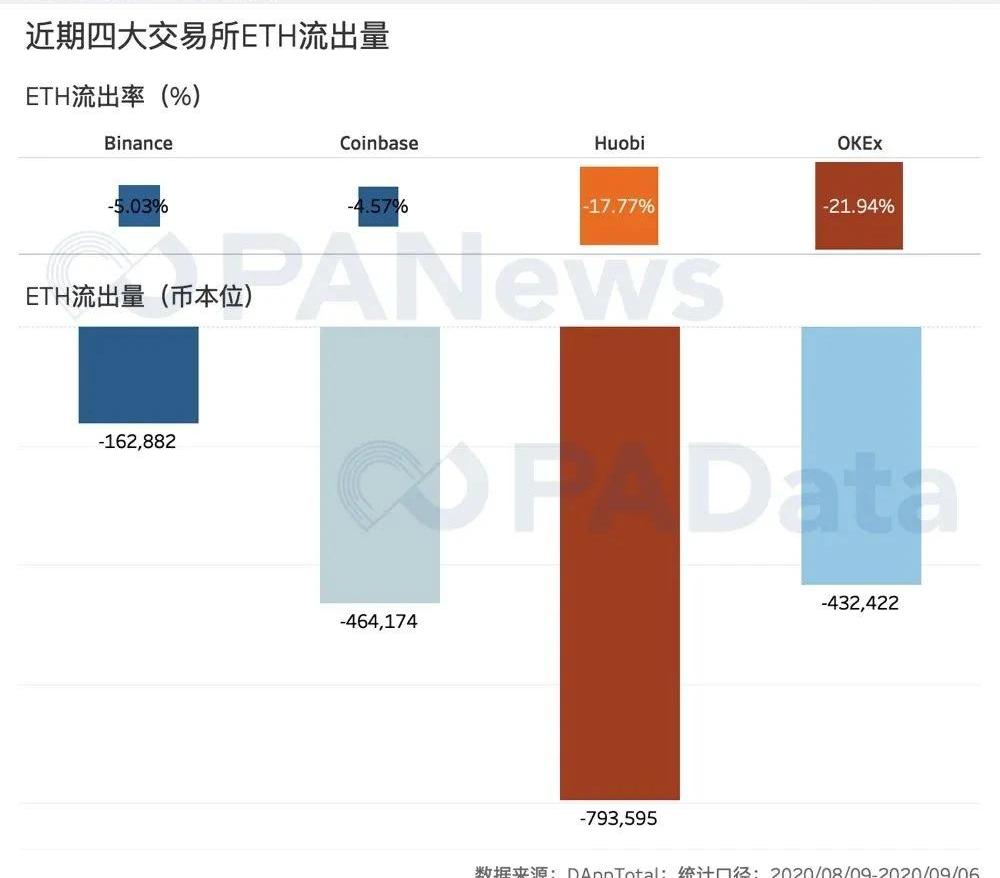

由于目前的DeFi生態主要都部署于Ethereum上,因此ETH成了DeFi的基礎資產,觀察ETH的流動方向在一定程度上能展現DeFi的發展態勢。根據DAppTotal的統計,Coinbase、Binance、Huobi和OKEx這四大主要交易市場,最近一個月都在流出ETH,總計達到了185.31萬枚ETH。按照CoinMetrics校正后的8月ETH均價401.85美元來折算,相當于四大所近期共流出了7.45億美元。

區塊鏈分析平臺BlockSeer推出BTC礦池應用 配置加密黑名單:11月12日消息,區塊鏈分析平臺BlockSeer已發布新的比特幣礦池的私有beta版本,該池可以審查來自黑名單錢包的交易。而所引用的黑名單來自BlockSeer和Walletscore的標簽數據以及其他已經過驗證的數據來源,如美國財政部外國資產控制辦公室(OFAC)的加密黑名單。(Cointelegraph)[2020/11/12 14:06:01]

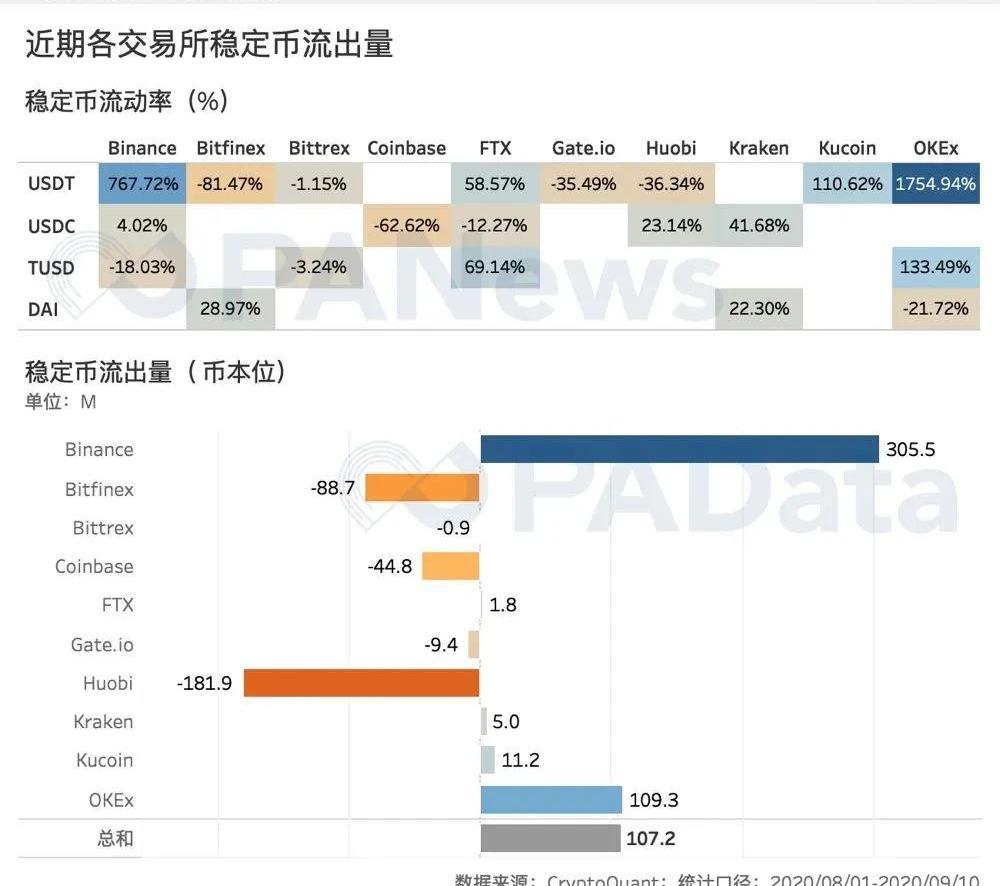

其中,Huobi流出了約79.36萬枚ETH,相當于3.19億美元,近一個月流失率近17.77%。但受到交易所余額基數大小的影響,Coinbase和Binance的ETH月流失率都在5%左右,但Coinbase的ETH流出額要遠遠高于Binance,達到了約46.42萬枚,相當于1.87億美元,而Binance只有約16.29萬枚,相當于0.65億美元。OKEx流失金額低于Coinbase,為43.24萬枚ETH,相當于1.74億美元,但月流失率最高達到了約21.94%。雖然過去一個月主要CEX的ETH在流失,但總體上,穩定幣卻在流入。根據CryptoQuant的數據,包括上述4家在內的10家交易所,在最近一個月內共流入了超1.07億枚美元穩定幣。這里的穩定幣包括DeFi主流流動資產USDT、USDC、TUSD和DAI四種。

彭博分析師:比特幣價格將繼續上漲 加速向數字黃金過渡:彭博分析師Mike McGlone表示,如果最糟的情況沒有發生,預計比特幣價格將繼續上漲。央行前所未有的寬松政策正在加速比特幣向數字黃金過渡并成熟。同時他還預測稱,與大宗商品不同,黃金將能達到新的歷史高點。(U.Today)[2020/6/4]

其中,Binance流入的美元穩定幣總量最高,達到了約3.06億枚,如果按照1:1的錨定率算,相當于3.06億美元。但這主要受到USDT大規模流入的影響,根據統計,Binance近期USDT的流入率達到了767.72%。其次,OKEx近期的穩定幣流入總量也達到了約1.09億枚,這同樣主要受到USDT大規模流入的影響,USDT的流入率達到了1754.94%,TUSD的流入率也達到了133.49%。另一方面,Huobi近期的穩定幣流出量較高,達到了約1.82億枚,其USDT的流出率約為36.34%,USDC的流入率約為23.14%。此外,Bitfinex、Coinbase、Gate.io和Bittrex的穩定幣在過去一個月內也呈現總體流出狀態。Bitfinex的USDT流出率最高為81.47%,共流出8870萬枚。但必須要指出的是,穩定幣的金額變動大,比如恰好穩定幣在統計期間進行增發,因此穩定幣的在交易所的流入流出受到偶然因素的影響較多,此處只能有限地展現交易所的資金動向。DeFi平臺的穩定幣流入量不足1億

分析 | FXStreet分析師:ETH強支撐到位 或迎止跌反轉機會:FXStreet分析師Rajarshi Mitrazuixinfen最新分析支出,雖然ETH在本周五自275上方快速回落,目前已跌回至日圖布林通道下跪附近,不過考慮到268-270區域存在上升趨勢線重疊,因此隨著行情觸及270位置后的下跌行情放緩,ETH迎來了短期內最佳的止跌反彈機會,日內橫盤所處位置能否守穩不破非常關鍵。[2019/7/13]

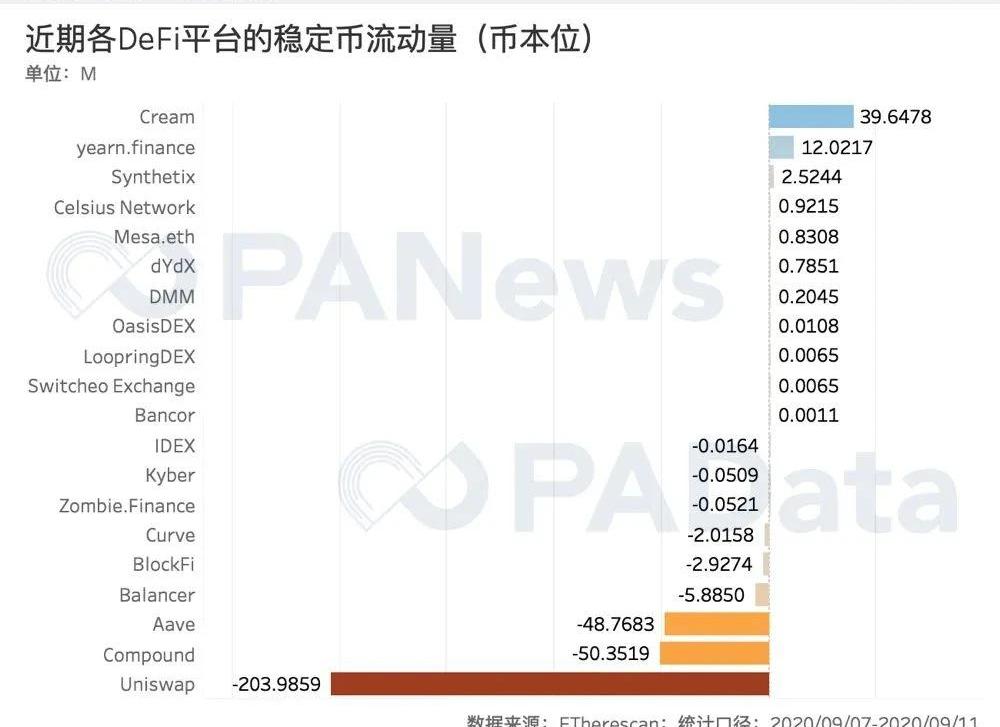

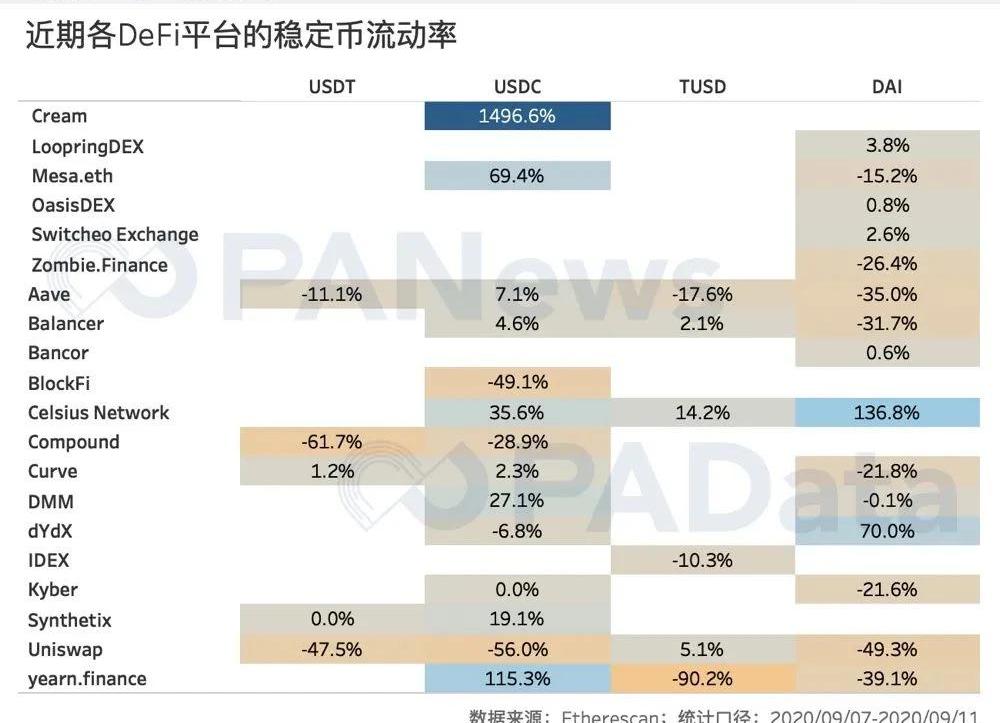

根據早前的統計,穩定幣的流動性約占總流動性的38%以上,已經成為DeFi世界中僅次于ETH的重要資產類別。那么,各DeFi平臺在過去一周內流入了多少穩定幣呢?PAData統計了9月7日至9月11日期間,20個DeFi平臺地址中USDT(ERC20)、USDC、TUSD和DAI的余額變化。從總體來看,最近一周,20個DeFi平臺共流出2.57億枚穩定幣。其中Uniswap流出2.04億枚,但考慮到觀察期間發生了Sushiswap從Uniswap遷移流動性的特殊事件,因此從Uniswap“流出”的穩定幣很有可能只是遷移到了Sushiswap上而已,并不是流出DeFi。如果不算Uniswap的流出額的話,那么最近一周20個DeFi平臺共流出了0.53億枚。

在20個DeFi平臺中,Compound和Aave是流出穩定幣最多的DeFi平臺,各分別流出了0.5億枚左右。流入穩定幣最多的是Cream.finance和yearn.finance,分別流入了約0.39億枚和0.12億枚穩定幣。整體上,11個平臺都有穩定幣流入,總額約為0.57億枚。從各類型穩定幣近期的流動率來看,Cream.finance和yearn.finance流入的主要是USDC,兩個平臺的流入率分別達到了1496.6%和115.3%。

分析 | 金色盤面:EOS期貨合約持倉變化:金色盤面綜合分析: 據OKEx數據顯示,目前做多賬戶62%,做空賬戶38%,多頭持倉比例27.92%,空頭持倉比例19.18%,從數據看,多頭主力平均持倉增加,空頭主力平均持倉下降,多空差距再次拉開,目前做多賬戶依然占據優勢。截至發稿,當周EOS0907合約價格為6.532美元,現貨價格為6.546美元,貼水0.014美元。[2018/9/3]

而且從整體來看,20個DeFi平臺中16個平臺的USDC都是流入狀態,只有4個平臺的USDC是流出狀態。另外有11個平臺的DAI呈流入狀態,3個平臺的TUSD呈流入狀態,只有1個平臺的USDT呈流入狀態。可能受到USDT規模較大的影響,大多數DeFi擁有的份額都比較小,超過了此次統計的范圍,但仍然可以觀察到,USDC在DeFi生態中的重要地位,以及DeFi對USDC的作用和對整個穩定幣格局的重要影響。DeFi概念幣流向“四分五裂”

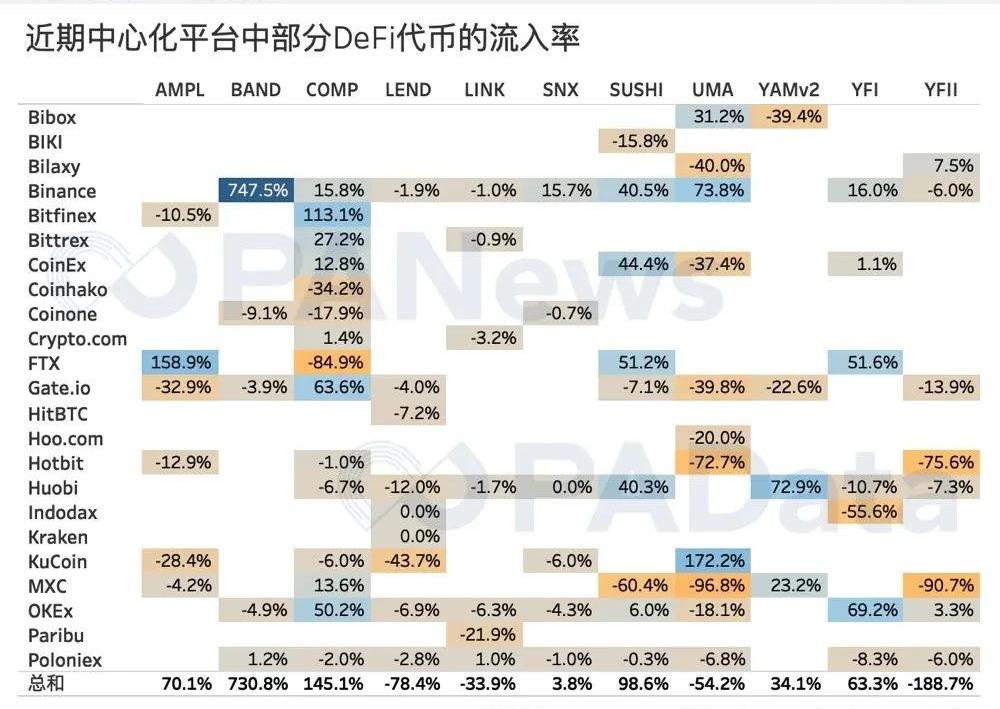

除了ETH和穩定幣以外,由于DeFi生態豐富的可組合性,DeFi代幣也成為了重要的農耕資產。但是有意思的是,有的DeFi概念幣流向了CEX,有的DeFi概念幣在DeFi平臺間流動“套娃”。同樣,PAData統計了9月7日至9月11日期間,23個中心化平臺和15個DeFi平臺中11種DeFi資產的余額變化。選擇觀察資產的標準是該種DeFi資產在DeFi平臺中的流動性較高。根據統計,整體上,最近一周內,中心化平臺中的DeFi資產共流出了790.63萬枚。其中,AMPL和LEND流出最多,都流出了890萬枚左右,相反,SUSHI是流入CEX最多的DeFi資產,共流入了908萬枚左右。

分析 | 金色盤面:USDT/CNY 走勢分析:金色盤面綜合分析:USDT/CNY過去12小時大幅上漲,最高摸至7.02,截止發稿收在6.98,短線資金大幅流出,市場維持觀望,BTC承壓明顯。[2018/8/9]

從各CEX平臺來看,過去一周,KuCoin凈流出DeFi資產最多一個市場,共流出了745萬枚,其中AMPL就流出了約662萬枚,占KuCoin流出量的88.86%。而Huobi是凈流入DeFi資產最多一個市場,共流入了約262萬枚,其中SUSHI流入了約369萬枚,LEND流出了112萬枚。另外值得注意的是,Binance是資產流動最活躍的市場。最近一周,Binance共流出超686萬枚DeFi概念幣,但流入了超722萬枚DeFi概念幣。其中,LEND流出了約635萬枚,是流出最多的資產,SUSHI流入了約530萬枚,是流入最多的資產。從各個資產流向的CEX平臺來看,呈現出一定的“平臺-資產”集中性。

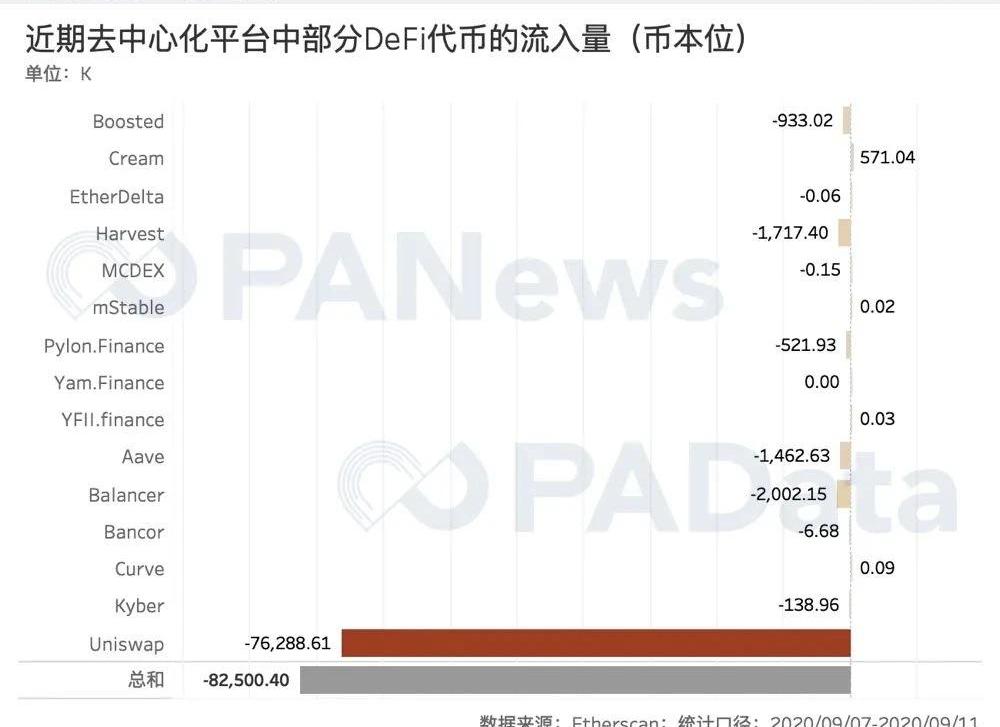

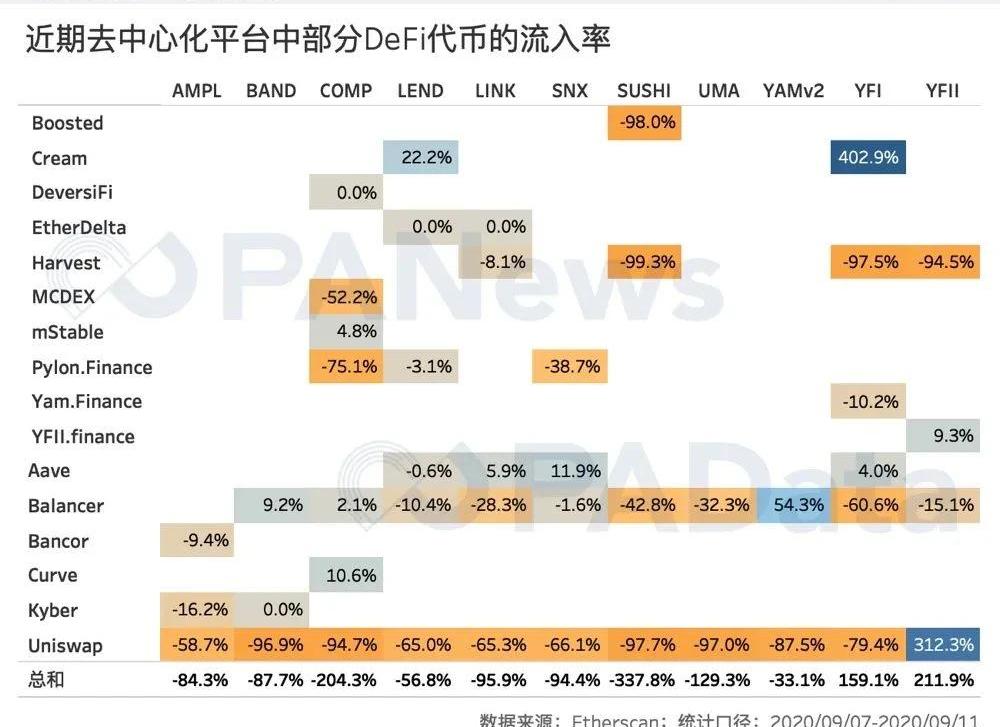

比如,AMPL在過去一周內較多的流入了FTX,Band較多的流入了Binance,COMP較多的流入了Bitfinex,SUSHI較多的流入了FTX、CoinEx和Binance,UMA較多的流入了KuCoin,YAMv2較多的流入了Huobi,YFI較多的流入了OKEx。另外,LEND、LINK和YFII則表現為普遍從CEX中流出。在DeFi平臺中,最近一周,各類DeFi資產也整體呈現流出狀態,共流出了約0.82億枚,其中,LEND、SUSHI和AMPL是流出量最大的三種資產,分別達到了約0.34億枚、0.22億枚和0.15億枚。

從DeFi平臺來看,受到SushiSwap流動性遷移影響的Uniswap是近期流出DeFi概念幣最多的一個市場,共流出了0.76億枚左右,其中,LEND是流出最多的資產,達到了約0.32億枚,其次SUSHI、AMPL、SNX、LINK和BAND也流出較多。此外,Balancer、Harvest和Aave流出的DeFi概念幣也不少,都超過了140萬枚。Balancer流出最多的是LINK,約為114萬枚,Harvest流出最多的是SUSHI,約為158萬枚,Aave流出最多的是LEND,約為248萬枚。其中值得注意的是,Aave是DeFi平臺中資產流動比較活躍的市場,過去一周共流出約248萬枚DeFi概念幣,共流入約102萬枚DeFi概念幣。而Cream.finance是過去一周DeFi概念幣凈流入最多的一個平臺,達到了約57.10萬枚,其中幾乎都是LEND,共約56.98萬枚。從各個資產流向的DeFi平臺來看,除了YFII集中地流向了Uniswap和YFI集中地流向了Cream以外,其他多個DeF資產都普遍從DeFi平臺中流出,比如AMPL、BAND、COMP、LEND、SNX和SUSHI。其中,Uniswap中資產的流出率普遍大于85%,這可能與觀察期內Sushiswap的遷移有關。剔除這一影響后,依然可以觀察到COMP從Pylon.Finance和MCDEX中大量流出、SUSHI從Boosted和Harvest中大量流出、YFI從Harvest中大量流出等。

如果結合CEX和DeFi平臺中代幣流向,可以看到YFII在CEX中普遍流出,但較多地流入了Uniswap,AMPL、BAND、COMP、SUSHI從DeFi平臺中普遍流入,但較多的流入了個別CEX。市場的資金流向是十分復雜和多變的,本次觀察僅從一個很窄的時間窗口進行有限的分析,其結果可能有一定的偶然性,但從中已經可見,雖然DeFi的發展動了CEX的“奶酪”,但目前下CEX資金流向DeFi的結論也為時過早,更有可能的情況是資金在兩個不同類型的市場中頻繁交換。而且,由于加密世界和現實世界仍然缺少廣泛溝通的渠道,因此從目前DeFi的發展形態來看,更像是一種理財產品,其與CEX的競爭核心在于向用戶提供的收益大小。資本逐利流向收益更高的市場是常理,但這種流向還不足以做更多的判斷。數據說明:月流失率即指9月6日的余額相較8月9日的余額的降幅。月流入率即指9月6日的余額相較8月9日的余額的增幅。參考《數說風口上的DEX:流動性暴漲300%,“壽司大廚”吃相難看》。這里僅觀察Etherescan上各資產余額前200的地址中DeFi平臺的地址余額。這種不完全統計會產生一定的誤差,但考慮到不論是各類穩定幣也好,還是DeFi資產也好,其籌碼集中程度都比較高,因此前200的地址已經有一定的代表性了,理論誤差比較小。同上,且剔除協議治理地址的余額。

編者按:本文來自蜂巢財經News,作者:JXkin,Odaily星球日報經授權轉載。8月29日到9月5日,一周時間,Tether公司三次在EOS鏈上增發USDT,共計8500萬.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:AlexBeregszaszi,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00今天可以感受到市場熱度明顯降了下來,即使回顧周末也沒有對行情有太大影響的消息,市場兜兜轉轉,關注點最后還是會回到比特幣身上,對于比特幣,買的人還是只增不減.

1900/1/1 0:00:00在上文中,我們以數據形式向大家呈現了數字資產交易所用戶分布和輿論熱度。現在,我們已經基本了解了全球各個數字資產交易所的用戶畫像.

1900/1/1 0:00:00北美區塊鏈基礎設施OAN開放應用公網,日前宣布即將推出一款新產品——MovesCrypto。據介紹,MovesCrypto是在TheOAN旗下服務零工工作者的金融科技平臺Moves中服務出借人的.

1900/1/1 0:00:00以太坊前CTO領銜、跨鏈之王、Web3.0基金會加持、鏈上治理自動升級......在提到波卡時,這些閃光的標簽總會躍然紙上,在GavinWood與Web3.0基金會的小伙伴們的帶領下.

1900/1/1 0:00:00