BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD-1.49%

LTC/HKD-1.49% ADA/HKD-1.54%

ADA/HKD-1.54% SOL/HKD-1.24%

SOL/HKD-1.24% XRP/HKD-1.35%

XRP/HKD-1.35%有效市場假說

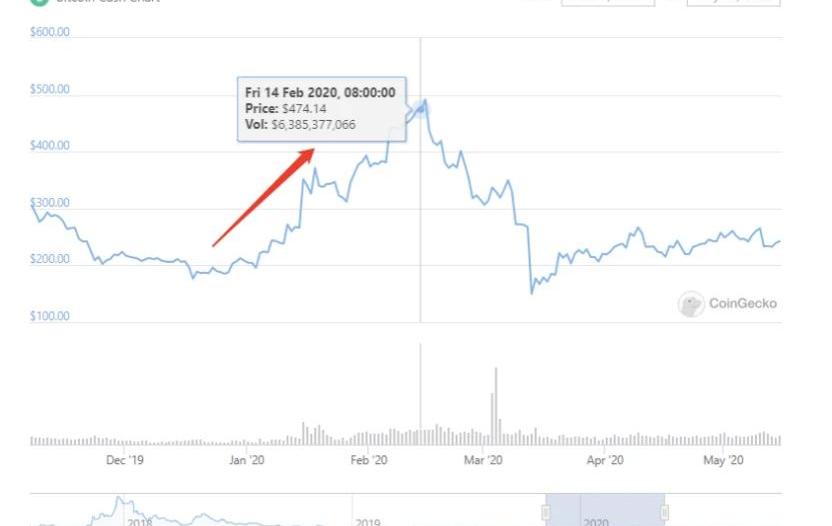

金融學專業的大學生在開始學習專業課程不久后,就會了解到有效市場假說理論。該理論認為,在一個信息透明且充分競爭的市場中,一切有價值的信息已經反應在價格中,其中包括對未來價值的預期。有效市場假說在傳統金融市場有諸多爭議,因為往往投資者認為股價是被操縱的,莊家總是能獲得超額收益。但相對來說,在一個信息越透明的市場,價格越有效,越能反應市場對未來的預期。我們常常認為,加密市場中排名前列的加密貨幣,共識較為廣泛,持倉較為分散,信息傳播較廣,價格也更加有效。需要注意的是,盡管大部分信息為公開信息,但在媒體報道前往往鮮有人知,這就存在一定的套利空間。2019年下半年市場開始炒作比特幣的挖礦減半預期,并且把一切上漲的因素歸功于減半即將到來,這一點的炒作在2020年年初炒作BCH/BSV時達到了頂峰。我們需要知道,BTC/BCH/BSV減半的事件并非一件不可預期的事,恰恰相反,是一件板上釘釘的事。但每日減半的產出對BTC/BCH/BSV的價格實質上并不會帶來200%的需求增加/供給減少,以整體市值來看每日影響更是微乎其微,因此不會直接把BSV的價格拉高200%,更多時候,這是FOMO情緒所導致。從另一維度上,我們可以認為是,在2019年年底市場大部分還未意識到BCH會減半這一事實,在2020年初經過媒體發酵,市場開始意識到這一事件,隨后把減半后四年周期的供給減少的預期都反饋到了價格上,從而造成了價格上漲。

BlockFi否認擁有“秘密財務數據”,稱已向破產法院“披露了準確信息”:1月26日消息,BlockFi否認了擁有“秘密財務數據”的說法。該公司表示,它向新澤西州破產法院“披露了準確的信息”。此前一份誤上傳的財務文件顯示,該公司對FTX有12億美元的風險敞口,包括價值4.159億美元的FTX資產和8.313億美元的Alameda貸款。

BlockFi在一份聲明中表示,說這些數字是‘秘密財務數據’是不準確的。在整個破產流程中,BlockFi一直優先考慮透明度。去年11月,在FTX和Alameda申請破產數周后,BlockFi申請破產保護。法庭文件顯示,去年6月尋求收購BlockFi的FTX是該貸款公司最大的債權人之一。(TheBlock)[2023/1/26 11:30:32]

2019.12-2020.5BCH價格走勢那我們需要探討的則是,如何在相對有效的市場中從公開信息中獲得超額利潤。Uniswap停礦的影響

Block.one將Voice升級為基于NFT的社交平臺:Block.one已經決定將其去中心化社交媒體平臺Voice向公眾關閉幾個月,將其升級為基于NFT的社交平臺。Voice目前表示,這是“面向新興創作者的NFT平臺”,計劃于2021年夏天推出。該聲明稱:“通過將內容本身代幣化,我們為創作者提供了直接代幣化其作品的機會。”Block.one在解釋其最新的面向NFT的舉動背后的原因時,指出了該公司的監管困境,稱他們“很樂意與美國監管機構合作,以獲得我們可互換和可轉讓的語音代幣的批準。”Block.one聲稱它仍然致力于在EOS主網上進行構建。(Cryptonews)[2021/5/20 22:23:42]

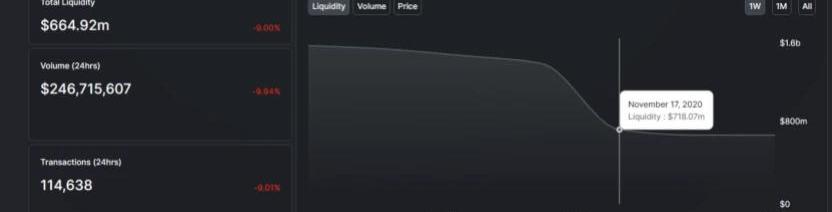

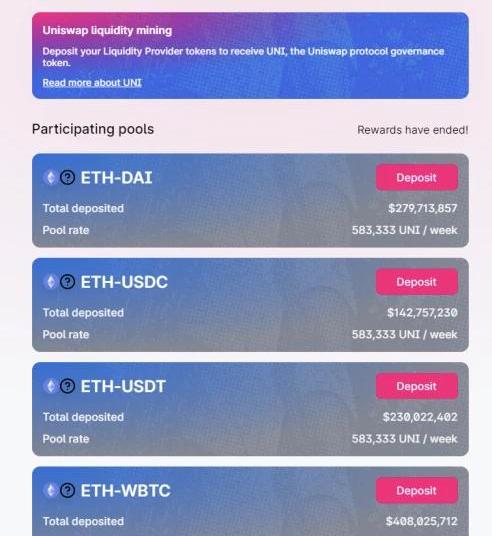

2020年11月17日北京時間早上8點,Uniswap的第一期流動性挖礦停止。UNI的每日產出從747,944降低為473,972,減少了30%,每日的釋放量只剩下了團隊和早期投資者的部分。從流動性池的情況來看,兩天時間內,Uniswap的流動性池撤走近一半,我們從ETH的流動性變化情況就可以得出結論:流動性挖礦對Uniswap流動性池起了巨大的支撐。但TVL并非判斷一個DeFi項目價值的唯一因素,所有的因素最后也會集中體現在幣價上,我們更加需要關心的是:1.失去的流動性是否會導致UNI系統崩潰,不足以支撐正常的交易需求,讓AMMDEX的故事證偽2.減少的UNI產出是否會復刻BTC減半帶來的長牛?

動態 | Block.one 推出游戲性質EOSIO區塊鏈教程Elemental Battles:據 IMEOS 報道,Block.one 發推公布新游戲性質的 EOSIO 區塊鏈教程 Elemental Battles ,可以讓任何熟悉 C++ 和 JavaScript 的人輕松簡易的學習區塊鏈知識和 EOSIO。該教程可以讓學習者利用 EOSIO 軟件創建基于區塊鏈的游戲,創建完成就相當于成為一位 EOSIO 開發者。該教程設計目的是為了非區塊鏈開發者群體,不需要任何區塊鏈或者 EOSIO 開發經驗基礎。[2018/10/18]

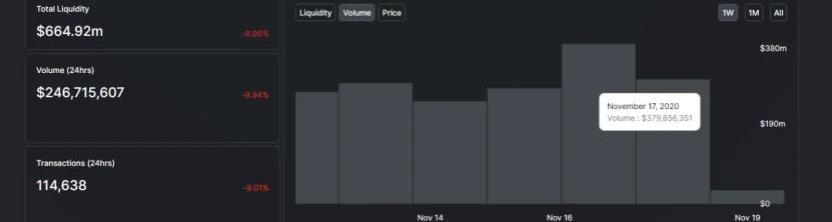

Uniswap流動性池及交易量變化

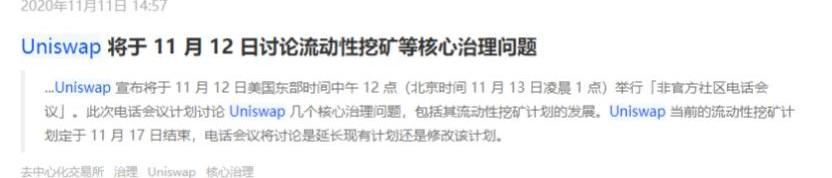

ETH交易對的流動性變化從交易量來看,我們可以迅速得到第一個問題的答案:ETH流動性池的撤出并沒有對Uniswap的交易量產生太大影響,Uniswap的流動性池依然能夠滿足日均3億美元的交易需求——這已經遠超大多數二線交易所的交易量。驗證第二個問題需要考慮的因素則比較多,但我們通過UNI的價格表現和新聞媒體的內容發布可以發現一些端倪。11月5日,UNI的價格跌到了底部,隨后跟著大盤的上漲開始放量拉升。直到11月10日,上漲開始放緩。11月11日,媒體開始發布Uniswap即將舉行電話會議討論治理問題,人們開始意識到UNI的流動性挖礦將在一周后結束,產出將減少,于是開始第二波拉升,直至停礦降至,獲利盤了結,頂部出現。

動態 | 谷歌與區塊鏈BaaS平臺公司BlockApps合作:據btcwires報道,谷歌正在與一家擁有區塊鏈BaaS平臺的公司BlockApps合作,后續可能很快會開發自己的BaaS平臺。Google Cloud的金融服務主管Leonard Law表示,數字分類賬技術具有巨大的潛力,可以為超出金融服務范圍的用戶提供服務,也可以為其他類型的部門提供服務。[2018/8/6]

復盤Uniswap停礦一事的短期幣價表現,經歷了先知先覺者早期吸籌進場——媒體發布消息散戶買入——利好兌現頭部出現三個標準的階段。根據有效市場假說,我們得出結論:短期內流動性挖礦停止帶來的幣價影響已經反應在當前的幣價中,在可見的未來一段時間內可能發生的市場影響,不用再考慮UNI減產帶來的因素。若后市有其他事件發生,比如DeFi的二次崛起,那需要重新評估別的因素對幣價的影響。合理的估值與價值預期

動態 | Blockstream購買中國制造商的采礦設備:據Bitcoin消息,公開提供的國際運輸數據顯示,大量中國制造的Innosilicon礦用鉆井已通過比特幣核心公司Blockstream從中國進口到美國,用以建立自己的采礦中心。[2018/8/1]

流動性挖礦第一次讓數字貨幣的持有者們意識到,資產是有機會成本的。在POW時代,這一意識尚未崛起,巨鯨們普遍把資產放在錢包中,沒有任何的收益。這一心態在2019年平臺幣持續打新獲得收益和2020年的DeFi流動性挖礦兩次現象級的行業事件后發生了改變。當逐漸過度到POS時代后,投資們開始對持有資產的年化收益產生預期。在加密行業,預期收益會根據平臺的風險性有所不同。在相對前沿的領域,如DeFi的流動性挖礦,投資者們普遍可以接受的無損年化收益在20%——30%之間,而在相對保守的中心化理財平臺,這一收益可以降低到10%以下。Uniswap的流動性挖礦和幣安的Launchpool就是我們可以參考的兩個指標。

UNI的挖礦每天產出約100萬美金的代幣當然,流動性挖礦的收益并非質押到Uniswap流動性池的所有收益,對于投資者來說,另外一塊收益來源于手續費的分成。我們按照日均3億美金的交易額和0.3%的手續費來算,每日手續費分成也接近100萬美金,和UNI的挖礦產出收益相當。

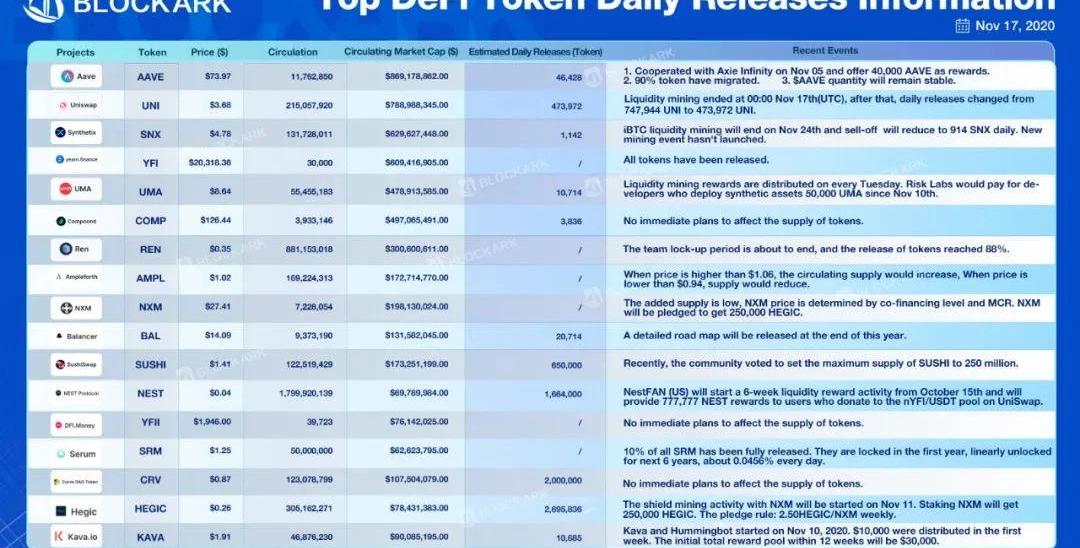

ETH交易對的每日交易量這里需要引出一點,就是治理型代幣的分紅預期。流動性挖礦的泡沫始于COMP,通過YFI引爆市場,在SUSHI和UNI時期達到巔峰。然而市場最為追捧的這幾個項目代幣,皆為治理代幣,并沒有實質的收入分成。我們認為,治理性代幣的上漲邏輯,很大程度上來源于人們對項目代幣抱有分紅的預期。這也就是為什么去中心化平臺上和DeFi項目中,TVL和總交易量/借貸量與項目的代幣市值規模正相關。正是因為,人們認為,持有治理型代幣,未來將會有可能獲得該平臺的手續費分成,依據有效市場假說,這樣的預期折現到了當前的價格中。以UNI為例,按照3美金的單價,目前市值在6億美金左右,而光手續費收入,每年就是3億美金以上,僅僅2倍不到的PE,且還有巨大的增長空間。這是許多人仍然持有UNI且長期看好的基本邏輯。所以對于一個流動性挖礦的DeFi項目,挖礦產出和收入預期是決定幣價的兩個重要因素,挖礦產出決定供給,收入預期決定需求。我們整理了頭部DeFi項目的每日釋放量和近期影響供給量的大事件,結合項目本身的市值和交投活躍度,可以更好地對該代幣進行合理的估值。我們發現,頭部的DeFi項目,如SNX,YFI,每日產出相對于整體流通市值來說已經可以忽略不記,考慮估值時可以只考慮項目的基本面情況。反觀UNI,在上市初期就在二級市場買入并非明智之舉,因為每日的釋放量會產生巨大的拋壓,而待流動性挖礦結束后,利好兌現,獲利盤出逃,將又會有底部買入的機會。

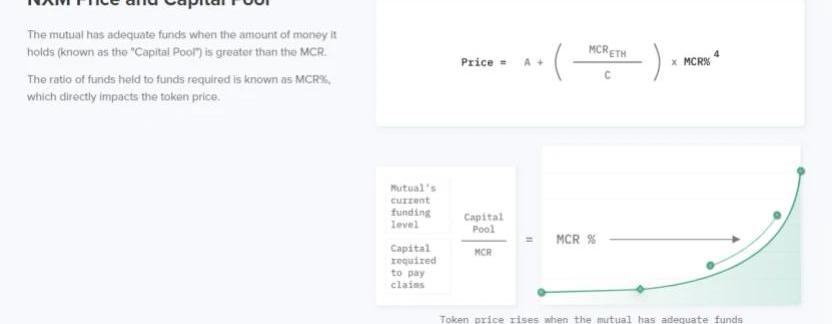

新的價格模型

與大部分項目挖礦產出,在二級市場通過供需決定價格不同,有的DeFi項目創新地使用了新的價格模型。如保險項目NXM,其代幣價格由參與保險資金池的資金體量決定,這意味著二級市場交易的wNXM很多時候只提供了外部炒作的接口,套利者將通過套利的方式搬平兩邊的價格,如果保險需求強盛,將從外部間接帶動保險金資金池增加,進一步促進項目的發展。

結尾

很多人會有疑問,為什么這一波是DeFi的崛起?為什么是這個時候崛起?DeFi是泡沫嗎?我們始終相信,這是經歷了多年的磨礪,加密行業終于到了價值崛起的時候。相比于2017年區塊鏈+Everything的PPT/白皮書創業年代,DeFi的興起實質是人們對去中心化產品的真實認同,因為去中心化借貸/交易所的完善真正地解決了人們的需求。我們可以看到,在經歷了眾多抄襲和分叉,結束了流動性挖礦后,Uniswap仍然保有了日均3億美金的真實成交量,這是DeFi世界帶來的壯舉,也是去中心化真實的價值體現。浮于表面的代幣,體現的是人們對未來價值的預期,在DeFi這個相對有效的市場,人們往往更加重視產品帶來的真實效用,市場也更加追捧那些創造了新型金融模式的項目。我們期待更多獨角獸的誕生,也期待著加密世界與去中心化的價值被更多人認同,而這所有的一切,都將反映在價格上。問題是,當主流市場認可加密世界的那一天,在這個鮮為人知的公開信息被世界上大多數人知道的那一天,你是否在車上?

Tags:UNIBLOCBLOCKBLOunif幣是真的嗎Blockchain Cuties UniverseBlockchain Monster Huntblockchain錢包安卓版下載

編者按:本文來自鏈聞ChainNews,撰文:DelphiDigital,加密貨幣研究機構,編譯:盧江飛,星球日報經授權發布.

1900/1/1 0:00:00這一周,“科學家”們很忙。11月14日,黑客攻擊ValueDeFi的MultiStablesVault池子,獲得近740萬美金的DAI;11月17日,黑客攻擊OriginProtocol憑空鑄造.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:RiaBhutoria,富達數字資產研究總監,編譯:PerryWang,星球日報經授權發布。圍繞比特幣仍不少批評和誤解,在此讓我們回顧并回應.

1900/1/1 0:00:00頭條 哈薩克斯坦計劃引入央行數字貨幣,擬于2021年下半年公布相關報告據哈薩克斯坦央行發布消息,哈央行目前正在研究引入央行數字貨幣.

1900/1/1 0:00:00近期波卡生態關于平行鏈的好消息接踵而至,波卡官方首先預告了將在年底12月3日的Decoded大會上宣布有關平行鏈的最新進度.

1900/1/1 0:00:00周一以太坊突破兩年來新高,到達609美元,旋即回落至570美元附近。我們一直在關注以太坊的動向,在以太坊存款合約滿足限制之后,接下來即將于12月1日開啟漫長的以太坊2.0上線里程.

1900/1/1 0:00:00