BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+4.74%

ETH/HKD+4.74% LTC/HKD-0.31%

LTC/HKD-0.31% ADA/HKD-0.27%

ADA/HKD-0.27% SOL/HKD+3.63%

SOL/HKD+3.63% XRP/HKD-0.3%

XRP/HKD-0.3%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。大家好,我是佩佩,今年和2017年還真是不一樣,17年那會兒屬于炒技術炒概念的牛市,雖說咱很多也搞不懂,但還是有些具象的特征,比如這個鏈快,tps高,還有poapob各種共識算法,一說大家很快能有個印象。到了今年,更多開始偏金融屬性,就會變得有點摸不著頭腦,別說外面的酒菜,很多東西我也是完全沒基礎很懵懂,但不管怎么樣,我覺得我們還是盡可能努力跟上,沒人能靠各種社群里的道聽途說發財,還是需要做一點自己的研究,所以內容上面后面我們也盡量往一些實際的研究觀察上靠,可能沒有八卦熱點看得舒心,但我想這或許是更有用的。好了,回歸正題。其實近一周的內容差不多都是在講defi杠桿,這里有個不得不提的主角—aave,在芬蘭語中aave有“幽靈”的含義,因此官方也會用一個有點萌的圖標形象如下圖:

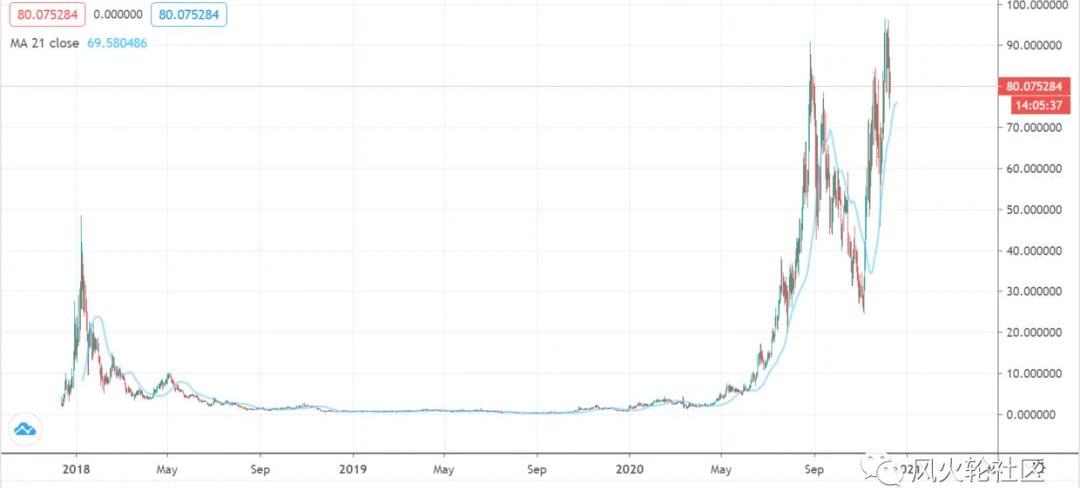

別看這雪白小幽靈有點可愛,今年幣圈最不講武德的里面肯定有這位,下圖是aave的歷史行情,我估計很少有人會去查:

Uranium Finance黑客地址目前持有價值約2500萬美元的加密貨幣:金色財經報道,據派盾監測,Uranium Finance黑客地址將50萬枚BUSD兌換為272.2枚ETH,目前持有價值約2500萬美元的加密貨幣,包括1750萬枚BUSD 、2.22萬枚WBNB和272枚ETH,此前2021年4月消息,BSC生態Uranium Finance出現漏洞導致5000萬美元資金被盜。[2023/5/15 15:03:34]

https://www.tradingview.com/chart/n1XJfPsR/注:現在的aave是之前lend按100:1換得的,上圖是已經把比例統一后的K線。人家大餅三年了還在突破歷史新高的關口努力,這家到好,不僅突破了18年還又翻了倍。之前我們有專門做過評測,關于defi的介紹也沒少提他家,不過感覺理解都還不夠深,加上他們最近又更新了新版本,出了新功能,所以今天再來更新一版,或許能對大家理解他家的增長邏輯有所幫助。AAVE最最主要的業務就是抵押借貸,下圖是他家官網主頁,目前平臺流動量,即所有抵押和在借的加密資產對應的市值已經增長到17.5億美金:

美伊利諾伊州提出允許強制更改區塊鏈記錄的法案,遭到加密社區嘲笑:2月20日消息,美國伊利諾伊州參議院最近提出的一項《數字財產保護和執法法案》,因其“不可行的”計劃而受到加密社區的嘲笑,該法案強迫區塊鏈礦工和驗證者做“不可能的事情”——比如在州法院命令的情況下撤銷交易。該法案規定,任何區塊鏈礦工和驗證者如果不遵守法院命令,每天可能被罰款5,000至10,000美元。

這項參議院法案于2月9日由伊利諾伊州參議員Robert Peters悄悄提交給伊利諾伊州立法機構,但似乎是最近才被佛羅里達州律師Drew Hinkes注意到,他于2月19日在推特上討論了該法案。Hinkes承認有必要實施加強消費者保護的法案,但表示礦工和驗證者“不可能”遵守參議員Peters提出的法案。Hinkes還震驚地看到,在“沒有采用合理的可用程序”來遵守法院命令的區塊鏈網絡上,運行的礦工或驗證者將“無法抗辯”。該法案似乎還要求“任何使用智能合約交付貨物和服務的人”在智能合約中包含可用于遵守法院命令的代碼。(Cointelegraph)[2023/2/20 12:17:32]

很神速了,我隱約記得半年前還是1億美金的樣子。下圖是按現在抵押市值規模從高到低的排序:

Coinbase確認其代表灰度持有約63.5萬枚BTC是安全的:金色財經報道,Coinbase確認其代表Grayscale Bitcoin Trust持有約63.5萬枚BTC是安全的。Coinbase會定期執行“鏈上驗證”以確認數量的BTC的存在和安全。[2022/11/22 7:54:18]

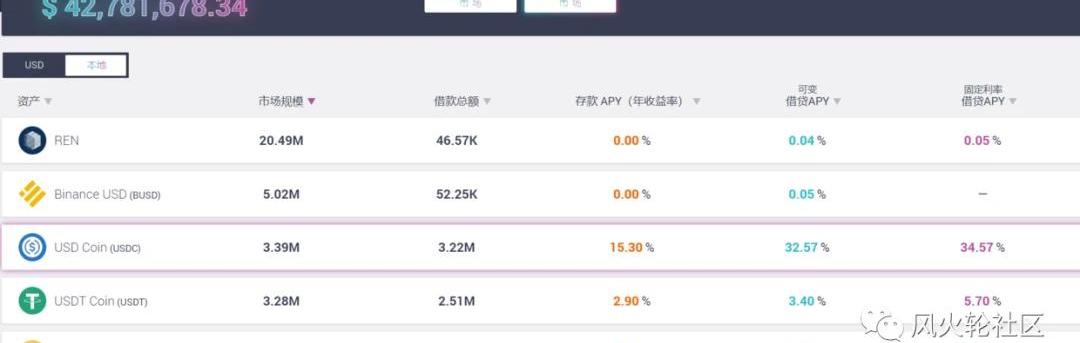

在AAVE上有三類角色:存款人,借款人和清算人。存款Deposit很好理解了,持有上面任何資產的都可以直接存進去可以獲得一個存款利息,當存入時,平臺會給你發一個存款證明aToken,比如存以太,可以得到aETH,然后aETH會根據利息比率增長,也就是它的價值是慢慢增長的,這樣等你贖回時得到的直接就是加了利息的回款。另外存入和贖回都是活期的,不過如果U絕大部分是借出狀態,不夠當前所有需要提取的量,那可能需要排隊等待借出或者清算的量返回,當然了按平臺現在的量級這應該不是普通散戶操心的問題。存款人不一定需要借款,但每一個借款人首先需要是存款人,抵押代幣A才能借出代幣B,通常是抵押eth等加密資產借出穩定幣(杠桿多),或抵押各種U借出加密貨幣(空,這個多空只是基于概念上的,實際有很多借出部分只是參與了defi套利)。存借利率是時時變化的,它取決于供應量比例,供應被借出越多,利率也會有所提升,以促進更多的供應,像現在V2版本中USDC的利率:

去中心化借貸協議Compound新版本上線:8月26日消息,去中心化借貸協議Compound III今已上線,據其團隊推文稱,此版本下,用戶可以借入更多資金,減少清算風險和清算罰款,同時減少gas支出。CompoundIII還將允許使用ETH、WBTC、LINK、UNI和COMP作為抵押品借入USDC。[2022/8/26 12:49:21]

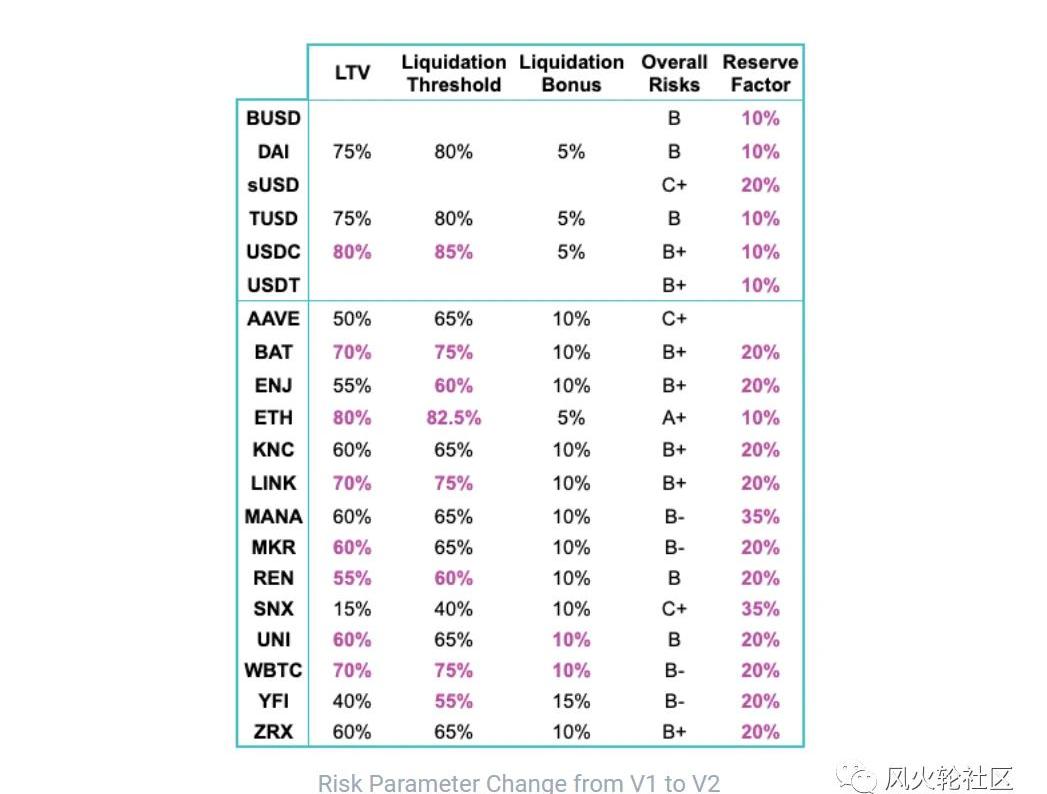

供應有339萬,借出了322萬,94%被借出導致利率飆升到30%+,當然這里只是為了更形象的說明這個機制,V2因為是剛上線沒多久,后面會逐步回歸正常。另一個問題是關于抵押能借出多少,可以參考官方表:

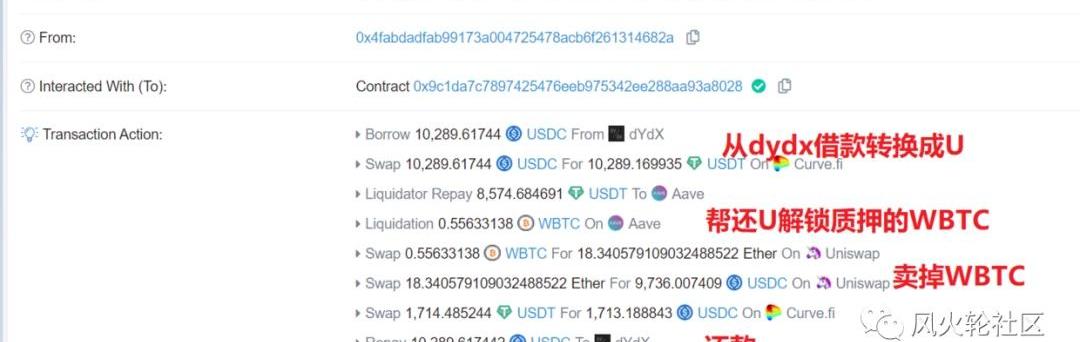

這里LTV是質押率(貸款金額和抵押品間的比值),像ETH是80%,也就是抵押1萬美金的ETH最多能借出等值8000美金的資產來,可以是U也可以是其他幣種,可以理解成花唄額度,實際并不一定全部借出。上表中第二列LiquidationThreshold是指清算閾值,也就是假如小王抵押了1萬美金的eth滿打滿算借出了8000U,當抵押eth價值下跌到9696美元以下,質押率上升到82.5%時開始清算流程,要么用戶還掉部分借款,要么平臺清掉部分抵押eth,使得質押率維持在正常范圍,它是不會等到說你eth下跌到和借款一致時才采取措施的哈。aave使用了類似某老牌defi的機制,清算是去中心化的,任何人都可以做清算人,來幫助賣出質押率不健康部分的資產,做清算人也能得到一部分獎勵,也就是上表第三列LiquidationBouns。目前做清算沒有界面,只有合約操作,所以這部分收益,很遺憾,只能都交給科學家們了,不過這里為了讓大家清楚的理解這項機制,我們抓了昨天鏈上的一次很經典的套利清算操作:

美國參議員:Terra 可能是一個欺詐項目:金色財經報道,美國賓夕法尼亞州參議員 Pat Toomey表示,Terra 可能是一個欺詐項目。這位共和黨議員指出,Luna 在提供“非常可疑的技術”的同時承諾了巨額回報。Toomey最近提出了一項專注于私人穩定幣的法案草案,他補充說,投資者可能歪曲了Terra的性質。(u.today)[2022/5/24 3:37:08]

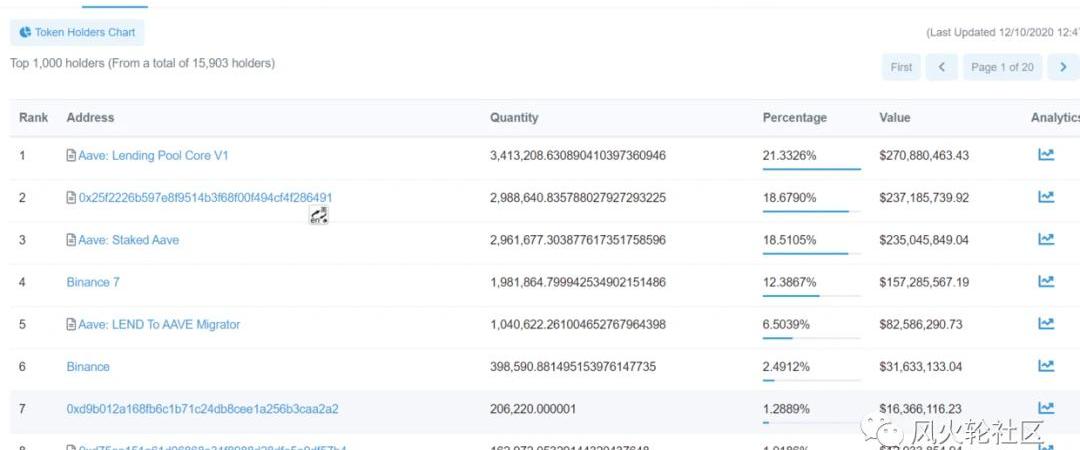

它是清算0.55個大餅,需要把原始借出的USDT還回,這里清算人直接從其他平臺借了還回,拿到WBTC再在uniswap上變回U還給dydx,獲得的獎勵超過dydx借款利息的部分就是套利利潤。好了,基本上整個平臺的機制就講完了,下面關于aave再來說兩點吧,為啥它是“拉盤狂魔”,以及它的野心又在哪里。關于價格呢,有一部分也是這些天一直講的抵押杠桿,要知道他家現在的市值是9.5億美金,光在它平臺aave的抵押量就價值2.7億,這個比例并不小,且是可以借出上億美金的。只不過目測實際杠桿率并沒那么高,頂多借出幾千萬吧,當然這些量不能理解為就沖到交易所買幣拉盤了,只是這么多流動性釋放出來,對市值對幣價多少都還是正向作用的,哪里錢多哪里就會漲嘛,這個之前放水喊了那么久,應該大家多少都理解哈。還有就是他們在外面的籌碼是比較少的,總共1600萬的籌碼,光抵押就占掉40%,見下圖1和3:

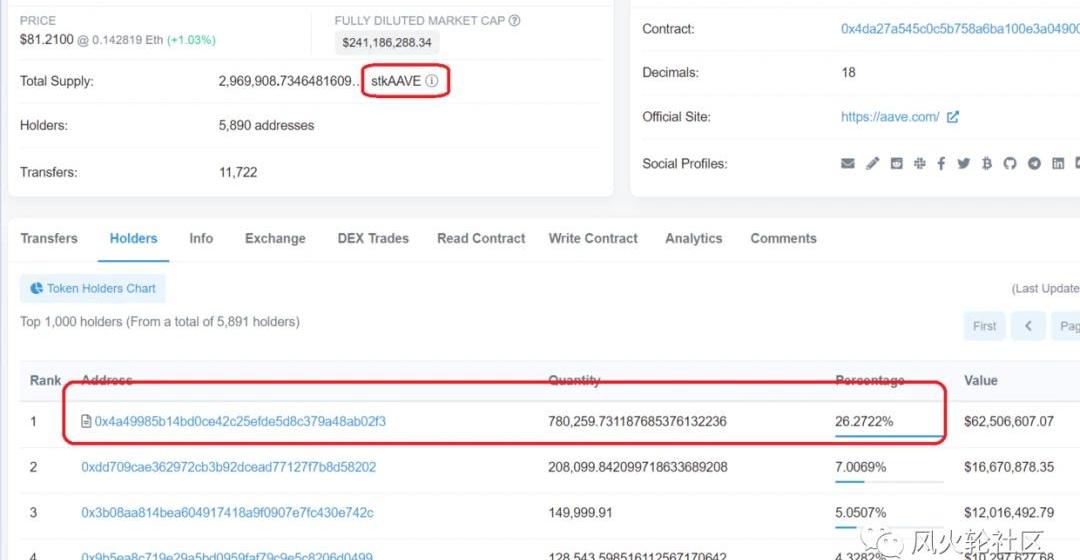

地址第一位的是aave上的抵押借貸,第三是他家的一個stake生息機制,目前分的是排第二那個地址里的300萬代幣作為生態激勵,再下來最多的就是幣安的持倉,幣安里面也只有200多萬的量。唯一的增量拋壓就是上面說的生態激勵部分,我看了下,發了差不多兩個月,也才發出去1萬多個,按現價也都不超100萬美金,而stake這里面26%的量是“狗莊”自己拿的,基本短期不會拋售。。

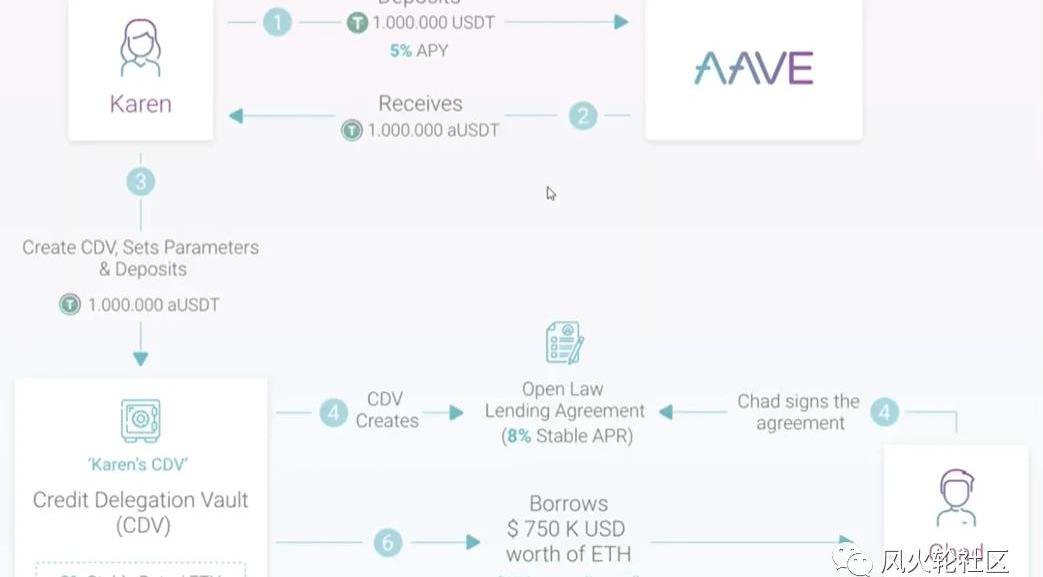

最后再要說的一個點就是他家的創新,應該說目前這個市值增長也和產品上的不斷改進和創新脫離不了關系。可能外界關注到最多的要數閃電貸,即一個區塊內借還的無抵押無額度限制貸款,這也是他家最早開創的,在V2版本對閃電貸的一個功能提升是,可以對上面我們說的那個套利清算使用閃電貸執行。不過今天主要想說的不是閃電貸,而是他家另外兩個功能,一個是無抵押信用授權貸款,之前我們講到過存款進來會發一個aTOKEN證明,這個證明可以代表存款人的一個信用額度,如果存款人不想去借貸加杠桿,只想說賺點穩定收益,也可以將atoken作為憑證借款給其他可信的人,那他不僅可以得到平臺的利息,還可以在atoken借款中獲得一筆利息。

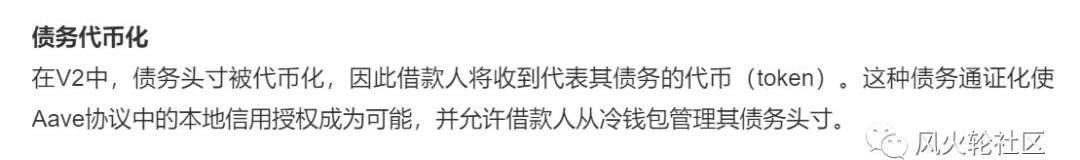

上面是大概的一個流程圖,不過目前這個產品呢,可能離面向大眾還有點遠,只有個別機構或交易所這種已經有一定背書的客戶來使用。另一個是V2版本新增的一個功能債務代幣化:

上面是存款人有個借款憑證atoken,用它可以再創造一些流動性,那這個債務代幣化呢,是對于借款人,你借了錢,它同樣會生成一個幣,假設我們稱為dtoken吧,它是一種債務,那這里也類似的可以拓展流動性,比如把債務再帶上一些激勵賣出去,賣到的錢是不是又可以抵押到平臺,*唄的背后其實也是有類似的玩法,把債權在拿出來借貸。所以對于野心也很好理解,就是讓更多的資金注入平臺,現在可能還是一些理財放進來的資金,我看YFI池子是aUSDT的最多持有者,目前穩定幣都做到了上億美金,但要數量級更上一層樓,可能就需要通過釋放更多的流動性來做了。越多的資金抵押,意味可供借出的越多,資金面更繁榮,也推動幣價更近一步,幣價高了就又可以借更多的資金,再產生債全又增加了平臺資金抵押,如此往復似乎是可以走出一個正循環。當然上面這兩個功能暫時還只是很早期的,算是有基礎設施,但會不會有市場和數據基本面,還不知道,所以暫時只能把它看做一種潛力或是野心。結語

1.aave算是defi里的強勢龍頭,雖說價格有點夸張,但以上從基本面還有功能來說,故事沒有講完,還是有潛力的,還有很多功能都沒對大眾開放,只是快速增長的市值確實也帶來一層風險,特別是抵押清算的風險,看兩個月前下跌也是很酸爽的,關注它的朋友還是可以看看后面是否有回調機會,另外也要注意平臺基本面數據是否能持續增長。2.可能很多人會對杠桿債券金融工具之類的有些偏見,但現實生活中這些也是無處不在的,money到底是什么從哪里來,還真是值得思考的問題。3.今天說aave,但說的不僅僅是aave,幣圈1.0一切靠你買我買大家買,但到2.0的世界,錢是可以派生出來的,但幣其實并不多,有些還被“狗莊”抵押著藏在枕頭底下,所以啊,還是盡可能當個多軍吧,哪怕前路會遭遇一些回調。

Tags:AAVEAVEETHTOKEaave幣是哪個國家的Lucky Metaversetogetherbnb破解版Crude Token

編者按:本文來自Cointelegraph中文,作者:SAMBOURGI,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自萌眼財經,Odaily星球日報經授權轉載。今年,加密領域在主流金融科技中的采用得到了急速增長。PayPal、Revolut和Squar都做出了備受矚目的舉動.

1900/1/1 0:00:00Combinator于2014年4月9日當地時間凌晨2:02收到了JuanBenet的夏季申請。附件是去中心化文件共享系統的粗略大綱和攻擊計劃.

1900/1/1 0:00:00整理|秦曉峰編輯|郝方舟出品|Odaily星球日報 12月1日下午,由Odaily星球日報聯合OKEx、鯨交所、海伯利安、Hashquark主辦的「進化之路——見證以太坊2.0階段0啟動線上直播.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:ChrisWilliams,編譯:Kyle,星球日報經授權發布。要點:已破產交易所門頭溝案件相關的加密貨幣資產的分配期限將于12月15日截止.

1900/1/1 0:00:00Gas在以太坊區塊鏈上被看作“燃料”,用于交易、執行智能合約、支付存儲費用等,其費用根據網絡使用情況而變化.

1900/1/1 0:00:00