BTC/HKD+2.31%

BTC/HKD+2.31% ETH/HKD+4.07%

ETH/HKD+4.07% LTC/HKD+2.2%

LTC/HKD+2.2% ADA/HKD+3.96%

ADA/HKD+3.96% SOL/HKD+2.04%

SOL/HKD+2.04% XRP/HKD+2.31%

XRP/HKD+2.31%此刻的比特幣,該恐懼還是該貪婪?巴菲特說:那你得看別人是在恐懼還是在貪婪。于是——“別人恐懼我貪婪,別人貪婪我恐懼”成為投資里的經典原則。但這句話真的有用嗎?未必。因為真實投資市場里,你根本判斷不了,此刻,別人到底在恐懼還是在貪婪?“別人”指誰?是你朋友圈里的人?還是市場的主力資金?又或者是各國央行和政府?怎么才叫“恐懼”?跌20%叫恐懼?還是跌50%叫恐懼?是一個月連續下跌叫恐懼,還是連續跌三年?你可他偏偏是全球最大獨立公開上市的商業智能公司-微策略公司的CEO——塞勒。

5個月3次加倉比特幣,他的情緒轉變成功觸動了那只“蝴蝶”。很多人以為,這次比特幣FOMO情緒是灰度帶起來的。其實,蝴蝶效應的源頭來自這家上市公司——微策略MicroStrategy。一家上市公司為什么要買比特幣?無散戶的“牛”,能撐起牛市嗎?此刻的比特幣,該恐懼還是該貪婪?一切問題的源頭,要從微策略買幣說起。灰度只管“上貨”,微策略才是“比特幣李佳琦”

很多人把這次“牛市“稱為“灰度牛”。灰度上班了,比特幣就漲,灰度過節去了,比特幣就回調。甚至有人做了個機器人,專門監控灰度每日購買量。

但其實,灰度只是個“上貨”鏈接,真正喊3-2-1上鏈接的“比特幣李佳琦”,是微策略。說到這,微策略這三個字已經被提3次了,它到底是一家什么公司?如果你去搜百度百科,會看到一篇看不太懂的介紹。

ETH過去30天的年化波動率與納斯達克指數接近:金色財經報道,據IntoTheBlock數據,ETH目前幾乎和納斯達克一樣穩定,過去 30 天ETH的年化波動率目前僅為23%。根據資本市場指標,納斯達克指數在整個2023年的30天年化波動率一直在20%左右。[2023/5/29 9:48:01]

其實,關于這家公司,你只要記住3個關鍵詞就可以了。1、美國老牌互聯網公司,做TOB數據服務起家。2、客戶都挺牛逼,比如麥當勞、維多利亞的秘密。3、納斯達克上市公司。它的知名程度就跟咱們國內排名前10的互聯網公司差不多。所以,想象一下,如果有一天,馬爸爸忽然在微博上發:“我們已經買了2.5億美元比特幣作為儲值資產”時,市場會是什么微策略就是這么一個存在。從8月11日開始,微策略公司老大塞勒變身“比特幣李佳琦”,說公司已經開始囤貨了,然后在推特上給各大機構“安利”比特幣,還從各種角度去分析比特幣的優勢和前景。

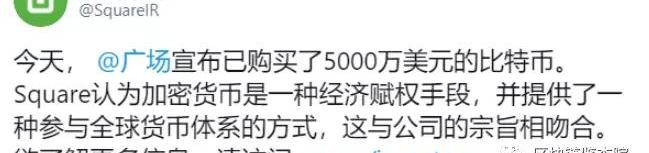

沒多久,同樣是上市公司的電子支付公司Square就“下單”了。

LINE子公司LINE NEXT在旗下NFT平臺DOSI上推出支持以太坊的C2C服務:金色財經報道,日本社交巨頭LINE旗下NFT子公司LINE NEXT宣布在其NFT平臺DOSI上推出C2C服務,并支持使用以太坊支付。

金色財經此前報道,日本通訊巨頭LINE旗下NFT子公司LINENEXT推出全球NFT平臺DOSIBeta版本,品牌方可在平臺中的“DOSIStore”中銷售獨家NFT,用戶需注冊DOSIWallet在平臺上購買NFT,并可獲得“DOSICitizen”身份從而參與平臺活動。[2022/11/8 12:32:57]

“比特幣李佳琦”這一嗓子喊完,大大小小的公司坐不住了,但“上哪買”是個問題。于是,這些小公司開始在彈幕里提問:“你們這些上市公司能過了SEC監管直接囤比特幣,那我們這些小公司也想買怎么辦?"這時,一個熟悉的聲音響起:“3——2——1,上鏈接!”

灰度出場了,這個唯一被SEC認證的合規購買渠道來了。所以,灰度并不是什么神秘組織,它就是個信托公司,只管“上貨”,算是個“買手”。真正有購買需求的是這些被喊單的小公司。

所以,每天觀測灰度的買入量其實沒什么意義。相反,找到給灰度”下訂單“的源頭,以及預測是否會有更多“訂單”給到灰度,反而更有意義。假儲值、真炒作?喊單的源頭我們已經找到——微策略。問題也隨之而來:為啥一家上市公司要買比特幣?

BNB信標鏈測試網Godel將于7月18日進行硬分叉升級:7月12日消息,官方消息,BNB信標鏈測試網Godel預計將在區塊高度28,250,000進行硬分叉升級,此次升級命名為Kurt G?del。根據當前的區塊生成速度,預計硬分叉將在7月18日 6:00 (UTC) 發生。測試網上的全節點運行者必須在7月18日之前將其軟件版本切換到v0.10.0。[2022/7/13 2:08:48]

用塞勒自己的話說:因為相比于持有現金和黃金,比特幣的風險更小一點。所以買比特幣用來儲值。確實,自從疫情爆發,美聯儲就開始瘋狂印錢,越印越多,多到什么程度?

這是美聯儲官網上的一張資產負債表,其實你可以理解成印鈔數量。可以看到,2020年,疫情爆發之后,整整多印了一倍!比08年金融危機印得都多。這種用“直升機”撒錢的態勢意味著什么?原來一杯咖啡10美金,現在可好,錢變毛了,一杯咖啡20美金了。怪不得塞勒發文章說:“我們真的覺得自己處在一個耗資5億美元的融冰上。”

手里的現金確實不香了,而且還很燙手,難怪微策略公司配置了比特幣來對沖美元通脹。但本著對資本家的警惕,鑒叔覺得這事沒那么簡單。你說多印鈔讓現金貶值,我信;你說黃金正在開采,買不了那么多,我信。但你要說買比特幣風險更低,我怎么琢磨都感覺有點問題。比特幣一晚上能漲跌20%,現金能嗎?你又啥時候看到黃金在一年內翻36倍?微策略到底是在“避險”還是“冒險”?

喜馬拉雅數字藏品平臺“美藏”即將上線:金色財經報道,數字藝術藏品平臺“美藏”將于今年7月正式上線,從企查查上發現,打造美藏平臺的懿鳶網絡科技(上海)有限公司的股權結構中,喜馬拉雅為大股東。據悉美藏平臺將于7月上線,并在上線當日重磅首發一期數字藏品《華山圖》,該作品是中國唐代著名書畫家唐伯虎在三十七歲時所作,表達其立志壯游南北的宏愿,筆法運用李唐遺法而加以書寫化,具有極高的藝術價值,其真跡現館藏于美國克利夫蘭博物館。[2022/7/11 2:04:06]

“避險”還是“冒險”,鑒叔還看不太明白。但這一波大熱度,微策略倒是蹭得明明白白。首先是塞勒本人的熱度。沒買比特幣之前,他的推特上可謂門可羅雀、冷冷清清。基本都是些“月經貼”。

自從他發了買入比特幣的推特后,馬上成為媒體關注的焦點,粉絲也飆升到20多萬。發推頻率也從“月經貼”變成日更好幾帖。

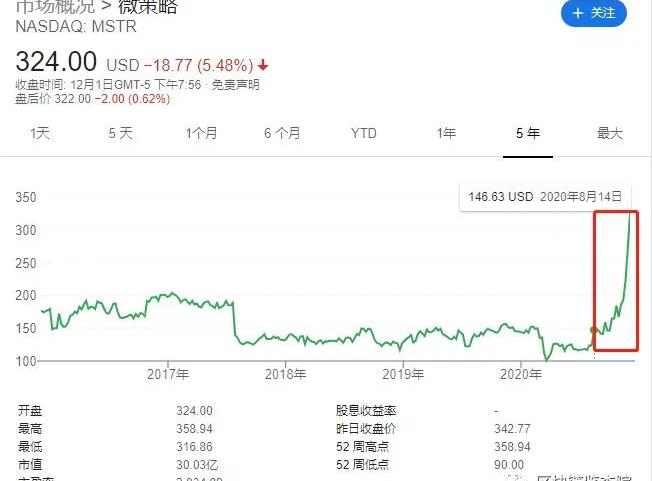

其次,就是微策略公司股價的熱度。從互聯網泡沫破裂之后,微策略公司股價一直是下降趨勢。而就在它宣布投資比特幣之后,股價出現了反常上漲。

北京保利拍賣上線電子球星卡NBA Top Shot拍賣專場:金色財經消息,據北京保利拍賣微博消息,知名拍賣行北京保利拍賣上線電子球星卡NBA Top Shot拍賣專場,共集結32件數字球星卡標的,匯集了斯蒂芬·庫里(Steph Curry)、凱文·杜蘭特(Kevin Durant)、凱里·歐文(Kyrie·Irving)等時下最熱門的NBA巨星在賽場上的超稀有高光時刻。拍賣將于北京時間6月12日上午10點整開啟。

據悉,NBA Top Shot是由加拿大區塊鏈公司Dapper Labs與NBA聯盟于2020年10月在Flow鏈上推出的NBA電子球星卡游戲,卡片的內容包含了NBA歷史上的高光時刻,開創了數字收藏品市場。[2022/6/9 4:13:55]

8月11日,宣布買入比特幣時,公司股價是134.89美金。截至12月1日,塞勒憑借平均每天5條的比特幣安利貼,硬是把自家股價抬到了324美金。整整翻了2.4倍!!!再來看看剛買完的比特幣帶來的收益情況。到目前為止,微策略一共買了3次,最近一次就在1天前,暫且不算這次的收益,我們算算前兩次的收益。前兩次共買入4.25億美元,大約38250個,每個均價11111美元。如果按照BTC18533美元的價格計算,5個月時間,微策略在比特幣上足足賺了2.84億美元!注意,這只是微策略公司的收益。

除了公司,塞勒自己也買了17732個比特幣,買入價9882美金。這樣計算一下,他在比特幣上也賺了有1.5億美金!說到這,發現沒有?微策略到底是想儲值還是炒作,似乎已經不那么重要了。比特幣已經把微策略送上了收益和流量的山頂。站在山頂的塞勒,說啥都對!投資比特幣3個月,賺回公司3年的業務收入。炒幣or開公司?這是一個問題!微策略的這波操作詮釋了一個觀點:選擇大于努力。于是,吃瓜群眾紛紛把下一個選擇題拋給塞勒:“既然炒幣這么賺錢,你還開公司干嘛”這個問題算是撞塞勒槍口上了,換另一個人,可能會被金錢沖昏頭腦,但塞勒絕不會空軍世家出身、麻省理工雙學位的他,24歲成立微策略,9年后公司上市股價翻倍,讓他一舉成為華盛頓特區最富有的人之一。你要說一個沒聞過財富自由味道的人,一看到比特幣飛漲,不干公司我相信,但已經暴富過一次,還忙著改變世界的人就·······而且,一次投資者會議里,塞勒自己也透露,目前公司正在轉型,想探索以比特幣出發的商業智慧產品,還成立了創新項目組,正在招募區塊鏈技術人才。

為表決心,微策略甚至把手上的“hope.com”域名連接到公司官網,專門開設“比特幣學習專區”,用行動表達“比特幣就是希望”。你看,對聰明人來說,選擇和努力從來都不是二選一。炒幣or開公司也并不矛盾,不過是增加一個業務模塊而已。所以,鑒叔決定用一包辣條賭他初心不改、堅持夢想。無散戶的“牛”,能撐起牛市嗎?

機構FOMO的源頭找到之后,很多人最關心的一個問題來了:現在算“牛市”嗎?回答這個問題,有個前提:到底什么才是“牛市”?有人說,無散戶不牛市,散戶的參與程度是判斷牛市的標準。也有人說,17年那次是我們所有人公認的牛市,而現在比特幣價格快要重回3年前了,所以,從價格上看,現在已經算牛市了。于是,鑒叔查了下維基百科,上面對牛市的解釋是這樣的:

意思就是,如果大部人是看漲的、行情趨勢是向上的,那就是牛市,相反,就是熊市。如果按這個標準來看,17年和20年都算牛市。只不過一個是自下而上的看漲,一個是自上而下的看漲。什么意思?17年,政策不明朗,大公司和機構也看不上這點肉,但散戶卻因為1C0和一些“明星”社群的炒作跟上了車,有些人一周翻一倍、有些人直接坐上火箭實現財富自由。財富重新分配、普通人跨越階層的故事,在那段時間集中爆發,讓散戶的FOMO情緒膨脹到極點,于是,這盛世如所有散戶的愿,牛市來了!一場自下而上的全民狂歡也來了。相比之下,20年的牛市冷清很多,因為這是一次自上而下的看漲,主要是機構看漲,而且是西方機構。疫情反復、美元通脹、社會動蕩,讓很多西方機構不太敢繼續下注中心化的投資標的,開始轉向相對安全的比特幣,加上監管逐漸放開,機構紛紛買票入場。從這幾次漲跌的時間段也能看出來,一到晚上就拉,遇到那些“洋節日”,就會迎來回調。那散戶為啥表現這么冷清?很簡單,因為散戶還沒來得及上車,機構就已經拉完了。不過,不管是自下而上、還是自上而下,看漲是一定的了,只是背后看漲群體不同。所以,現在確實算牛市。但牛到哪了呢?是剛到牛腳脖子?還是到牛肚子了??這個答案涉及太多未來的不確定性因素,比如是否還會有更多國家放開監管?美聯儲是否還會繼續印鈔?疫情是否再次爆發?畢竟,2020年,最不缺的就是黑天鵝。不過有一件事可以確定:機構的加入讓這次的“牛”更穩健了,一旦“牛”起來,可能要進入“長牛”。這個結論來自一個機構內部人士的啟發,之前他寫過一篇文章,分享了機構買入邏輯,內容大概可以總結為3點:1、機構不玩零和博弈。2、機構買幣是資產組合的需要。3、機構更關注買入量而非當時的價格。意思就是,機構的對手盤不是散戶,也不在意是否帶飛散戶,機構買幣是資金組合的需要,而執行交易的交易員為了完成上頭給的買入量KPI,會抓緊買夠幣的數量,不會太關注幣的價格。這就是為什么,即使我們眼里比特幣已經到了“高位”,但機構還是會繼續買。所以,無散戶也“牛”市,而且,牛得更穩了。那到底會“牛”到什么程度?咱們,且走,且看。寫在最后

回到最初的問題上,此刻的比特幣,該恐懼還是該貪婪?鑒叔給出的回復是:不要被任何一種情緒馴服,而是利用情緒去檢查你的認知配比。比如,別人恐懼時,如果你的恐懼值也被拉滿,那你就可能殺跌。相反,別人貪婪時,如果你的貪婪值也被拉滿,那你就可能追漲。但如果,別人在貪婪時,你意識到了你也在貪婪,那這個貪婪的比重是不是就會下降?恐懼的比重是不是就會增加?這個過程其實就是在調整你的認知配比。所以,巴菲特那句“別人恐懼我貪婪,別人貪婪我恐懼”的深層意思,并不是讓我們去猜測別人到底是在恐懼還是在貪婪。而是讓我們通過別人的情緒,去檢查自己的“情緒指針”,當你意識到你在貪婪或恐懼時,你的理性就凸顯了,理性凸顯時,情緒就無法左右你。其實,投資不是和市場博弈,而是對人性缺陷的一種約束,是一個無止境的自我提升的過程。

12月3日,我有幸參與了DeFi的深度玩家何太極在深圳舉辦的一場線下DeFi交流會。何太極和大家分享了他對DeFi的各種見解和看法,他對DeFi領域的理解和認知值得學習.

1900/1/1 0:00:00在一個多月的特殊時期里,我作為一名“持豆人”見證了幣圈大起大落,所幸撐到了最后并小賺了一筆,感謝自己當初正確的判斷和堅持,也感謝OK真正做到了用戶資金安全放在首位.

1900/1/1 0:00:00北京時間12月1日晚8點左右,以太坊2.0信標鏈的創世區塊終于誕生,階段0信標鏈正式上線。這標志著以太坊正式從PoW的共識機制向PoS的共識機制轉變.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。美國國會議員提出了一項名為《穩定幣網絡共享和銀行執照執行法》的新法案,將要求穩定幣發行商在發行穩定幣之前必須獲得銀行特許執照并獲得監管部.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。早上看到,何太極的一條微博,好家伙這么暴力.

1900/1/1 0:00:00AAVE是今年最受關注也創造了最多造富故事的DeFi項目,NFT則是流動性挖礦泡沫破裂之后,最受DeFi社區寄予厚望的賽道,兩者相乘是否可以締造一個熱門項目呢?今天.

1900/1/1 0:00:00