BTC/HKD+0.81%

BTC/HKD+0.81% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+0.51%

ADA/HKD+0.51% SOL/HKD+1.83%

SOL/HKD+1.83% XRP/HKD-0.73%

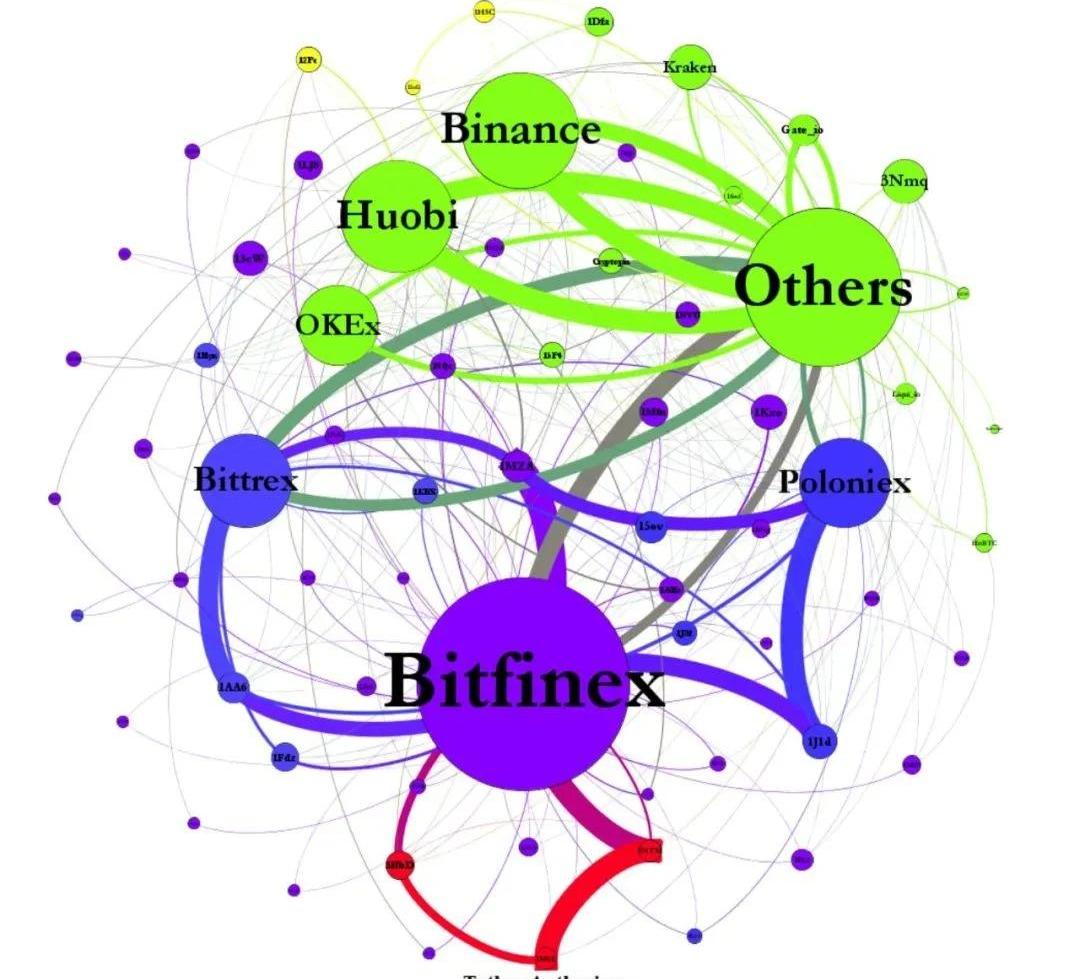

XRP/HKD-0.73%本文作者為JohnM.Griffin&AminShams,由NewBloc投資助理Yuting翻譯優化。注:本論文旨在研究號稱錨定美元的USDT,是否在2017年牛市中,影響了比特幣和其它加密貨幣的價格。我們根據算法分析區塊鏈數據,得出在市場低迷時,使用USDT購買比特幣最終導致了比特幣價格大幅上漲。創新、過度投機和可疑行為總是緊密相關的。泡沫,指的是價格在一段集中時間內的急速上漲,和合法的發明、科技或機遇相關聯。然而,物極必反。尤其是,金融泡沫經常和人們簡單認為的--把資產賣給其它投機者就可以一夜暴富的想法同時發生,可能是因為關注投機行為而不關注可被證實的基本面,泡沫總是和各種形式的誤傳和騙局相關聯。比如,在1719到1720年的密西西比泡沫事件中,推銷者參與了關于創收資產的潛力,這一虛假的市場宣傳,他們大肆宣揚價格是由股票支持的,紙黃金的分配并不像宣揚的那樣全部由黃金儲量所支持。大量的證據表明,19世紀40年代的鐵路泡沫、20世紀20年代急速上漲的股市繁榮、互聯網繁榮和2008年的金融危機,都有精心設計的虛假財務狀況、價格操縱、勾結和騙局。在這個研究中,我們考察了最大的穩定幣USDT,對比特幣和其它加密貨幣價格的影響。USDT,原則上應有100%的美元存款作為擔保,可以被當作美元進行交易,而不需要銀行的參與。在一段時間內,USDT和比特幣的交易量比用美元和比特幣的交易量更大,也是其它一些幣種無法比擬的。盡管在很多博客和媒體上USDT被形容為騙局,但加密貨幣交易所還是對這些質疑不聞不問,并且廣泛在交易中推廣USDT。比特幣在短短幾年內,從幾乎一文不值到擁有超過5000億美元的市值,十分符合我們前面提到的泡沫的特征–存在投機行為和技術創新。在過去,比特幣和其它加密貨幣承諾匿名性和不被政府和銀行干預,而受到不少投資者追隨。比特幣的構想受到08年金融危機的影響–投資者厭惡政府干預,并且不信任主流大銀行。具有可獨立驗證交易的去中心化記賬承諾具有巨大的吸引力,尤其是在受到外部黑客和內部操縱之憂的時代。具有諷刺意味的是,新的大型實體已經獲得了對加密貨幣領域上,絕大多數操作的集中控制,例如處理大多數交易的中心化交易所,和像央行一樣可以控制穩定幣發行的機構等。這些中心化的實體,在很大程度上不受金融監管機構的管轄,并提供不同程度的有限透明度。此外,基于數字穩定幣而非法幣的操作,進一步放寬了這些實體建立合法法幣銀行業關系的需求。在不受監管的交易所,尤其是在跨數字貨幣交易所進行交易,可能會使加密貨幣容易受到賭博和操縱的攻擊。在這篇研究中,我們研究了USDT對比特幣和其它加密貨幣價格的影響。用USDT進行的比特幣交易量在一段時間內,比美元和比特幣交易量還要多。USDT據稱是有美元儲備的支持,并且可以不和銀行相關就可以進行類似美元的交易,這些特性是其他幣種所不具有的。盡管一些媒體報道,并表示自己對USDT背后美元儲備量真實性的懷疑,但事實上加密貨幣交易所并不承認這些,并且還繼續支持使用USDT進行交易。我們通過收集和分析USDT、比特幣的區塊鏈數據,然后使用一系列算法降低數據的復雜性來開始我們的研究。由于在區塊鏈上所記錄的交易歷史半透明性特征,我們能夠使用計算機科學中,開發的各種算法將相關的比特幣錢包分組。然后,通過識別每個組中的某些成員錢包,并跟蹤市場主要參與者之間的幣流動來標記大型集群。下圖繪制了從2014年10月6日到2018年3月31日間,USDT網絡上主要市場參與者之間USDT的總流向。節點的大小與每個節點幣的流入和流出之和,這些線的厚度與流量的大小成正比,所有的流量都是順時針方向運動的。Tether已被授權,將其USDT移至Bitfinex,然后緩慢分發至其他支持Tether的交易所,這其中主要是Poloniex和Bittrex。同時,該圖顯示幾乎沒有出去的Tether會返回給Tether發行方。

Newland聚合收益功能合約已通過靈蹤安全審計:據官方消息,靈蹤安全近期審計了跨鏈一站式DeFi平臺Newland。被審計合約的主要功能為聚合收益,包括雙通證挖礦等。詳細細節請參看靈蹤安全官網發布的審計報告。[2021/8/4 1:33:18]

圖:USDT在主要地址上的集合流動泡沫、比特幣和USDT概況和假設

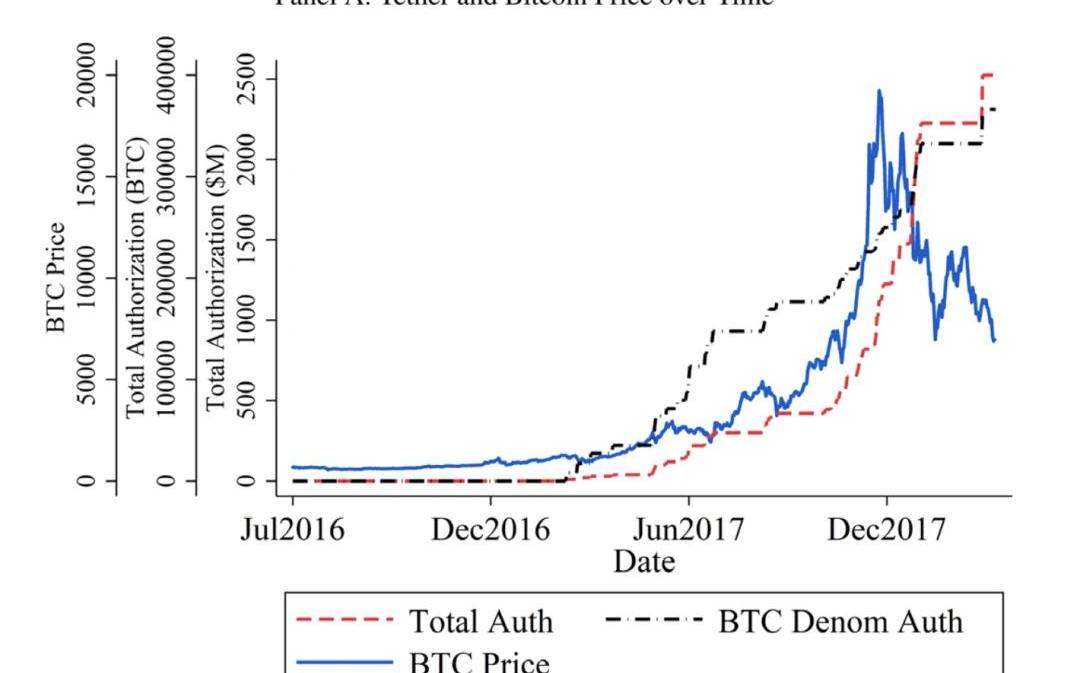

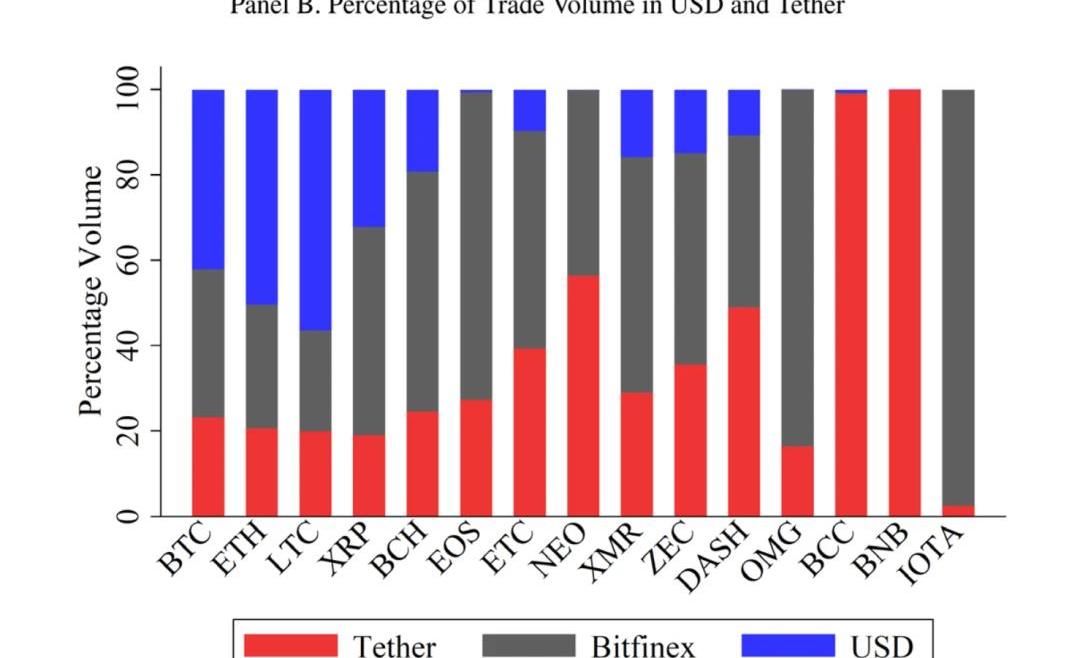

A.投機泡沫與可疑市場活動的普遍性一種思路是,經濟繁榮中存在很多欺詐行為,因為個人對投資的監控相對較少,參與「搶劫」組織的歷史參與者系統地提高資產價格,將資本轉移到另一個地方。在我們對比特幣和USDT的分析中,我們能夠檢查這兩個視圖中的任何一個是否適合數據。B.比特幣和交易所被黑客攻擊簡史在2008年10月31日,中本聰發布了比特幣的白皮書「比特幣:點對點電子現金系統」。白皮書舉例了一種數字貨幣系統,交易會被記錄在一串連接的區塊的鏈上,也就是「區塊鏈」,然后通過去中心化的網絡用戶進行電子認證。曾經的比特幣頭部交易所Mt.Gox,在2013年之前,處理了比特幣交易量的70%,然而由于被黑客秘密攻擊而宣布破產,最終導致其平臺用戶賬戶大約4.5億美元的比特幣神奇蒸發。C.USDT簡史USDT誕生的目標,是為了促進加密貨幣在一固定匯率錨定美元,盡管在法定交易中也可能會發生這種情況,許多加密貨幣交易所很維持和銀行的關系。Tether的發行人TetherLimited曾聲稱:「Tether平臺貨幣100%由我們儲備金帳戶中的實際法定貨幣資產支持。」但是,Tether后來提出它們不保證贖回權,又對此種說法產生了自相矛盾的歧義。在下方的A圖中,顯示了以美元和比特幣計價的USDT累計授權以及比特幣價格,而B圖顯示了主流加密貨幣以美元計價的交易和以USDT計價的交易對比。D.主要假設這部分驗證關于USDT的兩種「推」「拉」假設。在第一假設下,USDT是受投資者的合法需求驅動的,這些投資者利用USDT作為交換媒介,將他們的法幣資產轉入加密資產中。在這種情況下,USDT的價格影響反映了自然市場需求。在第二種假設下,Tether通過一種供應驅動的方案被「推」出來,通過這種方案,無支撐的數字美元被印刷出來并用于購買比特幣。在這種情況下,額外的USDT供應可能會導致比特幣和其它加密貨幣的價格上漲,而這并不是由于真正的資本流動。和「拉」假設相關,我們首先預測了Tether會被投資者需求所驅動,并且被美元所支持。

ZG.COM “NEW+”打新計劃第17期項目DFM申購8月28日10:00開啟:據ZG.COM官網公告,“NEW+”打新計劃第17期項目DFM于8月28日10:00-12:00期間進行申購,用戶可使用ZGF自由選擇申購份數,每份100 ZGF,需扣除申購資金,申購當天13:00前分配完畢,沒有鎖倉模式。

DFM為ZG.COM星辰計劃首期投票上幣項目,將于8月28日16:00上線ZG.COM,目前已開放充提。DFM(Decentralized Forecast Market)基于defi概念產生,是一個基于以太坊的分布式、移動社交類預測市場平臺。DFM利用預言機智能合約技術使得平臺可以和鏈外數據進行無障礙交流,從而達到市場預測及去中心化交易等功能。[2020/8/27]

圖:隨時間推移的USDT授權和比特幣價格,以及美元和USDT的交易量。圖A繪制了Tether的累計授權和比特幣隨時間的價格。紅色虛線顯示了數百萬個Tether令牌的累積授權。黑色虛線顯示以同期比特幣價格計價的Tether累積授權。藍線顯示比特幣價格。授權被定義為在Tether區塊鏈上具有交易類型「GrantPropertyTokens」的交易。面板B顯示了所有交易所在2017年3月1日至2018年3月31日期間主要加密貨幣的美元和拴繩交易量的百分比。數據、算法和主要賬戶的動態

聲音 | BM:或將推出全新的NewBlock.One:據NewBlock消息,據知情人士透露,4月2日,BM在一場私下交流中表示,為應對后公鏈時代的競爭,以及進一步提升EOS生態的可持續發展,在不久的將來會有一系列重大產品與消息對外公布,而這其中可能包括由Block.one向 newBlock.one升級。[2019/4/3]

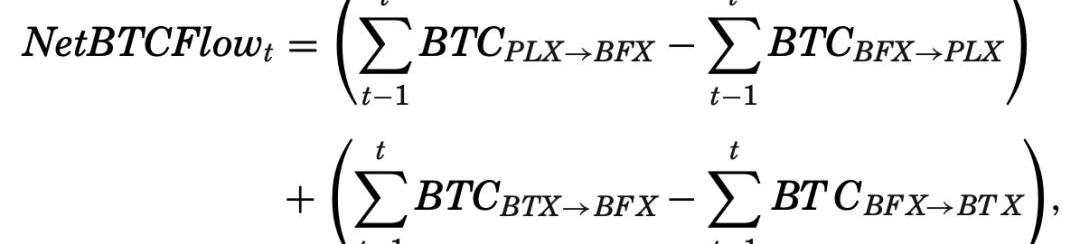

A.數據這個研究的價格和區塊鏈數據從數十個來源所獲取,文件超過了200GB。主要來源有CoinAPI、Coinmarketcap.com、Blockchain.info、Omniexplorer.info和CoinDesk。主流加密貨幣的日內價格數據從CoinAPI獲得。不同幣種的開始時間不同。樣本從2016年3月到2018年3月跨越了25個月,但是最主要的測試在2017年3月Tether被增發后開始實施。B.分析比特幣區塊鏈為了減少復雜性,我們使用了計算機文學方法,其思路是,當多個地址被用作單筆交易輸入時,控制每個輸入的實體必須擁有所有其他輸入的隱私簽名密鑰。因此,很可能所有這些地址都由同一實體控制。舉例來說,如果錢包A和錢包B在單筆交易中做為輸入,錢包B和C在另一筆交易中做為輸入,我們將錢包A、B、C劃做一組。我們在整個比特幣區塊鏈中,發現了這種「相同輸入」關系的連接組件,并將每個組件視為一組由相同輸入控制的錢包實體,然后再執行其它三步:首先,如果一個交易有多個接收者,那么來自發送者的流量,將按每個接收者收到的幣的數量按比例分配。其次,對于每一筆交易,我們排除了幣輸入和輸出錢包相同的部分。最后,我們排除了反映在一次交易中發送和接收的比特幣總額差異的交易費用。C.比特幣和USDT凈流動區塊鏈上比特幣和USDT之間的資金流轉,也可以稱作是兩者之間轉移資本凈額。具體來說,我們的測試需要在選樣本期間,記錄主要的USDT交易所Bitfinex、Poloniex和Bittrex之間的代幣流動。對于比特幣,我們只需將這些交易所之間每一時期轉移的凈代幣數量相加:

動態 | EOS New York 鏈上提案 EOS 用戶協議替代臨時公約:據 IMEOS 報道,EOS New York 在鏈上提案 EOS 用戶協議替代臨時公約,該提案 30 天后到期,需要 15/21 BP投票。[2019/3/15]

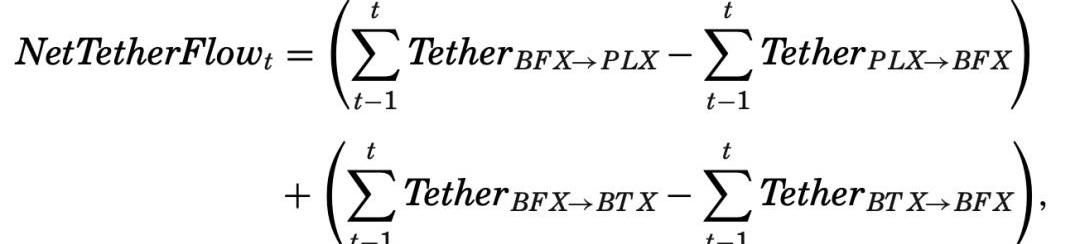

BTCi→j是在時間t-1到t,從錢包組i中轉移到錢包組j的代幣數量。對于USDT來講,為了衡量相對于比特幣價格的價值,我們使用交易時的比特幣價格,來累積以比特幣計價的USDT價值。與比特幣的流量類似,我們將USDT的凈流量定義為:

Tetheri→j是在t-1到t時刻,從交易所i轉移到交易所j的代幣數量。兩個區塊鏈上的代幣流量大小非常匹配,而且兩個流量之間的相關性很高,但是考慮到將硬幣移動到交易所和清算區塊鏈上交易的不同延遲,時間并不完全匹配。考慮到區塊鏈交易的時間是實際資本流動的代理,為了減少我們對Bitfinex的Tether凈流量和比特幣的凈回流的測量干擾,我們對比特幣和Tether區塊鏈上的兩個流量進行平均:

分析 | ethnews分析:以太坊或將進一步上漲至130美元:據ethnews分析,以太坊的價格突破了幾個重要阻力位。ETH / USD在日線圖上顯示出積極跡象,表明將進一步上漲。在日線圖上,以太坊100美元附近形成明顯的底部形態,同時在100美元附近發現有強勁的買盤現象。因此,成功突破120美元的水平可能會使得以太坊進一步上漲至125美元和130美元的水平。同時,如果出現回調,下一個關鍵支撐位在110美元附近。[2019/2/11]

本文結論

歷史上,價格快速上漲時期與創新和增長有關,但也與導致資本配置不當的不正當活動有關。區塊鏈的半透明性質提供了一個獨一無二的機會來研究在大規模投機期間資產類別增長背后的機制,并了解中央貨幣實體在加密貨幣世界中的作用。在本文中,我們檢驗了加密世界最大規模的穩定幣Tether的增長,是主要由投資者需求驅動,還是作為抬高加密貨幣價格計劃的一部分提供給投資者。通過繪制比特幣和Tether的區塊鏈圖,我們能夠確定Tether增發之后價格跌落,在Bitfinex上的一個大型玩家使用Tether購買大量比特幣。隨著比特幣價格在干預期之后上漲,這種價格支撐是成功的。事實上,即使有1%的時間,比特幣和USDT的極端交易也會產生巨大的總價格效應。在價格支撐可能最為有效的整數價格閾值之下,用USDT購買比特幣也更為激烈。隨著Tether發行量的大幅增加,比特幣面臨數月的負EOM價格壓力,這表明月末需要為Tether儲備美元,這與部分準備金支持一致。總的來說,我們的研究結果支持這樣一種觀點,即價格操縱可以對加密貨幣產生實質性的扭曲效應。這個市場的價格反映,遠不止標準的供求關系和基本消息。這些扭曲效應一旦解除,可能會對加密貨幣價格產生相當大的負面影響。更廣泛地說,這些發現還表明,旨在繞過傳統銀行系統的創新技術,并沒有像加密貨幣領域許多人認為的那樣消除對外部監督、監測和監管框架的需求。我們的研究結果支持了歷史觀點,即可疑活動與泡沫有關,并可能導致價格進一步扭曲。

而后一段話提及,比特幣的背后玩家出現了新變化,從早期的愛好者和散戶為主,變成了以全球金融機構為主,巨頭機構的入場,為比特幣帶來熱度和資金,推動幣價上漲,這是今年比特幣上漲最直接的原因.

1900/1/1 0:00:00大家一直都很關心波卡和Kusama的平行鏈插槽競拍。這一次,我們從社區里找了一些關于插槽競拍的常見問題,集中做了一次解答.

1900/1/1 0:00:00推特旗下加密貨幣公司SquareCrypto今日宣布將資助一位比特幣開發人員開發StratumV2。作為全球最早的開源公鏈,比特幣網絡的開發最早由一批程序員自發進行.

1900/1/1 0:00:00比特幣昨日一度跌至30000美元,在今天凌晨拉升超過10%,目前在35000美元附近,深V反彈的打針行情使得價格比較脆弱。這是今年的牛市中第二次明顯回調,最大幅度超過30%.

1900/1/1 0:00:00分析師|Carol編輯|Tong出品|PANews四季度,盡管DeFi流動性挖礦僅留余溫,但BTC卻開啟了加速上漲模式,讓市場為之矚目.

1900/1/1 0:00:00回顧2020,展望2021,什么是未來下一個熱點?當大多數人還在關注DeFi的燃后的余溫時,資本的戰火早已在非同質化代幣領域打響.

1900/1/1 0:00:00