BTC/HKD+0.53%

BTC/HKD+0.53% ETH/HKD+0.19%

ETH/HKD+0.19% LTC/HKD+0%

LTC/HKD+0% ADA/HKD-0.73%

ADA/HKD-0.73% SOL/HKD+1.2%

SOL/HKD+1.2% XRP/HKD-0.34%

XRP/HKD-0.34%撰文|Banach時間|2021.01.15出品|NEST愛好者獲作者授權發布問題一:線性算子沒有價值,非線性算子才有價值?

線性算子也有價值,只是線性算子不能沉淀出一個去中心化資產,即不能證券化。非線性算子可以形成自增強的屬性,這種屬性用token來體現的話就代表去中心化資產,如果線性的,對應不了這種token。我們的目的是基于一個算子生成一個新的原生資產,而不是完成價值轉移。DeFi在尋找非線性算子,這個的前提就是非線性算子才能沉淀一個去中心化原生資產。為了讓線性算子證券化或者說資產化,我們曾特意構建了壓縮機制,結果邏輯上存在一定的硬傷,就是線性算子GAME化是做不到的,邏輯上有矛盾。GAME化要求規模越大,價值越大,具備非線性結構才能形成壁壘;否則選擇小規模和大規模是無差異的,線性的含義恰恰就是選擇小規模和大規模是無差異的,所以不能刻意基于線性算子GAME化,這種GAME化的結果就是FCoin。問題二:抵押算子是線性的,為何Compound還能有規模優勢?

趙長鵬:將加大對DeFi方向的投資,希望看到更多NFT用例:7月31日消息,Binance創始人趙長鵬在AMA中發言表示,其個人也不知道哪個領域會成為加密中最大的或者最有趣的,自己對此保持著一個相當開放的心態,會繼續做自認為擅長的事情,就是運營交易平臺。其認為CEX幫助了加密領域內的許多人。

趙長鵬補充表示,還有許多其他有趣的領域,Binance計劃在這些領域大力投資,DeFi顯然是其中之一。目前NFT可能有些困難,但希望人們能夠找到更實用、更常見的應用場景來使用NFT,它不僅僅是用于出售數字藝術品。另外,像游戲、電子商務等領域也會繼續發展。[2023/7/31 16:09:17]

線性的意思不是指利率曲線是線性還是非線性,而是在均衡利率下,借貸規模不影響借貸利率。Compound實際上只是抵押時候用了價格預言機,而真正的借貸過程是需要利率的,沒有均衡利率,所以依靠利率算法,這個非線性算子確定了借貸過程。Compound的公式是非線性的,規模越大,利率越高或低。而線性定價的均衡利率和規模無關。但如果是純線性的話,就要有一個利率預言機。有了利率和價格預言機,整個借貸過程就是線性的了。給定一個價格,交易10ETH和100ETH都是這個價格,這代表價格達到了均衡。非線性的算子使價格和規模掛鉤,從而形成了GAME屬性,沉淀去中心化資產。問題三:如果Maker沒有穩定費,就不能捕獲價值?

DeFIL成功入選Filecoin格蘭特黑客馬拉松并獲得獎金:據官方消息,Filecoin Grant Hackathon于7月18日結束了投票期。來自美國、中國、印度、歐洲和非洲的45個團隊通過DoraHacks的開源開發者平臺HackerLink提交了申請,共獲得249,000美元的總資金。Filecoin去中心化金融服務平臺DeFIL成功入選獲獎名單,并獲得獎金。

DeFIL是去中心化的Filecoin借貸和金融服務平臺,旨在讓礦工有渠道獲得質押幣或通過發行標準算力通證的形式對沖風險。[2021/8/2 1:29:05]

如果不考慮清算風險,沒有穩定費的情況下,MKR也是有一定的可能捕獲價值,這個價值是DAI被共識了。但是如果市場是完備的,即不考慮所謂的心理依賴,那么MKR是無法捕獲價值的。穩定幣的網絡效應是使用價值決定的,或者其他的東西,比如合約鎖定:使用穩定幣時候的存在更新成本,但是內在價值無論是DAI1還是DAI2都是一樣的。如果考慮清算風險,就有可能捕捉價值,這就是平行資產里保險基金的意義了。保險基金越大,規模越大,因為穩定費可能和這個相關,穩定費率又沒有利率預言機。使用價值其實是由協議更新成本決定的,如果協議自動更新,用DAI1還是DAI2的協議就是一樣的,這樣這兩張合約是等價的。穩定幣只有一個對于整個網絡更新成本最低,這是因為檢測合約的難度導致,如果反過來大家執行同樣開發范式或者結構,可能沒有更新成本。寫一個通用的,生成DAI1、DAI2的工廠合約,下游接受這個標準,那么就沒有更新成本了,開發范式更開放,就不存在這個東西了;只要抵押的是一樣的,那生成出來的就是一樣的。如果不考慮清算風險,改變開發范式,MKR就是一個簡單的抵押算子,就沒有價值。原生資產是鏈上去中心化形成的基礎證券,比如NEST、COFI,平行資產不需要token也能閉環故暫不發幣。Compound和Maker不用預言機,本質是他們的擔保資產,擔保資產其實也是一種基礎證券,但不是去中心化資產,也不是我說的原生資產,等于在鏈上引入了信用。我上一次課講了,其實原則上借貸和穩定幣是要靠保險來保證價值,而不是靠非線性的利率預言機形成GAME,利率原則上也是要交易定價的,要頻繁大量交易。但是由于利率波動沒有那么大,所以很多時候,索性就人為定一下或者簡單算法定一下也是說得過去。具體如國債就是交易出來的,但是房地產利率,可能很久都不變。利率市場尚且太早,所以現在Compound這種也沒太大問題,因為目前利率套利太難了。現在鏈上的抵押借貸需求,還不足以產生完美定價需求。因此固定利率算法我認為當前可用,反映在穩定幣或者平行資產里,就是利率算子和保險基金,我認為所有的抵押算子,都要配合保險基金使用,才是完全閉環的,這就是平行資產對Maker的改進。交易算子、抵押算子、期權算子、觸發算子、隨機算子、遞歸算子、保險算子、利率預言機等,DeFi就是這些基礎算子的組合。NEST也是這么多年,從互聯網到區塊鏈,國內極少見的完全原創的軟件工程設計。再來看抵押算子的核心風險。因為是去中心化的,涉及到抵押和清算兩個過程,因此抵押率、清算線,就是我們用的C和K構成了抵押算子兩大風險:停機風險和清算風險。所謂停機就是從抵押開始到觸發清算的時間長短;清算風險是指能否正常清算出不低于抵押率的資產出來。這里假設價格走勢長期大體有效,短期可能會有跳躍,造成清算不一定完成,觸發停機就是價格達到了清算線。

DeFi基準利率今日為3.30%:金色財經報道,據同伴客數據顯示,06月07日DeFi去中心化金融基準利率為3.30%,較前一日下跌0.02%。同期美國國債抵押回購率(Repo Rate)為0.03%,二者利率差為3.27%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/6/7 23:17:56]

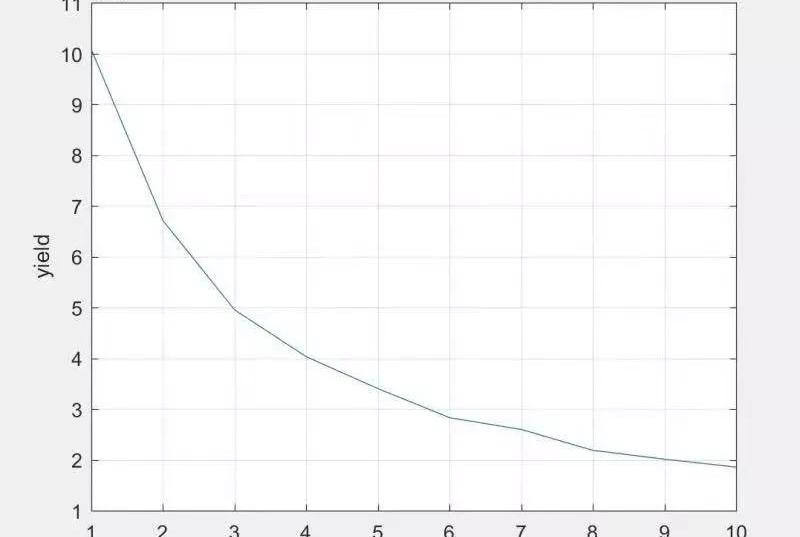

我們來做一個假設,一個人抵押借貸,給定利率是r,但是一旦停機,就得到了從貸款開始到停機時間的利息收益,其后只能得到無風險收益。假設無風險收益是0,那么在給定r的情況下,不同抵押率會讓貸方得到不同的收益,這就是抵押算子的風險結構,大概就是這個圖形,這也是一種獨特的期限結構。接下來說一下清算風險。在一個清算時間內,是否能快速交易掉抵押品,這會受到1)波動率、2)資產流動性、3)清算規模,這三個因素的影響。因此其實原則上K和C之間最好是動態的,跟著波動率走。但是一旦動態,在產品設計上可能會影響用戶感受:用戶記不住平倉線,因為波動率變化可能非常巨大。所以原則上K和C之間設計成一個固定的比例,比如相差10%~20%。然后清算可能成功,可能失敗,比如流動性差,可能失敗導致所謂的穿倉;也可能由于整個清算規模太大導致無法清算。所以保險基金就為了解決清算風險而來。穩定費一部分由抵押率決定,一部分由總抵押比例決定,當然也可以考慮波動率。這樣保險基金根據規模,可以獲得極高的利率,自然進行平衡,這里還是用了利率的非線性算子,如果用了利率預言機,那么保險基金就不在乎池子了,沒有利率預言機,就會形成規模效應。其實這種利率算子都是保險基金的算子。純粹的利率算子和保險基金的保險算子還不一樣,保險基金無法對沖,承擔了市場不完全風險,是可能虧損的。無論Compound還是Maker,要形成自增強都需要保險基金。沒有保險基金,整個過程便是一鍋粥,抵押的人互相承擔他人的清算風險,而沒有足夠的收益補償,保險基金就很清晰。

基于DeFi的加密貨幣波動性保護計劃Bumper籌集1000萬美元:金色財經報道,基于DeFi的加密貨幣波動性保護計劃Bumper籌集了1000萬美元。投資者包括Alphabit、Autonomy、Beachhead、ChainLayer等公??司。[2021/4/28 21:08:33]

力場創始人廖洋陽:多鏈在DeFi落地之后有更多爆發的空間:8月13日晚,TokenBetter在上海主辦了主題為“滬上之夜,特T別B之約”的外灘私享酒會。在主題為“去中心化金融De-Fi生態的機遇與區塊鏈生態布局發展之路”的圓桌會議上,力場創始人廖洋陽指出,“De-Fi是從小規模、不浮躁中成長起來的,但發展至今,部分項目還不成熟。對于投資者而言,可以適當參與,小成本試錯。”廖洋陽表示,“De-Fi的基礎是多鏈,多鏈在De-Fi落地之后有更多爆發的空間。”[2020/8/14]

整理|秦曉峰編輯|郝方舟出品|Odaily星球日報 在今年的DeFi熱潮中,NFT備受關注,逐漸走熱。Opensea、Rarible等多個NFT交易平臺的交易量,也隨之水漲船高.

1900/1/1 0:00:00隨著美國多家傳統“失敗”公司填入比特幣挖礦資產成功,近期大量中國企業也開始效仿,包括500.com、九城、SOS與BTBT。其中市值最高的無疑是玉紅主導的BTBT.

1900/1/1 0:00:00編者按:本文來自金色財經,Odaily星球日報經授權轉載。據歐科云鏈OKLink數據顯示,截至1月19日13時50分,當前以太坊2.0存款合約地址已收到260.02萬ETH,占以太坊當前供應量的.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MARTINYOUNG,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:RyanWatkins,翻譯:阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:002021開年突然躥紅的卡牌游戲NBATopShot在過去一周內單日成交額數次突破百萬美元,迅速躥升至鏈上游戲成交額總榜第二名,大有趕超鏈上游戲傳奇CryptoKitties的勢頭.

1900/1/1 0:00:00